Навигация

Показатели оборачиваемости оборотных средств

2.3.3 Показатели оборачиваемости оборотных средств

Оборачиваемость характеризует величину средств, которые предприятие должно вкладывать в бизнес для нормального его функционирования

Показатели оборачиваемости помогают определить, насколько эффективно предприятие использует свои активы и источники их финансирования.

Коэффициенты оборачиваемости помогают оценить эффективность не только управления предприятием в целом, но и отдельных служб. Анализ оборачиваемости позволяет выявить скрытые резервы капитала в компании и тем самым иногда отказаться от использования заемного “платного” финансирования.

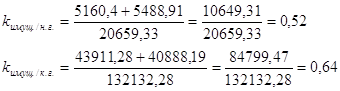

Общая формула для расчета коэффициента оборачиваемости выглядит следующим образом:

![]() , (9)

, (9)

где

kоб j – коэффициент оборачиваемости j-го вида актива (пассива);

ОГj - годовой оборот j-го вида актива (пассива);

ОСj - среднегодовой остаток j-го вида актива (пассива), который определяется как полусумма остатков актива (пассива) на начало и конец рассматриваемого периода по данным баланса.

С помощью этой формулы можно определить, сколько раз за период успевают обернуться средства компании.

Определим оборачиваемость оборотных активов и продолжительность оборота в днях.

Коа = 14 806 550 / (0,5 * (2 938 835 + 2 762 447) = 14 806 550 / 2 850 641 = 5,19

Таким образом, оборотные средства в течение года обернулись 5 раз.

Па = (0,5 * (2 938 835 + 2 762 447) * 365) / 14 806 550 = 70 дней.

Наряду с оборачиваемостью всех оборотных средств статистика изучает оборачиваемость отдельных элементов нормируемых оборотных средств.

Ускорение оборачиваемости приводит к тому, что часть из них освобождается из оборота и может быть использована для расширения производства на данном предприятии, либо передана государству.

Размер высвобождения оборотных средств вследствие ускорения их оборачиваемости (DОС) рассчитывают сравнением фактического остатка оборотных средств (ОС1) с возможным (ОСВОЗМ), который был бы при сохранении в отчетном периоде базисной скорости обращения:

∆ОС = ОС1 – ОСвозм = ОС1 – РП1 / К0 (10)

Так в прошлом периоде объем реализованной продукции составил 4 346 762 тыс. руб., средние остатки оборотных средств 1 425 321 тыс. руб., т. е. количество оборотов оборотных средств было 4 346 762 / 1 425 321 = 3. Тогда сумма оборотных средств, высвободившихся из обращения за счет ускорения оборачиваемости в отчетном периоде составит

∆ОС = 2 850 641 – 14 806 550 / 3 = 2 850 641 – 4 935 517 = - 2 084 876 тыс. руб.

Сумму высвободившихся оборотных средств можно вычислить и умножением однодневного оборота на разность в продолжительности одного оборота в базисном и отчётном периодах:

∆ОС = РП1 / Д1 * (П1 - П0) (11)

∆ОС = 14 806 550 / 365 * (70 – 122) = 40 565 * ( - 52) = - 2 109 380 тыс. руб.

Объем реализованной продукции находится в прямой зависимости от размеров среднего остатка оборотных средств и скорости их обращения по числу оборотов (РП = ОС x К). Влияние этих факторов на объем реализованной продукции определяется по следующим формулам:

∆РПос = (ОС1 - ОС0) * К0 (12)

∆РПк = (К1 - К0) * ОС1 (13)

Таким образом, прирост реализованной продукции вследствие:

- роста остатка оборотных средств составит:

DРПОС = (2 850 641 – 1 425 321) * 3 = 4 275 960 тыс. руб.,

- ускорения оборачиваемости оборотных средств

DРПК = (5 – 3) * 2 850 641 = 5 701 282 тыс. руб.

- всего = 4 275 960 + 5 701 282 = 9 977 242 тыс. руб.

При исчислении показателей оборачиваемости оборотных средств в целом, не мало важным является расчет частных показателей по сырью и материалам, незавершенному производству и готовой продукции.

1. Оборачиваемость производственных запасов - характеризует величину материалов фактически имеющихся в запасе предприятия и является характеристикой эффективности работы отдела снабжения.

Кпз = 14 755 928 / (0,5 * (64 527 + 1 008 796) = 14 755 928 / 536 662 = 27

2. Оборачиваемость незавершенного производства - это срок, в течение которого происходит переработка исходных материалов в конечную продукцию.

Кнз = 14 755 928 / (0,5 * (1 333 + 0) = 14 755 928 / 667 = 22 123

3. Оборачиваемость готовой продукции характеризует срок хранения готовой продукции на складе, скорость ее реализации и эффективность деятельности отдела сбыта. Рассчитывается как отношение себестоимости к среднегодовой величине запасов готовой продукции и товаров.

2.3.4 Оценка дебиторской и кредиторской задолженности

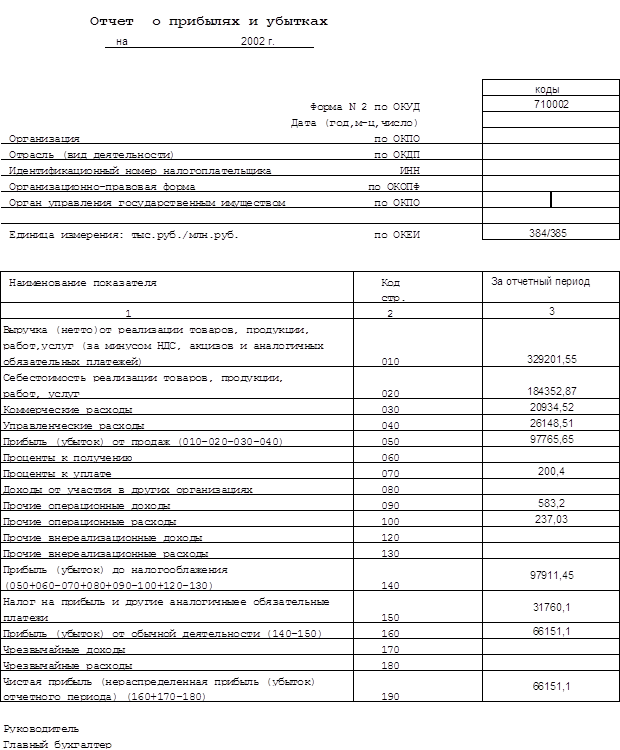

Рассмотрим имеющиеся данные о хозяйственной деятельности предприятия. Возьмем бухгалтерский баланс не полностью, а лишь те данные, которые нужны для оценки дебиторской и кредиторской задолженности.

Таблица 11

Выдержка из бухгалтерского баланса

| II. ОБОРОТНЫЕ АКТИВЫ Запасы | 210 | 10917 | 17727 |

| в том числе: сырье, материалы и другие аналогичные ценности | 211 | 4 | 4 |

| затраты в незавершенном производстве | 213 | 8171 | 15626 |

| готовая продукция и товары для перепродажи | 214 | - | - |

| расходы будущих периодов | 216 | 2742 | 2097 |

| Налог на добавленную стоимость по приобретенным ценностям | 220 | - | - |

| Дебиторская задолженность (платежи по которой ожидаются более чем через 12 месяцев после отчетной даты) | 230 | - | - |

| в том числе: покупатели и заказчики | 231 | - | - |

| Дебиторская задолженность (платежи по которой ожидаются в течение 12 месяцев после отчетной даты) | 240 | 3407 | 2965 |

| в том числе: покупатели и заказчики | 241 | 1403 | 38 |

| Краткосрочные финансовые вложения | 250 | - | - |

| Денежные средства | 260 | 42630 | 46652 |

| Прочие оборотные активы | 270 | - | - |

| Итого по разделу II | 290 | 56954 | 67344 |

| БАЛАНС | 300 | 58379 | 79770 |

| V. КРАТКОСРОЧНЫЕ ОБЯЗАТЕЛЬСТВА Займы и кредиты | 610 | - | - |

| Кредиторская задолженность | 620 | 32235 | 49005 |

| в том числе: поставщики и подрядчики | 621 | 9 | - |

| задолженность перед персоналом организации | 622 | 1431 | 2842 |

| задолженность перед государственными внебюджетными фондами | 623 | 354 | 757 |

| задолженность по налогам и сборам | 624 | 4007 | 2408 |

| прочие кредиторы | 625 | 26434 | 42998 |

| Задолженность участникам (учредителям) по выплате доходов | 630 | 182 | 182 |

| Доходы будущих периодов | 640 | - | - |

| Резервы предстоящих расходов | 650 | - | - |

| Прочие краткосрочные обязательства | 660 | - | - |

| Итого по разделу V | 690 | 32417 | 49187 |

| БАЛАНС | 700 | 58379 | 79770 |

Для анализа динамики дебиторской и кредиторской задолженности в течение года мы используем Приложение к бухгалтерскому балансу «Форма №5».

Таблица 12

Дебиторская и кредиторская задолженность

| Наименование показателя | Код строки | Остаток на начало отчетного года | Остаток на конец отчетного года |

| 1 | 2 | 3 | 4 |

| дебиторская задолженность: краткосрочная — всего | 620 | 3407 | 2965 |

| в том числе: расчеты с покупателями и заказчиками | 621 | 1403 | 38 |

| авансы выданные | 622 | 1258 | 2821 |

| прочая | 623 | 746 | 106 |

| долгосрочная—всего | 630 | - | - |

| в том числе: расчеты с покупателями и заказчиками | 631 | - | - |

| авансы выданные | 632 | - | - |

| прочая | 633 | - | - |

| Итого | 640 | 3407 | 2965 |

| Кредиторская задолженность: краткосрочная — всего | 650 | 32235 | 49005 |

| в том числе: расчеты с поставщиками и подрядчиками | 651 | 9 | - |

| авансы полученные | 652 | 25797 | 42993 |

| расчеты по налогам и сборам | 653 | 4007 | 2408 |

| кредиты | 654 | - | - |

| займы | 655 | - | - |

| прочая | 656 | 2422 | 3604 |

| Долгосрочная — всего | 660 | - | - |

| в том числе: кредиты | 661 | - | - |

| займы | 662 | - | - |

| Итого | 670 | 32235 | 49005 |

Приведенные данные позволяют видеть, что в целом предприятие недостаточно стабильно осуществляет платежно-расчетные отношения со своими дебиторами и кредиторами. На начало года имелся достаточно большой остаток как по дебиторской задолженности (3407 тыс. руб. краткосрочной задолженности), так и по кредиторской задолженности (32235 тыс. руб. краткосрочной задолженности).

Доля дебиторской задолженности в общем объеме оборотных активов составила на начало года 5,84%, к концу года она снизилась до 3,72%. Очевидно, дебиторская задолженность не является основной составляющей оборотных активов, что позволяет предприятию работать, не прибегая к использованию заемных средств.

Данные бухгалтерского баланса показывают, что остаток по дебиторской задолженности на конец года в сумме 2965 тыс. руб. складывается из следующих сумм: расчеты с покупателями и заказчиками 38 тыс. руб.; авансы выданные 2821 тыс. руб.; задолженность прочих дебиторов 106 тыс. руб.

Данные баланса показывают, что в структуре оборотных активов предприятия отсутствует дебиторская задолженность, платежи по которой ожидаются более чем через 12 месяцев после отчетной даты.

Для анализа кредиторской задолженности используются те же данные, что и в предыдущем разделе.

В составе кредиторской задолженности преобладает краткосрочная задолженность, составляя 32235 тыс. руб. кредиторской задолженности на начало года, и на конец года 49005 тыс. руб. Кредиторская задолженность длительностью свыше 3 месяцев отсутствует; также отсутствует просроченная кредиторская задолженность (Форма №5). Также отсутствует кредиторская задолженность, платежи по которой ожидаются более чем через 12 месяцев после отчетной даты. Долгосрочная кредиторская задолженность также отсутствует.

Факт отсутствия на начало года просроченной кредиторской задолженности говорит о том, что к концу предыдущего года предприятие своевременно рассчиталось со своими кредиторами по просроченной задолженности.

По результатам анализа кредиторской и дебиторской задолженности предприятия можно сделать вывод, что в целом ситуация в сфере осуществления платежно-расчетных отношений предприятия с его дебиторами и кредиторами не представляет существенной угрозы стабильности финансового состояния предприятия. Тем не менее, динамика роста и кредиторской, и дебиторской задолженности свидетельствует о необходимости пристального внимания руководства к организации платежно-расчетных отношений.

Важно не допустить дальнейшего роста доли дебиторской задолженности в общем объеме оборотных активов предприятия – это может повлечь за собой снижение всех финансовых показателей, замедление оборота ресурсов, простои вследствие не внутренних проблем, а внешних, снижение возможности оплачивать свои обязательства перед кредиторами.

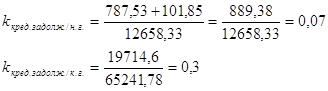

2.3.4.1 Показатели оборачиваемости дебиторской и кредиторской задолженностиКоэффициент оборачиваемости кредиторской задолженности (Ккз):

(14) Ккз =Себестоимость проданных товаров(годовой объем затрат на производство): средняя кредиторская задолженность(ст. 620 на начало +ст. 620 на конец) :2

55978:(32235+49005):2 = 55978 / 40620 = 1,38

Оборачиваемость кредиторской задолженности в днях: (15)

ОКЗД = Средняя кредиторская задолженность/Себестоимость проданных товаров * 365

40620/55978*365 = 264,86 дн.

Коэффициент оборачиваемости дебиторской задолженности: (16)

КОДЗ = выручка от реализации / дебиторская задолж. (об.)

На начало года 51827/3407=15,21 об. На конец года 16423/2965=5,54 об.

Оборачиваемость дебиторской задолженности в днях: (17)

ОДЗД = 365/КОДЗ (дни)

На начало года 365/15,21=23,99 дн. На конец года 365/5,54=65,88 дн.

Низкий показатель коэффициента оборачиваемости кредиторской задолженности может означать как проблемы с оплатой счетов, так и более эффективную организацию взаимоотношений с поставщиками, обеспечивающую более выгодный, отложенный график платежей и использующую кредиторскую задолженность как источник получения дешевых финансовых ресурсов.

Оборачиваемость кредиторской задолженности в днях очень высока это еще раз подтверждает предположение об избыточном количестве кредиторской задолженности. В течение 265 дней компания оплатит свои долги. Оборачиваемость дебиторской задолженности снизилась более чем в 3 раза соответственно, возросла оборачиваемость дебиторской задолженности в днях.

2.4 Оценка вероятности банкротстваСуществует более сотни разных работ, посвященных прогнозированию банкротства предприятия. Однако, практически все известные работы были выполнены на западе (в основном в США). Модели прогнозирования банкротства, как правило, состоят из разных коэффициентов с некоторыми весами. Причем, какие именно коэффициенты входят в модель, определяется либо на основе статистических, либо экспертных оценок.

Для оценки возможности банкротства ОАО «Строй» используем показатель Таффлера (ZТ):

ZТ = 0,03х1 + 0,13х2 + 0,18х3 + 0,16х4 (18)

х1 = ![]() ; х2 =

; х2 = ![]() ;

;

х3 = ![]() ; х4 =

; х4 = ![]()

На начало года: х1=0,42;х2=1,71;х3=0,55;х4=0,89

На конец года: х1=0,02;х2=1,33;х3=0,61;х4=0,21

Если ZТ > 0,3 – предприятие имеет хорошие долгосрочные перспективы, при ZТ < 0,2 – имеется вероятность банкротства.

Рассчитаем показатель Таффлера для ОАО «Строй»:

На начало года: ZТ = 0,03* 0,42+ 0,13* 1,71 + 0,18* 0,55+ 0,16* 0,89 = =0,0126+0,2223+0,099+0,1424=0,4763

На конец года: ZТ = 0,03*0,02 + 0,13* 1,33 + 0,18* 0,61+ 0,16* 0,21 = 0,0006+0,1729+0,1098+0,0336=0,3169.

Согласно рассчитанному коэффициенту предприятие имеет хорошие долгосрочные перспективы.

Глава 3 Направления улучшения финансового состояния предприятия

В ходе проведенного анализа финансового состояния ОАО «Строй», можно сделать определенные выводы, что деятельность предприятия финансируется в большей степени за счет заемных средств. Баланс предприятия является неликвидным. Произведенные расчеты оборачиваемости элементов текущих активов привели к выводу, что руководство предприятия ОАО «Строй» не стремится к увеличению скорости оборота, что приводит к снижению производственно-технического потенциала предприятия.

Можно сделать вывод о финансовой неустойчивости предприятия и необходимости принятия срочных мер по стабилизации.

Поэтому для стабилизации финансового состояния предприятия предлагается провести следующие мероприятия:

- необходимо в первую очередь изменить отношение к управлению производством,

- сократить затраты связанные с управлением предприятием,

- усовершенствовать структуру управления,

- продумывать и тщательно планировать политику ценообразования,

- изыскивать резервы по снижению затрат на производство,

- активно заниматься планированием и прогнозированием управления финансов предприятия.

В составе текущих активов при общем снижении их доли на 13,14% к валюте баланса, обращает на себя небольшой удельный вес легко реализуемых средств (и их снижение на 14,54%) – 42630 т.руб на начало отчетного периода и 46652 т.руб на конец. По всей видимости это свидетельствует о некоторых финансовых затруднениях на предприятии.

Пассивная часть баланса характеризуется незначительным преобладанием удельного веса источников собственных средств, причем их доля в общем объеме средств уменьшилась с 42,78% до 36,26%. Доля краткосрочных обязательств предприятия по сравнению с началом отчетного года и концом отчетного увеличилась на 6,13%.

Не менее важным для финансового положения предприятия представляется уменьшение дебиторской задолженности в начале года 5,84% и в конце 3,72% и в составе оборотных средств снижение на 0,02% .

Изменения в структуре капитала в начале года по сравнению с концом года можно считать благоприятными, появились долгосрочные обязательства (что свидетельствует о доверии кредиторов), произошло резкое увеличение кредиторской задолженности.

Предприятие испытывает серьезную нехватку собственных оборотных средств, которую пытается компенсировать за счет краткосрочных пассивов.

А из анализа ликвидности баланса и платежеспособности предприятия следует, что предприятие имеет баланс, отличающийся от ликвидного, не смотря на то, что за год положение немного улучшилось. Данная ситуация говорит о том, что на предприятии происходит не равномерное распределение средств по статьям бухгалтерского баланса. То есть, общая ликвидность достигается тем, что излишки по одним статьям перекрывают недостатки по другим, но так как не все имущество предприятия имеет абсолютную ликвидность, то данное положение может сказаться на его платежеспособности.

Анализ вероятности банкротства показал, что предприятие имеет хорошие долгосрочные перспективы.

В первую очередь руководству ОАО «Строй» необходимо увеличить собственный капитал. Его увеличение приведет к тому, что если не все, то хотя бы большая часть обязательств сможет покрываться собственным капиталом. Данное изменение приведет к укреплению финансовой стабильности на предприятии.

Увеличивая собственный капитал необходимо увеличить и основные средства предприятия. Пополнение материально-технической базы приведет к тому, что предприятие сможет улучшить качество производимой продукции. При применении более высококачественного оборудования снизится соответственно и себестоимость продукции, что в свою очередь приведет к увеличению дохода получаемого предприятием от своей деятельности.

Помимо пополнения своей материально-технической базы особое внимание руководству ОАО «Строй» необходимо уделить взысканию дебиторской задолженности. Большое внимание также заслуживают мероприятия по улучшению использования товарно-материальных запасов. То есть руководству необходимо следить за тем, чтобы на складах не залеживались ни материалы, ни запчасти. Поэтому необходимо своевременно и полностью использовать материалы и запчасти имеющиеся на складе, не допускать образования излишков и поставки запчастей большими партиями. Выполнив эти рекомендации, предприятие сможет выйти из кризиса и частично восстановить свою платежеспособность, улучшить структуру баланса. Вследствие чего произойдут качественные изменения в финансовом состоянием предприятия.

Заключение

Результатом выполнения курсовой работы стало получение оценки реального финансового положения анализируемого предприятия. Выполнив расчет требуемых для исследования экономических показателей ОАО «Строй» за 2007 год, был проведен финансовый анализ.

Финансовый анализ показал, что фирма не обладает достаточным запасом финансовой устойчивости и очень сильно зависима от внешних финансовых источников, а именно от кредиторской задолженности, что заставляет задуматься о возможном риске финансовых затруднений в будущем.

Анализируя показатели финансовой устойчивости предприятия можно прийти к следующему заключению: значение коэффициента независимости на достаточно низком уровне. Т. е. имущества предприятия не формируется за счет собственных источников. Предприятие зависит от внешних займов, т.к. сумма задолженности превышает сумму собственных средств.

Анализ ликвидности показал, что предприятие не сможет быстро покрыть краткосрочные обязательства, что говорит о том, что у предприятия могут возникнуть затруднения в случае срочного погашения краткосрочной задолженности.

Поставщикам материальных ресурсов и банкам, кредитующим предприятие стоит задуматься иметь ли в дальнейшем дело с данным предприятием.

По результатам анализа кредиторской и дебиторской задолженности предприятия можно сделать вывод, что в целом ситуация в сфере осуществления платежно-расчетных отношений предприятия с его дебиторами и кредиторами не представляет существенной угрозы стабильности финансового состояния предприятия. Тем не менее, динамика роста и кредиторской, и дебиторской задолженности свидетельствует о необходимости пристального внимания руководства к организации платежно-расчетных отношений.

Важно не допустить дальнейшего роста доли дебиторской задолженности в общем объеме оборотных активов предприятия – это может повлечь за собой снижение всех финансовых показателей, замедление оборота ресурсов, простои вследствие не внутренних проблем, а внешних, снижение возможности оплачивать свои обязательства перед кредиторами.

Несмотря на ряд отрицательных показателей у предприятия наблюдается увеличения объема реализованной продукции 4 346 762 тыс. руб., средние остатки оборотных средств 1 425 321 тыс. руб. Наблюдается также прирост реализованной продукции вследствие: роста остатка оборотных средств, ускорения оборачиваемости оборотных средств.

Результат расчета показателя Таффлера свидетельствует низкая вероятность банкротства. Согласно рассчитанному коэффициенту предприятие имеет хорошие долгосрочные перспективы.

Список литературы

1. Алборов Р.А., Аудит в организациях, промышленности, торговли и АПК Москва, «Дело и Сервис», 2007 г, 432 с.

2. Баканов М.И., Шеремет А.Д. «Теория экономического анализа» – новое, доп. и перераб – Москва: ''Финансы и статистика'', 2005 - 415 с.

3. Балабанов И. Т. Финансовый менеджмент. - М.: Финансы и статистика, 2006.

4. Басовский Л.Е. ''Теория экономического анализа'': Учебное пособие – Москва: ИНФРА-М, 2001 – 222 с.

5. Болдырев В. О. О современных методах финансового анализа. // Бизнес и банки. – 2007 г. - № 7.

6. Грамотенко Т.А. Банкротство предприятий: экономические аспекты. М.: Приор, 2007, 150с.

7. Грищенко О. В. Анализ финансового состояния организации // Корпоративный менеджмент – 2007, № 5

8. Ефимова О. В. Финансовый анализ - М.: Бухгалтерский учет,2007, 325с.

9. Ковалев А.И. Анализ финансового состояния предприятия. – М.: Центр экономики и маркетинга, 2007. – 480с.

10. Ковалев В. В. Финансовый анализ. Управление капиталом. Анализ отчетности. – М.: Финансы и статистика, 2007, 365с.

11. Крейнина М. Н. Анализ финансового состояния и инвестиционной привлекательности акционерных обществ в промышленности, строительстве и торговле. - М.: АОДИС, МВ Центр, 2007, 250с.

12. Любушин Н.П., Лещева В.Б. Анализ финансово-экономической деятельности предприятия – Москва: ЮНИТИ, 2006, 300 с.

13. Майданчик Б.И. и др. Анализ финансово-экономической деятельности предприятия. Москва: ЮНИТИ, 2007, 95 с.

14. Макарьян Э.К. Финансовый анализ. М.: ПРИОР, 2007 г. с. 319.

15. Муравьев А.И. Теория экономического анализа. М.: Финансы и статистика, 2007 г. с.495.

16. Павлова Л.Н. Финансовый менеджмент. М.: Банки и биржи, 2008. – 400с.

17. Панов Л.Т. Анализ предприятий// Финансовый менеджмент,2006. – №12

18. Рындин А. Г. Организация финансового менеджмента на предприятии. – М.: Русская Деловая Литература, 2007, 450 с.

19. Титаева А. Анализ финансового состояния предприятия М.: Инфа 2006, 40с.

20. Шеремет А.Д., Сейфулин Р.С. Методика финансового анализа – Москва: ИНФРА-М, 2007, 176 с.

Похожие работы

... разработке комплекса увеличению объёмов реализации в «центрах» доходов, проведение рекламной кампании. • Повышение привлекательности, востребованности услуг филиала УФПС РС(Я)- Алданского улусного узла почтовой связи. Финансовая деятельность : • Ревизия дебиторской задолженности. Группировка задолженности по степени ликвидности. Выявление задолженности с низкой степенью вероятности погашения, ...

... дохода характеризует размер эффекта, получаемого в результате коммерческой деятельности предприятия. 9; 257 Глава II: Система показателей, характеризующих финансовое состояние предприятия индустрии гостеприимства Финансовая деятельность - это рабочий язык бизнеса, и практически невозможно анализировать операции или результаты работы предприятия иначе, чем через финансовые ...

... коэффициентов (текущей ликвидности, обеспеченности собственными средствами и коэффициента восстановления платежеспособности) и анализ их динамики дают основание признать структуру баланса удовлетворительной, а предприятие - платежеспособным. По результатам проведенного анализа финансового состояния предприятия можно сделать вывод: у анализируемого предприятия среднее финансовое состояние ...

... что приходится учитывать при выборе карточек российских систем или индивидуальных банковских. В случае выбора карточек VISA или MasterCard к услугам клиента не только тысячи магазинов по России, но и огромная сеть по всему миру. Расчетная часть: «Анализ финансового состояния предприятия» Задание на расчетную часть. Финансовое состояние предприятия выражается в соотношении структур его ...

0 комментариев