Навигация

РОССИЯ В МИРОВЫХ ИНВЕСТИЦИОННЫХ ПОТОКАХ

7.3. РОССИЯ В МИРОВЫХ ИНВЕСТИЦИОННЫХ ПОТОКАХ

Долгосрочный устойчивый экономический рост в России может быть обеспечен при условии активного включения страны в мировые инвестиционные потоки. Развернувшиеся в конце прошлого века процессы глобализации и региональной интеграции сопровождаются усилением мобильности капитала. Участие России в международном инвестиционном обмене имеет свои особенности. Как в сфере привлечения внешних инвестиций, так и в вывозе капитала за рубеж наша страна «не вписалась» в те закономерности и особенности трансграничного перемещения, которые типичны для развитых стран, государств развивающегося мира и других стран с переходной экономикой.

Специфика России заключается в том, что, будучи страной с переходной экономикой, она вывозит капитала намного больше, чем ввозит. При этом большинство отраслей российской экономики, кроме экспортно-ориентированных, испытывают нехватку средств для финансирования инвестиций.

Вывоз капитала происходит, как по государственной линии – наращивание золотовалютных резервов, выплаты по внешнему долгу, государственные кредиты или гарантии по ним, так и по частной – банками и нефинансовыми предприятиями (в том числе в нелегальной и полулегальной формах), домашними хозяйствами (покупка наличной иностранной валюты). Мы вывозим капитал почти так же интенсивно, как некоторые развитые страны, но по большей части он оседает в виде депозитов в иностранных банках, а его инвестиционная составляющая крайне мала.

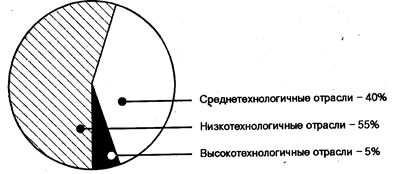

Качество ввозимого капитала также нельзя назвать удовлетворительным. В нем преобладают инвестиции в ссудной форме (в основном в виде кредитов, включая кредиты международных финансовых организаций и правительств иностранных государств). Объемы поступающих в Россию прямых инвестиций (по 4 млрд. долл. ежегодно) по мировым меркам крайне незначительны. По этому показателю мы существенно отстаем от стран ЦВЕ, государств СНГ, не говоря уже о Китае. Практически отсутствуют иностранные инвестиции в «портфельной» форме, которые во всем мире обеспечивают переток капитала из финансовой сферы в реальный сектор экономики. В значительной степени поступающий в страну капитал имеет российское происхождение и представляет собой репатриацию ранее вывезенной из страны прибыли. Иностранные инвестиции пока не стали ключевым источником новейших технологий в производстве и управлении, фактором трансформации институциональной среды.

Если существующее положение кардинально не изменится до конца десятилетия, это будет означать, что Россия так и не смогла эффективно включиться в международные потоки капитала. То есть экономическое развитие будет происходить по инерционному (пессимистическому) сценарию. Такой сценарий предполагает сохранение прежних годовых объемов притока прямых иностранных инвестиций с увеличением их в отдельные годы на 1-2 млрд. долларов. Определять общую картину, по-прежнему, будут инвестиции в единичные крупные проекты, преимущественно в топливно-сырьевой отрасли, пищевой промышленности и торговле. Портфельный инвестор будет продолжать настороженно относиться к акциям российских предприятий, предпочитая им эмитентов из других стран, а приток ссудных инвестиций, подверженный циклическим колебаниям, будет зависеть от конъюнктуры мировых рынков. С точки зрения вывоза капитала при инерционном сценарии развития сохраняется дисбаланс между валовыми сбережениями и инвестициями и не находящий применения в стране капитал продолжает вывозиться государством и частным сектором.

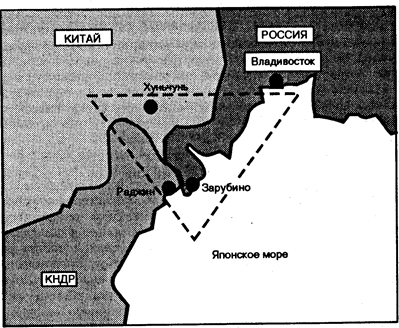

Вместе с тем в настоящее время сложились реальные предпосылки для перехода к эволюционному пути развития. Страна располагает богатыми природными ресурсами, находясь в выгодном географическом положении между экономически развитыми Европой и Японией и бурно развивающимся Китаем, последние годы демонстрирует высокие темпы прироста ВВП, обладает значительным рыночным потенциалом при растущей платежеспособности населения. Все это вместе с определенными успехами в экономической сфере (снижение налогового бремени, существенное уменьшение отношения внешнего долга к ВВП, признание за страной статуса рыночной экономики, исключение из черного списка ФАТФ, повышение кредитного рейтинга) позволило России войти в 2004 году в десятку наиболее привлекательных для инвестиций стран мира[65].

При оптимистическом сценарии развития к 2010 г. разрыв между валовыми сбережениями и накоплениями сокращается с нынешних 11-12% до 1,5% ВВП. Происходит постепенное наращивание прямых иностранных инвестиций, на 1,5 - 2 млрд. долл. в год, а с 2011 года наступает радикальный перелом с ежегодным увеличением прироста капитала до 5 млрд. долл., что позволит к концу второго десятилетия выйти на ежегодный объем прямых инвестиций в размере 60 млрд. долл.

По мере увеличения капитализации российских компаний и становления фондового рынка, можно рассчитывать на значительное повышение удельного веса иностранных портфельных инвестиций. В отношении иностранного ссудного капитала необходимо сформировать такую экономико-правовую систему, при которой он мог бы трансформироваться в производственные инвестиции, а его спекулятивная составляющая была бы минимизирована. Постепенная ликвидации диспропорций между прямыми, портфельными и прочими инвестициями приведет к тому, что в 2020-2025 гг. соотношение между ними будет примерно одинаковым, а совокупный объем превысит 200 млрд. долл. в год.

Более активному притоку иностранных инвестиций будет способствовать повышение прозрачности отечественного бизнеса, переход на международные стандарты отчетности, комплекс мер по защите прав миноритарных акционеров, рост капитализации компаний, повышение инвестиционных рейтингов, развитие фондового рынка и совершенствование банковской системы. Необходимо также свести к минимуму препятствия на пути иностранных инвестиций, вызванные неэффективностью российской бюрократической системы, коррупцией, слабой работой правоохранительных и судебных органов.

В части добывающих отраслей стратегию развития страны надо строить, как это делали Канада, Австралия, Норвегия, повышая их эффективность путем внедрения новейших научных разработок. Наиболее перспективными для инвестиций должны стать производства, связанные с более глубокой переработкой сырья, практическим приложением науки в области черной и цветной металлургии, рыбном и лесном хозяйстве. Подъем этих отраслей на качественно иной инновационный уровень, позволит, в том числе, довести существующие в стране проекты, связанные с высокими технологиями до промышленного внедрения. Очень важно создать условия для прихода инвесторов в развитие инфраструктуры, прежде всего транспортной. Еще одно направление будущего – инвестиции в человеческий капитал – программы образования, научной подготовки, повышения квалификации как госслужащих, так и представителей частного бизнеса.

География распределения иностранных инвестиций, когда 10 регионов-лидеров привлекают 75% капитала, в том числе Москва – 50% , должна претерпеть изменения. При этом выравнивание инвестиционных условий в регионах следуют проводить путем стимулирования экономического развития успешных субъектов таким образом, чтобы они распространяли импульсы экономической активности и втягивали в цепочки добавления стоимости соседей-аутсайдеров.

Приток иностранных инвестиций должен сопровождаться сокращением нелегального оттока капитала из страны и более активным возвращением ранее вывезенных средств. По оценкам МЭРТ сокращение вывоза капитала вдвое позволило бы увеличить внутренние инвестиции на 1/3.[66] Легальный вывоз частного капитала будет возрастать. В 2015-2025 гг. зарубежная экспансия российских топливно-сырьевых компаний должна смениться выходом на внешние рынки российских предприятий обрабатывающей промышленности, в том числе работающих в сегменте высоких технологий.

Экспорт продукции с высокой добавленной стоимостью, как правило, нуждается в государственной поддержке, поэтому целесообразно существенно увеличить объемы государственного кредитования и страхования. Вывоз капитала по этой линии было бы желательно довести в следующем десятилетии до 10-15 млрд. долл. в год.

Внешний долг Российской Федерации складывается из долга органов государственного управления и частного долга банков и нефинансовых предприятий. В текущем десятилетии происходит сокращение государственной части долга и рост его частной составляющей (табл.1), что является позитивной тенденцией. В настоящее время по основным показателям долговой нагрузки РФ относится к государствам с умеренным уровнем государственного внешнего долга – 27% ВВП, против 89,5% в начале 2000 года. Возобновление доступа на международные рынки капитала позволило российским компаниям повысить свою ликвидность, удлинить сроки погашения долгов и привлечь средства для крупномасштабных инвестиционных проектов. Улучшению условий привлечения внешних источников финансирования в значительной степени способствовало повышение российского суверенного рейтинга, влекущее за собой изменение корпоративных рейтингов. Тенденция увеличения частных

заимствований и сокращения государственного долга сохраниться и до 2025 года. Проблема заключается в том, что, при сохраняющихся темпах прироста корпоративных заимствований, совокупный государственный и частный долг уже концу десятилетия может достичь 60% ВВП, т.е. порога за которым наступает риск дефолта, поэтому государству придется регулировать заемную деятельность российских компаний.

Что касается государственного долга, то стратегия управления должна исходить из его специфики и особенностей структуры. Государственный долг отличает высокая стоимость обслуживания, сложившаяся, в том числе, в силу проводимой в 90-х годах политики. Из 88 млрд. долларов подлежащих погашению в период с 2003 по 2008 гг. 32,5 млрд. долларов (37%) приходится на процентные платежи (табл.3) .

Распределение сроков платежей по обслуживанию и погашению государственного внешнего долга характеризуется крайней неравномерностью, основная нагрузка приходится на текущее десятилетие.

В сложившейся структуре внешнего долга (табл.2) преобладают нерыночные составляющие, которые трудно управляемы с точки зрения возможности проведения операций, направленных на уменьшение объема задолженности, а также снижения процентных, валютных и иных рисков. Основная часть задолженности, оформленная рыночными инструментами, представлена еврооблигациями РФ со сроками погашения в 2003-2030 гг., а также облигациями внутреннего валютного займа со сроком погашения в 2003-2011 гг. На эти инструменты приходится лишь 37% долга.

Для российского долга характерен широкий диапазон применяемых процентных ставок. Максимальная процентная ставка составляет 12,75% годовых (по облигационному займу с окончательным сроком погашения в 2028 г.), минимальная – 3,0% годовых (долг по ОВГВЗ).

Политика в области государственного внешнего долга должна обеспечивать снижение абсолютных и относительных его размеров, удешевление обслуживания и улучшение структуры.

У нас в стране накоплен опыт реструктуризации долга с последующей капитализацией процентных платежей и увеличением основной части долга. Очевидно, что этот путь не выгоден. Другое дело - уменьшение процентных платежей путем рефинансирования, замещения коротких и дорогих обязательств более длинными и дешевыми в обслуживании. Удешевление внешних заимствований возможно лишь при условии достижения Россией более высокого кредитного рейтинга, поэтому – получение инвестиционного рейтинга и его последующее увеличение – одна из задач ближайших лет.

Другим направлением оптимизации государственного внешнего долга является замещение более дорогого в обслуживании внешнего долга более дешевым внутренним. Сегодня ситуация на российском финансовом рынке позволяет разместить ГКО под 6% годовых, а «цена» внешнего долга составляет от 8 до 12%. Как показывает мировой опыт, разумные операции на рынке внутреннего долга (а не использование его для затыкания бюджетных дыр) могут оказать стимулирующее воздействие на экономику.

Накопленные Банком России валютные резервы РФ к январю 2004 года достигли рекордной величины в 76,9 млрд. долларов. Около трети резервов размещено в виде банковских депозитов в банках категории ААА, другая часть в долговых облигациях экономически развитых стран. Доходность этих вложений составляет 3-6% годовых в пересчете на доллары США, в то время как российские долговые обязательства размещались в рамках доходности 7-14%. После того как валютные резервы достигли порога финансовой стабильности, актуальным становится более активное и эффективное их использование, в том числе и на погашение внешнего долга.

Задача разработки государственной концепции управления внешним долгом была поставлена Президентом России еще в апреле 2001. Спустя два года Министерство финансов представило документ «Об основных направлениях политики Правительства Российской Федерации в сфере государственного долга на 2003-2005 годы и комплексе мер по ее реализации», в котором так и не просматривается целостная система управления государственным долгом, а даются только ее отдельные фрагменты. До сих пор не создан орган, ответственный за разработку и проведение в жизнь четкой стратегии урегулирования внешних долгов с учетом краткосрочной и долгосрочной перспективы. В стране отсутствуют единая база данных по госдолгу, и единая методология учета внешних долговых обязательств. Цифры, которые приводят Минфин, Банк России и Счетная палата отличаются между собой на миллиарды долларов. Известны случаи, когда по одним и тем же обязательствам Россия платила дважды.

Все более очевидна необходимость сосредоточить в едином центре (это может быть, к примеру, подразделение на базе Минфина) работу по управлению внешним и внутренним долгом страны, а также активами государства. Эта же структура должна отслеживать внешние заимствования регионов и корпораций и оценивать их риски. Сосредоточение обслуживания долга в рамках единого органа позволит осуществлять его комплексный мониторинг, повысит эффективность управления долговыми обязательствами путем диверсификации финансово-кредитного портфеля: выдачи, продажи, покупки ценных бумаг, активных операций с ними на вторичном рынке, сделок «своп», реструктуризации, обмена долговых обязательств на участие в капитале акционерных обществ и т.д.

Реализация указанных мероприятий, одновременно с неукоснительным соблюдением графика платежей, позволит к 2011 году существенно сократить размеры государственного внешнего долга, оптимизировать его структуру, снизить нагрузку на бюджет по обслуживанию долга. В дальнейшем будет происходить увеличение частной составляющей российского долга, а его государственную часть следует поддерживать в диапазоне 15-20% ВВП при стоимости обслуживания 6-7%.

Для формирования валютных резервов необходимо определить: во-первых, объемы, достаточные для защиты экономики от негативных воздействий мирового рынка, во-вторых, способы эффективного размещения этих средств с учетом их ликвидности и прибыльности. Золотовалютные резервы играют двоякую роль в поддержании экономического роста и макроэкономического равновесия. С одной стороны их накопление обеспечивает экономическую безопасность и позволяет поддерживать курс национальной валюты, а с другой – рост валютных резервов означает отвлечение части валовых национальных сбережений на финансирование «остального мира».

Достигнутый к 1 января 2004 г. объем резервов (76,9 млрд. долл.) почти на 50% превышает уровень, обеспечивающий внешнюю платежеспособность страны (годовые выплаты по частному и государственному долгу плюс трехмесячный объем импорта) и является предметом дискуссий в современной экономической литературе. Речь идет о создании механизмов использования резервных активов для стимулирования инвестиций. Здесь можно выделить три направления.

Во-первых, досрочное погашение внешнего долга, либо покупка Банком России внешних долговых обязательств государства с последующей их реструктуризацией. Это уменьшит долговую нагрузку на бюджет и позволит стимулировать инвестиционную активность.

Во-вторых, стимулирование импорта инвестиционного оборудования посредством государственного кредитования и /или страхования таких поставок, а также формирование централизованного фонда, обеспечивающего хеджирования валютных рисков по кредитам под покупку оборудования. Как правило, предприятия обрабатывающих отраслей не располагают достаточным объемом собственных ресурсов для масштабных закупок качественного импортного оборудования.

В-третьих, использование резервных активов для кредитования вложений российских компаний в зарубежные производственные активы (формирование инфраструктуры сбыта российской продукции с высокой добавленной стоимостью за рубежом, расширение кооперационных связей с производственными структурами, господствующими на соответствующих внешних рынках, создание каналов проникновения на рынки с высокой конкуренцией и др.).

Реализация этих проектов потребует формирования механизма взаимодействия государства и частных компаний, включающего отбор проектов, оценку эффективности вложений, контроль над использованием финансовых средств и др.

Укрепление национального производства, развитие инвестиционных процессов, создание соответствующей финансовой инфраструктуры должны привести к тому, что в 2020-2025 гг. будет происходить свободный переток капиталов, как между различными сферами российской экономики, так между ней и внешней средой.

Таблица.1 Структура внешнего долга резидентов РФ (по международной методологии)| Получатели кредитов | 1 января 2003 г. млрд. долл. | 1 января 2004 г. млрд. долл. |

| Органы государственного управления Банковская система (без участия в капитале) Нефинансовые предприятия (без участия в капитале) Органы денежно-кредитного регулирования | 97,7 14,2 33,8 7,5 | 99,2 24,8 50,3 7,8 |

| Всего: | 153,2 | 182,1 |

Источник: Банк России

Таблица.2 Стоимостная структура государственного

внешнего долга РФ (млрд. долл. США)

| Категория долга | Погашение (% от долга) 2003 (%) 2004 (%) 2005 (%) |

| Международные организации | 18,6 15,49 13,06 |

| Парижский клуб | 6,71 6,22 6,06 |

| Еврооблигации | 4,59 2,85 10,14 |

| ОВГВЗ | 24,23 0,00 0,00 |

| Прочее | - - - |

Источник: Минфин РФ

Таблица.3 Платежи по погашению и обслуживанию государственного внешнего долга Российской Федерации (млрд. долл. США)

| Категория задолженности | 2003 долг % | 2004 долг % | 2005 долг % | 2006 долг % | 2007 долг % | 2008 долг % |

| Официальные кредиторы | 4,48 2,33 | 4,07 2,74 | 4,01 2,61 | 2,31 1,82 | 2,39 1,7 | 2,52 1,58 |

| Ценные бумаги в в иностранной валюте |

3,65 3,27 |

1,12 3,05 |

3,67 3,17 |

2,84 2,35 |

3,69 2,35 |

3,64 2,24 |

| Долг перед МФО | 2,71 0,66 | 2,26 0,59 | 1,91 0,54 | 1,75 0,17 | 1,30 0,12 | 0,88 0,09 |

| Кредиты Банка России Минфину | 0,00 0,22 | 0,70 0,31 | 1,20 0,27 | 1,70 0,16 | 2,60 0,13 | 0,00 |

| Всего | 10,85 6,47 | 8,15 6,70 | 10,97 6,60 | 8,61 4,49 | 9,97 4,30 | 7,04 3,91 |

| Итого | 17,32 | 14,85 | 17,38 | 13,10 | 14,27 | 10,94 |

Источник: Минфин РФ

Похожие работы

... для государств Восточной и Юго-Восточной Азии. Здесь необходимо подчеркнуть, что значительное и растущее отставание России в развитии экспорта готовой продукции, в первую очередь наукоемких изделий, означает реальные и существенные потери для страны в процессе глобализации мировой экономики, создающем наиболее выгодные условия и дополнительные, в том числе ценовые, преимущества для поставщиков ...

... , тем более что Москва является центром Российской Федерации и в некотором роде примером для организации деловых отношений муниципалитетов других городов и регионов страны. 1.2 Роль и значение зарубежных связей Москвы с зарубежными странами Еще на заре своего становления, собирания и объединения русских земель в единое, сильное государство Москва стремилась к установлению тесных связей как ...

... чале следующего века Россия будет вынуждена придерживаться импортозамещающей стратегии. Вместе с тем, страна не может отказываться и от использования преимуществ экспортоориентированного развития. Внешнеэкономические связи, в том числе и внешняя торговля, способны активизировать собственный потенциал страны, не подменяя его, привнося в отечественную экономику дополнительную конкуренцию, новые ...

... . Экономические интересы России настолько сложны и многообразны, что должным образом их можно обеспечить, лишь развивая сотрудничество с самыми разными государствами и группами стран. Внешнеэкономические связи .России с развивающимися странами предстают как необходимое звено в механизме ее внешних отношений со странами мира. Тем более, что потенциал российских торгово-экономических связей со ...

0 комментариев