Навигация

В зависимости от класса инвестиционные проекты делятся на мега-проекгы, мультипроекты и монопроекгьг

4. В зависимости от класса инвестиционные проекты делятся на мега-проекгы, мультипроекты и монопроекгьг

Мегапроекты это целевые программы, которые включают в себя множество взаимосвязанных проектов, объединенных общей целью, выделенными средствами и ограниченным временем исполнения.

Мультипроекты осуществляются в организациях и предприятиях. Они связаны установленной концепцией и направлением стратегического развития предприятия на превращение его в прибыльное, финансово устойчивое, эффективно функционирующее.

Монопроекты - это различные инвестиционные, инновационные и другие проекты, которые имеют определенную цель и ограничение в финансовых ресурсах, времени, качестве и требуют создание цельной проектной программы. В зависимости от содержания выделяют технические, организационные, экологические, социальные, смешанные проекты.

Основная классификация инвестиционных проектов поддерживает разделение капитальных вложений на классы с целью дифференциации прибыли в каждом классе.

Эта классификация является составным элементом управления инвестиционным процессом предприятия. Важную роль в инвестиционной политике играет и временное распределение прибыли в зависимости от финансового состояния предприятия в различный период времени. Для этого разрабатываются долгосрочные планы капитальных вложений для использования прибыли. Норма прибыли от инвестиций разных классов проектов может колебаться в зависимости от возможности доступа к выгодным объектам. Поэтому устанавливают предел колебания норм прибыли. Нижний предел колебания является минимальным уровнем, ниже которого норма прибыли не должна падать независимо от того, какой ожидаемый объем дохода от проекта и какие финансовые ресурсы предприятия. Кроме минимальной нормы прибыли естественно устанавливается достаточно продолжительный период 10-15 лет. Минимальная норма дохода, указанная в табл. I рассчитывается исходя из уровня прибыльности ценных бумаг, ставок на долгосрочные кредиты и т.д., потому, что инвестиции в ценные бумаги, банковские операции являются альтернативой инвестиционных проектов производственного характера,

Необходимо отметить, что максимальная норма прибыли увеличивается с увеличением степени инвестиционного риска и может достичь очень высокого уровня для венчурных (рискованных) проектов 20-25%.

Все предприятия осуществляют инвестиционную деятельность. Принятие решений по инвестированию осложняется тем, что необходимо правильно выбирать из многих действующих факторов:

- различного вида инвестиций;

- стоимости инвестиционного проекта;

- одного из множества доступных проектов;

- ограниченности финансовых ресурсов, доступных для инвестирования;

- риска связанного с принятием того тли иного решения.

Причины, обуславливающие необходимость инвестиций могут быть различны, однако в целом их можно подразделить на три вида:

1. Обновление имеющейся материально-технической базы.

2. Наращивание объемов производственной деятельности,

3. Освоение новых видов деятельности.

Степень ответственности за принятия решения в рамках инвестиционной деятельности различна при решении тех или иных вопросов. Если идет речь о замещении имеющихся производственных мощностей, решение может быть принято достаточно легко, т.к. руководство предприятия хорошо представляет с какими характеристиками и в каком объеме необходимы новые основные средства,

Задача осложняется если речь идет об инвестировании, связанном с расширением основной деятельности, В этом случае необходимо учесть целый ряд новых факторов:

• возможность изменения положения фирмы на рынке товаров

• доступность дополнительных объемов материальных и трудовых ресурсов

• необходимость освоения новых рынков и т.д.

Очевидно, что самым важным является вопрос о размере планируемых инвестиций. Поэтому в зависимости от принимаемого решения должна быть различна и глубина аналитической проработки экономической стороны проекта- В настоящее время на многих предприятиях практикуется ограничение максимальной величины инвестиций, в рамках которой тот или иной руководитель может принимать решения. Нередко решения принимаются в условиях, когда имеется ряд альтернативных или взаимно независимых инвестиционных проектов. Совершенно естественно, что в основе решения лежат критерии, которым в силу тех или иных причин отдано предпочтение- Однако такой подход будет рисковым.

В условиях рыночной экономики возможностей для инвестирования довольно много- Вместе с тем, любое предприятие всегда работает в рамках существующих ограничений, которые отражают текущее состояние предприятия. Практически все ограничения можно рассматривать в рамках финансовых возможностей предприятия. Поэтому встает вопрос об оптимизации инвестиционного портфеля.

В данной работе речь идет о внешних инвестициях т.к. АТП в основном пользуется внутренними инвестициями или вкладывает средства в местные проекты. Тем самым АТП старается выжить в наше весьма нестабильное время для бизнеса, т,е. обеспечить экономический рост и дальнейшее развитие производства. Однако, уровень развития производства в условиях конкуренции должен соответствовать текущему моменту, что невозможно осуществить без дополнительных денежных средств. При сложившейся экономической обстановки подавляющее большинство предприятий испытывают острый дефицит финансовых ресурсов- АТП не исключение. Руководство завода видит выход из сложившейся ситуации в привлечении иностранных инвесторов и государственных срсдств-

Во всем мире фундаментальные научные исследования финансируются государством, В Украине для финансирования таких работ принят механизм, согласно которому каждое предприятие независимо от форм собственности перечисляет в централизованные фонды средства в размере 1% от себестоимости. 70% сумм перечисляются в отраслевые министерства и образуют отраслевой внебюджетный фонд, 30% идут в государственный инновационный фонд. За счет средств отраслевого фонда внебюджетных средств министерства финансируют НИОКР и проектно конструкторские разработки по принятым к реализации научно- техническим программам, создание нового прогрессивного оборудования по приоритетным направлениям развития экономики Украины. Завершающая стадия инновационного цикла (технологическая подготовка и освоение производства новой продукции) финансируется заинтересованными предприятиями. Сейчас, когда у предприятий ощущается острая нехватка финансовых ресурсов вся эта сфера прикладной науки и инновационного обеспечения осталась без поддержки промышленности. Государство тоже не может взять на себя бюджетную поддержку этой деятельности. Тем не менее, сейчас даже такой скудный источник инвестиций предприятием должен быть использован. АТП за последние годы значительно увеличил объемы общих инвестиций в прикладную науку за счет участия в целевых научно-технических программах. Но кто бы ни был инвестором, ни государство, ни юридические или физические лица, ни иностранный инвестор, никто бездумно вкладывать деньги в «темную лошадку» не будет. Здесь есть основополагающий фактор - фактор риска. Инвестиционная деятельность всегда осуществляется в рамках большой доли неопределенности, степень которой, может значительно вырасти из-за неправильного решения в условиях существующих ограничений. Так в момент приобретения новых основных средств никогда нельзя точно предсказать экономический эффект этой операции, поэтому принимать решения интуитивно в данном случае безрассудно.

Принятие решений инвестиционного характера, как и любой другой вид управленческой деятельности, основывается на использовании различных формализованных подходах. Степень сочетания методик определяется различными обстоятельствами. В отечественной и зарубежной практике известен целый ряд методов, которые помогут рассчитать основу принятия решений в области инвестиционной политики. Какого то универсального метода пригодного для всех случаев не существует. Тем не менее имея некоторые оценки полученные формализованными методами можно облегчить принятие окончательного решений.

В основе процесса принятия управленческого решения инвестиционного характера, с целью снижения риска лежит:

• оценка и анализ инвестиционного положения;

• оценка и анализ ликвидности;

• оценка финансовой устойчивости на заданный момент;

• оценка деловой активности;

• оценка рентабельности предприятия;

Только на основании вышеперечисленных оценок деятельности предприятия инвестор может приступить к рассмотрению риска'2 инвестиционных проектов. Общий риск, связанный с данным объектом (НКМЗ), может проистекать из комбинаций различных источников и охватывать различные области. Поскольку все источники взаимосвязаны, то фактически необходимо определить риск, проистекающий из каждого из них.

Риск - это вероятность отклонения величины фактического инвестиционного дохода от величины ожидаемого Чем больше отклонение и шире шкала колебании возможных величин дохода.

Эффективность определения того или иного риска во многом определяется, к какому классу относится риск. Классификационная система рисков включает:

• группу;

• категории;

• виды;

• подвиды;

• разновидности рисков;

В зависимости от возможного результата (рискового события) риски можно разделить на две группы. Это чистые риски и спекулятивные риски. Чистые риски означают возможность получения отрицательного или нулевого результата.

Спекулятивные риски выражаются в возможности получения как положительного, так и отрицательного результата. К ним относятся финансовые риски, являющиеся частью коммерческих рисков.

В зависимости от базисного или прирожденного риска - возможной основной причины возникновения рисков, они делятся на следующие категории:

• природно-естественные риски;

• экологические риски;

• политические риски;

• транспортные риски;

• коммерческие риски;

К природно-естественным рискам относятся риски, связанные с проявлением стихийных сил природы.

Экологические риски уто риски, связанные с загрязнением окружающей среды.

Политические риски связаны с политической ситуацией в стране и деятельностью государства. Политические риски возникают при нарушении условий производственно-торгового процесса по причинам непосредственно не зависящим от хозяйственного субъекта- К ним относятся:

• невозможность осуществления хозяйственной деятельности в следствие военных действий, революций, обострения внутриполитической обстановки, национализации, конфискации, отказа выполнять прежде взятые обязательства и т.д.;

• введения отсрочки (моратория) на внешние платежи на определенный срок в виду наступления чрезвычайных обстоятельств;

• неблагоприятные изменения в налоговой политике;

• запрет или ограничения конверсии национальной валюты в валюту платежа";

Транспортное риски возникают при перевозке грузов всеми видами транспорта.

Коммерческий риск представляет собой опасность потерь в процессе финансово-хозяйственной деятельности, и выражаются в виде неопределенности от данной коммерческой сделки.

По структурному признаку их можно разделить на:

• имущественные риски;

• производственные риски;

• торговые риски;

• финансовые коммерческие риски;

- имущественные риски связаны с вероятностью потерь имущества предпринимателя по причинам кражи, диверсии, халатности, перенапряжения технической и технологической систем;

- производственные риски связаны с убытком от остановки производства, вследствие воздействия различных факторов и прежде всего от гибели или повреждения основных и оборотных фондов, а так же от внедрения новой техники и технологии;

- торговые риски связаны с убытком от задержки платежей, не поставки товара и т.д.;

- финансовые риски связаны с вероятностью потерь финансовых результатов.

Доходность от инвестиционной деятельности является обратным показателем рискованности размещения капитала в конкретном инвестиционном проекте. Иными словами более рискованные инвестиции должны обеспечивать более высокую доходность и наоборот. В данном случае риск может проявиться в результате уменьшения размера процентов и дивидендов по портфельным инвестициям, по вкладам и кредитам. Принимая решение инвестору необходимо минимизировать риск для данного уровня доходности или максимизировать доходность при данном уровне риска. Эти отношения между риском и доходностью получили название альтернативы «риск - доходность».

Существует множество типов взаимосвязи риск - доходность для инвестиционных инструментов. Некоторые обыкновенные акции предлагают невысокую доходность в сочетании с низким риском, другие высокую доходность и высокий риск.

К процеютшл рискам относится опасность потерь коммерческими банками, кредитными учреждениями, инвестиционными институтами, селенговыми компаниями в результате превышения %-х ставок, выплачиваемых ими по привлеченным средствам, или по привлеченным, над ставками по предоставленным кредитам. К процентным рискам относятся так же риск от потерь, которые могут понести инвесторы в связи с изменением дивидендов по акциям %-х ставок на рынке по облигациям* сертификатам, и другими ценными бумагами,

Процентный риск несет инвестор. Вложивший средства в срочные и досрочные Ценные бумаги с фиксированным %-м при повышении среднерыночного процента в сравнении с фиксированным уровнем,

Процентный риск несет и эмитент, выпускающий в обращение среднесрочные и долгосрочные ценные бумаги с фиксированным процентом при теку-тт^ч понижении среднесрочного процента в сравнении с фиксированным уровнем. Иначе говоря, эмитент мог бы привлечь средства с рынка под более низкий процент.

Кредитный рыск представляет собой опасность потерь при неуплате заемщиком основного долга и процентов, причитающихся кредитору. Сюда же относится риск. при котором эмитент, выпустивший ценные бумаги не в состоянии выплачивать проценты по ним или основную сумму долга-

К рискам от прямых финансовых потерь можно отнести риски биржевые, селективные, банкротства н кредитный риск,

Биржевые риски представляют собой опасность потерь от биржевых сделок. К этим рискам относятся риск неплатежа по коммерческим сделкам, риск неплатежа комиссионного вознаграждения брокерской фирме и т.д,

Селективные риски (от лат. selektio - выбор) это риск неправильного выбора видов вложения капитала, ценных бумаг для инвестирования в сравнении с другими видами ценных бумаг при формировании инвестиционного портфеля,

Риск банкротства представляет собой опасность потерь в результате неправильного выбора способа и места вложения капитала, полной потери предпринимателем капитала и неспособности расплатится по взятым обязательсьвам,

Главными подвидами инвестиционного риска являются:

• финансовый риск:

• риск, связанный с покупательной способностью;

• риск ликвидности:

• рыночный риск;

• случайный риск;

Финансовый риск связан с привлечением деловых инструментов для финансирования компании или имущественных вложений. Чем выше доля заемных средств в финансируемом предприятии, тем выше финансовый риск. Рост риска вызван тем, что финансирование при помощи деловых инструментов предполагает выполнение обязательств в виде выплаты процентов, а так же по возврату основной суммы долга. Такие финансовые платежи должны быть осуществлены до распределения прибыли между владельцами предприятия или собственниками. Неспособность выполнить обязательства, вытекающие из использования заемных средств, могла бы привести к неудачам и убыткам, как для владельцев облигаций, так и для акционеров и собственников.

Риск, связанный с покупательной способностью связан с возможностью изменения уровня цен в масштабах всей экономики, В период повышения цен, известный как инфляция покупательная способность доллара США падает. Это означает, что на данное количество денег в этот период можно купить меньше товара, чем раньше.

В период понижения уровня цен покупательная способность доллара растет. В общем, инвестиционные инструменты, чьи стоимости движутся в одном направлении с общим уровнем цен, наиболее доходны в периоды роста цен- В то же время все инвестиции, которые обеспечивают финансовые доходы, предпочтительны в периоды падения цен или низкой инфляции. Доходы от инвестиционных вложений имеют тенденцию изменяться с общим уровнем цен, тогда как доходы от сберегательных счетов и облигаций - нет. Таким образом, покупательная способность - это количество товара, которое можно купить за данную сумму денег в определенный момент времени,

Риск ликвидности выражается в невозможности продать за наличные деньги и по приемлемой цепе инвестиционный инструмент в подходящий момент времени. Ликвидность данного инвестиционного проекта является важным аргументом для инвестора, желающего сохранить гибкость своего портфеля. В общем, инвестиционные инструменты (акции, облигации, и т,д,) продающиеся на «вялых» рынках, где спрос и предложение невелики, как правило менее ликвидные, чем те, торговля которыми ведется на динамичных рынках. Однако, чтобы быть ликвидными, инструменты инвестирования Должны продаваться по приемлемой цене.

Рыночный риск - это риск изменений доходов от инвестиций, возникающий в результате действия факторов, независимых от данной ценной бумаги или имущественного вложение. Например, политических, общественных, экономических событий или изменения вкусов и предпочтений инвесторов. В сущности, рыночный риск выражается изменчивости курсов ценных бумаг: чем больше подвержен колебаниям курс ценных бумаг, тем выше рыночный риск.

Случайный риск нечто большее, чем просто слухи. Он возникает, когда что-то важное происходит с компанией или собственностью и это событие само по себе оказывает неожиданное воздействие на финансовое положение. Случайный риск выходит за рамки делового и финансового риска. Он может оказывать неопределенное и значительное влияние на доход и не обязательно означает, что дела на предприятии или рынке идут плохо. Наоборот, он подразумевает события, которые в большой степени неожиданно оказывают значительное и обычно немедленное на соответствующую стоимость инвестиций.

Кроме вышеперечисленных рисков совокупный риск содержит диверсифицируемый и не диверсифицируемый риски.

Диверсифицируемый риск иногда называют несистематическим риском, представляет собой ту часть инвестиционного риска, которая может быть устранена в результате диверсификации,

Не диверсифицируемый или систематический риск, связан с такими явлениями, как война, инфляция, политические события, которые одинаково затрагивают все инвестиционные инструменты,

Отношения между совокупным риском, диверсифицируемым и не диверсифицируемым риском, представлено следующим образом:

СОВОКУПНЫЙ РИСК = ДИВЕРСИФИЦИРУЕМЫЙ РИСК + НЕ ДИВЕРСИФИЦИРУЕМЫЙ РИСК

Поскольку любой разумный инвестор может устранить диверсифицируемый риск, обеспечивает себе диверсифицируемый портфель ценных бумаг или инвестиционный портфель. В этом случае единственным риском остается не диверсифицируемый риск.

Исследования показали, что если при вложении инвестиций в ценные бумаги желательно отобрать 8-15 ценных бумаг для портфеля активов, диверсифицируемый риск будет устранен или почти устранен. Не диверсифицируемый риск не отвратим. Каждой ценной бумаге или инвестиционному проекту присущ свой собственный не диверсифицируемый риск, который можно измерить при помощи фактора р, методика расчета которого будет дана ниже.

3.2 Оценка риска осуществления вложений инвестицийАнализ (без привязки его к хозяйственной деятельности и выделения в самостоятельную науку) существует с незапамятных времен, являясь емким понятием, лежащим в основе всей практической и научной деятельности человека. В зависимости от характера исследуемого объекта, сложности его структуры, уровня используемых способов его реализации анализ выступает в различных формах:

• химический анализ;

• математический анализ;

• финансовый анализ;

В настоящее время трансформация бухгалтерского учета вернула к жизни такой важный элемент аналитической работы, как финансовый анализ- В оценки рисков осуществления инвестиций лежит анализ и управление финансовыми ресурсами субъекта хозяйствования как основным и приоритетным видом ресурсов. Анализ хозяйственной деятельности, понимаемый как технико-экономический анализ, не отменяется, - просто он становится прерогативой линейных руководителей. Так для бухгалтера производственные запасы представляют интерес лишь как оборотные средства, оптимизация которых должна способствовать повышению общей рентабельности авансированного капитала. Для линейного руководителя важна, прежде всего, предметно-вещностная структура запасов, как важнейшего элемента производственного процесса. Здесь очевидно, что цель и приемы анализа в обоих случаях различна, так же различны роль, возможности, и целесообразность использования бухгалтерской информации.

Результативность управления предприятием в значительной степени определяются уровнем его организации и качеством информационного обеспечения особое значение имеют бухгалтерские данные, а отчетность становится основным средством коммуникации, обеспечивающим достоверное представление информации о финансовом состоянии предприятия.

Чтобы обеспечит выживаемость предприятия в современных условиях, управленческому персоналу необходимо, прежде всего, уметь реально оценивать финансовое состояние, как своего предприятия, так и его существующих и потенциальных контрагентов. Для этого необходимо:

а) владеть методикой оценки финансового состояния предприятия;

б) иметь соответствующее информационное обеспечение, Оценка финансового состояния может быть выполнена с различной степенью информации. программного, технического и кадрового обеспечения. Для определения риска наиболее целесообразным является выделение процедур экспресс -анализа и углубленного анализа финансового состояния. Основу информационного обеспечения анализа финансового состояния, как это было отмечено выше, должна составить бухгалтерская отчетность.

Безусловно, в анализе может использоваться дополнительная информация главным образом оперативного характера, однако она носит лишь вспомогательный характер. С позиции обеспечения управленческой деятельности можно выделить три основных требования, которые должна удовлетворить бухгалтерская отчетность. Она должна содержать данные, необходимые для:

• принятия обоснованных управленческих решении в области инвестиционной политики;

• оценки имеющихся у предприятия ресурсов, происходящих в них изменений и эффективности их использования

Обеспечение этих требований основывается на одном из важнейших принципов подготовки бухгалтерской отчетности - принципе соответствия вложенной и востребованной информации. Суть данного принципа, заключается в том, что руководитель (инвестор) как пользователь отчетности должен понимать, что нужные для него данные включены в отчет и потому могут быть им востребованы. Результаты выполненных формализованных аналитических процедур не являются или по крайней мере не должны являться единственным и безусловным критерием для принятия того или иного управленческого решения. Они в некоторой степени «материальная основа» управленческих решений. В традиционном понимании финансовый анализ представляет собой метод оценки и прогнозирования финансового состояния предприятия на основе его бухгалтерской отчетности. Такого рода анализ может выполняться как управленческим персоналом данного предприятия, так и любым внешним аналитиком, инвестором, поскольку в основном базируется иа общедоступной информации. Тем не менее, принято выделять два вида финансового анализа: внутренний и внешний.

Внутренний финансовый анализ проводится работниками предприятия. Информационная база такого анализа гораздо шире и включает любую информацию, циркулирующую внутри предприятия и полезную для принятия управленческих решений. Соответственно расширяются и возможности анализа. Внешний финансовый анализ проводится аналитиками, являющимися посторонними лицами для предприятия и потому не имеющими доступа к внутренней информационной базе предприятия. Внешний анализ менее детализирован и более формализован.

В процессе финансового анализа применяются различные методы, приемы и модели. В данном случае мы проводим внешний финансовый анализ предприятия АТП с помощью относительных и абсолютных показателей.

При финансировании средств в новый вид продукции инвесторы стакиваются с важным, значимым видом риска, (при переходе на выпуск новой продукции) - инвестиционным риском. В общем, альтернативный подход к его оценке заключается в вычислении стандартного отклонения доходов.

Иными словами разумный инвестор не станет рисковать средствами при вложении их в проект. Существует мнение, что достаточным, условием принятия риска для инвестора -предприятия является выпуск многономенклатурной продукции и большие объемы производимой производства. Однако, разработана и другая система предпосылок, которая позволяет инвестору идти на риск, К ней относятся такие качества производства:

• непрерывность производства и реализации;

• высокий уровень прибыльности и рентабельности;

• развитая финансовая система;

• высокая степень платежеспособности;

• четкий бухгалтерский учет и т.д.

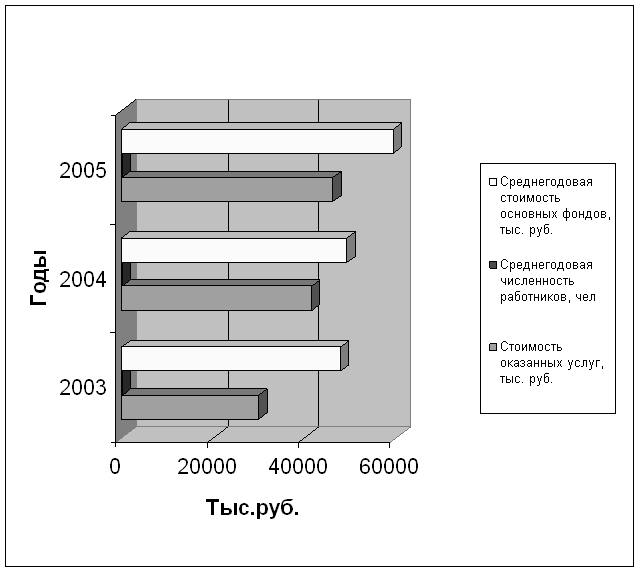

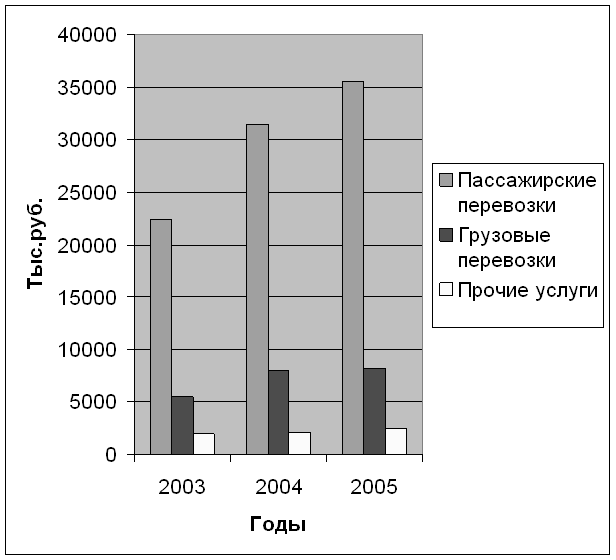

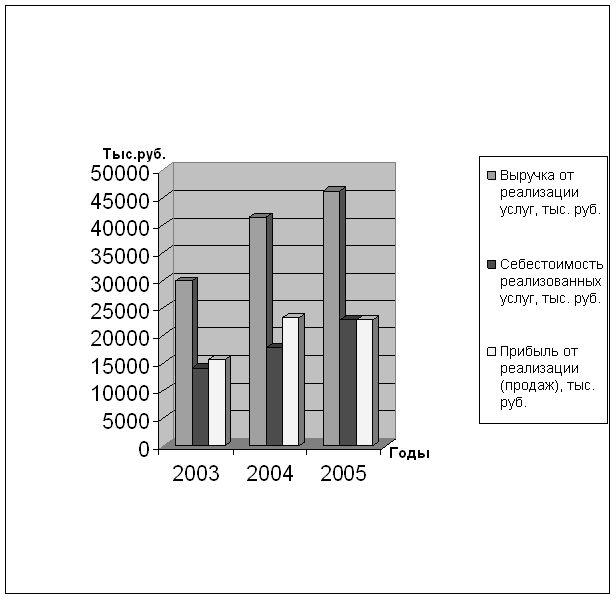

Для того, чтобы иметь представление о деятельности предприятия, а так же о направлении его деятельности приведем основные технико-экономические показатели его деятельности. Для большей наглядности сведем их в таблицу 3.1

Таблица 3.1 Технико-экономические показатели АТП.

| Наименование показателей | 2006г. | 2007г. | |

| план | факт | ||

| Реализация товарной продукции, грн. | 3920 | 4185 | 4005 |

| Производство промышленной продукции | |||

| Среднегодовое количество автомобилей, шт. | 40 | 42 | 42 |

| Общая грузоподъемность, т | 447,4 | 473 | 473,4 |

| Себестоимость продукции, тыс.грн | 3896 | 4110 | 3990 |

| ЧИСЛО РАБОТАЮЩИХ | |||

| Численность всего персонала, чел., в том числе | 100 | 102 | 102 |

| рабочих | 93 | 95 | 95 |

| РСС | 7 | 7 | 7 |

| ФОТ общий, тыс.грн., в т.ч. | 707,0 | 723,1 | 692 |

| ФОТ рабочих | 648,3 | 663,0 | 634,5 |

| ФОТ РСС | 58,7 | 60,1 | 57,5 |

| Выработка на одного работающего | 39,2 | 41,0 | 39,3 |

| Среднемесячный доход одного работающего, грн. | 589,17 | 590,77 | 565,36 |

| СРЕДНЕГОДОВЫЕ ПРОИЗВОДТСВЕННЫЕ ФОНДЫ | |||

| Основные фонды, тыс.грн. | 5444 | 5615 | 5329 |

| Оборотные средства, тыс.грн. | 271,30 | 299,86 | 284,87 |

| ИСПОЛЬЗОАВНИЕ ОСНОВНЫХ ФОНДОВ | |||

| Фондоотдача, тыс.грн. | 0,76 | 0,79 | 0,75 |

| Объем товарной продукции с одного автомобиля | 98,00 | 99,64 | 95,36 |

| Ритмичность производства по выпуску продукции, поквартально | 100,0% | 100,0% | |

| 1 квартал | 20,0% | 19,5% | |

| 2 квартал | 30,0% | 30,9% | |

| 3 квартал | 30,0% | 31,4% | |

| 4 квартал | 20,0% | 18,3% | |

| ПРИБЫЛЬ | |||

| Прибыль от реализации продукции | 34 | 75 | 15 |

На основании таблицы можно сделать определенные выводы, о том, стоит ли вкладывать инвестиции в АТП или не стоит, и какой риск при этом понесет инвестор, Но этих данных не достаточно для принятия важного решения и получения, ключевых наиболее информативных параметров, которые и дают объективную и точную картину финансового состояния предприятия. Его прибылей и убытков, изменений в структуре активов и пассивов, в расчетах с дебиторами и кредиторами,

Так, инвестору для принятия решения необходимо иметь информацию о деятельности предприятия за прошлые периоды, позволяющую оценить потенциальные возможности предприятия на предстоящие периоды. Такая информация должна содержать сведения необходимые для:

• оценки текущего финансового состояния предприятия, его активов, обязательств и собственного капитала, а так же оценки изменений в этих статьях за определенный период;

• оценки потоков средств предприятия, их суммы, времени потока и связанного с этим фактора риска;

• принятия инвестиционных решений и решений по выбору источника финансирования;

Основным документом, отражающим финансовое положение предприятия является баланс предприятия. Баланс предприятия характеризует финансовое положение предприятия на определенном этапе и отражает ресурсы предприятия в единой денежной системе по их составу и направлениям использования. Чтобы принять решение в области инвестирования, инвестору необходима постоянная деловая осведомленность по соответствующим вопросам, которая является результатом отбора, анализа, оценки и концентрации исходной сырой информации.

Поэтому при оценке предельного уровня риска инвестора решающее значение принимает финансовый анализ предприятия. Результаты такого анализа должны быть основой для принятия решения по направлению и объемам инвестиций.

Целью финансового анализа является получение инвестором объективной информации, которая необходима для принятия собственной финансовой политики. Субъектом финансового анализа в данной работе является АТП. При этом предлагается для анализа совокупность показателей уровня платежеспособности предприятия. Это показатели ликвидности и бухгалтерского баланса, которые должны быть индикаторами комплексной оценки финансового состояния со стороны инвестора. Принятие инвестором решения по целевому вложению своего капитала в конкретный объект - АТП, будет минимально рискованным при получении достоверной информации, которая отражает соответствующие показатели. И если эти показатели говорят о минимальном риске. В международной практике применяется ряд показателей, характеризующих уровень надежности финансового положения предприятия. Это:

• Оценка ликвидности.

• Оценка имущественного положения,

• Оценка финансовой устойчивости.

• Оценка деловой активности.

• Оценка рентабельности.

Далее выполним анализ имущественного состояния данного предприятия.

Для упрощения анализа произведем аналитическую группировку статей баланса предприятия по пассиву и активу (таблица 3.1).

Таблица3.1 - Анализ статей баланса

Активы

| На начало периода | На конец периода | Абсолютное отклонение | Темпы роста | |||

| тыс.грн | % к итогу | тыс.грн | % к итогу | тыс.грн | % к итогу | |

| Имущество всего | 5475,00 | 100,0% | 5320 | 100,0% | -155,00 | |

| Иммобилизационные активы | 3282,18 | 59,9% | 3298,40 | 62,0% | 16,22 | 2,05% |

| Оборотные активы | 2192,82 | 40,1% | 2021,60 | 38,0% | -171,22 | -2,05% |

| Запасы | 1699,08 | 31,0% | 1675,80 | 31,5% | -23,28 | 0,47% |

| Дебиторская задолженность | 379,36 | 6,9% | 255,36 | 4,8% | -124,00 | -2,13% |

| Депозитные средства | 114,40 | 2,1% | 90,44 | 1,7% | -23,96 | -0,39% |

Пассивы

| На начало периода | На конец периода | Абсолютное отклонение | Темпы роста | |||

| тыс.грн | % к итогу | тыс.грн | % к итогу | тыс.грн | % к итогу | |

| Источники имущества свего | 5475,00 | 100,000% | 5320,00 | 100,000% | -155,00 | |

| Собственный капитал | 4861,80 | 88,800% | 4910,36 | 92,300% | 48,56 | 3,500% |

| Заемный капитал | 613,20 | 11,200% | 409,64 | 7,700% | -203,56 | -3,500% |

| Долгосрочные обязательства | 0,27 | 0,005% | 0,11 | 0,002% | -0,17 | -0,003% |

| Краткосрочные кредиты и займы | ||||||

| Кредиторская задолженность | 612,93 | 11,195% | 409,53 | 7,698% | -203,39 | -3,497% |

Соотношение собственного и заемного капитала говорит об автономии предприятия в условиях рыночных связей, о его финансовой устойчивости, о его ликвидности Обобщенно вертикальный анализ баланса дан в таблице 3.2.

Из приведенного анализа можно сделать вывод о том, что в структуре баланса в течение этого года произошли следующие изменения:

• снижение доли основных средств и других внеоборотных средств на 1,4% и увеличение доли оборотных средств на 1,4%. Рост удельного веса оборотных средств произошел в основном от увеличения доли запасов и затрат на 3%. Как положительную тенденцию следует рассматривать сокращение в 2007 г. удельного веса дебиторской задолженности на 1,4%.

• в структуре источников принципиальных изменений не произошло. Высокий удельный вес имеет собственный капитал. Если в 2006 году он составил 88,8%, то в 2007 году 93,3%. Рост доли собственного капитала был, достигнут в основном за счет уменьшения доли кредиторской задолженности на 3,5%.

Предприятие по-прежнему использует долгосрочные ссуды и кредиты, но их удельный вес очень мал.

По данным баланса динамика имущественного положения АТП представлена в таблице 3.2. Из приведенных данных видно, что за анализируемый период имущество уменьшилось на 155тыс.грн, что говорит об убывании имущественного потенциала предприятия. Прирост (16,22тыс.грн), был только лишь по иммобилизационным активам.

Таблица 3.2 - Вертикальный анализ баланса

| № п/п Статьи баланса | 2006 г. | 2007 г. | |

| Величина, % | Величи-на, % | Отклонение, % | |

| АКТИВ | |||

| 1 Основные средства и другие необоротные активы: Основные средства. Пр. необоротные активы. | 59,95 0,05 | 62,00 0,06 | 2,05 0,01 |

| ИТОГО | 60,00 | 62,06 | 2,06 |

| 2 Оборотные средства: Запасы и затраты Расчеты с дебиторами Денежнедные средства и прочее активы | 31,03 6,93 2,09 | 31,50 4,80 1,70 | 0,47 -2,13 -0,39 |

| ИТОГО | 40,05 | 38,00 | -2,05 |

| БАЛАНС | 100 | 100 | 0 |

| ПАССИВ | |||

| 3 Собственый капитал | 88,8 | 92,3 | 3,5 |

| ИТОГО | 88,8 | 92,3 | 3,5 |

| 4 Привлеченные средства: Долгосрочные ссуды и займы Краткосрочные займы Расчеты с кредиторами Порчие пассивы | 0,0 11,2 | 0,0 7,7 | 0,0 -3,5 |

| ИТОГО | 11,2 | 7,7 | -3,5 |

| БАЛАНС | 100 | 100 | 0 |

Таблица 3.3 - Изменение имущественного положения предприятия

| № п/п Показатели | 2006 г. тыс.грн., % | 2007 г. тыс.грн., % | Изменение тыс.грн., % | |||

| 1 Всего имущества, в том числе | 5475,0 | 1,00 | 5320 | 1 | -155 | 0 |

| 2 Иммобильные активы | 3282,2 | 0,60 | 3298,4 | 0,62 | 16,22 | 0,02 |

| 3 Мобильные активы | 2192,8 | 0,4 | 2021,6 | 0,38 | -171,22 | -0,02 |

| 4 Денежные средства и прочие активы | 493,74 | 9,02 | 345,8 | 6,5 | -147,94 | -2,52 |

| 5 Запасы и затраты | 1699,1 | 9,02 | 3445,8 | 6,5 | -147,94 | -2,52 |

На АТП довольно высокий удельный вес имущества производственного назначения. Коэффициент имущества производственного назначения составил в 2006 году 0,90, а в 2007г - 0,93. Наряду с ростом данного показателя выросла доля материальных оборотных средств в имуществе АТП на 3,7%, тогда, как удельный вес основных средств уменьшился на 1,4%

Оценка ликвидности

Оценка ликвидности и баланса предприятия производится по коэффициенту ликвидности и позволяет определить способность предприятия оплатить свои краткосрочные обязательства в течение отчетного периода. Наиболее важные из них следующие:

А1) наиболее ликвидные активы - денежные средства предприятия и краткосрочные финансовые вложения (ценные бумаги);

А2) быстро реализуемые активы - дебиторские задолженности и прочие активы

A3) медленно реализуемые статьи раздела НАД «Запасы и затраты» - «Расходы будущих периодов»), а также статьи из раздела 1АБ («Долгосрочные финансовые вложения№за вычетом величины вложений в уставные фонды других предприятий) и расчеты с учредителями;

А4) труднореализуемые активы [АБ («Основные средства и иные в необоротные активы») за исключением статей этого раздела включенных в предыдущую группу;

Пассивы так же группируются по степени срочности их оплаты:

П1) наиболее срочные обязательства - к ним относятся кредиторские задолженности статья ППБ «Расчеты и прочие пассивы»), а так же ссуды не погашенные в срок;

Итог функции получается вычитанием из итога III АБ величины наиболее ликвидных активов

Из сравнения мы видим, что выполнение четвертого неравенства свидетельствует о наличии минимального уровня финансовой устойчивости, т.е- наличии у АТП оборотных средств.

В данном случае, при анализе, первое условие не соответствует полученному результату. Это говорит о том, что ликвидность баланса в большей или меньшей степени отличается от абсолютной. При этом недостаток средств по одной группе активов компенсируется их избытком по другой группе.

Проводимый по изложенной схеме анализ ликвидности баланса является приближенным и по той причине, что соответствие степени ликвидности активов и сроков погашения обязательств в пассиве намечено ориентировочно.

Величина собственных оборотных средств характеризует ту часть капитала предприятия, которая является источником покрытия его текущих активов (т,е-акгивов, имеющих оборачиваемость менее года). Этот расчетный показатель зависит как от структуры активов, так и от структуры источников средств. Показатель имеет особо важное значение для предприятия.

Основным и постоянным источником увеличения собственных оборотных средств является прибыль. Не следует смешивать понятия «оборотные средства» и «собственные оборотные средства». Первый показатель характеризует активы предприятия (U и Ш АБ), второй источники средств, а именно часть собственного капитала предприятия, которая служит для покрытия текущих активов.

Величина собственных оборотных средств численно равна превышению те-кущих активов над текущими обязательств амн-

Рассчитаем величину собственных оборотных средств АТП на 1.01.2006г. и на 1.01.2007 г,

Произведем оценку поэтапно:

/. /Величина собственных оборотных средств

Рассчитаем величину собственных оборотных средств в таблице 3.4.

Таблица 3.4. Величина оборотных средств АТП в тыс. грн-

| № п\п | Показатели | на 01.01.2006 г. | на 01.01.2007 г. |

| 1 | Источники собственных средств [стр.495 IрПБ)] | 4861,80 | 4910,36 |

| 2 | Долгосрочные пассивы [стр.495 IIрПБ)] | 0,27 | 0,11 |

| 3 | Основные средства и др. необоротные активы [стр.080 IрАБ)] | 3282,18 | 3298,40 |

| 4 | Убытки пошлых лет [стр.485 IрПБ)] | ||

| 5 | Убытки настоящего периода [стр.490 IрПБ)] | ||

| 6 | Величина собственных средств [стр.495+530+080+485+490 IрПБ)] | 1579,34 | 1611,85 |

Из расчетов мы видим, что величина собственных оборотных средств на 1.01.02г. Увеличилась на Д= 1611,85-1379,4=32,4 тыс- грн. по сравнению с 2006.

Это свидетельствует о том, что финансовое положение предприятия в данном случае является устойчивым.

Маневренность собственных оборотных средств. Этот показатель определяет отношение денежных средств предприятия к функционирующему капиталу. Маневренность функционирующего капитала характеризует ту часть собственных оборотных средств, которые необходимы в форме денежных средств, имеющих абсолютную ликвидность. Для нормально функционирующего предприятия этот показатель меняется в пределах от 0 до 1 [0< М <1]. При прочих равных условиях рост показателя в динамике, рассматривается как положительная тенденция. Приемлемое ориентировочное значение показателя устанавливается предприятием самостоятельно и зависит, например, от того насколько высока ежедневная потребность предприятия в ресурсах. Поэтому для уточнения результатов анализа потребуются специальные методы, корректирующие показатели представленной выше методики.

Таблица 3.5 Расчет маневренности денежных средств.

| №п/ п | Показатели | на 01.01.2006 | на 01.01.2007 |

| 1 | Денежные средства | 114,40 | 90,44 |

| 2 | Функционирующий капитал [стр.495+стр.530-стр.080- стр.485-стр.490)] | 1579,34 | 1611,85 |

| 3 | Маневренность собств. оборотн. ср-в | 0,072 | 0,056 |

Из расчета мы видим, что за анализируемый промежуток времени этот показатель в принципе остался стабильным и маневренность (М) собственных оборотных средств колеблется в пределах от 0 до 1 [0< М <1], то можно сделать вывод, что АТП является нормально функционирующим предприятием, общий коэффициент покрытия.

Он определяется относительно текущих активов к краткосрочным обязательствам. Коэффициент покрытия (общий) дает общую оценку ликвидности активов предприятия, показывая, сколько гривен текущих штивов предприятия приходится на одну гривну текущих обязательств. Логика исчисления данного показателя заключается в том, что предприятие погашает краткосрочные обязательства в основном за счет текущих активов. Следовательно, если текущие активы превышают по величине текущие обязательства, предприятие рассматривается как успешно функционирующее. Этот размер превышения и задается коэффициентом покрытия. Значения показателя могут значительно варьироваться по отраслям и видам деятельности, а его разумный рост в динамике обычно рассматривается как благоприятная тенденция. По международным стандартам критическое нижнее значение показателя 2,0.

Значительное превышение коэффициента покрытия по годовому отчету

Предприятия может явиться результатом создания излишних заказов товарно-материальных ценностей и денежных средств, что видно из расчета из таблицы 3.6.

Таблица 3.6. Расчет коэффициента покрытия.

| № п\п | Показатели | на 01.01.2006 | на 01.01.2007 |

| 1 | Запасы и затраты [стр.150 IIрАБ)] | 1699,08 | 1675,80 |

| 2 | Денежные средства, расчеты и почие активы [стр.320 IIIрАБ)] | 493,74 | 345,80 |

| 3 | Расчеты и другие краткосрочные пассивы [стр.750 IIрПБ)] | 612,93 | 409,53 |

| 4 | Коэффициент покрытия стр.1+стр2)/стр1 | 3,4413 | 4,8462 |

В данном случае она увеличилась с 3,56 до 5,36. что говорит о благоприятном финансовом климате.

Коэффициент быстрой ликвидности.

Коэффициент быстрой ликвидности по своему смысловому назначению аналогичен коэффициенту покрытия, однако исчисляется по более узкому кругу текущих активов, когда из расчета исключена наименее ликвидная их часть -производственные запасы- смысл этого исключения состоит в том, что денежные средства, которые можно выручить в случае вынужденной реализации производственных запасов, могут быть существенно ниже затрат на их приобретение- При 5том ориентировочное нижнее значение показателя равно 1, но эта оценка носит условный характер. Анализируя динамику этого коэффициента, необходимо обратить внимание и на факторы, обуславливающие его изменение. Если коэффициент быстрой ликвидности связан в основном сростом неоправданной дебиторской задолженности, то охарактеризовать деятельность предприятия с положительной стороны нельзя. Иными словами, быстрая ликвидность - это способность предприятия уплатить свои долги путем реализации быстро реализуемого имущества и дебиторской задолженности.

Таблица 3.7 Расчет коэффициента быстрой ликвидности-

| № п\п | Показатели | на 01.01.2006 | на 01.01.2007 |

| 1 | Денежные средства, расчеты и прочие активы[стр.320 IIIрАБ)] | 493,74 | 345,80 |

| 2 | Текущие обязательства [стр.750-сьр 530 ( IIIрПБ)- ( IIрПБ) | 612,93 | 409,53 |

| 3 | Коэффициент быстрой ликвидности | 0,8055 | 0,8444 |

Из расчета видно, что в принципе деятельность предприятия осуществляется в пределах нормы, В данной ситуации видно, что текущие обязательства по сравнению с денежными средствами преобладают, и приближаются к единице, что говорит о стабилизации положение.

Коэффициент абсолютной ликвидности (платежеспособность). Является наиболее жестким критерием ликвидности предприятия. Он показывает, какая часть краткосрочных заемных обязательств может быть при необходимости погашена немедленно. По международным стандартам, в зависимости от отрасли хозяйства и рыночной конъюнктуры, коэффициент абсолютной ликвидности колеблется от 0.2 до 0,3. Рассчитаем его для АТП в таблице 3.8.

Таблица 3.8. Расчет коэффициента абсолютной ликвидности.

| № п\п | Показатели | на 01.01.2006 | на 01.01.2007 |

| 1 | Денежные средства [стр.260 АБ] | 0,4 | 0,8 |

| 2 | Расчетный счет [стр.270 АБ | 0,74 | 0,10 |

| 3 | Прочие денежные средства [стр.290 АБ | 113,26 | 89,54 |

| 4 | Использование заемных средств [стр.300 АБ | ||

| 5 | ИТОГО | 114,40 | 90,44 |

| 6 | Расчеты и другие пассивы | 612,93 | 409,53 |

| 7 | Коэффициент абсолютной ликвидности (стр.5/стр.6) | 0,187 | 0,221 |

Снижение объемов краткосрочных обязательств стр-6 табл.3.8 и активов (итого табл.3.8) повлияло на абсолютную ликвидность в сторону ее увеличения. Общая ликвидность показывает, что предприятие способно выполнить свои краткосрочные обязательств за счет остатков средств на расчетном счете, и, без реализации «ПЗ».

Коэффициент доли оборотных средств активов.

Показывает соотношение общей суммы текущих активов к общей сумме хозяйственных средств. Рассчитаем ее для АТП по таблице 3.9.

Таблица 3.9. Расчет коэффициента доли оборотных средств.

| №п\п | Показатели | на 01.01.2006 | на 01.01.2007 |

| 1 | Запасы и затраты [стр.150 IIрАБ)] | 1699,08 | 1675,80 |

| 2 | Денежные средства, арсчеты и прочие активы [стр.320 IIIрАБ)] | 493,74 | 345,80 |

| 3 | Сумма стр.1 и 2 | 2192,82 | 2021,60 |

| 4 | Итого баланса (нетто) | 5475,00 | 5320 |

| 5 | Коэффициент доли оборотных средств (тср.3/стр.4)х100% | 40,05% | 38,00% |

Из расчета видно, что доля оборотных средств за исследуемый период изменилась из 40,0% до 38%.

Таблица 3.10- Расчет коэффициента доли оборотных средств.

| № п\п | Показатели | на 01.01.2006 | на 01.01.2007 |

| 1 | Запасы и затраты [стр.150 IIрАБ)] | 1699,078 | 1675,800 |

| 2 | Текущие активы [стр.150 IIрАБ)+стр.3200 IIрАБ)] ] | 2192,817 | 2021,600 |

| 3 | Коэффициент производственных запасов (стр.1/стр.2) | 0,775 | 0,829 |

Из расчета видно, что доля оборотных средств за исследуемый период осталась неизменной и равна 40,0%.

Коэффициент доли производственных запасов.

Показывает долю производственных запасов в текущих активах и определяется отношением запасов и затрат к текущему активу. Расчет коэффициента произведен в таблице 3.10,

Таблица 3.11 - Расчет коэффициента производственных запасов

| №п\п | Показатели | на 01.01.2006 | на 01.01.2007 |

| 1 | Собственные оборотные средства [стр.495+стр.530-стр.080- стр.485-стр.490)] | 1579,343 | 1611,854 |

| 2 | Запасы и затраты [стр.150 IIрАБ)] | 2192,817 | 2021,600 |

| 3 | Доля собственных оборотных средств (стр1/стр.2) | 0,720 | 0,797 |

Из расчета мы видим, что на АТП коэффициент производственных запасов за один год увеличился на 7 %. Это говорит о благоприятном финансовом положении на данный момент.

Коэффициент доли собственных оборотных средств в покрытии производственных запасов.

Он характеризует ту часть стоимости запасов, которая покрывается собственными оборотными средствами. Коэффициент имеет большое значение в анализе финансового состояния предприятия. При этом рекомендуемая нижняя граница показателя в этом случае составляет 50%. Для АТП расчет коэффициента доли собственных оборотных средств произведен в таблице 14.

Таблица 3.12 - Доля собственных оборотных средств.

| № п\п | Показатели | на 01.01.2006 | на 01.01.2007 |

| 1 | Собственные оборотные средства [стр.495+стр.530-стр.080- стр.485-стр.490)] | 1579,343 | 1611,854 |

| 2 | Запасы и затраты [стр.150 IIрАБ)] | 2192,817 | 2021,600 |

| 3 | Доля собственных оборотных средств (стр1/стр.2) | 0,720 | 0,797 |

Из расчета коэффициента доли собственных оборотных средств для покрытия производственных запасов видно, что в наличии предприятия имеется достаточное количество средств для покрытия запасов.

Коэффициент покрытия запасов.

Из практики известно, что этот коэффициент определяется соотношением величин «нормальных источников покрытия запасов» и суммы запасов. Если значение этого показателя меньше единицы, то текущее финансовое состояние рассматривается как неустойчивое, В таблице 3.13 приведен расчет коэффициента покрытия запасов для АТП в исследуемый период.

Таблица 3.13 Расчет Коэффициента покрытия запасов

| №п\п | Показатели | на 01.01.2006 | на 01.01.2007 |

| |

| 1 | Нормальные источники финансирования [стр.495+стр.530+стр.600+ стр.620+тср630+стр.220)] | 2346,314 | 2102,464 | ||

| 2 | Запасы и затраты [стр.150 IIрАБ)] | 2192,817 | 2021,600 | ||

| 3 | Коэффициент покрытия запасов запасов (стр.1/стр.2) | 1,070 | 1,040 |

| |

Т.к. полученный коэффициент в текущий период имеет значение больше 1 то можно говорить о стабильном финансовом положении АТП.

Для большей наглядности сведем методики расчета и результаты анализа ликвидности предприятия в таблицы 3.14.

Детализированный анализ ликвидности АТП проводится с использования абсолютных и относительных показателей, дающих оценку финансового состояния предприятия, представленных в таблице 3.14.

Таблица 17. Результаты анализа ликвидности АТП.

| Показатели | Пороговое значение | 2006 г. | 2007 г. | Отклоне-ние |

| Величина | Величина | Величина | ||

| Величина оборотных средств АТП | 1579,34 | 1611,85 | 32,511 | |

| Нормальные источники финансирования [стр.495+стр.530+стр.600+ стр.620+тср630+стр.220)] | 2346,314 | 2102,464 | -243,850 | |

| Маневренность собств. оборотн. ср-в | 0-1 | 0,072 | 0,056 | -0,016 |

| Коэффициент покрытия стр.1+стр2)/стр1 | >2.2,5 | 3,441 | 4,846 | 1,405 |

| Коэффициент быстрой ликвидности | >0.25 | 0,806 | 0,844 | 0,039 |

| Коэффициент абсолютной ликвидности (стр.5/стр.6) | до 50% | 0,187 | 0,221 | 0,034 |

| Коэффициент доли оборотных средств (тср.3/стр.4)х100% | 0,401 | 0,380 | -0,021 | |

| Коэффициент производственных запасов (стр.1/стр.2) | 0,775 | 0,829 | 0,054 | |

| Доля собственных оборотных средств (стр1/стр.2) | 0,720 | 0,797 | 0,077 | |

| Коэффициент покрытия запасов (стр.1/стр.2) | <1 | 1,070 | 1,040 | -0,030 |

| Коэффициент накопления | >1 | 7,471 | 9,014 | 1,542 |

Анализируя, результаты таблицы 3.14 инвестор, может сделать вывод о ликвидности баланса АТП, потому, что большинство характерастических показателей имеет положительную тенденцию. Это является основополагающим фактором при принятии решения о размещении инвестиций. Однако, здесь необходимо учитывать, что положительная тенденция динамики развития характеристических показателей ликвидности баланса должна происходить на фоне динамичного роста собственных оборотных средств предприятия. В силу этого имеет смысл более полно рассмотреть процесс роста собственных оборотных средств.

Таблица 3.15 - Динамика состояния оборотных средств в соотношении с характеристическими показателями баланса,

| № n-n | Показатели | на 2006 тыс. грн. | на 2007 тыс. грн. | Откл. |

| 1 | Источники собственных средств | 4861,8 | 4910,36 | 48,55 |

| 2 | Наличие собственных и долгосрочных заемных источников для формирования запасов и затрат Таблица 9 | 1579,34 | 1611,85 | 1,02 |

| 3 | Запасы и затраты | 1699,08 | 1675,8 | -23,28 |

| 4 | Денежные средства и трактаты | 493,74 | 345,8 | -147,94 |

| 5 | Итого оборотных средств стр. 3+ стр. 4 | 2192,82 | 2021,6 | -171,22 |

| 6 | Удельный вес собственных средств в общей сумме оборотных средств стр. 2/стр. 5 | 72,00% | 79,70% | 7,70% |

Соответствующие значения таблицы 3.15 показывают тенденцию роста собственных оборотных средств в течение анализируемого периода, что обусловлено ростом всех оборотных средств. Увеличение в 2007 году доли собственных в общей сумме оборотных средств (она выше порогового значения и при норме в 60-80% составляет в среднем 90%). Это увеличение произошло в результате:

• роста доли товарной продукции на 7%;

• снижения кредиторской задолженности на 4,8% (см табл. 3.16);

Рост удельного веса собственных оборотных средств на фоне уменьшения НЗП (табл. 3.16 стр.2) и уменьшения производственных затрат (табл. 3.16 стр.1) с одновременным ростом готовой продукции (табл. 3.16 стр,4) показывает об устойчивости предприятия- Рост затрат на этом фоне показывает стремлении предприятия к техническому и технологическому перевооружению, что является положительным фактором для принятия инвестиционного решения.

Величина собственных оборотных средств тесно связана со структурой источников средств. «Нормальные источники формирования запасов за анализируемый год выросли на 3,1% или на 57,17 тыс. грн. в результате увеличения источников собственных и приравненных к ним средств на 48,55 тыс, грн. (табл. 3.15). Зависимость от соотношения показателей:

• собственные оборотные средства (Особ.);

• источники формирования запасов (ИФЗ);

• запасы а затраты (33);

можно с определенной степенью условности определить динамику текущей финансовой устойчивости и ликвидности предприятия (табл. 3.15). Соотношение показателей Особ.< 33 < ИФЗ свидетельствует о допустимой финансовой устойчивости. Для покрытия запасов АТП использует «нормальные» источники средств - собственные оборотные средства. Для более полного анализа ликвидности и платежеспособности рассмотрен ряд аналитических показателей (см. таб. 3.14).

Таблица 3.16, Основные составляющие Собственных оборотных средств

| № n-n | Показатели | на 2006 | на 2007 | Изменения | |||

| тыс. грн. | % | тыс. грн. | % | тыс. грн. | % | ||

| 1 | 2 | 3 | 4 | 5 | 6 | 7 | 8 |

| I Изменение оборотных средств | |||||||

| 1 | Производственные запасы | 1351,3 | 61,6 | 1214,1 | 60,1 | -137,2 | -1,5 |

| 2 | Незавершенное производство | 0 | 0 | 0 | |||

| 3 | Расходы будущих периодов | 5,2 | 0,2 | -3,1 | 0,1 | -2,1 | -0,1 |

| 4 | Готовая продукция | 0 | 0 | 0 | |||

| 5 | Товары | 324 | 14,8 | 446,6 | 22,1 | 7,3 | |

| 6 | МБП | 17,76 | 0,81 | 11,96 | 0,69 | -5,4 | -0,2 |

| 7 | Дебиторская задолженность | 379,36 | 17,4 | 255,36 | 12,6 | -124 | -4,8 |

| 8 | Краткосрочные финансовые вложения | 0 | 0 | 0 | |||

| 9 | Денежные средства | 114,4 | 5,2 | 90,44 | 4,5 | -23,96 | -0,7 |

| 10 | прочие оборотные активы | 0 | 0 | 0 | |||

| 11 | Всего оборотных средств | 2192,02 | 100 | 2021,6 | 100 | -172,22 | 0 |

| II Изменение краткосрочных обязательств | |||||||

| 12 | Краткосрочные кредиты и займы | ||||||

| 13 | Кредиторская задолженность | 613,21 | 100 | 409,64 | 100 | -203,56 | 0 |

| 14 | Доходы будущих периодов | ||||||

| 15 | Прочие пассивы | ||||||

| 16 | Итого | 613,21 | 100 | 409,64 | 100 | -203,56 | 0 |

| 17 | Собственные оборотные средства стр. 11-стр. 16 | ||||||

Маневренность собственных оборотных средств в 2007 году по сравнению с 2006 годом уменьшилась на 27,4%, что связано с уменьшением доли денежных средств в формировании оборотных средств предприятия, которая снизилась до 21,3%, тогда как собственные оборотные средства увеличились на 13,6%.

Предприятие вполне способно выполнять свои краткосрочные обязательства. Об этом говорит превышение теоретического значения (2, -.2,5) коэффициента общей ликвидности, который за рассматриваемый период возрос на 50,6%.

Похожие работы

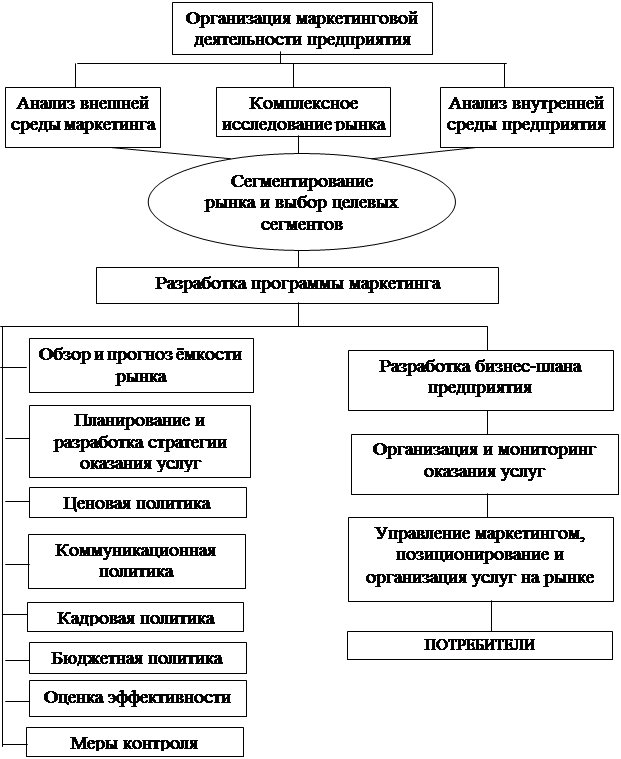

... дипломной работы рассмотрим каким образом можно конкретное транспортное предприятие применяет все ресурсы конкурентоспособности в своей деятельности. 1.3 Роль маркетинга в коммерческой деятельности транспортного предприятия Коммерческая деятельность тесно связана с маркетинговой деятельностью любого, в том числе и транспортного предприятия. Мы будем рассматривать маркетинговую деятельность ...

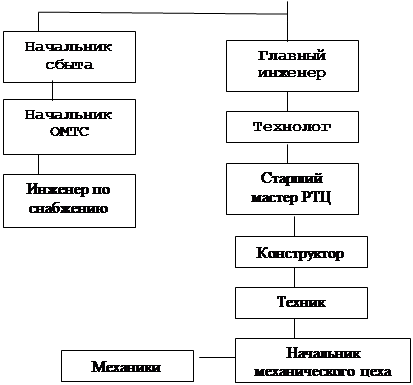

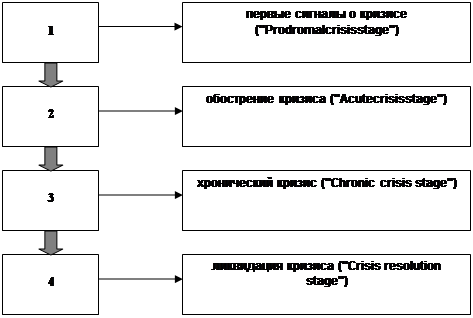

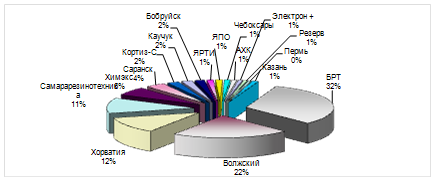

... с наименьшими потерями, но и извлечь из него действительную пользу и укрепить предприятие. 2. Анализ эффективности деятельности по управлению предприятием ОАО "БРТ" в условиях кризиса 2.1 Организационно- экономическая характеристика предприятия История создания предприятия, носящего сейчас название ОАО "Балаковорезинотехника" восходит к середине 60-х годов. В этот период в СССР начала ...

... изменять четыре элемента в своей программе рыночной деятельности, транспортное предприятие может получить нужный ей комплекс маркетинга, необходимый для эффективной деятельности в условиях рынка. 1.3. Рекламная деятельность транспортного предприятия как составляющая комплекса маркетинга. Реклама как средство связи в маркетинге является лишь одним из многих инструментов сбыта, используемых ...

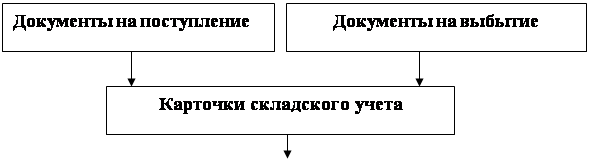

... средней себестоимости, себестоимости первых (метод ФИФО) или последних по времени приобретений (метод ЛИФО). ГЛАВА 2 УЧЕТ, АНАЛИЗ И АУДИТ ПРОИЗВОДСТВЕННЫХ ЗАПАСОВ (НА ПРИМЕРЕ ТАЛЬМЕНСКОЕ МУП «ТРАНСПОРТ ОБЩЕГО ПОЛЬЗОВАНИЯ») 2.1. Учет производственных запасов на предприятии Необходимое условие поддержания непрерывности кругооборота - это постоянное наличие на предприятии оборотных средств в ...

0 комментариев