Навигация

ПЕРСПЕКТИВЫ РАЗВИТИЯ ЛИЗИНГА В РОССИИ

3. ПЕРСПЕКТИВЫ РАЗВИТИЯ ЛИЗИНГА В РОССИИ

Выше были приведены примеры достаточно успешной деятельности лизинговых компаний, однако также было отмечено, что и ажиотажа вокруг рынка лизинговых услуг нет, что обычно связывается с проблемами, остающимися нерешенными и мешающими полноценному осуществлению лизинговой деятельности.

Многие отмечают, что закон о лизинге в его настоящей редакции мало чем может помочь их деятельности, а принятие закона, противоречащего Гражданскому Кодексу (в котором дано определение финансовой аренды (лизинга)), может усложнить их положение и затруднить их работу. Лизинговые компании также обеспокоены Налоговым Кодексом и боятся потерять те относительные преимущества, которые в настоящее время имеет лизинг по сравнению с банковским кредитованием. Это то, что лежит на поверхности и бурно обсуждается руководителями лизинговых компаний.

Более подробный перечень трудностей, с которыми сталкиваются лизинговые компании, перечислен ниже в порядке убывания значимости:

необходимость более дешевого, долгосрочного финансирования;

неясные нормы налогообложения;

необходимость лучшего способа нахождения надежных клиентов;

необходимость более надежной защиты прав и интересов лизингодателя в случае неплатежей;

сложные и длительные таможенные процедуры;

общая неосведомленность потенциальных клиентов о преимуществах лизинга как способа финансирования приобретения нового оборудования;

отсутствие вторичного рынка оборудования;

слаборазвитая экономика, политическая нестабильность и неплатежи (макроэкономические факторы).

Как видно самой большой проблемой "дорогостоящее" финансирование. Лизинговые компании, тесно связанные с банками, получают финансирование от банка-учредителя, обычно по каждой сделке в отдельности.

Лизинговые компании, которые имеют прочные связи с муниципалитетом или которые частично принадлежат муниципалитету, могут получать кредиты из средств местных бюджетов с процентной ставкой значительно ниже ставки рефинансирования Центрального Банка, которая на сегодняшний день составляет 25 процентов. Хотя этот источник финансирования является огромным преимуществом, средства городского бюджета ненадежны, и скорее всего рано или поздно этот источник иссякнет. Когда поступление средств прекратится, у муниципальных лизинговых компаний может не оказаться соответствующих финансовых и управленческих механизмов для успешного осуществления лизинговых сделок, финансируемых банковскими кредитами с коммерческой процентной ставкой.

Поскольку разработанные Министерством финансов нормы бухгалтерского учета очень нечеткие, а иногда даже противоречивые, проверка налоговой инспекции может создать серьезные проблемы для лизинговой компании. В одной из компаний налоговые инспекторы работали непрерывно с января по ноябрь, причем не было выявлено никаких нарушений налогового законодательства. Закончив работу, инспекторы поблагодарили сотрудников компании за приобретенные знания в сфере лизинга. Подобные проверки отнимают драгоценное время у специалистов лизинговых компаний.

Определенные сложности представляют принципы начисления амортизации. Нормы амортизации очень быстро устаревают в связи с тем, что приобретается высокотехнологическое оборудование, и лизингополучатель не имеет представления, какая норма амортизации должна быть применена к этому виду оборудования. Решением данной проблемы может быть упорядочивание норм, определяющих нормы амортизации, а кроме того расчеты норм должны стать более доступными. Решение данной проблемы представляется очень важным, поскольку в ускоренной амортизации в основном и кроется экономический эффект лизинговых операций.

НДС является острой проблемой при сделках международного лизинга, потому что пока неясно, может ли иностранный лизингодатель принимать к зачету НДС, уплаченный на таможне при ввозе оборудования. По этой причине иностранные лизингодатели, как правило, требуют, чтобы российский лизингополучатель уплачивал 20 % на таможне. Российские лизинговые компании, в отличие от иностранных лизинговых компаний, платят НДС на таможне при ввозе оборудования, но могут принять сумму НДС к зачету или возместить ее за счет лизинговых платежей, поступающих от лизингополучателя. Упорядочивание налогообложения остается насущной проблемой не только лизингового бизнеса, но и бизнеса вообще.

Судебная процедура возврата имущества в случае неплатежей довольна длительна. Для того чтобы получить решение Арбитражного суда, требуется от трех до шести месяцев. Кроме того, что процесс является длительным сам по себе, лизингополучатель может различными способами затягивать процесс, например, убеждая судью в том, что причиной неплатежей с его стороны являются нарушения обязательств его партнерами. При таких обстоятельствах процесс возврата оборудования может затянуться на длительный срок. Государственная пошлина, уплачиваемая при подаче иска с целью возврата оборудования в случае неплатежей, составляет приблизительно 3 % от стоимости оборудования. В конечном итоге эти затраты понесет проигравшая сторона, но вначале эту сумму должна внести сторона, которая обращается в суд с иском. В том случае, если стороны разрешают спор в международном суде, расположенном вне территории России, затраты будут значительно выше. В данных обстоятельствах возможным решением может стать создание рейтинговой службы, оценивающей потенциальных лизингополучателей. Представляется, что груз данной проблемы лежит не только на государстве (действительно, всем известно несовершенство российской судебной системы), но и на самих лизинговых компаниях.

Использование аванса или залога является широко распространенным положением лизингового договора. Как правило, размер аванса составляет около 20 процентов от стоимости лизингового договора. Что касается залога, то обычно требуется, чтобы он был приблизительно равен 20 процентам от стоимости арендованного актива. По мере того, как растет доверие между лизингодателем и лизингополучателем, требование к наличию залога и аванса может снижаться. Для обеспечения своевременной оплаты применяются неустойки и штрафы, например пени в 0,5–0,15 процентов за каждый день просрочки платежа. По мере возможности лизингодатель может также заключать договор с поставщиками оборудования, которые могут дать согласие на покупку оборудования со скидкой в случае неплатежей.

Широко применимой практикой снижения степени риска, используемой лизинговыми компаниями, в которых банк является основным акционером, является требование, чтобы клиент лизинговой компании вел счета в банке-учредителе этой лизинговой компании. В этом случае при возникновении неплатежей банк сможет просто заморозить счета клиента-должника.

Кроме того, степень риска может быть снижена путем осуществления наблюдения и контроля. Некоторые банки, которым принадлежит крупная доля в уставном капитале лизинговой компании, требуют, чтобы заявки, полученные от потенциальных клиентов, рассматривались кредитным отделом банка. Подобная практика, когда инвестиционный комитет банка предоставляет подробную информацию для анализа кредитному отделу банка и лизинговой компании, являющейся дочерним образованием банка, широко распространена. После проведения соответствующего анализа банк дает свои рекомендации о том, что в каждом конкретном случае более приемлемо: предоставление кредита или заключение лизинговой сделки. Некоторые лизинговые компании даже не видят заявки на предоставление оборудования по договору лизинга до тех пор, пока она не одобрена кредитным отделом банка. Некоторым лизинговым компаниям предоставлена определенная независимость в принятии решения о заключении лизинговой сделки, хотя и в определенных пределах.

Лизинговые компании стараются обезопасить сделку путем использования государственных гарантий. К примеру, если региональная администрация придает огромное значение расширению мощностей конкретного завода в регионе, она может предоставить гарантию лизингового договора, обеспечивающую выплату причитающихся лизинговых платежей в случае нарушения лизингополучателем своих договорных обязательств. Однако такие гарантии являются слабым утешением в связи с тем, что администрации испытывают нехватку средств, необходимых для выполнения своих непосредственных функций.

Страхование лизингового договора (в том числе финансовых рисков на случай неплатежей лизингополучателя) в России довольно дорогое: от 15 до 20 процентов от общей стоимости оборудования. Еще более проблематичным является выбор страховой компании, поскольку Россия заполонена нестабильными страховыми компаниями, из которых только несколько имеют лицензию, дающую им право на осуществление страхования финансовых рисков. Представляется, что самое лучшее страхование арендованного актива может обеспечить только сама лизинговая компания. Ненадежные страховые компании могут с легкостью ввести в заблуждение малые и средние предприятия. Кроме того, в том случае, если компания сама осуществляет страхование, она обеспечивает гарантию того, что страховые отчисления будут производиться вовремя.

Таможенные пошлины остаются пока очень высокими и уверенности в том, что Правительство в ближайшем будущем снизит таможенные пошлины нет. Вместе с тем необходимо ускорить процедуру таможенного оформления импортированного оборудования. Отмечается также, что длинный список таможенных тарифов, используемый служащими таможни, часто является устаревшим, поскольку технология очень быстро совершенствуется, поэтому таможенное оформление не включенных в этот список видов оборудования затягивается на длительный срок.

Ни одна из лизинговых компаний не использует режим временного ввоза, который первоначально был направлен на снижение таможенных пошлин на оборудование, ввозимое в Россию на временной основе. Максимальный срок ввоза оборудования по режиму временного ввоза составляет два года, что не соответствует среднему сроку действия лизингового договора. Кроме того, если компания решает выкупить оборудование вместо того, чтобы возвратить его лизингодателю (экспортирующему его), она будет вынуждена заплатить своеобразный штраф за предоставленную в начале возможность использования более низких ставок таможенных пошлин. Поэтому при переводе товара из режима временного ввоза в режим свободного обращения на сумму таможенных платежей, которые не были начислены в момент ввоза товара на территорию РФ, необходимо уплатить проценты по ставке рефинансирования Центрального Банка, которая на сегодняшний день составляет 30 %.

Все лизинговые компании, осуществляющие свою деятельность на территории России должны иметь лицензию Министерства экономики. Формально процесс лицензирования довольно простой, однако на практике оказывается, что получение лицензии является сложным и не таким легким процессом, как хотелось бы. Стоимость лицензии составляет примерно 1 500 долларов, но эта сумма может возрасти, если Министерство экономики потребует проведения внешнего аудита компании, что разрешено законом. Другая проблема связана с тем, что лицензия обычно выдается на один-два года (максимальный срок действия лицензии - пять лет); это создает неуверенность для лизинговых компаний в том, будет ли срок действия лицензии продлен. Некоторые проблемы представляет требование, согласно которому 40 процентов дохода лизинговой компании должно приходиться на договоры финансового лизинга. Если торговая компания пожелает развивать свою деятельность путем предоставления финансирования посредством лизинга, ей могут отказать в выдаче лицензии, поскольку на долю лизинга приходится незначительный процент общего дохода такой компании.

Подводя некоторые итоги, необходимо сказать следующее.

Работа над созданием нормативной базы отечественного лизинга ведется уже восемь лет, однако, как это ни печально, сделать еще предстоит едва ли не больше, чем сделано. Даже если в проект Налогового кодекса будут внесены изменения, учитывающие интересы лизинга, необходимо будет решать еще одну сложную проблему - совершенствовать таможенное законодательство в отношении оборудования, поставляемого по лизингу. Уже сейчас понятно, что легко эта проблема не решится.Принципиально важно определить статус ввоза оборудования по лизингу, ввести особый режим уплаты НДС и таможенных пошлин, который будет способствовать ввозу оборудования. Необходимо еще вносить изменения и в Закон о лизинге, и в Гражданский кодекс. Сейчас в лизинговом сообществе существует две точки зрения на пути совершенствования лизингового законодательства. Ассоциация "Рослизинг", которая разработала нынешний крайне неудачный Закон о лизинге, добивается, чтобы в соответствие с этим законом были приведены Налоговый, Таможенный, Гражданский кодексы и все другие законы, имеющие отношение к лизингу. Более здравомыслящие представители лизингового бизнеса выступают за приведение закона в соответствие с другими нормативными актами. Однако наиболее разумным был бы указанный выше третий путь- и Закон о лизинге, и Гражданский кодекс нужно приводить в соответствие с международной Конвенцией о лизинге

Создание цивилизованной, непротиворечивой, стимулирующей развитие лизингового бизнеса нормативной базы могло бы существенно оживить отечественный инвестиционный климат.

ЗАКЛЮЧЕНИЕ

Зародившись в XIX веке, лизинг уверенно уверено набирал обороты. Западные бизнесмены, оценив его преимущества, ввели лизинговые сделки в хозяйственный оборот. В США и Западной Европе на долю лизинга в настоящее время приходится более 30% инвестиций в оборудования, а это более 300 миллиардов долларов в год. И если в 50-х года нашего столетия лизинг нашел широкое применение в транспорте, то спустя менее два десятилетия, практически ни один крупный производитель оборудования не остался в стороне от лизинговых отношений. Постепенно сложились три укрупненных вида лизинговых компаний: независимые, дочерние фирмы производителей и филиалы банков и вскоре лизинг стал самостоятельным видом предпринимательской деятельности.

К понятию лизинга существуют различные подходы, однако разумнее рассматривать лизинг с двух сторон:

лизинг – способ реализации отношений собственности;

лизинг – вид инвестиционной деятельности.

Российскому же лизингу нет еще и десяти лет, однако он прошел немалый путь в своем регулировании, удостоившись даже собственного федерального закона.

В условиях сложной российской экономической ситуации, а особенно в промышленности, оснащенность современным оборудованием в которой практически на нуле, лизинг мог бы стать одним из самых эффективных способов технического перевооружения производства. Это наглядно продемонстрировано в настоящей работе. Российское правительство, похоже, также понимает необходимость развития лизинговых отношений. Но как это случается обычно в нашей стране: понимать –это одно, а сделать – совсем другое. Это подтверждают и те нормативные акты, которые призваны регулировать такой вид инвестиционной деятельности как лизинг.

Лизинг характеризуется гибкостью и оперативностью, стимулирует рациональное распределение ресурсов на предприятии. Механизм лизинга определяет новые виды ресурсов для хозяйствующего субъекта.

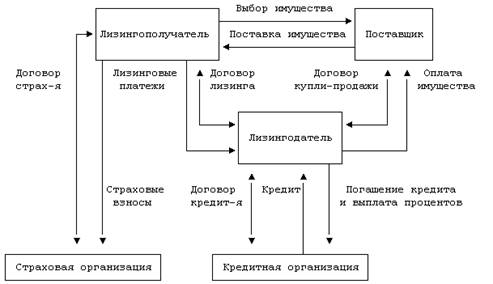

В общеэкономическом масштабе, в результате применения лизинга во всей цепи взаимоотношений участников лизингового бизнеса формируются новые взаимосвязи в отношениях собственности, и обеспечивается эффективное сочетание экономических интересов различных сфер народнохозяйственного оборота на отдельных стадиях воспроизводства, всех хозяйственных субъектов, участвующих в общем цикле производства, использования, воспроизводства вообще и воспроизводства данного товара (объекта лизинга) в частности.

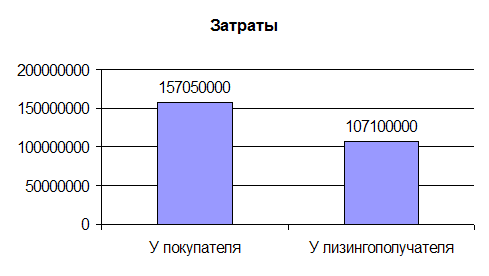

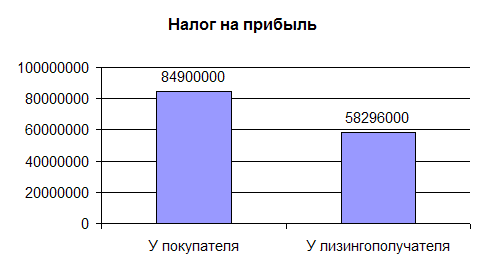

Преимущества лизинга очевидны: экономические выгоды за счет налоговых, амортизационных, таможенных и других льгот, снижение рисков арендодателей, инвесторов, защита их интересов, экономические выгоды для арендаторов в виде снижения налогооблагаемой прибыли за счет отнесения на себестоимость лизинговых платжей, снижение стартовой финансовой нагрузки, поскольку лизинг не требует немедленного и значительного объема платежей, отсутствие необходимости «замораживания» собственного капитала, сохранение ликвидности фирмы-арендатора в течение всего инвестиционного срока, гибкость расчетов за счет выбора способа, размеров, периодичности, способа уплаты лизинговых платежей, для лизингополучателя уменьшается риск морального или физического износа имущества. Таким образом лизинг для российских предприятий является более выгодным, а зачастую и единственным, источником обновления основных средств.

Для государства лизинг важен как средство для ускорения процесса воспроизводства, внедрения достижений НТП; создания новых рабочих мест; привлечения зарубежных государственных и частных инвестиций в страну; повышения технического уровня производства во всех отраслях экономики и ускорения технического и технологического перевооружения в них.

Количество лизинговых компаний, зарегистрированных в России, неуклонно растет. Адаптировавшись после кризиса 1998 года, лизинговый бизнес вновь набирает обороты. Однако наличие «серого» лизинга не дает адекватно оценить степень развития лизингового бизнеса. Достаточно уверенно работают лизинговые компании с иностранными инвестициями.

Наравне с общими проблемами, характеризующими состояние российской экономики, развитию лизингового бизнеса препятствуют несовершенство налогового и таможенного законодательства, несовершенство судебных процедур, неясные нормы амортизации имущества, отсутствие вторичного рынка оборудования.

Таким образом, подводя итоги настоящей работы, следует отметить следуующее:

Лизинг необходим и лизинг эффективен. Лизинг необходим, поскольку эффективен – это осознали многие. Осознав это, бизнес сделал для себя выводы и приступил к делу. Правительство осознало, но топчется на месте в нерешительности. Лизинг перспективен, поскольку укладывается в российскую экономическую и правовую модели, но станет по настоящему жизнеспособен, когда правительство от осознания необходимости перейдет к делу.

Список литературы

Федеральный закон «О присоединении Российской Федерации к Конвенции УНИДРУА о международном финансовом лизинге» от 16.01.98г. №16-ФЗ

Указ Президента РФ «О развитии финансового лизинга в инвестиционной деятельности» от 17.09.94г. №1929

Временное положение о лизинге. Утверждено Постановлением Правительства РФ от 29.06.95г. №663 (с изменениями от 23.04.96г., 21.07.97г.)

Федеральный закон «О лизинге» от 29.10.98 г. №164-ФЗ

Гражданский кодекс РФ часть 2 лава 34 «Аренда»

Положение о лицензировании лизинговой деятельности в Российской Федерации. Утверждено Постановлением Правительства РФ от 26.02.96г. №167

Методические рекомендации по расчету лизинговых платежей. Утверждены Министерством экономики РФ 16.04.96г.

Приказ Министерства финансов РФ «Об отражении в бухгалтерском учете операций по договору лизинга» от 17.02.97г. №15

Положение о составе затрат по производству и реализации продукции (работ, услуг), включаемых в себестоимость… Утверждено Постановлением Правительства РФ от 05.08.92г. №552

Закон Российской Федерации «О налоге на добавленную стоимость» от. 06.12.91г. №1992-I

Налоговый кодекс РФ Часть 2 Раздел VIII «Федеральные налоги и сборы»

В.М. Джуха «Лизинг. Учебное пособие» – Ростов-на-Дону:Феникс, 1999 г.

В.Д. Газман «Лизинг: теория, практика, комментарии»». – М.: Фонд «Правовая культура», 1997г.

М.И. Лещенко «Основы лизинга». – М.:Финансы и статистика, 2000г.

«Управление инвестициями» в 2-х т./ Под общ. ред. В.В. Шеремета – М.: Высшая школа, 1998г.

В.В. Ковалев «Введение в финансовый менеджемент». – М.: Финансы и статистика, 2000г.

Ю.Н. Самохвалова «Лизинг в России: правовые основы, бухгалтерский учет, налогообложение» - М.: Современная экономика и право, 1999г.

«Экономика предприятия»./ Под ред. Ф.К. Беа, Э. Дихтла, М. Швайтцера – М.: Инфра-М, 1999г.

Ю. Бригхем, Л. Гапенски«Финансовый менеджемент. Полный курс». В 2-х т./Пер. с английского под ред. В.В. Ковалева – СПб.: Экономическая школа, 1997г.

М.М. Брагинский, В.В. Витрянский «Договорное право. Книга вторая. Договоры о передаче имущества» – М.: Статут, 2000г.

В.И. Макарьева «О лизинге»// Налоговый вестник. – 1999г. - №8

В.Д. Газман «Лизинг: виды, формы и практика применения»// Консультант. – 1999г. - N 13

В.Д. Газман «Лизинговый бизнес в некоторых промышленно развитых странах»// Аудиторские ведомости. – 1999г

Егорова П.В., Курило В.В. «Некоторые аспекты правового регулирования договора лизинга»//Юрист. – 2000г. - №2

С. Дедиков «Лизинг в лабиринте: поиск спасительной нити»//Бизнес адвокат. – август 2000г. - №15

Н. Сепченкова «Лизинг – один из видов инвестиционной деятельности в России»// Финансовая газета. – декабрь 1998г. - №51 (Справочная система ГАРАНТ 5.0.)

«О лизинге» Специальное приложение к №10 1999г. Вестника ВАС РФ.

Официальный сайт Международной финансовой корпорации (IFC) – Группы по развитию лизинга. – http://www.ifc.org/ru/leasing

Официальный сайт Ассоциации лизинговых компаний «Рослизинг». – http://www.rosleasing.ru/

Похожие работы

... рамочным договором, допускающим существование множества его разновидностей, выгодно отличающихся от обычно банковского кредитования и других форм международных расчетов. 2. Возможности и условия применения факторинга в коммерческой организации Именно у нас, когда и представители малого и среднего бизнеса, многочисленные промышленные предприятия постоянно ощущают нехватку оборотных средств, ...

... (куда входят 65 депутатов от сибирских регионов)». Публикуемые ниже доклады и фрагменты выступлений участников конференции отражают, на наш взгляд, важность и перспективность лизинга для развития экономики сибирских территорий. Как отметил в своем выступлении первый заместитель полномочного представителя президента в Сибирском федеральном округе И. И. ПРОСТЯКОВ, только объединив усилия власти и ...

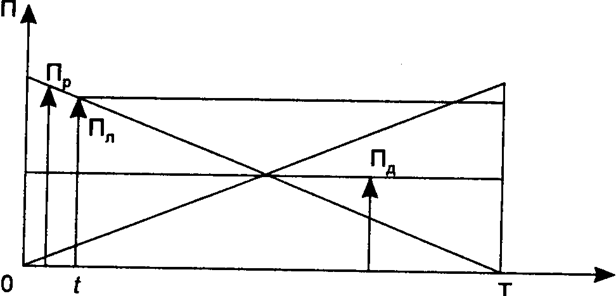

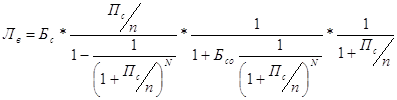

... , процентной ставки, периодичности выплат и инфляционных процессов. Так, например, размер лизингового платежа можно определять, исходя из стоимости имущества лизинга с учетом поправочных коэффициентов: Лп = Бс * К1 * К2 * ... * Кn (11) где К1,2…n- коэффициенты, выражающие взаимосвязь условии лизинговой сделки (количество их зависит от условии соглашения). ...

... и развитие лизинга обусловлено предоставлением государственной поддержки путем создания налоговых, инвестиционных и амортизационных льгот, а не с целью специального гражданско-правового регулирования [23, c.80]. Это означает, что лизинг - комплексный институт законодательства, который нельзя рассматривать и анализировать только с точки зрения гражданского права. Стабильность нормативно-правовой ...

0 комментариев