Навигация

Операции на рынке ценных бумаг

Вариант № 4

Задание № 1

Факторинговые операции: содержание, виды, документальное оформление.

Ответ

Содержание факторинговых операций

Факторинг - это рискованный, но высокоприбыльный бизнес, эффективное орудие финансового маркетинга, одна из форм интегрирования банковских операций, которые наиболее приспособлены к современным процессам развития экономики.

Термин «факторинг» происходит от английского faktor - посредник, агент.

Факторинг, в общем случае, представляет собой род комиссионно-посреднических услуг, оказываемых специализированной организацией – фактором или коммерческим банком, клиенту – юридическому лицу, которое по тем или иным причинам не может или не хочет самостоятельно добиваться возвращения сумм, которые ему должны его дебиторы, и в силу этого готово уступить свои права на такие суммы факторской организации (банку-фактору) и получить за это пусть и меньшие деньги, но немедленно, что означает, по сути, своеобразное кредитование его оборотного капитала.

В соответствии с Конвенцией УНИДРУА «По международным факторным операциям (факторингу)» под «... контрактом по факторным операциям подразумевается контракт, заключенный между одной стороной (поставщиком) и другой стороной (фирма по факторным операциям, именуемая в дальнейшем «цессионарий»), в соответствии с которым:

а) поставщик может или должен уступить цессионарию обязательственные требования, вытекающие из контрактов по продаже товаров, заключенных между поставщиком и его заказчиками (дебиторами), за исключением тех, которые относятся к товарам, закупленным в основном для личного пользования, семейного или домашнего;

б) цессионарий должен взять на себя не менее двух следующих обязанностей:

финансирование поставщика, в частности, заем или долгосрочный платеж;

ведение счетов по обязательственным требованиям;

предъявление к оплате дебиторских задолженностей;

защита от неплатежеспособности дебиторов».

Таким образом, факторинг на практике включает в себя следующие виды работ (услуг):

· кредитование сбыта;

· принятие риска неплатежа;

· бухгалтерский учет дебиторов;

· контроль и инкассацию задолженности.

Первая услуга при факторинге - финансирование поставок товаров с отсрочкой платежа. Получение этой услуги означает, что после поставки товара поставщик немедленно или по удобному для него графику получает от банка или компании, осуществляющих факторинг (такой банк или компания называются фактором), значительную часть от суммы поставки, не дожидаясь платежа от своего покупателя. Как правило, на практике это 60 – 90 процентов. Оставшаяся часть суммы платежа – 10 –40 процентов выплачивается после поступления платежа от покупателя. Финансирование при факторинге имеет ряд неоспоримых преимуществ, среди которых, в первую очередь, стоит отметить следующие:

· поставщик не должен возвращать выплаченные ему деньги, так как расходы фактора будут возмещены из платежей покупателей;

· финансирование будет длиться также долго, как долго поставщик будет продавать свою продукцию;

· финансирование автоматически увеличивается по мере роста объемов продаж.

Таким образом, финансирование в рамках факторинга навсегда избавляет поставщика от проблемы дефицита оборотных средств, и это происходит без роста его кредиторской задолженности.

Вторая услуга при факторинге - страхование рисков, связанных с поставкой товаров с отсрочкой платежа, в том числе риска неполучения платежа от покупателя в срок, из-за чего у продавца ранее могли возникать проблемы из-за недостатка денежных средств для расчетов с его собственными поставщиками.

Третья услуга – бухгалтерский учет дебиторской задолженности. Фактор–банк или компания в этом случае принимают на себя обязательство – вести бухгалтерский учет отгруженной продукции. В отдельных случаях банку или компании могут передаваться функции по ведению бухгалтерского учета фирмы –поставщика полностью.

И, наконец, четвертая услуга, которая носит название «административное управление дебиторской задолженностью» (accounts receivables management), предусматривает контроль за своевременной оплатой поставок покупателями, специальную процедуру напоминаний при задержках платежей, регулярные, подробные и удобные отчеты о состоянии дебиторской задолженности поставщика, всех его поставках и платежах его покупателей и многое другое, что избавит поставщика от множества текущих проблем и обеспечит объективной информацией на уровне мировых стандартов.

В современных условиях факторинг является универсальной системой обслуживания клиентов, включающей бухгалтерское, информационное, рекламное, сбытовое, транспортное, страховое, кредитное и юридическое. За клиентом сохраняется практически только производственная функция. Поставщик в этом случае может отказаться от сохранения собственного штата служащих, выполняющих те функции, которые принимает на себя фактор-банк или компания. Это позволяет компенсировать высокую стоимость обслуживания (0,75 – 3 % годового оборота).

С экономической точки зрения факторинг – это торговля долговыми обязательствами (разновидность так называемых учетных операций). Применительно к деятельности банков под факторингом понимается покупка ими срочных платежных требований, возникающих из поставки товаров (выполнения работ, оказания услуг), в том числе прав требования возврата выданных кредитов.

С правовой точки зрения факторинг представляет собой сделку, означающую уступку прав требования.

С финансово-экономической точки зрения – финансирование клиентов под уступку ими своих денежных требований к должникам (счетов-фактур). Чтобы осуществлять такую деятельность, банк-фактор, как и любая факторинговая компания, должен располагать оборотным фондом факторинга – определенным объемом денежных средств, находящихся в распоряжении соответствующего подразделения банка.

Таким образом, факторинг – это система финансирования, при которой поставщик переуступает краткосрочные требования по торговым сделкам факторинговой компании или коммерческому банку.

Виды факторинговых операций

Сложившаяся мировая и российская практика факторинговах операций выработала разнообразие форм факторингового обслуживания. В настоящее время существует определенная классификация видов и форм факторинговых операций. В таблице приведены признаки классификации и виды факторинговых услуг банков:

Таблица 1. Классификация видов факторинговых операций

| I. По территориальному признаку | |

| Внутренний | Поставщик, его клиент и банк, осуществляющий факторинговые операции, находятся в пределах одной страны. |

| Международный | Поставщик, его клиент и банк, осуществляющий факторинговые операции, находятся в разных странах. |

| а) Прямой экспортный | Как правило, экспортер заключает с фактором договор глобальной цессии, в котором обязуется уступать фактору дебиторскую задолженность всех или определенного круга покупателей (например, всех покупателей в определенной стране). Факторинговая компания сталкивается с трудностями в оценке кредитоспособности иностранных клиентов и инкассирования требования. Снижение риска обеспечивается страхованием кредитов в стране импортера или государственными гарантиями. Цель факторинга – получение выгодных условий финансирования экспортных поставок. |

| б) Прямой импортный | Экспортер заключает соглашение непосредственно с факторинговой компанией в стране-импортере. Цель факторинга – обеспечение платежей. Применение имеет смысл в том случае, если экспорт производится в одну или две страны. |

| в) Взаимный (двухфакторный) | При обслуживании экспортера банк передает определенный объем работ факторинговой компании, действующей в стране импортера. В свою очередь банк будет действовать в своей стране по поручению иностранного фактора. Экспортеру достаточно заключить соглашение только с банком, в котором он обслуживается. Характеризуется большими издержками по сравнению с прямым факторингом, особенно если экспортер выставляет значительное число счетов на небольшие суммы, но позволяет разделить функции и риски между факторинговыми компаниями, расположенными в стране импортера и экспортера. Главная цель этой модели – обеспечить финансирование до 100%. |

| г)»Бэк - ту - бэк» (back-to-back) | Предусматривает финансирование требований крупных концернов, основан на комбинации двухфакторной схемы и обычного внутреннего факторинга. |

| II. По осведомленности участников операций | |

| Конвенционный (широкий, открытый) | Поставщик указывает на своих счетах, что требование продано банку и финансовое, бухгалтерское, юридическое и прочее обслуживание ведет факторинговое подразделение банка. Это определяет правопреемственность факторинговой компании по возникающему долгу, поэтому платеж должен осуществляться в ее пользу. |

| Конфиденциальный (закрытый) | Контрагенты поставщика не осведомляются о кредитовании его продаж банком, который ограничивается выполнением только некоторых операций: покупкой права на получение денег от покупателей, оплатой долгов и т.д. Риск и стоимость конфиденциального факторинга выше, чем конвенционного, и он значительно дороже. В данном случае плательщик ведет расчеты с самим поставщиком, который после получения платежа перечисляет соответствующую его часть факторинговой компании для погашения кредита. |

| III. По праву регресса | |

| С правом регресса | При факторинговом обслуживании с правом регресса банк имеет право продать поставщику любое неоплаченное долговое требование в случае отказа плательщика от платежа независимо от причин отказа, включая отсутствие у плательщика средств. В этом случае поставщик не оплачивает страхование кредитного риска, и должен тщательно отслеживать кредитоспособность своих контрагентов. Право регресса предусматривается, если поставщики уверены, что у них не могут появиться сомнительные долговые обязательства, если тщательно отслеживают платежеспособность контрагентов и имеют эффективную систему защиты от кредитных рисков. |

| Без права регресса | При обслуживании без права регресса банк берет на себя риск неплатежей плательщиками, состав которых он предварительно одобрил. Однако если долговое требование признано недействительным, банк имеет право регресса к поставщику. Повышенный риск банк компенсирует увеличением тарифа за факторинговые операции. |

| IV. По моменту финансирования | |

| В форме предваритель-ной оплаты | В этом случае факторинговая компания покупает счета-фактуры у клиента на условиях немедленной оплаты 60-90 стоимости отгрузки. Резервные 10-40% стоимости клиенту не выплачиваются до получения платежа от покупателя. Преимуществом этой формы является ускорение движения оборотного капитала и фиксированный процент предварительной оплаты. Предварительная оплата 100% от суммы факторинговой сделки допускается в исключительных случаях во избежание осложнений при возникновении споров и ошибок в расчетах. |

| Оплата к определенной дате (срочный) | Сумма переуступаемых долговых требований (за минусом издержек) перечисляется поставщику на определенную дату или по истечении определенного времени |

| V. По типам факторинговых соглашений | |

| Полное обслуживание без права регресса | С постоянно обслуживаемым клиентом может быть заключен договор полного факторингового обслуживания, предполагающий полную защиту его интересов, гарантированный приток средств, управление кредитом, учет реализации, кредитование в форме предварительной оплаты либо оплаты долгов (за минусом издержек) к определенным датам. Поставщик переуступает фактору долги всех своих контрагентов. Это исключает дискриминацию фактора со стороны поставщика. Поставщику же не придется вести учет и осуществлять операции по непереуступаемым долговым требованиям. |

| Полное обслуживание с правом регресса | Отличительная особенность в сравнении с предыдущим видом – отсутствие страхования кредитного риска, который продолжает нести поставщик. В этом случае фактор-банк имеет право вернуть поставщику долговые требования, не оплаченные покупателями в течение определенного срока (обычно в течение 30-90 дней с установленной даты платежа) |

| Дробный факторинг | Существует как разновидность полного обслуживания. Используется крупными, диферсифицированными фирмами. Фирма переуступает долговые требования не одной, а нескольким факторинговым компаниям с целью минимизации риска неправильного выбора факторинговой компании и преодоления узкой специализации факторинговых компаний (на географических районах, группах товаров и т.д.) |

| Агентское соглашение | Фактор-банк приобретает у поставщика неоплаченные долговые требования, а поставщик выступает в качестве ее агента по их инкассированию. Платеж совершается на имя поставщика, но в пользу факторинговой компании. Преимущество - снижение расходов фактор-банка по оценке кредитоспособности покупателей и платы за оказание услуг. |

| Соглашение об учете (дисконтировании) счетов-фактур | Заключается в том случае, если поставщик заинтересован только в кредитовании со стороны фактор-банка. Дисконтирование счетов-фактур является обычно одноразовой операцией, осуществляется вторично и не охватывает всего платежного оборота поставщика. |

| VI. По виду дебиторской задолженности клиента | |

| Срочная | Фактор-банк принимает на себя обязательства по покупке срочной дебиторской задолженности. Условия факторингового обслуживания предусматривают, как правило, данную форму финансирования |

| Просроченная | Подобная форма обслуживания может быть использована в исключительных случаях. |

| VII. По типу сделки | |

| Обеспечительный | Финансирование, или, иначе говоря, кредитование под обеспечение денежными требованиями. |

| Купля – продажа права требования | Данная форма предусматривает передачу денежных средств фактором клиенту в счет денежного требования к третьему лицу (должнику), вытекающего из предоставления клиентом товаров, услуг, выполнения работ этому лицу. |

| VIII. По категории финансового агента | |

| Банковский | Осуществляется банками и иными кредитными организациями. |

| Небанковский | Операции проводятся коммерческими организациями, имеющими разрешение (лицензию) на осуществление факторинговых операций. |

Документальное оформление факторинговых операций

Взаимоотношения банка-фактора и клиента-поставщика оформляются договором под уступку денежного требования или договором факторинга.

Для решения вопроса о заключении договора клиент-поставщик представляет банку-фактору документы:

· Учредительные документы

1. Копия учредительного договора (нотариально удостоверенная);

2. Копия устава (нотариально удостоверенная);

3. Копия свидетельства о государственной регистрации (нотариально удостоверенная);

4. Копия выписки соответствующего органа (общее собрание акционеров, учредителей) или решение соответствующего государственного комитета о назначении его руководителя;

5. Копия приказа о назначении главного бухгалтера;

6. В случае, если должность главного бухгалтера не предусмотрена в штатном расписании, то предоставляется копия приказа "О возложении обязанностей по ведению бухгалтерского учета на предприятии на его руководителя";

7. Доверенность на подписание договоров (если необходимо);

8. Карточка с образцами подписей и оттиска печати (нотариально удостоверенная).

· Анкета клиента

· Заявка на установление лимита финансирования

· Финансовая отчетность клиента (за период, установленный банком, с отметкой налоговых органов, заверенная печатью фирмы)

1.Бухгалтерский баланс (форма №1)

Похожие работы

... которых в соответствующем периоде осуществляется за счет процентных платежей по закладным, которыми располагает компания, выпустившая эти облигации. Глава 2. Банковские операции с ценными бумагами.Банки осуществляют на рынке ценных бумаг деятельность в качестве финансовых посредников и профессиональных участников. Как финансовые посредники банки приобретают ценные бумаги с целью извлечения доходов ...

... комиссии организатору свопа будет составлять 0,9%. Заключение В данной курсовой работе была дана основная характеристика рынков ценных бумаг и их особенностей, а так же рассмотрены сущность и принципы арбитражных операций. Рынок ценных бумаг — это совокупность экономических отношений, возникающих между различными экономическими субъектами по поводу мобилизации и размещения свободного ...

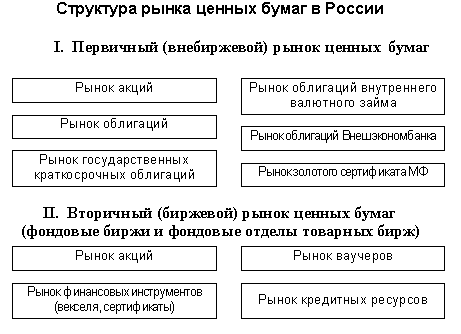

... достиг нескольких сотен млрд. руб. Однако этот объем включал не только сами ценные бумаги, но и финансовые инструменты и кредитные ресурсы. Положительной стороной становления российского рынка ценных бумаг являлся рост профессионализма кадров фондовых бирж и брокерских компаний, освоение новых видов ценных бумаг, улучшение технической оснащенности фондовых бирж. Несколько бирж организовали ...

... пробелы и нестыковки, одни из них достаточно серьёзны, другие тактического характера. Главной стратегической проблемой является ответственность. У нас есть множество норм в законах, но нет никакой ответственности за их нарушение. Глава 2. Формы развития рынка ценных бумаг в России. Субъекты рынка ценных бумаг. Всех участников рынка ценных бумаг можно разделить на две группы. В ...

0 комментариев