Навигация

Страхові послуги в майновому страхуванні

Страхові послуги в майновому страхуванні

План

1 Страхування майна юридичних і фізичних осіб

1.1 Предмети й об’єкти, страхові ризики й суб’єкти страхування

1.2 Обсяг страхової відповідальності страховика, страхова сума й строк страхування майна

1.3 Страхова премія й страхові тарифи

1.4 Порядок дій страхувальника й страховика при страховому випадку

1.5 Порядок розрахунку розміру збитку й виплати страхового відшкодування

2 Страхування транспортних засобів

2.1 Види й склад транспортних засобів, взятих для страхування

2.2 Страхові ризики, суб’єкти й об’єкти страхування транспортних засобів

2.3 Обсяг страхової відповідальності страховика, страхова сума й строк страхування

2.4 Страхова премія й страхові тарифи

2.5 Порядок дій страхувальника й страховика при страховому випадку

2.6 Порядок розрахунку розміру збитку й виплати страхового відшкодування

3 Страхування вантажів

3.1 Основні поняття й особливості страхування вантажів

3.2 Предмети й об’єкти, страхові ризики й суб’єкти страхування вантажів

3.3 Порядок висновку й основний зміст договору страхування вантажів

3.4 Обсяг страхової відповідальності страховика. Страхова сума й термін дії договору страхування вантажу

3.5 Страхова премія й страхові тарифи

3.6 Порядок виплати страхового відшкодування

1 Страхування майна юридичних і фізичних осіб

Майнове страхування включає, як нами було зазначено раніше, такі підгалузі: страхування майна підприємств, страхування транспорту, страхування вантажів, сільськогосподарське страхування, страхування майна громадян.

У страхуванні майна юридичних і фізичних осіб беруться для страхового захисту численні й різноманітні об’єкти іншого майна, що вичерпує перелік цього майна скласти досить важко. Однако очевидна об’єктивна необхідність у страхуванні інших видів майна, тому що надзвичайні, руйнівні події завдають величезної шкоди його власникам.

1.1 Предмети й об’єкти, страхові ризики й суб’єкти страхування

Основні групи майна юридичних і фізичних осіб, взятого звичайно для страхування, наведені в таблиці 1.1

Таблиця 1.1 - Основні групи майна юридичних, фізичних осіб, взяті для страхування

| № | Назва групи майна юридичних осіб | № | Назва групи майна фізичних осіб | |

| 1 | Власні основні фонди й оборотні кошти (крім готівки, цінних паперів і нематеріальних активів) або приналежному страхувальникові на праві господарського ведення, оперативного керування | 1 | Житлові будинки, квартири, дачі, гаражі, склади й інші будівлі , власні або орендовані, використовувані за договором наймання | |

| 2 | Домашне майно, включаючи предмети побуту, домашнього побуту й особистого користування | |||

| 2 | Об’єкти майна, отримані в оренду, переробки, перевезення, ремонту, на комісію, зберігання, для спільної діяльності | 3 | Сільськогосподарські культури, багаторічні чагарникові насадження | |

| 4 | Сільськогосподарські, домашні й екзотичні тварини | |||

| 3 | Майно, отримане на час експериментальних робіт або досліджень, для експонування на виставках, у музеях | 5 | За спеціальними договорами страхування окремі страховики беруть для страхування:різні колекції, картини, унікальні й антикварні предмети, якщо в страхувальника є документ, що підтверджує їх оцінку компетентною організацією | |

| 4 | Сільськогосподарські культури, багаторічні чагарникові, плодовоягідні насадження | |||

| 5 | Сільськогосподарські тварини | 6 | Виробу з дорогоцінних металів, дорогоцінних, напівкоштовних і виробних каменів | |

| 6 | Будівельно-монтажні роботи | 7 | Будівельні матеріали, у тому числі, які знаходяться на земельній (дачній) ділянці | |

| 7 | Інше майно, не враховане в п. 1—6. | 8 | Мотоблоки, інша садовоогородна техніка, інвентар, запчастини й інший інвентар | |

Як правило, не береться для страхування таке майно юридичних осіб:

• документи й ділові книги;

• готівка і цінні папери;

• нематеріальні активи;

• дамби, греблі, мости;

• тротуари, асфальтові й бетонні дороги, площадки;

• іригаційні й меліоративні спорудження;

• майно,що перебуває в зоні, якій загрожує стихійне лихо, про що у встановленому порядку оголошено населенню, суб’єктам господарювання, а також майно в аварійних будинках, спорудах.

Деякі види майна фізичних осіб також не беруться страховиками для страхування.

До них відносять, зокрема, документи й ділові книги, готівку й цінні папери, рукописи, креслення, фотографії, слайди, моделі, макети, кімнатні рослини, насіння, саджанці, кішки, собаки, кімнатні птахи, акваріуми, майно в зоні, якій загрожує стихійне лихо, а також перебуває в місцях загального користування (у сараях, льохах, підвалах, коридорах, на сходових площадках, на горищах і т.п.).

Зазначені групи майна юридичних, фізичних осіб, взяті для страхування, розрізняють за родовими ознаками, функціональним призначенням, життєвим (виробничим) циклом, особливостями прояву ризикових подій .Тому їх страхування проводиться за окремими правилами страхоування, наприклад, страхування домашнього й іншого майна фізичних осіб, житлових будинків, дач, сільськогосподарських культур, тваринних та інших груп майна. Однак організація страхових відносин, їх економічні, правові основи практично однакові при страхуванні різних видів майна.

Страхові ризики, які в різних сполученнях характерні для більшості зазначених груп майна юридичних і фізичних осіб, включаються у правила (договори) страхування.

Такими ризиками, від яких проводиться страхування майна, є ушкодження, знищення (загибель), втрата майна внаслідок:

• пожеж;

• стихійних лих (повеней, посух, заморозків, землетрусів, бурь, ураганів, штормів, вихрів, смерчів, цунамі, граду, обвалів, зсувів, осідань грунту та ін.);

• противоправних дій третіх осіб, включаючи крадіжки й грабежі;

• падіння літальних апаратів або їх уламків;

• вибуху парових казанів, паливо й газосховищ, паливо й газопроводів;

• аварії водопровідних, оопалювальних, каналізаційної систем;

• підтоплення грунтовими водами;

• наїзду наземного транспортного засобу;

• непередбаченого відключення електроенергії, водопостачання, подачі тепла;

• внутрішнього загоряння машин, устаткування, електроапаратів, електроприладів.

Не вважаютья страховими випадками й не покриваються страхуванням збитки від ушкодження, знищення (загибелі), втрати майна в результаті:

• наміру або грубої необережності страхувальника (вигодоотримувача);

• дефекту в майні, що був відомий страхувальникові до укладання договору страхування, але про що не був сповіщений страховик;

• недотримання вимог нормативних документів, правил та інструкцій для експлуатації й обслуговування об’єктів майна;

• використання об’єкта майна не за призначенням або в стані алкогольного, наркотичного, токсичного сп’яніння;

• природних процесів (корозії, зношування, бродіння, гниття, псування і т.п.), обумовлених внутрішніми властивостями об’єктів майна.

Крім того, не відшкодовується збиток, завданий внаслідок подій непереборної чинності (форс-мажорних обставин), якщо договором страхування не передбачене інше.

До таких форс-мажорних подій відносять:

• вплив ядерного вибуху, радіації або радіоактивного зараження;

• воєнні дії, а також маневри або інші військові заходи;

• громадянська війна, народні хвилювання всякого роду або страйку;

• конфіскація, реквізиція, арешт або вилучення й знищення майна за рішенням органів державної влади, якщо договором страхування не передбачене інше.

Об’єктами страхування майнаа є майнові інтереси страхувальника (вигодоотримувача), пов’язані з волаодінням, розпорядженням, користуванням майном і необхідністю відшкодування збитку при настанні страхових випадків.

Суб’єктами страхування є страховики, страховальники, вигодоотримувачі.

Страхувальниками майна можуть бути юридичні й дієздатні фізичні особи.

Вигодоотримувачем є особа, на користь якої укладений договір страхування майна. Ним може бути юридична або фізична особа.

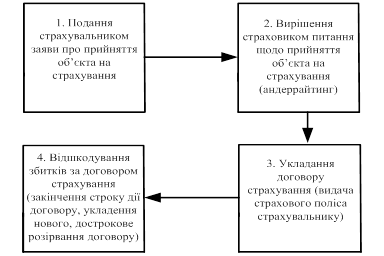

Договір страхування укладаається на підставі письмової або усної заяви й подання страхувальником опису майна, що підлягає страхуванню, за встановленим страховиком формою.

В описі майна страховики передбачають необхідність подання страхувальником таких даних у різних їх поєднаннях: назви об’єктів майна; тип, марка або інші важливі ознаки об’єкта майна (наприклад,будівельного матеріалу, з якого зведені стіни житлового будинку або будівлі іншого призначення і т.п.); рік випуску (здачі об’єкта в експлуатацію); кількість одиниць даного об’єкта майна; страхова (дійсна) вартість одиниці об’єкта й усієї кількості; страхова сума одиниці і всієї кількості; місце знахождення майна (територія страхового захисту).

До укладання договору страхування страховик може перевірити вирогідність відомостей, поданих в описі майна, та інші дані про об’єкти, умови їх експлуатації, а за необхідності призначити експертизу для оцінки стану й дійсної вартості.

Страховиком перевіряються, зокрема, наявність майна в зазначеному в описі місці; приналежність майна до права власності, повного господарського ведення, оперативного керування або інших права; умови зберігання майна; кваліфікація обслуговуючого персоналу; схильність майна до ризиків збитків від пожежі, стихійних лих, затоплення, крадіжок та інших несприятливих подій, балансова, залишкова вартість, ціна покупки; строк експлуатації та ін.

Страхувальник зобов’язаний при укладанні договору страхування майна:

• повідомити страховикові всі відомі йому обставини, що мають значення для визначення ступеня ймовірності настання страхових випадків і розміру можливих збитків; якщо після укладання договору страхування буде встановлено, що страхувальник повідомив навмисне неправдивих відомість страховикові про такі обставини, то страховик має право вимагати визнання договору страхоування недійсним і відшкодування збитків;

• сповістити страховика про укладений уже договір страхування цього ж майна від тих самих або інших ризиків в іншого страховика, а також про завдання майну збитку за страховими випадками, що раніше відбулися і отриманому страховому відшкодуванні. Якщо після набуття договором страхування чинності змінилися обставини, враховані при укладанні договору, що збільшило можливість настання страхового випадку, то страхувальник забов’язаний сповістити про це страховикові. Страховик має право в цьому випадку зажадати від страхувальника зміни умов страхування або сплати додаткової суми страхової премії. При неповідомленні страхувальником страховика про зміну ризикових обставин або запереченні проти зміни умов страхування й доплати страхової премії страховик може розірвати договір страхування. Страхувальник у цьому випадку відшкодує збитки страховика, викликані розірванням договору страхування.

Похожие работы

... по кожному конкретному об'єкту в такому комбінованому страхуванні повинен строго відповідати правилам і нормам, що регламентують відповідний вид страхування (майнового або особистого). 2. Формування ринку майнового страхування Знання принципів страхування необхідно для всіх учасників страхового процесу на всіх його стадіях. Основні принципи страхування такі: - майновий економічний і ...

... ій. Під майном громадян розуміються предмети домашнього меблювання, побуту і споживання, які використовуються в особистому господарстві і призначені для задоволення побутових і культурних потреб родини. Об’єктом майнового страхування громадян не можуть бути документи, цінні папери, грошові знаки, рукописи, колекції, унікальні й антикварні предмети, вироби з дорогоцінних металів, каменів, предмети ...

... дприємств. Вона не мусить обмежуватися лише рекламним повідомленням про види страхування, порядок укладення договорів і виплати страхового відшкодування, а й має включати загальні відомості про страхове підприємство, послуги, які воно пропонує, його статутний капітал, звітний баланс. Тільки за наявності такої інформації у бажаючих застрахуватись буде реальна можливість свідомо і виважено обирати ...

... . Шомаж - страхування втрати прибутку та інших фінансових втрат, зумовлених призупиненням виробництва внаслідок настання страхового випадку. 4. Страхові договори, порядок їх підготовки та укладання. Виконання договорів Договір страхування є правовим документом, який опосередковує процес надання страхової послуги страховиком страхувальникові. При укладенні договору страхування відносний кліє ...

0 комментариев