Навигация

Страхова премія й страхові тарифи

3.5 Страхова премія й страхові тарифи

Страхова премія являє собою плату за страхування перевезеного вантажу, що сплачує страхувальник страховикові в порядку й у строки, установлені договором страхування вантажів (включаючи транспортні витрати, фрахт). Розмір страхової премії визначається, як і в інших видах страхування, множенням страхового тарифу (брутто-ставки) на страхову суму.

Якщо договором страхування встановлена безумовна (умовна) франшиза, то при розрахунку страхової премії зі страхової суми віднімається величина франшизи.

У випадку перевезення й страхування різнорідних видів вантажів з характерними для них різними ризиками й відповідно, цю відрізняються рівнями, тарифних ставок розрахунок страхової премії проводиться спочатку за окремими видами вантажів, потім визначається загальний розмір страхової премії за договором страхування.

Постійним страхувальникам вантажів за умови недопущення ними страхових випадків страховики надають знижки страхової премії, що підлягають оплаті, за страхування вантажу за черговим договором до 20% від страхової премії.

Страхова премія сплачується звичайно одноразово -перерахуванням безготівкових коштів на розрахунковий рахунок страховика або вноситься готівкою в його касу.

При страхуванні вантажів, періодично перевозяться страхувальником протягом досить тривалого періоду, страхова премія за згодою сторін може сплачуватися частинами. Однак перший внесок звичайно встановлюється від 30 до 50% загальної страхової премії за договором страхування вантажів. Строки сплати внесків за іншою сумою страхової премії встановлюються в страховому полісі.

Тарифні ставки (брутто-ставки) деякими страховими компаніями встановлюються з урахуванням умов міжнародної практики страхування вантажів і найважливіших факторів, що впливають на ймовірність настання страхових випадків з вантажем.

Зокрема, страхові тарифи розраховуються за класифікаційними группами вантажів відповідно до видів відповідальності страховика («з відповідальністю за всі ризики», «з відповідальністю за приватну аварію», «без відповідальності за ушкодження, крім випадків катастрофи») і для кожного виду транспорту у відповідному варіанті відповідальності.

Середні тарифні ставки змінюються в межах від 0,5 до 0,75% від страхової суми партії вантажу й зростають за всіма типами вантажів від виду відповідальності «без відповідальності за ушкодження, крім випадків катастрофи» до виду «з відповідальністю за всі ризики».

При цьому в кожному виді відповідальності тарифні ставки зростають від водного (повітряного) транспорту до залізничного й далі до автомобільного транспорту.

При укладанні договору страхування вантажу для обліку конкретного ступеня ризику настання страхового випадку до базових тарифних ставок застосовуються підвищувальні або знижувальні коефіцієнти.

Так, наприклад, збільшення відстані перевезення понад установлений середнього (наприклад, 1000-1200 км) підвищує ризик настання страхового випадку. Тому страховики передбачають підвищувальні коефіцієнти залежно від збільшення відстані звичайно в межах 1,1 - 1,5 разу.

При відстані перевезення вантажу менше 1000 км установлюються знижувальні коефіцієнти в межах 0,8 - 0,9.

Окремі страховики встановлюють єдині базові тарифні ставки незалежно від виду вантажу за типами транспорту, але залежно від величини страхової суми перевезеного вантажу.

Рівень базових тарифних ставок у цих випадках звичайно вищий й змінюється у таких межах: для перевезень залізничним транспортом 1 -2%, для автомобільного транспорту 2 - 4 %, для авіатранспорту 2,5 - 5 % від страхової суми перевезеного вантажу.

3.6 Порядок виплати страхового відшкодування

Страхувальник (вигодоотримувач) при настанні страхового випадку з вантажем, передбаченого договором його страхування, зобов'язаний:

1) повідомити страховика (його представника) про настання страхового випадку негайно або в строк і способом, які зазначені в договорі страхування вантажу ;

2) прийняти розумні й доступні в сформованих обставинах заходу щодо зменшення можливих збитків від страхового випадку; при цьому страхувальник (його представник) повинен виконувати вказівки страховика за такими мірами, якщо вони були дані їм при повідомленні його про страховий випадок ;

3) повідомити про страховий випадок у відповідні органи відповідно до їх компетенції;

4) скласти перелік ушкодженого або загиблого (знищеного) або втраченого (викраденого) застрахованого вантажу;

5) зберегти ушкоджені вантажі, а також залишки від практично знищених вантажів і забезпечити представникові страховика, сюрвейера (аварійному комісарові, диспашеру) умови для огляду вантажів, транспортного засобу, місця події, з'ясування обставин, причин настання страхового випадку з вантажем, транспортним засобом і встановлення збитку від нього;

6) одержати у відповідних компетентних органах документи, що підтверджують факт, обставини й причини настання страхового випадку з вантажем, характеру й величини завданої шкоди для подання їх страховикові.

Для одержання страхового відшкодування страхувальник (вигодоотримувач) повинен подати страховикові заяву про страховий випадок з вантажем і про вимогу до страховика щодо виплати страхового відшкодування.

До заяви додаються: страховий поліс (оригінал), документи компетентних органів, що підтверджують факт, обставини й причини настання страхового випадку з вантажем і його наслідку (висновку, акти огляду, уцінки, експертизи вантажу; строковий акт або аварійний сертифікат і т.п.).

Крім того, документами ж підтверджується право заявника на застрахований вантаж (транспортні накладні, вантажні квитанції, рахунки-фактури, коносамент, договір купівлі -продажу).

Страхувальник зобов'язаний передати страховикові всі документи й докази, необхідні для здійснення страховиком, що виплатив страхове відшкодування щодо страхового випадку з вантажем, що перейшов до нього, права вимоги страхувальника до винної особи, відповідальній за збитки.

Страховик, одержавши від страхувальника повідомлення про страховий випадок з вантажем, перевіряє, чи є подія, що відбулася, страховим випадком .

Якщо подію, що відбулася, визнано страховим випадком, то страховик проводить такі дії:

дає за необхідності потрібні вказівки страхувальникові (його представникові) про вживання заходів щодо запобігання збільшення збитку від страхового випадку з вантажем ;

негайно або звичайно не пізніше 3 днів після одержання повідомлення від страхувальника про страховий випадок з вантажем забезпечує початок роботи зі складання страхового акта (аварійного сертифіката) із залученням за необхідності незалежних експертів;

виплачує страхувальникові (вигодоотримувачу) суму в розмірі встановленого страхового відшкодування протягом передбаченого правилами (договором) страхування вантажу періоду (звичайно 7-10 днів) готівкою або безготівковим перерахуванням грошей на рахунок заявника.

Виплата страхового відшкодування може бути, відстрочена до закінчення судового розгляду, якщо за фактами, пов'язаними зі страховим випадком з вантажем, пред'явлений однією зі сторін до іншої сторони або до винної третьої особи, включаючи перевізника, позов про відшкодування збитків або порушена кримінальна справа.

Розмір страхового відшкодування, виплачуваного страхувальникові (вигодоотримувачу), залежить від розміру збитку, завданого страховим випадком вантажу, страхової суми, на яку вантаж був застрахований, і її співвідношення зі страховою вартістю вантажу, а також від виду відповідальності страховика за договором страхування.

Загальний розмір страхового відшкодування ( В) для всіх видів відповідальності страховика визначається за такою формулою:

,

,

де В - завданий застрахованому вантажу збиток у результаті страхового випадку при даному виді відповідальності страховика за договором страхування вантажу;

Ф —сума безумовної франшизи, установленої договором страхування вантажу;

Р — витрати страхувальника (вигодоотримувача)щодо зменшення збитків при настанні страхового випадку з вантажем, зроблені за вказівкою страховика або через необхідність;

S —страхова сума застрахованого вантажу;

Со — загальна страхова вартість вантажу (з урахуванням транспортних витрат, фрахту) у день страхування й у місці його знаходження.

Розмір збитку визначається залежно від наслідків страхового випадку для застрахованого вантажу.

При фактичній загибелі (знищенні), розкраданні (втраті) вантажу розмір збитку (збитків) дорівнює страхової вартості цього вантажу.

Якщо страхова сума застрахованого вантажу встановлена в договор страхування рівної його страхової вартості, то збиток відшкодовується страховиком у повному розмірі.

За наявності франшизи(безумовної) розмір відшкодування збитку зменшується на її величину.

При ушкодженні вантажу внаслідок страхового випадку збиток може встановлюватися шляхом:

1) визначення різниці між колишньою (за рахунком -фактурою; транспортними документами) і зниженою в ціні вартістю вантажу (об'єкта майна), якщо його можливо використати без ремонту (відновлення);

2) розрахунку різниці між вартістю ремонту ушкодженого вантажу й залишками його частин, деталей, придатних для експлуатації (використання) або реалізації.

Страховик має право відмовити у виплаті страхувальникові страхового відшкодування збитків, що виникли внаслідок подій і їх наслідків, які не вважаються страховими випадками.

Крім того, страховик може відмовити страхувальникові у виплаті страхового відшкодування (частково або повністю) у випадках, якщо:

• страхувальник (вигодоотримувач) не повідомив страховика (його представника) про настання страхового випадку в строк і способом, зазначеним і в договорі страхування вантажів ;

• страхувальник (його представник) навмисне не прийняв розумних і доступних у сформованих обставинах мір з метою зменшення збитків при настанні страхового випадку з вантажем ;

• про страховий випадок страхувальник (його представник) не повідомив у відповідні органи відповідно до їх компетенції або факт страхового випадку не підтвердився їх розслідуванням;

• страхувальником (його представником) не були пред'явлені страховикові (його представникові), експертові потерпілий від страхового випадку вантаж, а також залишки від вантажу, які об'єктивно могли бути;

• страхувальник (вигодоотримувач) навмисне ввів страховика в оману щодо підстави й інтересу в збереженні вантажу при укладанні договору страхування, що було встановлено при розслідуванні страхового випадку;

• страхувальник (вигодоотримувач) увів страховика в оману щодо особливостей вантажу й обставин його перевезення, що мають істотне значення для визначення ймовірності настання страхового випадку;

• страховий випадок з вантажем відбувся при відхиленні від обумовленого договором маршруту перевезення або пунктів перевантаження (перевалки) без повідомлення про це відхилення страховика;

• страхувальник (вигодоотримувач) одержав повне відшкодування нанесеного застрахованому вантажу збитку від імені, відповідального за збитки;

• страхувальник (вигодоотримувач) не передав страховикові всі документи й докази, необхідні для здійснення страховиком, що виплатив страхове відшкодування, що перейшло до нього право вимоги (у сумі виплаченого відшкодування) до винної особи, відповідальній за збитки, внаслідок чого реалізація цього права стала неможливою або страхувальник (вигодоотримувач) відмовився від свого права вимоги.

Похожие работы

... по кожному конкретному об'єкту в такому комбінованому страхуванні повинен строго відповідати правилам і нормам, що регламентують відповідний вид страхування (майнового або особистого). 2. Формування ринку майнового страхування Знання принципів страхування необхідно для всіх учасників страхового процесу на всіх його стадіях. Основні принципи страхування такі: - майновий економічний і ...

... ій. Під майном громадян розуміються предмети домашнього меблювання, побуту і споживання, які використовуються в особистому господарстві і призначені для задоволення побутових і культурних потреб родини. Об’єктом майнового страхування громадян не можуть бути документи, цінні папери, грошові знаки, рукописи, колекції, унікальні й антикварні предмети, вироби з дорогоцінних металів, каменів, предмети ...

... дприємств. Вона не мусить обмежуватися лише рекламним повідомленням про види страхування, порядок укладення договорів і виплати страхового відшкодування, а й має включати загальні відомості про страхове підприємство, послуги, які воно пропонує, його статутний капітал, звітний баланс. Тільки за наявності такої інформації у бажаючих застрахуватись буде реальна можливість свідомо і виважено обирати ...

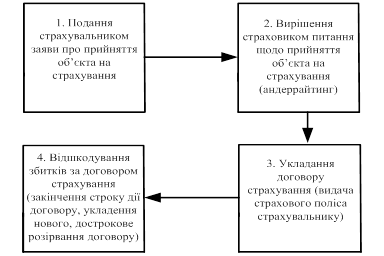

... . Шомаж - страхування втрати прибутку та інших фінансових втрат, зумовлених призупиненням виробництва внаслідок настання страхового випадку. 4. Страхові договори, порядок їх підготовки та укладання. Виконання договорів Договір страхування є правовим документом, який опосередковує процес надання страхової послуги страховиком страхувальникові. При укладенні договору страхування відносний кліє ...

0 комментариев