Навигация

Аналитическая часть

3. Аналитическая часть

3.1 Постановка задачи

Банковский кредит – это экономические отношения, в процессе которых банки предоставляют заемщикам денежные средства с условием их возврата. Эти отношения предполагают движение стоимости (ссудного капитала) от банка (кредитора) к ссудозаемщику (дебитору) и обратно. Заемщиками выступают предприятия всех форм собственности (акционерные предприятия и фирмы, государственные предприятия, частные предприятия, частные предприниматели и т.д.)

Возврат полученной заемщиком стоимости (погашение долга банку) в масштабах одного предприятия и всей экономики должен быть результатом воспроизводства в возрастающих размерах. Это определяет экономическую роль кредита и служит одним из важнейших условий получения банком прибыли от кредитных операций. Задолженность по кредитам, предоставляемым населению, может погашаться за счет уменьшения накопления и даже сокращения потребления по сравнению с предыдущим годом. В тоже время кредитование населения обеспечивает рост потребления, стимулирует повышение спроса на товары (особенно дорогостоящие, длительного пользования) и зависит от уровня доходов населения, определяющих возможность получения банками прибыли от этих операций.

Кредитные операции занимают наибольшую долю в структуре статей банковских активов.

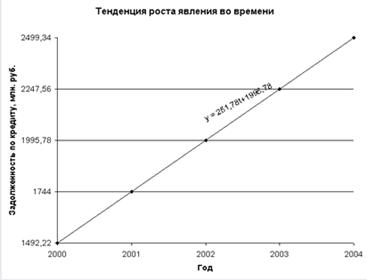

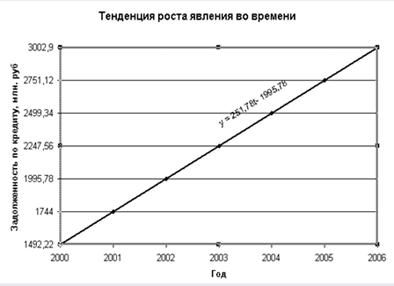

По данным отчетов о прибылях и убытках ОАО «Альфа-Банк» (официальный сайт банка www.alfabank.ru) проведем анализ динамики доходов банка от ссуд, предоставленных клиентам за пять лет (Таблица 3.1).

Таблица 3.1

| Год | 2004 | 2005 | 2006 | 2007 | 2008 |

| доходы банка от ссуд, предоставленных клиентам , млн. руб. | 14308,36 | 15557,87 | 20576,51 | 22934,11 | 23515,79 |

Для анализа рассчитаем следующие показатели:

- абсолютный прирост;

- темп роста;

- темп прироста;

- абсолютное значение 1% прироста;

- средние за период уровень ряда, абсолютный прирост, темпы роста и прироста.

Методика решения задачи

Для расчета показателей анализа ряда динамики используем формулы, представленные в таблице 3.2.

Таблица 3.2

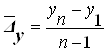

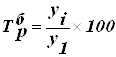

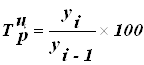

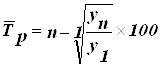

| Показатель | Базисный | Цепной | Средний |

| Абсолютный прирост |

|

|

|

| Темп роста |

|

|

|

| Темп прироста |

|

|

|

Средний уровень в интервальном ряду динамики вычисляется по формуле:

Для определения абсолютной величины, стоящей за каждым процентом прироста прибыли, рассчитывают показатель абсолютного значения одного процента прироста (А%) по формуле:

![]()

Числовые обозначения:

y1 – уровень первого периода;

yi – уровень сравниваемого периода;

yi-1 – уровень предыдущего периода;

yn – уровень последнего периода;

n – число уровней ряда динамики.

Похожие работы

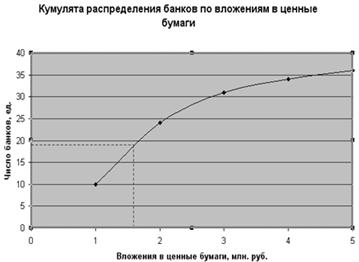

... , которая разработана в теории вероятностей для каждого вида выборки и способа отбора. Виды выборки: собственно-случайная; механическая; серийная; типическая; комбинированная. Для анализа результатов деятельности коммерческого банка применяют механическую выборку. При повторном отборе предельная ошибка выборки и для доли определяется по формулам: ∆ (1.18) ∆, (1.19) где - ...

... ставок по выдаваемым кредитам, кoтopые не превышают учетную ставку рефинансирования Центрального Банка российской Федерации более, чем на 3 пункта. 3. Пути совершенствования кредитных операций 3.1 Доходы от кредитных операций в коммерческом банке Банковский кредит является одной из главных статей дохода банков, а также выполняет важные функции в системе общественного производства. С ...

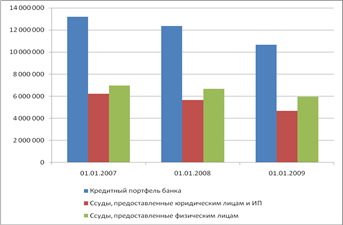

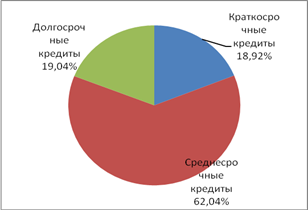

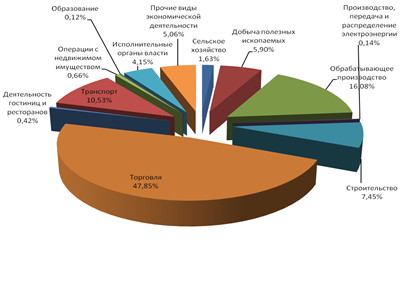

... залога, при этом залог реализуется только с торгов. Использование РВПС осуществляется при списании основного долга с банка в случае его безнадежности и нереальности к взысканию по решению совета банка. 2. Анализ кредитных операций городского отделения №2363 Сбербанка России (ОАО) 2.1 Характеристика Городского отделения № 2363 Сбербанка России (ОАО) Городское отделение № 2363 является ...

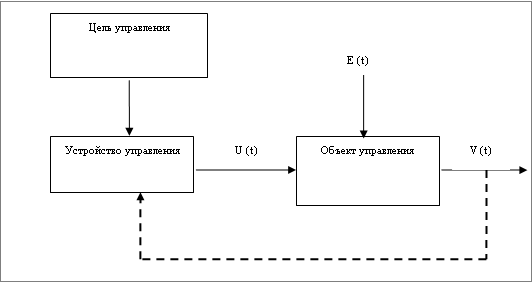

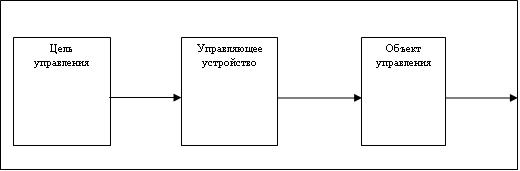

... когда механизм влияния помех на объект управления неизвестен. Рис.2.3 Замкнутая система программного управления Таким образом, можно говорить о том, что управление кредитными операциями коммерческого банка является довольно сложным процессом и подвержено влиянию многих факторов. Одним из факторов, оказывающих влияние на кредитные операции, как уже отмечалось ранее, является кредитный риск ...

0 комментариев