Навигация

СТРУКТУРА СТРАХОВОГО ТАРИФА (СТРАХОВОЙ ПРЕМИИ)

4. СТРУКТУРА СТРАХОВОГО ТАРИФА (СТРАХОВОЙ ПРЕМИИ)

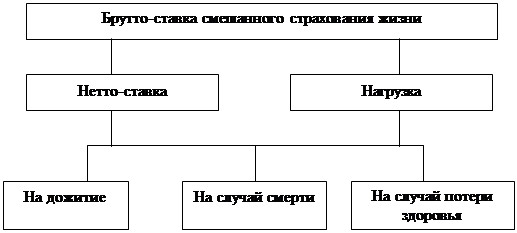

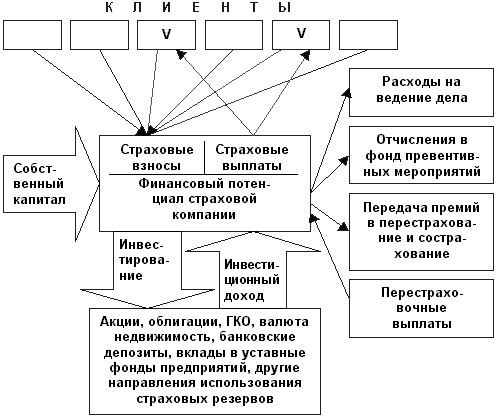

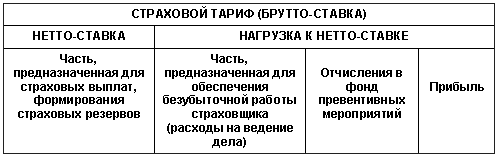

Страховой тариф (страховая премия) как цена страховой услуги имеет определенную структуру, отдельные элементы которой должны обеспечивать финансирование всех функций, выполняемых страховой компанией. Основными составляющими страховой премии являются: нетто-премия, надбавка на покрытие расходов страховой компании и надбавка на прибыль. В целом совокупность этих элементов составляет брутто-премию.

Назначение нетто-премии — покрытие ущерба. Именно с этим связана специфика обоснования размера нетто-премии, так как в момент калькуляции цены величина будущего ущерба неизвестна. Поэтому средняя величина ущерба определяется на основе данных об ущербе за прошлый период. В соответствии с принципом эквивалентности в качестве минимальной премии за риск выступает ожидаемая величина ущерба, которая называется чистой нетто-премией. Однако данной суммы недостаточно для того, чтобы полностью обеспечить страховое покрытие в необходимом размере. Как правило, реальный ущерб превосходит ожидаемую величину в 50% страховых случаев. В результате страховые компании в среднем каждые два года несут потери, обусловленные так называемой техникой страхования.

Для того чтобы страховщики могли гарантировать страхователям страховую защиту, в состав нетто-премии помимо чистой нетто-премии включается страховая надбавка. Страховая надбавка предназначается для финансирования случайных отклонений реального ущерба от его ожидаемой величины. Кроме этого, страховая надбавка имеет большое значение для сокращения страхового риска, связанного с информационными ошибками, так как неправильная оценка случайного распределения ущерба может значительно снизить гарантированность страховой защиты. Таким образом, введение страховой надбавки снижает все эти риски до приемлемого уровня.

Надбавка на затраты страховой компании представляет собой элемент страховой премии, предназначенный для покрытия издержек страховой компании.

Расходы страховщика включают следующие основные статьи:

1) расходы на ведение дел, административно-хозяйственные расходы (оплата аренды помещения, заработная плата штатных сотрудников, канцелярские расходы, плата за электроэнергию и пр.);

2) аквизиционные расходы, т. е. расходы, связанные с заключением новых договоров страхования. Основную часть этих расходов составляет комиссионное вознаграждение страховым посредникам.

Последняя составляющая в составе брутто-премии — это надбавка на прибыль, т. е. прибыль от страховой деятельности, на которую рассчитывает страховая компания. При расчете страховой премии в качестве скидки может учитываться часть прибыли, получаемой от инвестиционной деятельности страховой компании. Но этот метод используется страховщиками не всегда. Доход от вложений капитала может рассматриваться как источник покрытия затрат всех видов, а также как самостоятельный источник прибыли.

Для эффективного функционирования страховой компании необходимо, чтобы доходы страховщика превышали его расходы, т. е. по каждому виду страхования должно соблюдаться условие эквивалентности, которое можно записать следующим образом:

Страховыепремии + Доход от инвестиционнойдеятельности > Выплаты + Расходы

Это значит, что сумма собранных по данному виду страхования премий должна быть больше или равна сумме выплат по страховым случаям и расходов страховой компании за вычетом доходов, полученных от инвестирования временно свободных денежных средств:

Страховыепрвмии > (Выплаты - Доход от инвестирования) + Расходы

На основе этого соотношения можно сказать, что укрупненно страховая премия включает две составляющие. Первая — это нетто-премия, предназначенная для создания страхового фонда, из которого будут производиться выплаты страхователям. Вторая составляющая служит для покрытия расходов и формирования плановой прибыли страховой компании и называется нагрузкой

Основной вес в структуре страховой премии занимает нетто-премия. На нагрузку приходится лишь незначительная часть премии, в зависимости от вида страхования в среднем 10—20%. При определении брутто-ставки расчет нагрузки не представляет труда, так как производится на основе имеющихся данных бухгалтерского учета страховой компании. Поэтому основное внимание уделяется расчету нетто-премии.

5. КАК РАССЧИТЫВАЕТСЯ СТРАХОВОЙ ТАРИФ ПО РИСКОВЫМ ВИДАМ СТРАХОВАНИЯ

Страховые тарифы по рисковым видам страхования рассчитываются по «Методике расчета тарифных ставок», утвержденной распоряжением Федеральной службы России по надзору за страховой деятельностью от 8 июня 1993 г. и рекомендованной страховым организациям для расчета страховых тарифов. По данной методике нетто-ставка (Тн) включает: основную часть (То), обеспечивающую формирование страховщиком фонда денежных средств, используемых для текущих страховых выплат и создания страховых резервов, и рисковую надбавку (Тр), за счет которой страховщик создает часть средств страхового резерва, предназначенную для покрытия возможного увеличения выплат страхового возмещения в отдельные неблагоприятные годы по сравнению со средними выплатами за принятый тарифный период. Таким образом, Гн = То + Тр. При этом основная часть нетто-ставки (Tо) рассчитывается по формуле:

То = SB/ Sq x 100%,

где Sв — средняя величина страхового возмещения на один страховой случай по договорам страхования данного вида; S — средняя страховая сумма на один договор страхования данного вида; q — вероятность наступления страхового случая в расчете на один договор страхования данного вида. При этом отношение SB / S представляет собой убыточность страховой суммы по договорам страхования данного вида за принятый расчетный период.

Рисковая надбавка (Тр) вычисляется по формуле:

где КГ — коэффициент гарантии, означающий, что страховая организация с вероятностью р предполагает обеспечить превышение общей суммы выплат страховых возмещений над совокупной страховой премией поданному виду страхования. Коэффициент КГ принимается для того или иного уровня р по данным специальной таблицы, рассчитанной на основе теории вероятностей исходя из предположения, что совокупный размер выплаченных страховых возмещений является нормально распределенной случайной величиной; п — планируемое (фактическое) число договоров страхования

Брутто-ставка (ГБ) рассчитывается по формуле:

где Н— нагрузка в процентах.

Нагрузка, в свою очередь, определяется следующим образом:

где П — общая фактическая страховая премия, собранная страховщиком по договорам данного вида страхования за 1—2 года. Структура нагрузки (в процентах к брутто-ставке) устанавливается исходя из сложившегося соотношения включаемых в нее расходов и необходимости их оптимизации.

Брутто-ставка может рассчитываться и по другой формуле:

где Н — нагрузка в абсолютном выражении (в долях единицы); Тн — нетто-ставка, выраженная в процентах или рублях со 100 руб. страховой суммы.

Похожие работы

... руб. Σвпсп = 19,25 * 0,2 / 100 = 0,0385 тыс. руб. 6. Сумма страхового возмещения при нанесении ущерба в результате страхового случая = убыток * (страховое обеспечение / 100) = 10000 * 65 / 100 = 6500 тыс. руб. Задача 3 Условия страхования «авто-каско» плюс «страхование ответственности владельцев автотранспортных средств». Страховое покрытие - «ущерб в результате аварии», «угон», ...

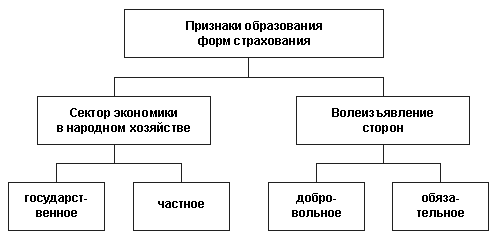

фикации четко выделены две родовые группы: 1). одна связана с содержанием страхового дела (строится на основе содержания - критерия), 2). с формами страховой деятельности, при помощи которых реализуется страхование. Классификация страхования по содержанию исходит прежде всего из главного генерального критерия - различия в объектах страхования. (он сквозной). Классификация страхования по ...

... создания отечественного добровольного страхования следует считать факт реальной демонополизации страховой деятельности и, как следствие этого -быстрый рост числа альтернативных страховых организаций. Предпосылками развития страхового дела в нашей стране явились: - укрепление негосударственного сектора экономики ; - рост объемов и разнообразия частной собственности физических и ...

... (иногда автоматического) перезаключения договора на новый срок. Добровольное страхование действует только при уплате разового или периодических страховых взносов. Неуплата ведет к прекращению договора. Экономико-финансовые основы страхового дела Страхование является особым видом экономических отношений, поэтому экономико-финансовые основы деятельности страховой компании отличаются от других ...

0 комментариев