Навигация

Международные расчеты. - 9%;

1. международные расчеты. - 9%;

3.4. Валютные риски и методы их страхованияВалютный риск, или риск курсовых потерь, связан с интернационализацией рынка банковских операций, созданием транснациональных (совместных) предприятий и банковских учреждений и диверсификацией их деятельности и представляет собой возможность денежных потерь в результате колебаний валютных курсов. Со своей стороны, валютные риски структурируются следующим образом: коммерческие, конверсионные, экономические.

Экономический риск для фирмы состоит в том, что стоимость ее активов и пассивов может меняться в большую или меньшую сторону (в национальной валюте) из-за будущих изменений валютного курса.

Риск перевода связан с различиями в учете активов и пассивов в иностранной валюте. Если происходит падение курса инвалюты, в которой выражены эти активы, то падает стоимость активов: при уменьшении величины активов падает размер акционерного капитала фирмы или банка. С экономической точки зрения более важным является риск сделки, который рассматривает влияние изменения валютного курса на будущий поток платежей, а, следовательно, на будущую прибыльность фирмы или банка.

Риск сделок возникает из-за неопределенности стоимости в национальной валюте инвалютной сделки в будущем. Изменения и прибыльность фирмы означают изменение ее кредитоспособности, и поэтому для банка очень важно быть в курсе валютных сделок клиентов. Для экспортера и кредитора предпочтительно использование относительно более устойчивой валюты. Выбор валюты может оказывать существенное влияние на эффективность торговых и кредитных операций.

При выборе валюты контракта должны учитываться следующие факторы: прогноз тенденций изменения курса данной валюты в период между моментом заключения контракта и сроками наступления платежных обязательств; характер продаваемых товаров и услуг.

Коммерческие риски - связаны с нежеланием или с невозможностью должника (гаранта) рассчитаться по своим обязательствам. [40., 99]

Конверсионные риски - это риски валютных убытков по конкретным операциям. Защитные оговорки - договорные условия, включаемые по соглашению сторон в межгосударственные экономические соглашения, предусматривающие возможность изменения или пересмотра первоначальных условий договора в процессе его исполнения.

Золотая оговорка - приобрела важное значение в ходе и после первой мировой войны в связи с отменой золотого стандарта в одних странах и фактическим исчезновением его в других. Валюты этих стран стали обесцениваться как по отношению к золоту, так и по отношению к валютам других стран, в которых золотой стандарт продолжал функционировать.

Оговорки основывались на золотом паритете валют, который представляет собой соотношение их золотого содержания.

Оговорки на базе паритета действовали как в условиях свободного обмена денежных единиц на золото, так и при урезанных (золото - девизном и золотодолларовом) стандартах. Для снижения риска падения курса валюты цены на практике получили распространение многовалютные оговорки - условие в контракте, оговаривающее пересмотр суммы платежа пропорционально курсу валют.

Вместе с тем к недостаткам многовалютной оговорки можно отнести: сложность формулирования оговорки в контракте в зависимости от способа расчета курсовых потерь, неточность которого приводит к различной трактовке сторонами условий оговорки;сложность выбора базисной корзины валют.

Существуют многовалютные оговорки, в которых валютная корзина формируется на базе международных счетных денежных единиц в настоящее время это евро. Международная счетная денежная единица - это валютная единица, используемая как условный масштаб для соизмерения международных требований и обязательств, установления валютного паритета и курса.

Другими формами многовалютной оговорки являются:

• использование в качестве валюты платежа нескольких валют из согласованного набора, например: доллар, марка, швейцарский франк и фунт стерлингов;

• опцион валюты платежа - на момент заключения контракта цена фиксируется в нескольких валютах, а при наступлении платежа экспортер имеет право выбора валюты платежа.

Ограниченность применения валютной оговорки вообще заключается в том, что она, страхует от валютного и инфляционного риска лишь в той степени, в которой рост товарных цен отражается на динамики курсов валют. [15., 471]

Текущий кредитный риск определяется как сумма стоимости замещения по сделкам, включенным в двухсторонние компенсационные соглашения и стоимости замещения по сделкам, не включенным в компенсационные соглашения.

Для расчета кредитного риска по срочным сделкам определяются следующие составляющие:

• текущий кредитный риск (стоимость замещения сделки), отражающий на отчетную дату величину потерь в случае неисполнения контрагентом своих обязательств;

• потенциальный кредитный риск (риск неисполнения контрагентом своих обязательств в течение срока, оставшегося до даты валютирования, в связи с неблагоприятным изменением стоимости базисного актива). Потенциальный кредитный риск определяется как сумма риска по сделкам с юридически оформленными двухсторонними компенсационными соглашениями и по сделкам, не включенным в указанные соглашения.

Таблица 6

Коэффициенты валютных рисков (%)

| Срок до даты валютирования: | Сделки с государственными ценными бумагами | Валютные сделки | Процентные сделки | Сделки с негосударственными ценными бумагами | Сделки с драгоценными металлами | Прочие сделки |

| Менее 1 года | 0,02 | 0,05 | 0,03 | 0,06 | 0,07 | 0,1 |

| От 1 года до 5 лет | 0,03 | 0,07 | 0,06 | 0,08 | 0,07 | 0,12 |

| Свыше 5 лет | 0,04 | 0,09 | 0,09 | 0,1 | 0,08 | 0,15 |

Методы страхования от валютных рисков - это финансовые операции, позволяющие либо полностью или частично уклониться от риска убытков, возникающего в связи с ожидаемым изменением валютного курса, либо получить спекулятивную прибыль, основанную на подобном изменении.

К методам страхования валютных рисков можно отнести:

-структурную балансировку (активов и пассивов, кредиторской и дебиторской задолженности);

-изменение срока платежа;

-форвардные сделки;

- сделки с помощью фьючерсов;

-операции типа своп;

-лизинг;

-осуществление филиалами платежей в растущей валюте;

-самострахование.

Следует иметь в виду, что методы: изменение срока платежа; форвардные сделки; операции типа своп; опционные сделки; применяются для краткосрочного хеджирования, в то время как методы, такие как кредитование и инвестирование в иностранной валюте; осуществление филиалами платежей в растущей валюте; самострахование используются для долгосрочного страхования рисков. [18., 267]

Применение некоторых из этих методов затруднено. Сущность основных методов хеджирования сводится к тому, чтобы осуществить валютно-обменные операции до того, как произойдет неблагоприятное изменение курса, либо компенсировать убытки от подобного изменения за счет параллельных сделок с валютой, курс которой изменяется в противоположном направлении.

Структурная балансировка заключается в стремлении поддерживать такую структуру активов и пассивов, которая позволит перекрыть убытки от изменения валютного курса прибылью, получаемой от этого же изменения по другим позициям баланса. Иначе говоря, подобная тактика сводится к стремлению иметь максимально возможное количество закрытых позиций, минимизируя таким образом валютные риски. Например, если предприятие или банк ожидает значительных изменений валютных курсов в результате девальвации рубля, то ему следует немедленно конвертировать свободную наличность в валюту платежа. В отношении рубля это, естественно, можно сделать лишь при наличии такого права (выраженного записями на внебалансовом счете или каким-нибудь иным способом) либо после создания внутреннего валютного рынка. Если же говорить о соотношении между различными иностранными валютами, то в подобной ситуации, кроме конверсии падающей валюты в более надежную, можно осуществить, скажем, замену ценных бумаг, деноминированных в валюте, на более надежные фондовые ценности.

Одним из простейших и в то же время наиболее распространенных способов балансировки является приведение в соответствие валютных потоков, отражающих доходы и расходы. Иными словами, каждый раз, заключая контракт, предусматривающий получение или, наоборот, выплату иностранной валюты, предприятие или банк должен стремиться остановить свой выбор на той валюте, которая поможет ему закрыть полностью или частично уже имеющиеся открытые валютные позиции,

Изменение срока платежа, обычно называемое тактикой « Лидс энд лег » (от англ. leads and lags - опережение и отставание), представляет собой манипулирование сроками осуществления расчетов, применяемое в ожидании резких изменений курсов валюты цены или валюты платежа. К числу наиболее употребляемых форм подобной тактики относятся: досрочная оплата товаров и услуг (при ожидаемом падении курса); ускорение или замедление репатриации прибылей, погашение основной суммы кредитов и выплаты процентов и дивидендов; регулирование получателем инвалютных средств сроков конверсии выручки в национальную валюту. Возможность использования подобного метода, однако, в значительной степени обусловлена финансовыми условиями внешнеторговых контрактов.

Начиная с 2000г., банки применяют в основном новые методы регулирования валютных рисков. С этой целью были созданы три основных инструмента: свопы, срочные контракты по финансовым инструментам (форвардные и фьючерсные) и опционы, которые мы рассмотрим подробно.

Форвардные операции по страхованию валютных рисков применяются с целью уклонения от рисков по операциям купли-продажи иностранной валюты. Форвардный валютный контракт - это нерасторжимый и обязательный контракт между банком и его клиентом на покупку или продажу определенного количества указанной иностранной валюты по курсу обмена, зафиксированному во время заключения контракта, для выполнения (доставки валюты и ее оплаты) в будущем времени, указанном в контракте. Это время представляет собой конкретную дату либо период между двумя конкретными датами. [10., 32]

К особенностям срочных сделок относятся:

• существование интервала во времени между моментом заключения и исполнения сделки;

• курс валюты определяется в момент заключения сделки. В биржевых котировочных бюллетенях публикуется курс для сделок спот и премии или скидки для определения курса по сделкам форвард на разные сроки, как правило, 1, 3 или 6 месяцев. Если валюта по сделке форвард котируется дороже, чем при немедленной поставке на условиях спот, то она котируется с премией. Скидка или дисконт означает обратное. Срочный курс, в котором учтена премия или скидка, именуется курсом аутрайт. При премии валюта на срок дороже, чем наличный курс, при скидке - дешевле. Имея значение премии и дисконта, вычисляется курс аутрайт.

Таким образом, для определения дисконта (премии) необходимо знать:

• курс спот;

• процентные ставки на международном рынке одновременное принятие обязательства продать-купить ту же сумму иностранной валюты на дату исполнения срочной сделки по курсу, который подлежит определению в будущем периоде.

Операции спот- под сделкой типа спот понимается конверсионная операция с датой валютирования на второй за днем заключения сделки рабочий банковский день.

С помощью фьючерсов экспортеры имеют возможность хеджирования своих операций. Схему хеджирования с помощью фьючерсной валютной сделки рассмотрим на примере российского импортера, осуществляющего платеж по контракту в долларах (валюта цены - немецкая марка) экспортеру из ЕС

При повышении курса марки российский импортер несет убытки, поскольку для оплаты контракта ему требуется больше долларов, чем он рассчитывал заплатить при заключении сделки. Чтобы застраховать свой валютный риск, импортер дает поручение брокеру заключить на ММВБ два фьючерсных контракта:

• один - по продаже марок на сумму цены контракта;

• другой - на покупку долларов, на сумму, равную цене контракта, пересчитанной по курсу марки к доллару на момент его заключения.

В этом случае риск будет застрахован, если рублевые биржевые котировки доллара и марки в России будут изменяться в соответствии с тенденциями мирового валютного рынка. [20., 53]

Расчеты по этим контрактам осуществляются исключительно в рублях в сумме, которая представляет собой разницу между стоимостью базового валютного актива по изначально зафиксированному курсу и его стоимостью по курсу, определяемому в будущем периоде.

Следовательно, можно сделать вывод, что валютные отношения затрагивают раскрытие многих банковских операций на мировом уровне.

ЗАКЛЮЧЕНИЕ

Традиционное представление о банке, как только, о кредитном и расчетно-платежном институте не соответствует современному положению вещей. В России новое валютное законодательство находится в стадии становления. Основой валютного законодательства РФ является Закон « О валютном регулировании и валютном контроле » от 9 октября 1999 г. В законе определены принципы осуществления валютных операций в РФ, права и обязанности юридических и физических лиц в соотношении владения, пользования и распоряжения валютными ценностями, ответственность за нарушение валютного законодательства. Иностранная валюта при этом определяется как:

•денежные знаки в виде банкнот, казначейских билетов, монеты, находящиеся в обращении и являющиеся законным платежным средством в соответствующем иностранном государстве или группе государств, а также изъятые или изымаемые из обращения, но подлежащие обмену денежные знаки.

Следует отметить валютные ограничения являющиеся одной из форм валютной политики, закрепляются валютным законодательством страны, являются объектом межгосударственного регулирования. Содержание валютных ограничений определяется их основными принципами: централизация валютных операций в центральном и уполномоченных (девизных) банках; лицензирование валютных операций, требование предварительного разрешения органа валютного контроля для приобретения иностранной валюты; блокирование и введение разных категорий валютных счетов - блокированных, внутренних (в национальной валюте), свободно конвертируемых и прочие.

Сегодня, в условиях развития товарного и становлении финансового рынка, резко меняется структура банковской системы. Идет поиск оптимальных форм устройства кредитной системы, эффективно работающего механизма на рынке капиталов, новых методов обслуживания коммерческих структур. Так основным принципом политики валютного курса в 2005 году останется рыночное курсообразование с использованием режима плавающего курса рубля к иностранным валютам.

Использование режима плавающего курса не предполагает установления количественных ориентиров курсовой динамики. Следовательно, политика валютного курса будет направлена на сглаживание курсовых колебаний и накопление золотовалютных резервов до уровня, учитывающего размеры предстоящих платежей по обслуживанию и погашению государственного внешнего долга.

Понятно, что недостаточно просто объявить о создании новых валютных операциях или подкорректировать старые. Коренным образом должна измениться вся система отношений внутри банковского сектора, принципы взаимоотношений банков и их клиентов, идти на обдуманный и взвешенный риск. На это требуется время. Необходимо, путем вдумчивого изучения зарубежной практики, восстановить утраченные рациональные принципы функционирования банковских учреждений, так как внешнеэкономическая деятельность банков сейчас на пути своего развития, то изучение, попытка комплексного анализа опята зарубежных банков относительно проведения валютного регулирования наиболее актуальная тема обсуждения в банковской работе.

Примеры, приведенные в главе 2 и 3, показывают наиболее употребляемые в банковской практике расчеты при проведении валютных операций, таких как срочные сделки, фьючерсные, форвардные, сделки с опционом, операции «спот» и операции «своп», а также арбитражные сделки. Мы проанализировали доходную часть, так доходы по валютным счетам включают в свой состав проценты за кредиты выданные (краткосрочные, долгосрочные), депозиты размещенные и размещение средств в валютные ценные бумаги и доход по ним. Анализ данных, полученных на основе отчетности уполномоченных банков, показал, что с ноября 2003 г. по декабрь 2004 г. произошло резкое увеличение всех показателей движения наличной иностранной валюты через уполномоченные банки. Прежде всего, это касается объемов ввоза и продаж наличной иностранной валюты физическим лицам. В настоящее время в данной области произошел спад, в связи с введение в обращение наличного евро в условиях преимущественной ориентации внешнеэкономических связей России на страны ЭВС обуславливается определенный рост оборота операций рубль /евро. Это связано не только с увеличением свободных денежных средств, получаемых населением в виде вознаграждений за год и других выплат по итогам года, но и с сохраняющимся интересом к наличной иностранной валюте как абсолютно ликвидной и надежной форме сбережений.

Не малую роль играет страхование валютных рисков. Методы страхования от валютных рисков - это финансовые операции, позволяющие либо полностью или частично уклониться от риска убытков, возникающего в связи с ожидаемым изменением валютного курса.

Таким образом, проанализировав большой спектр информации об валютных операциях, можно сказать, что они являются весьма сложной и специфичной формой. Так как они наиболее точно прогнозируют направления современных банков, их стабильность и помогают банку занять достойный сектор в экономике. Ведь развитие указанных направлений является сравнительно новой задачей в деятельности банков.

Валютные операции позволяют осуществить трансформацию одной на другую, служат источником движения капитала, технологий, идей из одних стран другие. А так же характеризуют взаимодействия национальных валютных систем разных стран. Валютные операции валютные отношения помогают превратить коммерческий банк активный элемент рыночной инфраструктуры.

Сегодня, как было показано в данной дипломной работе, коммерческий банк представляет собой универсальный, многофункциональный кредитно-финансовый комплекс, сочетающий депозитно-ссудные, инвестиционные, консультационные, валютные и другие банковские операции. И в целях привлечения ресурсов для своей деятельности коммерческому банку важно разработать стратегию политики исходя из целей и задач, закрепленных в уставе, для получения максимальной прибыли и сохранения банковской ликвидности.

Политика в области валютных отношений нацелена на сохранение лидирующего положения в этом секторе финансового рынка, путем совершенствования действующих и внедрения новых видов операций.

Следовательно, я считаю, в своей дальнейшей деятельности коммерческому банку в рамках валютных отношений следует вести работу по следующим направлениям:

1.Активное развитие операций по перечислению всех видов доходов граждан, с их привлечением и размещением во вклады в валюте различных стран.

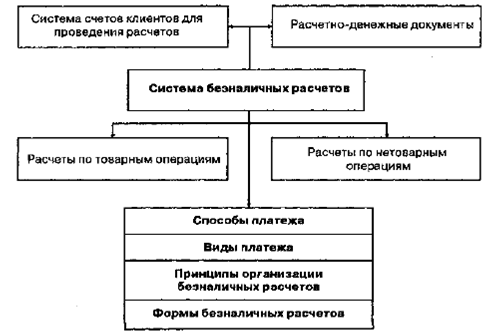

2.Ускорить развитие системы безналичных расчетов с применением пластиковых карточек в сфере валютных отношений.

3.Повысить эффективность работы с иностранной валютой.

4.Осуществлять мероприятия по защите и устойчивости валюты различных государств.

5.Повысить качество валютного портфеля.

6.Активизировать рекламную деятельность в данной сфере.

Этот перечень можно продолжать и продолжать, поскольку нет пределу совершенства. Но работать в этом направлении необходимо для того, чтобы улучшить условия для деятельности коммерческого банка, который во всех ведущих стран мира является основой экономики.

В заключении хочется отметить, выполнение всех банковских операций, связанных с иностранной валютой, требует особого умения, и не случайно западные коллеги называют валютные операции не наукой, а искусством, которым должен обладать каждый банк, желающий добиться успеха в международном бизнесе.

БИБЛИОГРАФИЯ

Законодательные и нормативные акты

1. Закон от 02.12.2001 « О банках и банковской деятельности ».

2. Закон от 9.10.99 « О валютном регулировании и валютном контроле ».

3. Инструкция ЦБ РФ от 08.04.99 « Условия открытия банков с участием иностранного капитала на территории РФ ».

4. Положение от 18.12.2001 № 168-П. « О порядке совершения уполномоченными банками операций с денежными знаками стран участниц Экономического и валютного союза ».

5. Приказ № 205-П от 05.12.2002 « О порядке осуществления бухгалтерского учета операций по вкладам и переводам в иностранной валюте ».

6. Приказ под ред. Указания ЦБ РФ от 01.06.2004 N 1433-У « Основные требования к кабине кассира ».

7. Рекомендации Базельского комитета по банковскому надзору от 10.03.99 № 16 « Общие основы функционирования систем внутреннего контроля в кредитных организациях ».

Отечественные и зарубежные издания

1. Колесников В.И. Банковское дело. Финансы и статистика. - М., 1995.

2. Усоскин В.М. Современный коммерческий банк. - М., 1994.

3. Селеванова Т.С. Бухгалтерский учет в банках. Типовые проводки, ситуации, примеры и задачи. Учебное пособие. - М., 2004.

4. Тосунян Г.А., А. Ю. Викулин А.Ю. Банковское законодательство Российской Федерации. Учеб.-практич. пособие. - М., 2003.

5. Свиридов О.Ю. Деньги, кредит, банки. Учебное пособие. - М., 2001.

6. Бендина Н.А. Международные валютно-кредитные отношения. - М., 2001.

7. Челноков В.А. Банки и банковские операции. Учебник для вузов. - М., 1998.

8. Семенюта О.Г. Основы банковского дела. Учебное пособие. - М., 2001.

9. Маркова О.М., Сахарова В. Н. Коммерческие банки и их операции. - М., 1995.

10. Ширинская Б.И. Операции коммерческих банков и зарубежный опыт. - М., 1993.

11. Лаврушин О.И. Российская банковская энциклопедия. - М., 1999.

12. Ефимова Л.Г. Банковское право: учебное и практическое пособие. - М., 1998.

13. Поляков В.П., Московкина Л.А. Структура и функции коммерческих банков. Учебное пособие. - М., 1996.

14. Лаврушин О.И. Банковское дело. Учебник для студентов высших учебных заведений. - М., 2000.

15. Соколинская Н.Э. Стратегия управления банковскими рисками. - М., 2002.

16. Камаева В.Д. Экономика и бизнес. - М., 1999.

17. Красавина Л.Н. Международные валютно-кредитные и финансовые отношения. - М., 1999.

18. Березина М.П., Крупнов Ю.С. Международные расчеты. Практическое пособие. - М., 1998.

19. Голубевич А.Ю. Валютные операции в коммерческих банках. - М., 2004.

20. Бункин М.К. Валютный рынок. - М., 2003.

21. Черкесов В.И., Плотицына А.А. Банковское дело. - М., 1997.

22. Сейткасымова Г.С. Деньги, кредит, банки. - М., 1997.

23. Жуков Е.Д. Банки и банковские операции. - М., 1997.

24. Львов Ю.А. Основы экономики и организация бизнеса. - М., 1996.

25. Коновалов К.С. Банки - опора в вашем бизнесе. - М., 1994.

26. Ширинская Е.Б. Операции коммерческих банков и зарубежный опыт. - М., 1999.

27. Моляков А.С. Финансы предприятий. - М., 1999.

28. Четыркин Е.М. Методы финансовых и коммерческих расчетов. - М., 1998.

29. Антонов Н.Г., Пессель М.А. Денежное обращение, кредит и банки. - М., 1995.

30. Смирнова Л.М. Бухгалтерский учет в коммерческих банках. Учебное пособие. - М., 2003.

31. Курсов В.Н., Яковлев Г.А. Бухгалтерский учет в коммерческом банке. - М., 2003.

32. Красавина Л.Н. Международные валютно-кредитные и финансовые отношения. - М., 2000.

33. Жуков Е.Ф. Общая теория денег и кредита. - М., 1995.

34. Стровского Л.Е. Внешнеэкономическая деятельность. - М., 2001.

35. Семенов К.А. Международные валютные и финансовые отношения. - М., 1999.

36. Клаус Г.Р. Современный коммерческий банк: Управление и операции. - М., 1996.

37. Коровкин В.В., Кузнецова Г.В. Оформление валютных операций. - М., 1997.

38. Пилецкий А.Н. Организация и проведение безналичных расчетов. - М.,1995.

39. Рид Э., Коттер Р. Коммерческие банки. - М., 1999.

40. Галанов В.А. Международно-валютные расчеты. - М., 2001.

41. Фирсова Л.А. Внешнеэкономическая деятельность. - М., 2002.

42. Дегтяренко В.Н. Терминологический словарь бизнесмена. - М., 2000.

43. Казьмин А.И. Коммерческий банк: надежность и динамизм. - М., 1998.

44.Астахов А.В. Валютный портфель. - М., 2001.

ПРИЛОЖЕНИЕ

Приложение 1

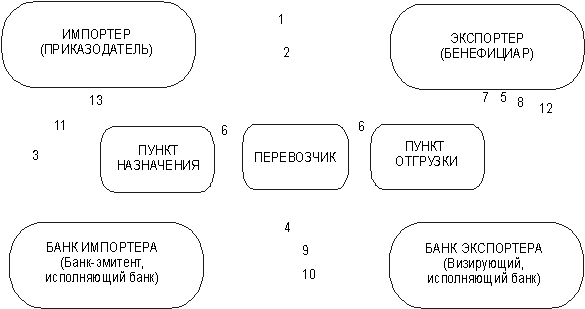

Аккредитивная форма расчетов![]()

![]()

![]()

![]()

![]()

![]()

![]()

![]()

![]()

![]()

![]()

![]()

![]()

![]()

![]()

1.Заключение контракта, в котором указывается, что стороны будут использовать аккредитивную форму расчетов.

2.Извещение импортера о подготовке товара к отгрузке.

3.Представление импортером заявления своему банку на открытие аккредитива с точным указанием его условий.

4.Открытие аккредитива банком-эмитентом (исполняющим банком) и направление его экспортеру (бенефициару) через банк, как правило, обслуживающий бенефициара, который (банк) извещает (авизует) последнего об открытии аккредитива.

Похожие работы

... , а также вывозом и пересылкой из Российской Федерации валютных ценностей, а также с осуществлением международных денежных переводов. В настоящее время коммерческие банки предлагают широкий спектр услуг связанных с валютой. Валютные операции коммерческих банков делятся на несколько видов (услуг): 1. Операции по международным расчетам. Эти операции связаны с экспортом и импортом товаров и ...

... за любой промежуток времени; · выполнение операций по распоряжению клиентов относительно средств на их валютных счетах (оплата предоставленных документов, покупка и продажа иностранной валюты за счет средств клиентов); · контроль за экспортно-импортными операциями. II. Неторговые операции коммерческого банка К неторговым операциям относятся операции по обслуживанию клиентов, не связанных с ...

... , временно недоступны (с 11 октября) 2. КРЕДИТНАЯ ПОЛИТИКА КОММЕРЧЕСКОГО БАНКА 2.1 Принципы, задачи и цели кредитной политики коммерческого банка Кредитная политика разрабатывается коммерческими банками в условиях рыночных отношений в целях совершенствования практики кредитования, обеспечения возвратности банковских ссуд и устранения риска потерь банками. Коммерческие банки разрабатывают ...

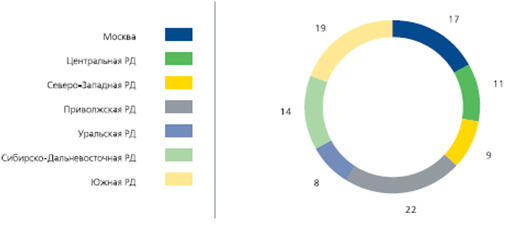

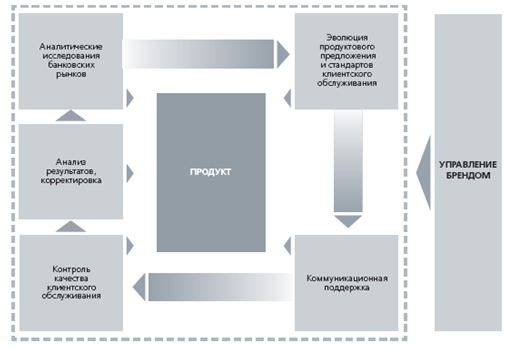

... проектов расчетно-информационного обслуживания корпоративных клиентов; развития инвестиционных банковских услуг. 3. АНАЛИЗ ДЕЯТЕЛЬНОСТИ БАНКА «УРАЛСИБ» ПО РАСЧЕТНО-КАССОВОМУ ОБСЛУЖИВАНИЮ КОРПОРАТИВНЫХ КЛИЕНТОВ 3.1 Характеристика организации работы с юридическими лицами в банке «УРАЛСИБ» Банк УРАЛСИБ (ОАО "УРАЛСИБ") образован 20 сентября 2005 г. в результате интеграции бизнеса 5 банков: ...

0 комментариев