Навигация

Аналіз ефективності кредитних операцій банку

2.5 Аналіз ефективності кредитних операцій банку

Забезпечення прибуткової діяльності одна з найважливіших проблем сучасної банківської системи. Аналіз доходів і витрат банку дає можливість вивчення діяльності комерційного банку, а отже, і оцінки ефективності кредитних операцій Маріупольського відділення АТ «Індекс – банка» проаналізуємо доходи і витрати від цього виду послуг одночасно з аналізом ліквідності балансу банку і на основі отриманих результатів зробимо висновки щодо надійності відділення в цілому.

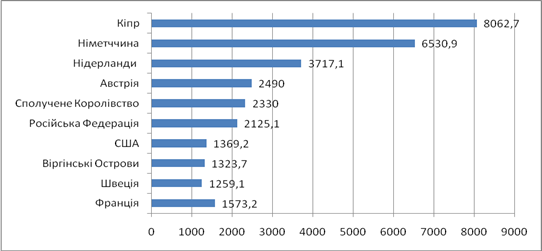

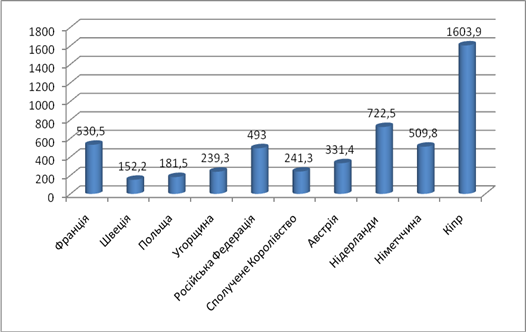

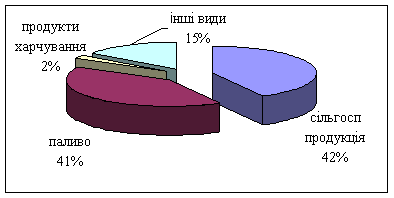

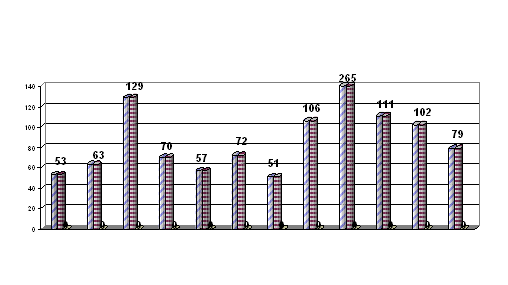

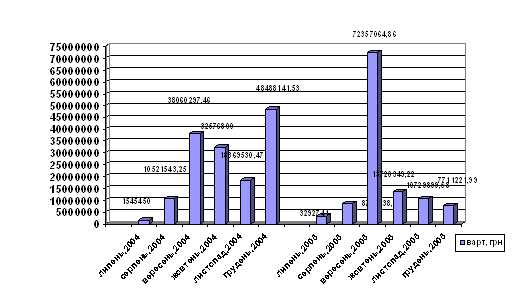

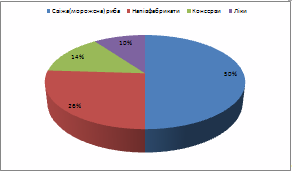

Проаналізуємо загальну суму доходів відділення за 2006г і 2007г., які поступили від проведення особистих видів банківських операцій. За 2007г. відділенням одержано доходів на суму 3726,5 тис. грн. або 16% більше в порівнянні з 2006г. ( 2006г. – 3213,5 тис. грн.) на 5,9% більше в порівнянні з планом ( план -3517,8 тис. грн.). Частина кожного виду доходів в їх загальній сумі характеризується наступними даними ( мал. 2.7. і 2.8.).

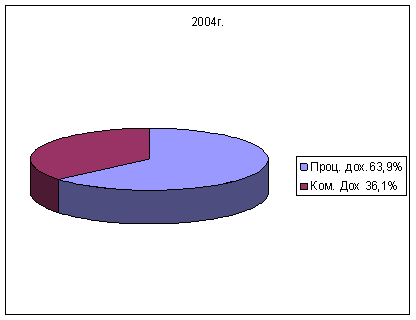

Рис. 2.7. Структура доходів Маріупольського відділення « Індекс- банка» за 2006г.

Рис. 2.8. - Структура доходів Маріупольського відділення «Індекс- банка» за 2007г.

Стабільний і ритмічний приріст доходів відділення говорить про його результативну роботу і в кваліфікованому управлінні.

По малюнках ми бачимо, що основну суму доходів формують процентні доходи і складають 68,4% всіх доходів. У зв'язку з вузьким кругом виконаних послуг відділення має підвищений ступінь ризику, оскільки дуже збільшується його залежність від конкретної економічної ситуації ( наприклад, різка зміна процентних ставок, неплатежі по позиках і ін.). Головним джерелом отримання доходів процентні доходи в 2006г.2053,4 тис. грн., в 2007г. 2548,9 тис. грн.,в тому числі процентні доходи по кредитах суб'єктів господарювання складали в 2006г. 2123 тис. грн.( 90,1% від загальних доходів), в 2007г. 2937,4 тис. грн. ( 93,8% від загальних доходів) або 63,9% від загальних доходів в 2006г. і 68,4% від загальних доходів в 2007г.

Всі банки при розробки кредитної політики враховують такий чинник, як прибуток. Маріупольське відділення «Індекс – банка» не є виключенням. План прибули за 2007г. виконаний на 105,7%.

Як вже наголошувалося найбільшу питому вагу в загальному об'ємі доходів у відділенні займають доходи від проведення кредитних операцій, тобто процентні доходи. Тому не можна обійти таку нішу, як процентна політика банку. У процентних ставках за кредитами відображаються як специфіка кожної окремої виданої позики, так і співвідношення попиту і пропозиції на ринках взаємообразних капіталів. На рівень процентної ставки за кредитами впливає ступінь ризику по даній позиці, її розмір, термін, засіб погашення і тому подібне. Крім того, процентна ставка залежить від рівня конкуренції між банками і іншими джерелами засобів, а також від облікової ставки Національного банку України, оцінки банками і позичальниками перспектив економічного розвитку ( ефект очікування ).

Процентні ставки по позиках у відділенні забезпечують рентабельну роботу відділення і встановлюються залежно від пріоритетності галузі, ступеня ризику і вартості кредитних ресурсів. Простроченої по відсотках у відділенні не було.

Разом з тим процентна ставка за кредитами залежить і від процентної ставки по депозитах.

Середня процентна ставка по пасивах в 2006г. склала 3,8% річних ( по всіх видах валют). Середня процентна ставка по активах в 2007г. склала 18,6% річних ( по всіх видах валют). Це свідчить про те, що у відділенні ведеться ефективна процентна політика.

У 2007г. відділення здійснювало по авалірованню податкових векселів, доміцилірованих відділенням банку і під заставу майнових прав. Аваліровано векселів в 2007г. на суму 129,7 тис. грн., отримань комісійних доходів склав 14,7 тис. грн.

Випадків пред'явлення векселедержателем податкових векселів в банк, як авалю не було. Схема розрахунків з використанням векселів в 2004г. на погашення кредитів відділенням не застосовувалося. Під заставу векселів кредити не надавалися.

3. Підвищення ефективності і вдосконалення кредитування

3.1 Підвищення ефективності банківського кредитування підприємств

У основу реалізації кредитних відносин лежать об'єктивні економічні інтереси їх учасників : комерційних банків, з одного боку, і юридичних і фізичних осіб з іншою.

Умовою ефективності реалізації кредитних відносин є забезпечення об'єднання цих інтересів : вони лежать в площині компромісів між ефективністю надання кредиту банками і ефективністю використання і повернення його боржниками. Чим менше кредитні відносини відповідають об'єктивним економічним інтересам банку і позичальника, тим нижче будуть результати функціонування кредитного механізму.

На відновлення справжнього призначення кредиту великий вплив мають зміни, які відбуваються в банківській системі, створення, у зв'язку з цим кредитного ринку, де пропозиція кредиту поступає від вільних, економічно-самостійних, рівних між собою в правах акціонерних комерційних банків.

Принципи роботи, умови діяльності цих банків повністю відповідають суті, призначенню і ролі кредиту в розвиненому товарному виробництві.

Кредитні відносини базуються на повністю надійних правових і економічних інтересах їх суб'єктів.

Правові інтереси мають подвійний характер. З одного боку, кредитори, користуючись привернутими засобами клієнтів для видачі позик, мають правові зобов'язання перед ними на весь період кредитування. У випадку не повернення або прострочення позики несуть правову відповідальність перед клієнтами. З іншого боку, боржники, одержуючи кредит на тимчасове використання, несуть юридичну відповідальність перед кредитором за терміновість її повернення і оплату відсотків за користування. У реальній практиці і позичальники, і кредитори свою правову відповідальність і зобов'язання можуть по черзі міняти, тобто боржниками можуть стати кредитори, а кредитори - боржниками. Реалізація правових зобов'язань і відповідальності проводиться підписанням кредитного договору між боржником і кредитором.

Практична реалізація правової сторони кредитних відносин пов'язана право дією суб'єктів, так і з правовим полем їх діяльності.

Отже, якщо правова сторона характеризує зобов'язання і відповідальність за встановлення кредитних відносин, то економічна створює базу для взаємовигідного економічного співробітництва між кредитором і боржником.

Економічні інтереси суб'єктів кредитного механізму, на перший погляд можуть не співпадати, але і банки-кредитори, і господарські суб'єкти-позичальники - є комерційними структурами, основною метою яких виступає максимальна величина прибули. Об'єднання їх економічний інтересів полягає у виробничій необхідності, комерційної доцільності і у фінансовій можливості в кредитних відносинах, як з боку кредитора, так і з боку боржника.

Активізація підприємницької діяльності ринкових суб'єктів різних організаційно-правових форм вносить пожвавлення в процес пошуку альтернативних джерел фінансування їх діяльності, в т.ч. банківських кредитів. Створення сприятливого підприємницького клімату істотно залежить від заходів банківських установ, покликаних давати взаємовигідні кредитні послуги суб'єктам господарювання для підтримки їх ділової активності.

Погіршення останніми роками фінансового стану окремих банків невиконання ними економічних нормативів, банкрутство деяких з них, - все це перш за все викликано збитками в кредитній діяльності. Виникли вони слідстві несплати відсотків за користування кредитами і не повернення самих кредитів, головною причиною чого є недоскональна система оцінки кредитних проектів і відсутність ефективної системи внутрішнього контролю за ризиками, властиві кредитним операціям.

Зараз в більшості банківських установ (особливо в структурних підрозділах банків - філіалах, відділеннях) кредитний процес на всіх етапах здійснюється в межах одного кредитного підрозділу.

Досвід свідчить, що організаційна структура, за якою функції кредитного процесу концентруються в одному підрозділі, не може забезпечити ефективної системи організації і внутрішнього контролю за проведенням кредитних операцій - перш за все через відсутність розмежування функцій аналізу і подальшого супроводу кредитних проектів.

При рішенні питань, пов'язаних з підвищенням ефективності кредитних операцій, важливе значення має удосконалення організаційної структури підрозділів банку, які забезпечують виконання кредитного процесу.

Запропонована організаційна структура кредитного процесу, заснована на розподілі функції аналізу, супровід кредитних проектів і їх обліку між окремими структурними підрозділами, це є дієвим способом збільшення ефективності кредитних операцій. З її впровадженням, во-перших очікується збільшення об'єму кредитних операцій, в других по суті удосконалиться система внутрішнього контролю за всіма по всіх властивих кредитних операціях ризикам, що в свою чергу дасть можливість понизити їх рівень, а також поліпшити структури кредитного портфеля і зменшити частину проблемної заборгованості. Це сприяє скороченню витрат банків на формування резервів для відшкодування можливих збитків по кредитних операціях.

Діюча система кредитування залежить як від ресурсів комерційного банку, так і від встановлених НБУ економічних нормативів діяльності комерційних банків і вимог щодо формування обов'язкових, страхових і резервних фондів. Ці нормативи регламентують максимально допустимий об'єм привернутих засобів, розмір резервних фондів, граничну суму видачі кредиту, який робить кредитний механізм залежним від ліквідності балансів комерційних банків.

Сучасна система кредитування в Україні базується на нових методах і формах кредитування. Нині принципово змінився підхід банків до організації кредитних відносин: відбувся перехід від проектного кредитування до кредитування суб'єкта, тобто кредитування юридичної або фізичної особи; до уніфікації методів кредитування клієнтів незалежно від їх галузевого підпорядкування і форм власності. Зараз кредити беруть участь в процесі приватизації державних організацій і управлінні державним боргом. Склалася система багатоваріантного кредитування, коли позичальники і банки, користуючись своїм правом, вибирають найбільш прийнятну для них форму: кредити, які постійно перебувають в обороті позичальника, або разові, які покривають тимчасовий розрив в платіжному обороті.

В той же час сучасна система кредитування не відмовляється і від традиційних загальних принципів, які гарантують повернення банківської позики. У світовій практиці і дотепер найбільш надійним поважають заставне право (зокрема іпотека, застава, поручительства і гарантії, система страхування), яке надає можливість банкові мінімізувати кредитний ризик.

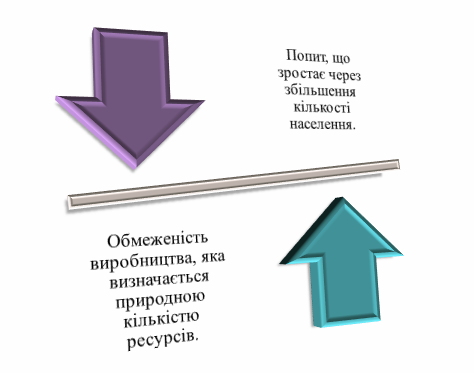

Кредит в умовах переходу економіки України до ринку є формою руху позичкового капіталу, тобто грошового капіталу, який надається у вигляді позики. Кредит забезпечує трансформацію грошового капіталу в позичковий і виражає відносини між кредиторами і позичальниками. З його допомогою вільні засоби підприємств, приватного сектора держави акумулюються, перетворюючись на позичковий капітал, який передається за платню в тимчасове користування.

Кредит в ринковій економіці необхідний, перш за все, як еластичний механізм переливання капіталу з одних галузей в інші і згладжування норми прибули. Він надає можливість подолати обмеженість індивідуального капіталу. В той же час кредит є необхідним інструментом (засобом) для підтримки безперервності круговороту фондів діючих підприємств, обслуговування процесу реалізації товарів, що є особливо важливим в умовах становлення в Україні ринкових відносин.

Залежно від форми руху вартості виділяються дві форми кредиту товарна і грошова. У товарній формі кредиту виникають кредитні відносини між продавцями між продавцями і покупцями, коли останні одержують товари або послуги з відстроченням платежу комерційний кредит, продаж товарів і надання послуг населенню в кредит і тому подібне.

Комерційний кредит надається постачальником покупцю

тоді, коли товаровиробник прагне реалізувати проведений товар, але у покупця немає грошей для його придбання. У такому разі товар може бути добровільно переданий постачальником покупцю в кредит, а сама передача може оформлятися борговим зобов'язанням векселем.

Сфера товарної форми кредиту незначна, пригнічуюча його частина надається і погашається в грошовій формі. Грошовий кредит

виступає, перш за все, як банківський кредит. Кредитні відносини між банками і клієнтами виникають не тільки при отриманні останнім кредиту, але і при розміщенні ними своїх грошових заощаджень у вигляді внесків на поточних і депозитних рахунках. Банківський кредит обслуговує не тільки звернення товарів, але і накопичення капіталу. Розповсюдження кредитних відносин в грошовій формі відкрило кожному, хто має вільну вартість, легко і швидко її капіталізувати, а також створив сприятливі умови для формування міжнародних ринків і тісних взаємовигідних зв'язків між країнами і тому подібне.

Кредитні відносини між фізичними особами не дуже поширені, але ігнорувати їх не варто, оскільки недоліки у відносинах між банками і населенням можуть привести до їх розвитку в спотвореному вигляді.

Зовнішньоекономічні кредитні відносини, коли суб'єктами кредитного

угоди виступають держави, банки і окремі господарські суспільства, регулюються як нормами права держав, що в них вступають, так і нормами міжнародного права.

Похожие работы

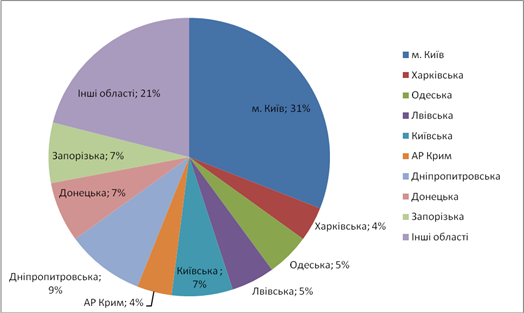

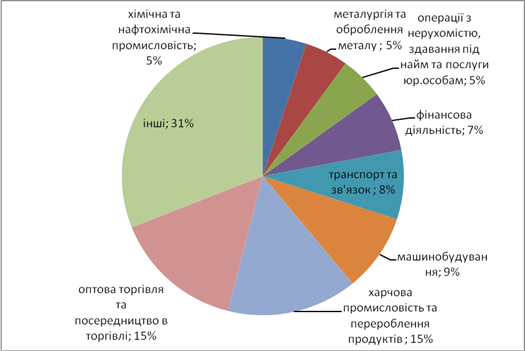

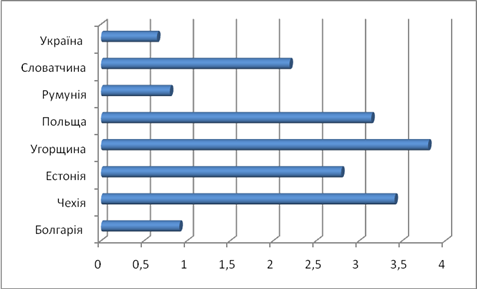

... ії. Протее чинний рівень потоку ПІІ по відношенню до ВВП уже є порівнювальним із показниками більшості країн Східної Європи. 4.1 Аналіз негативних і позитивних тенденцій перебігу взаємної інвестиційної діяльності Детальніший аналіз процесу залучення польських інвестицій в Україну дозволяє виявити цілу низку негативних тенденцій: 1. Обсяги надходження інвестицій з Польщі в українську ...

... ійно діючий оптовий ринок декількох країн, де укладаються угоди купівлі-продажу широкого асортименту сировинних і продовольчих товарів, що відповідають уніфікованій системі стандартних вимог до товарів. Особливість діяльності міжнародних товарних бірж, які водночас є національними і обслуговують окремі світові товарні ринки, полягає в обов’язковому дотриманні законодавчо-правового, податкового, ...

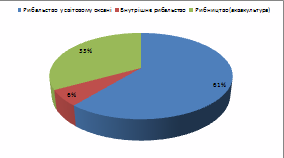

... відносини по доступу України до ресурсів Світового океану та до рибної продукції в територіальних водах інших держав; - відновити платоспроможність громадян середнього класу населення. Функціонування світового ринку рибної продукції відбувається в умовах постійної регулюючої функції країн. Досить широко використовуються методи підтримки внутрішнього виробника – субсидії та тарифні механізми й ...

0 комментариев