Навигация

Розрахунок окремих показників діяльності банку

2.1 Розрахунок окремих показників діяльності банку

Згідно із сучасною економічною теорією та практикою максимізація ринкової вартості кожного підприємства розглядається як пріоритетне завдання фінансового менеджменту. Водночас найвиразнішим показником роботи компанії чи фірми є ринкова ціна її акцій. Адже саме цей показник відбиває ринкову оцінку діяльності будь-якої юридичної особи. Якщо вартість акцій не підвищується до очікуваного рівня, то акціонери можуть зажадати позбавитися від них, що неминуче призведе до фінансових ускладнень і негативних наслідків. [ 8]

Усе щойно сказане стосується й банків. Переважна більшість банків є акціонерними, і власники їх зацікавлені в зростанні вартості акціонерного

капіталу і відповідного доходу. Головний принцип банківського менеджменту полягає ось у чому: максимізація вартості акціонерного капіталу банку розглядається як ключове завдання І пріоритетний напрямок діяльності менеджерів.

Вартість акціонерного капіталу банку залежить від двох основних

чинників — чистого прибутку та рівня ризику банківських операцій. Вартість акцій банку зростатиме, якщо очікується підвищення дивідендних виплат в майбутньому або знижується рівень ризику, який бере на себе банк. Менеджери можуть працювати як над збільшенням Майбутніх доходів банку, так І над зниженням ризику операцій чи спрямовувати зусилля на виконання обох завдань одночасно для того, аби підняти вартість акцій банку.

Якщо для компаній ринкова вартість акцій є найкращим показником їх діяльності, то для банків такий метод оцінювання іноді не досить точний та надійний. Це пояснюється недостатнім рівнем активності проведення операцій з банківськими акціями як на міжнародних, так і на національних ринках. Тому для оцінювання рівня прибутковості банку поряд з ринковою вартістю акцій застосовуються відносні показники прибутковості. Найважливішими з них є прибутковість капіталу (RОЕ) та прибутковість активів (ROА). Прибутковість активів визначається відношенням чистого прибутку після оподаткування ЧП до середньої вартості активів А [ 9]

ROA = ЧП / А

Прибутковість активів у % деяких українських банків порівняно із

середнім значенням для банків США характеризується так:

Банки США.........................................................................1,14

"Металург", м. Запоріжжя…................................................24,65

АЖІО, м.Київ……..................................................................19,52

"Укрнафтогазбанк", м. Київ..................................................16,66

ПУМБ, м. Донецьк…..............................................................13,31

ЗУКБ, м. Львів….....................................................................10,71

АВАЛЬ, м. Київ…...................................................................5,15

Прибутковість капіталу — це відношення чистого прибутку після

оподаткування до капіталу К банку [19]

Для українських банків показник прибутковості капіталу може визначатись як щодо статутного фонду (Прибуток / Статутний фонд * 100) , так і щодо власних коштів банку (Прибуток / Власні кошти * 100). Прибутковість капіталу у % відповідно щодо власних коштів та щодо статутного фонду (значення в дужках) деяких українських банків порівняно із середнім значенням для банків США характеризується так:

Банки США ........................................................14—18

"Укрсоцбанк", м. Київ ........................................ 41,5 (981,01)

"Ощадбанк", м. Київ ........................................... 26,9 (755,23)

ПУМБ, М.Донецьк .............................................. 53,3 (657,71)

"Приватбанк", м. Дніпропетровськ .................... 55,5 (378,88)

АВАЛЬ, м. Київ ....................................................35,6 (121,16)

Для аналізу ефективності роботи банку застосовують також показники

чистої відсоткової маржі та чистого спреду (спред прибутку).Чиста відсоткова маржа ЧВМ визначається як відношення різниці між

доходами від відсотків ВД і витратами за відсотками ВВ до активів А

банку, % [9]

Чиста відсоткова маржа може обчислюватися щодо працюючих або загальних активів. У деяких країнах органи регулювання банківської діяльності вважають за доцільне знаменником цього показника брати активи, які приносять доход. Такий підхід базується на тому, що чистий відсотковий прибуток потрібно порівнювати лише з тією частиною активів, Яка генерує сукупні доходи банку. Згідно з інструкцією Національного Банку України (НБУ) від ЗО грудня 1996 року № 10 "Про порядок регулювання та аналіз діяльності комерційних банків" чиста відсоткова маржа обчислюється щодо загальних активів банку. Пропонований метод обчислення має на меті оптимізувати співвідношення працюючих та непрацюючих активів банку, оскільки активи, за якими не отримується доход, значно знижують показник чистої відсоткової маржі.

Чистий спред ЧС є традиційним показником прибутковості банку і визначається як різниця між середньозваженими відсотками за активами та

за пасивами банку, % [9]

Одним з головних напрямків роботи менеджменту банку є зростання розглянутих показників прибутковості. Іншим не менш важливим напрямком діяльності є зниження ризику банківських операцій. [9]

Загалом ризик визначається ймовірністю того, що якась подія не

відбудеться. Наприклад, якщо ймовірність повернення грошей, вкладених у банк, становить 0,98, то ризик неповернення — 0,02, або 2%. Величина ризику оцінюється за допомогою методів статистики, теорії ймовірностей, експертних оцінок та практичного досвіду.

Ризики притаманні будь-якій діяльності, але банківська справа

характеризується вищими рівнями ризиків порівняно з іншими видами бізнесу. У процесі управління банківськими ризиками слід керуватися такими правилами:

- банкіри, оскільки вони працюють не з власними, а з чужими грошима, знають намагатися уникнути ризиків навіть більше, ніж інші підприємці;

- ризики, на які наражаються банки, безпосередньо пов'язані з ризиком

Їхніх клієнтів;

- рівень ризику постійно змінюється під впливом динамічного оточення;

- усі види ризиків взаємопов'язані.

Ризиками можна і потрібно свідомо управляти. Мета процесу управління полягає в обмеженні чи мінімізації рівня ризику. Процес управління ризиками складається з трьох основних етапів:

1) усвідомлення ризику, визначення причин його виникнення та ризикових сфер;

2) обчислення величини ризику за допомогою кількісних методів;

3) мінімізація ризиків використанням відповідних методів управління.

Вибір методу управління залежить від особливостей та причин виникнення

кожного виду ризику. [15]

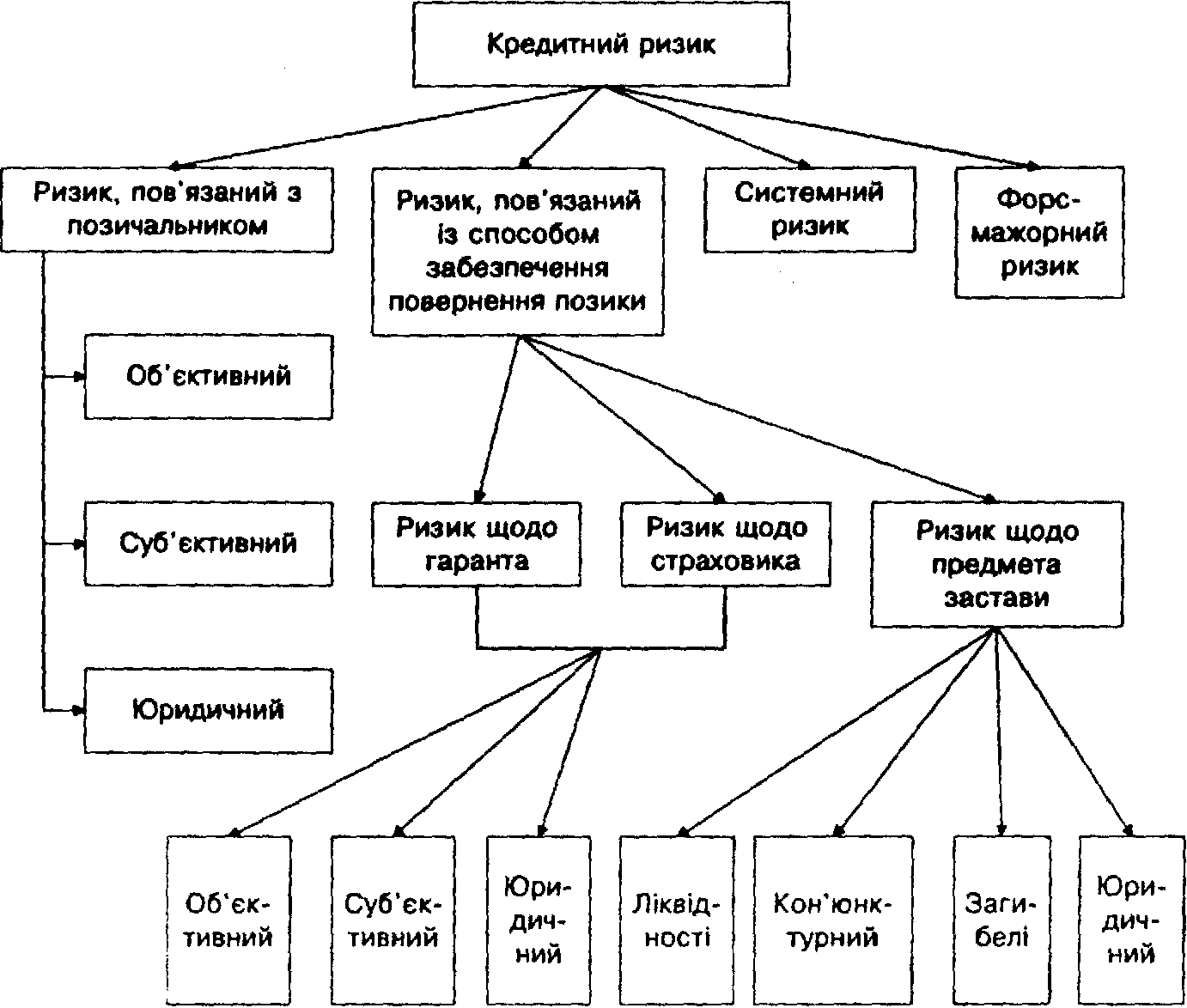

Для банківської діяльності найбільш значними видами ризиків є

кредитний, валютний та інвестиційний, ризик зміни відсоткових ставок на

ринку, ризик незбалансованої ліквідності і т. ін. Банки можуть І повинні

свідомо брати на себе певні ризики, оскільки повністю уникнути всіх ризиків неможливо. Але рівень ризику, на який наражається банк, потрібно тримати під постійним контролем. Питання про прийнятний або допустимий рівень ризику має вирішуватися керівництвом банку згідно з прийнятою внутрішньою політикою та стратегією. [15]

Сфера управління банківськими ризиками не є автономною, тому рішення стосовно допустимих рівнів ризиків необхідно приймати у взаємозв'язку з іншими напрямками діяльності менеджменту, і зокрема — з управлінням прибутковістю банку. Як відомо, між рівнем ризику і рівнем прибутку існує пряма залежність. Вищий рівень ризику надає потенційні можливості отримання підвищеного прибутку, але не виключає можливості втрат. Мінімізація рівня ризику дає змогу отримати невисокий, але стабільний прибуток.

Отже, балансування між прибутковістю та ризиком, пошук оптимального їх співвідношення розглядається як одне з важливих і складних завдань, що постають перед менеджментом кожного банку.

Узагальнюючи підходи до вирішення проблеми ризик-прибуток, можна вирізнити дві основні моделі управління банком. Перша модель максимізує прибуток П при обмеженні рівня ризику Р установленням максимально допустимого його значення Р'. При цьому використовуються незбалансовані підходи до управління активами і зобов'язаннями банку, стратегії нехеджування ризиків.

У другій моделі управління цільовою функцією є мінімізація ризику, а обмеженням — вимога утримання показників прибутковості на певному рівні, не нижчому за заданий П'. Така модель використовується, якщо рівень чистого прибутку, що його отримує банк, влаштовує керівництво і основною метою є стабілізація результатів. Це досягається за допомогою збалансованих методів управління активами і зобов'язаннями та стратегій хеджування ризиків

Похожие работы

... , №5, 1997, с.34. 34. Про порядок регулювання та аналіз діяльності комерційних банків: Інструкція НБУ, затверджена постановою Правління НБУ 14.04.1998 №141. 35. Аналіз діяльності комерційного банку. За редакцією д. е. н., проф. Ф.Ф. Бутинця, д. е. н., проф. А. М. Герасимовича. Ж.: ПП “РУТА”, 2001р. 36. Банківські операції: Підручник/ Під ред. А. М. Мороза, М. І. Савлука та ін.–К.,2000.–472с. ...

... кредитоспроможність можуть погіршитися або покращитися. Тому увага кредитних працівників Київської філії АКБ “МТ-Банк” повинна акцентуватись на покращенні ризик-менеджменту самого банку.71 Глава 3. Шляхи вдосконалення мінімізації кредитного ризику комерційного банку. 3.1.Зарубіжний досвід щодо мінімізації кредитного ризику. При формуванні і вдосконаленні банківської системи України обов”язковою ...

... портфеля банку: - диверсифікація; - лімітування; - створення резервів для відшкодування втрат за кредитними операціями комерційних банків. Класифікацію методів управління кредитним ризиком наведено в схемі 2.1. (додаток Т). Методи управління ризиком кредитного портфеля банку, які застосовуються в АКБ “Укрсоцбанк”: Диверсифікація. Метод диверсифікації полягає у розподілі кредитного ...

... банк” – найнижчий рівень ризикових активів, який належить до резервування. РОЗДІЛ 3 ФІНАНСОВА МОДЕЛЬ ОПТИМАЛЬНОГО УПРАВЛІННЯ ДІЯЛЬНІСТЮ РОБОТИ АКБ “ПРАВЕКС БАНК” 3.1 Математична модель фінансової діяльності та управління рентабельністю комерційного банку В курсовій роботі пропонується один з можливих комплексних підходів до побудови системи управління фінансовою діяльністю комерційного ...

0 комментариев