Навигация

Кредитний ризик комерційного банку та шляхи його мiнiмiзацiЇ

ЗМІСТ.

Стор.

Вступ.___________________________________________________3

1. Поняття, аналіз та шляхи мінімізації кредитного ризику

комерційного банку.____________________________________6

1.1.Поняття та суть кредитного ризику.________________6

1.2.Якісний та кількісний аналіз кредитного ризику._____11

1.3.Шляхи мінімізації кредитного ризику.______________24

2. Аналіз управління кредитним ризиком в банківській установі на основі даних Київської філії АКБ “МТ-Банк”.________________34

2.1.Взаємовідносини комерційного банку з клієнтами.___34

2.2.Загальна оцінка кредитного портфеля КФ АКБ “МТ-Банк”.____________________________________________42

2.3.Способи мінімізації кредитного ризику, що використовуються Київською філією АКБ “МТ-Банк”._52

3. Шляхи вдосконалення мінімізації кредитного ризику комерційного банку._____________________________________68

3.1.Зарубіжний досвід щодо управління кредитним

ризиком комерційного банку.________________________68

3.2.Шляхи покращення мінімізації кредитного ризику в комерційних банках України._______________________72

Висновки.________________________________________________79

Список літератури.________________________________________81

Додатки._________________________________________________84

4

Вступ.

Економіка україни кінця двадцятого сторічча поставила перед кожним суб’єктом підприємницької діяльності низку нових завдань. Серед найголовніших – управління ризиками. Їх поява обумовлена специфікою та особливостями ринкового механізму, зокрема, свободою дій, яка надається кожному суб’єкту господарювання.

Але слід зауважити, що банківська ситема держави, як і інші сфери економічної діяльності України, перебувають в умовах, які суттєво відрізняються від умов у переважній більшості розвинутих країн своєю складністю. Це зумовлено дією різноманітних факторів : затяжною економічною кризою, незавершеністю нормативно-правової бази, відсутністю стабільних господарських зв’язків, що в свою чергу лише покращує грунт для загострення ризиків.

Поняття банку органічно пов’язане з поняттям ризику, бо банки виконують функцію перерозподілу ризиків фінансового ринку.

Банківські керівники у більшості випадків вирішують як головну не проблему отримання максимального прибутку від операцій, а проблему досягнення оптимального співвідношення між прибутковістю та ризикованістю операцій.

Ризик є в кожній банківській операції.

Кредитний ризик визначається науковцями як внутрішній ризик в основній діяльності банку.(9, с.54) Його суть полягає у вірогідності збитків від непогашення позичальником основної суми боргу та процентів за кредитом.

Проте невиконання боржником своїх зобов’язань перед банком не обмежується лише несплатою процентів і неповерненням позики. У цьому разі підривається репутація фінансово-кредитного інституту, тому що значний обсяг проблемних кредитів веде до загрози неплатоспроможності банку, яка відлякує потенційних вкладників і інвесторів. Підвищення втрат від позичкових операцій викликає відплив із банку кваліфікованих спеціалістів через зниження обсягу прибутку як джерела їхнього матеріального заохочення. Слід враховувати й необхідність для фінансово-кредитного закладу здійснювати додаткові витрати , пов”язані із стягненням проблемного кредиту, а також те, що певна частина банківського капіталу “мертвіє” в непродуктивних активах, що знижує доходність банку.

Ця проблема виявляється сьогоденною для України, бо закінчився період отримування значних інфляційних прибутків. Перед банками постала необхідність переходу від екстенсивних методів роботи до інтенсивних(таких, що вимагають поліпшення якості кредитного портфеля). А останні в свою чергу передбачають активізацію внутрішнього потенціалу банка. Зупиняючись на кредитуванні, це означає високий професіоналізм при роботі із позичальником, це застосування останніх наукових розробок, та інше.

Особливості кредитної діяльності українських банків тісно пов’зані із загальною економічною ситуацією в країні. Якщо в період 1992—1994 років, за значних темпів інфляції, комерційні банки часто надавали кредити на засадах особистої довіри керівників банку до позичальника, без належного забезпечення застовою, сподіваючись на те, що інфляція і відповідне зростання пасивів покриє можливі негативні наслідки несвоєчасного повернення кредиту, то починаючи з 1995 року ситуація кардинально змінилася. Адже в умовах порівняно низьких темпів інфляції кожен прорахунок у кредитній політиці уже реально загрожує ліквідності й платоспроможності окремого банку.. Очевидно, нині важливого значення набуває якість кредитних операцій (оскільки саме вони приносять найбільшу частку прибутку комерційним банкам), а отже необхідність вдосконалення оцінки і мінімізації кредитного ризику.

Статастичні дані підтверджують таку необхідність.

Нарощення обсягів наданих банками кредитів відбувається на фоні постійного зростання абсолютних значень пролонгованих і прострочених позичок.

Хоча аналіз кредитної діяльності комерційних банків свідчить про поліпшення якості їхнього кредитного портфеля у 1997 році – незважаючи на зростання абсолютних показників, питома вага прострочених кредитів у загальній сумі наданих зменшилася до 8.7% (на 01.01 1997 р була 10.4%). (15, с.5). Але така тенденція швидко змінилася на протилежну.

На 01.04.98 року нестандартні кредити складали 46% загального обсягу заборгованості, на яку нараховуються резерви , в тому числі безнадійні – 18.4% на суму 644.7 мільйонів гривень.( 3 ). На 01.10.98 року обсяг безнадійних кредитів збільшився до 700 мільйонів гривень, а питома вага нестандартної заборгованісті за позичками зросла до 46.5% від загального обсягу.(42, с.44).

Особливості кредитної діяльності українських банків тісно пов’зані із загальною економічною ситуацією в країні. Якщо в період 1992—1994 років, за значних темпів інфляції, комерційні банки часто надавали кредити на засадах особистої довіри керівників банку до позичальника, без належного забезпечення застовою, сподіваючись на те, що інфляція і відповідне зростання пасивів покриє можливі негативні наслідки несвоєчасного повернення кредиту, то починаючи з 1995 року ситуація кардинально змінилася. Адже в умовах порівняно низьких темпів інфляції кожен прорахунок у кредитній політиці уже реально загрожує ліквідності й платоспроможності окремого банку.. Очевидно, нині екстенсивність розвитку банківського ринку України поступається місцем інтенсивності, за якої важливого значення набуває якість кредитних операцій (оскільки саме вони приносять найбільшу частку прибутку комерційним банкам), а отже необхідність вдосконалення оцінки і мінімізації

кредитного ризику.

Особливістю сучасної банківської системи в Україні є те, що частка банків, не знаходячи інших варіантів прибуткової роботи, вдається до надзвичайно ризикованої кредитної політики. Це в окремих випадках приводить не лише до погіршення фінансового стану, а й до повного краху. А якщо прийняти до уваги, що банківська система – певна цілісність, в якій кожний елемент пов‘язаний з іншими, то стає зрозумілим до яких наслідків може призвести такий “ефект доміно”.

За можливістю управління кредитний ризик відноситься до відкритих ризиків, тобто таких, що підлягають регулюванню. І якщо повністю ризик прибрати неможливо (бо це є природнім ), то банки повинні приймати лише доцільний ризик, або взагалі відмовлятися від нього. Необхідною умовою застосування комерційними банками ефективних методів видачі позик клієнтам є мінімізація кредитного ризику. Вона включає передбачення можливого ризику, його оцінку та проведення всіх можливих заходів щодо обмеження його впливу.

В наукових колах немає єдиної точки зору як щодо самої категорії кредитного ризику, так і щодо методів його мінімізації. Справа в тому, що деякі науковці обмежуються тільки економічним змістом поняття, інші враховують математичні, психологічні аспекти тощо. Створено багато класифікацій способів мінімізації кредитного ризику.

Метою цієї роботи є розкриття багатогранної суті предмету дослідження, його впливу на сферу кредитних відносин та, способів його мінімізації. В ній будуть розглянуті точки зору сучасних українських економістів – як спеціалістів з банківської справи, так із економічного ризику.

Практичні аспекти мінімізації кредитного ризику будуть викладені на основі аналізу інформації, наданої Київською філією акціонерного комерційного банку «МТ-Банк».

10

1.1.Поняття та суть кредитного ризику.

Один із найважливіших принципів банківського кредитування полягає у тому, що наданий кредит має бути повернений у чітко обумовлені в кредитному договорі строки. Дотримання цього принципу є запорукою успішного функціонування комерційного банку. Цілком очевидно, що при наданні будь-якої позики перед банком стає проблема невизначеності того, чи буде її повернуто вчасно, і більше того, чи буде її повернуто взагалі. Звідси випливає, що основним завданням банку при наданні позики є перетворення невизначеності в ризик і його детальний аналіз.

Під кредитним ризиком звичайно розуміють ризик невиконання позичальником початкових умов кредитної угоди, тобто неповернення (повністю або частково) основної суми боргу і прцентів по ньому у встановленні договором строки.

Стосовно кредитного ризику слід відмітити декілька моментів. По-перше, кредитний ризик входить до обширної області фінансовоно ризику і тісно повязаний у ній і с процентним, валютним, галузевим та іншими ризиками банківської діяльності. Так неповернення кредитів викликає зільшення ризику ліквідності і ризику банкрутсва банку. По-друге, кредитний ризик для банку загострюється в звязку з тим, що банки позичають не свої власні кошти, а кошти вкладників і кредиторів. По-третє, рівень ризику постійно змінюється. Це відбувається тому, що як банки, так і їх клієнти оперують в економічному, політичному і соціальному динамічному оточенні, де умови постійно змінюються.

Виникнення кредитного ризику повязане із цілою низькою факторів. Він залежить від екзогенних факторів (тобто “зовнішніх”, повязаних із станом економічного середовища, конюнктурою) і ендогенних факторів (“внутрішніх”, викликанних помилковими діями самого банку). Можливості управління зовнішніми факторами обмежені, хоча своєчасними діями банк може в певній мірі помякшити їх вплив і попередити велекі втратити. Велика увага повинна приділятись управлінню кредитним ризиком за допомогою важелів внутрішньої політики банку.

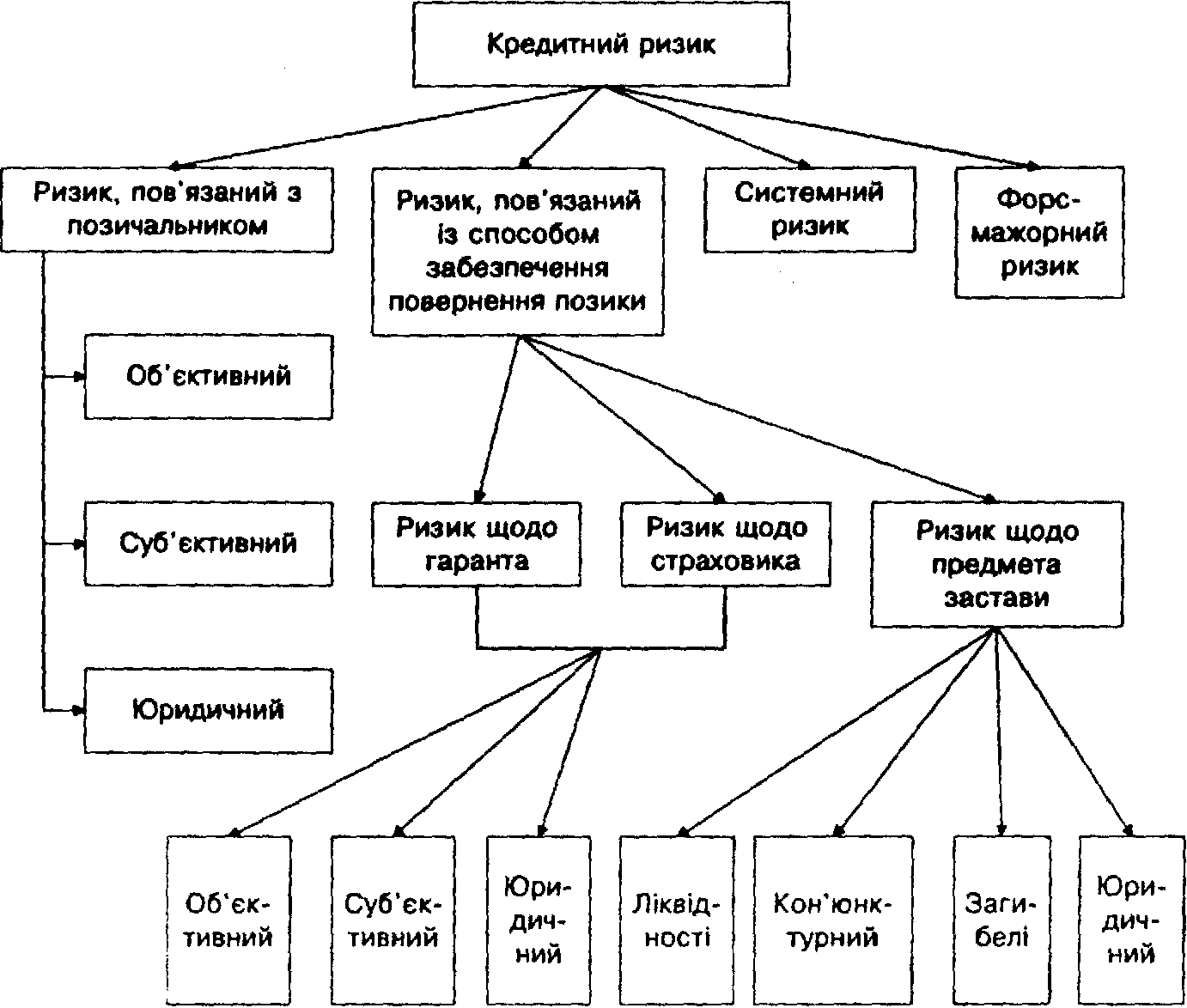

Кредитний ризик представляє собою цілу сукупність ризиків, повязаних з учасниками і елементами кредитних відносин (див. рис 1.1. ; табл. 1.1.)

Слід зазначити, що більшість комерційних банків України до недавнього часу при оцінці кредитного ризику за конкретною угодою враховували лише одне із можливих його джерел — фінансові можливості позичальника (об'єктивний ризик, пов'язаний із позичальником). Практика ж показує, що дуже багато позичальників не повертають кредити не тому, що потрапили в скрутне фінансове становище, а тому, що вони просто не хочуть цього робити. В таких випадках банк змушений подавати до суду на позичальника за невиконання ним умов кредитного договору. І тут банк може зіткнутися ще з однією неприємністю. Суд може відмовити йому в задовольненні позову з причини недосконалого складання і оформлення кредитного договору. До речі, це саме стосується й інших юридичних угод, які укладаються в процесі кредитування (договір застави, гарантійний лист, договір страхування). Все це свідчить про те, що при оцінці ризику за конретною кредитною угодою конче необхідно враховувати юридичний ризик.

Рис.1.1.

Структура кредитного ризику[12, c. 65]

Нині, коли ведуться розмови про реформу податкового законодавства, підвищеним є системний ризик. При кредитуванні окремих галузей слід враховувати і форс-мажорний ризик. Це стосується, зокрема, вугільної промисловості, де досить часто виникають страйки, і сільського господарства, де можливі втрати врожаю через несприятливі погодні умови.

Проблеми із погашенням позичок виникають не раптово:існують певні причини і тенденції, які можна вважати “сигналами” майбутніх проблем.

Основними причинами банкрутства позичальників є: недоліки в управлінні, відсутність ефективних систем управлінської інформації, нездатність реагувати на зміни умов ринків і конкуренцію, концентрація на нереалістичних проектах з урахуванням розміру підприємства, перебільшення власних можливостей, тобто дуже швидке розширення при відсутності адекватних ресурсів, недостача акціонерного капіталу і висока частка позикових коштів.

До "сигналів далекого сповіщення", що свідчать про неблагополуччя позичальника, можна віднести: скорочення оборотів коштів на рахунках, прохання відстрочити виплати по раніше пролонгованих позиках (після другої пролонгації, як показує практика, кредит треба негайно переводити в розряд проблемних), активність, що зросла в управлінні рахунком і інш. Для банку, що видав позику індивідуальному позичальнику, попереджувальними сигналами неблагополуччя служать також: постійне використання клієнтом овердрафту на граничному рівні; систематичне перевищення лімітів кредитування; труднощі погашення позики: затримки з сплатою процентів або основної суми боргу; несприятливі тенденції зміни фінансових коефіцієнтів (недостача ліквідних активів, підвищення частки позикових коштів); "тиск" на прибуток (великі знижки при платежах готівкою і в короткі терміни); несплата податків; невчасне надання оперативної і достовірної фінансової інформації і інше.

Таблиця 1.1.

Характеристики джерел кредитного ризику. [12, c. 65]

| Найменування ризику | Характеристика джерела |

| 1. Ризик, пов'язаний із позичальником, гарантом, страховиком Об'єктивний (фінансових можливостей) Суб'єктивний (репутації) Юридичний | Нездатність позичальника (гаранта, страховика) виконати своГ зобов'язання за рахунок поточних грошових надходжень чи від продажу активів Репутація позичальника (гаранта, страховика) в діловому світі, його відповідальність і готовність виконати взяті зобов'язання Недоліки в складанні і оформленні кредитного договору, гарантійного листа, договору страхування |

| 2. Ризик, пов'язаний із предметом застави 2.1. Ліквідності 2.2. Кон'юнктурний 2.3. Загибелі 2.4. Юридичний | 2.1. Неможливість реалізації предмета застави 2.2. Можливе знецінення предмета застави за період дії кредитної угоди 2.3. Загибель предмета застави 2.4. Недоліки в складанні і оформленні договору застави |

| 3. Системний ризик | Зміни в економічній системі, які можуть здійснити вплив на фінансовий стан позичальника (наприклад, зміна податкового законодавства) |

| 4. Форс-мажорний ризик | Землетруси, повені, катастрофи, смерчі, страйки, військові дії |

Крім того в теорії кредитного ризику науковці виділяють такі його види:

кредитний ризик за конкретною угодою – імовірність понесення банком збитків від невиконання позичальником конкретної угоди;

кредитний ризик за всім портфелем – це середньозважена велечина ризікв за всіма угодами кредитного портфелю, де вагами виступають питомі ваги сум угод у загальній сумі кредитного портфеля.

Ціль діяльності банку зводиться до отримання максимального прибутку при мінімально можливому ризику. В залежності від стратегічних цілей діяльності банку, він постійно здійснює збалансування відношення ризик-доходність з перевагою одного із крітеріїв. При цьому банк може опинитись в одній із трьох “зон”:

Зона недостатньої доходності – банк відмовляється від надання ризикових кредитів але прицьому не забезпечує мінімального доходу.

Зона невиправданого ризику – банк приймає завідомо несприйнятний ризик, у зв‘язку з чим імовірність отримання запланованих високих доходів значнознижується.

Зона безопасного функціонування – банк забезпечує себе мінімальним необхідним доходом і приймає на себе доцільний ризик.

Задачою керівництва банка є зробити все можливе (за допомогою свого персоналу), щоб уникнути тривалого перебування у перших двох зонах, яке призводить до погіршення фінансового стану банку.

Закон покладає загальну відповідальність за кредитні операції на раду директорів банку. Рада директорів делегує функції по практичному наданню позик на більш низькі рівні управління і формулює загальні принципи і обмеження кредитної політики.У великих банках розробляється письмовий меморандум про кредитну політику, яким керуються всі працівники даного банку. Зміст і структура меморандуму різна для різних банків, але основні моменти, як правило, присутні в документах такого роду.

Передусім формулюється загальна мета політики, наприклад надання надійних і рентабельних кредитів. Міра ризику повинна відповідати звичайній нормі прибутковості по позиках з урахуванням вартості кредитних ресурсів і адміністративних витрат банку.

Крім цього в меморандумі дається розшифровка яким чином банк має намір досягнути заявленої мети. Для цього визначаються:

- прийнятні для банку види позик

- позики, від яких банк рекомендує стримуватися

- переважне коло позичальників

- небажані для банку позичальники по різних категоріях

- географія роботи банку по кредитуванню

- політика в області видачі кредитів працівникам банку

- обмеження розмірів позик по різних категоріях позичальників

- політику банку в області управління кредитним ризиком, ревізій і контролю.

18

Похожие работы

... внем ризику непогашення векселя;г) Низькоризикові низькодохідні іпотечні кредити під заставу нерухомості з можливістю рефінансування іпотечних активів через випуск іпотечних цінних паперів; РОЗДІЛ 2. АНАЛІЗ КРЕДИТУВАННЯ НАСЕЛЕННЯ В КОМЕРЦІЙНОМУ БАНКУ АППБ „АВАЛЬ” 2.1 Загальні характеристики діяльності АППБ “Аваль” Акціонерний поштово-пенсійний банк “Аваль” заснований у 1992 році. У 2002 ...

... 6,12%; вагова частка в “сумнівних” кредитах — 14,65%; вагова частка в “субстандартних" кредитах — 19,25%. 2.3 Аналіз процедур оцінки фінансового стану позичальників — юридичних осіб в АКБ “Приватбанк" на протязі життєвого циклу кредиту 2.3.1 Оцінка фінансового стану позичальника ВАТ “Янцівський гранітний кар'єр” для видачі короткострокового кредиту в оборотні кошти Позичальник — відкрите ...

... 0,07 0,01 - Всього доходів 3150790 100,0 6129760 100,0 8782144 100,0 11633955 100,0 Додаток 4. Структура доходів банку 2. Показники 1.07.97. 1.10.97. 1.01.98. 1.04.98. Сума, грн. Питома вага, % Сума, грн. Питома вага, % Сума, грн. Питома вага, % ...

... причин договiрних вiдносин (ризик врегулювання та поставок), запiзненням строкової трансформацiї видiв ресурсiв та ризиком форс-мажорних обставин. Також присутнiсть ризику у кредитних операцiях комерцiйних банкiв викликана недетермiнованiстю, непередбачуванiстю дiй конкурентiв, змiною стратегiї дiяльностi клiєнтiв-позичальникiв та iнших суб'єктiв банкiвської дiяльностi, а також наявнiстю ...

0 комментариев