Навигация

Оценка условий инвестиционного соглашения

2. Оценка условий инвестиционного соглашения.

Вам надо понять, что вы будете иметь взамен своих инвестиций, то есть какую долю компании вы будете иметь после того, как станете ее инвестором (ведь становясь инвестором, вы становитесь совладельцем), и что вам это даст. Когда иностранные инвесторы пришли в Россию, он попытались применить к своим действиям свою старую логику диверсификации портфеля, их доли в различных компаниях были очень небольшими, где-то в районе 5-10%. Они думали, что на этом можно будет хорошо зарабатывать. Но у нас к акционеру отношение очень простое: Дал денег - спасибо. До свидания. Эта логика 100%-но работающая, из-за чего иностранные инвесторы в России очень любят словосочетание – защита прав мелкого акционера. При этом они заботятся, конечно, не о российских гражданах, которые купили две акции на ваучер, а самих себя. Тем не менее они придумали, как с этим бороться. Если у вас 2 акции, то тут помочь не чем, но если вы собрали 10% акций, то тут можно заниматься тем, что на языке бизнеса называется green mail — это очень красивая, но вредная игра. В чем здесь смысл? Вы покупаете около 5-10% акций, после чего вы получаете право портить жизнь руководству компании, вы начинаете блокировать все решения, и уже ничего серьезного в компании сделать нельзя, поскольку вы мешаете. В конце концов, вы аккуратно намекаете, что вы готовы продать свой пакет, но на очень отдельных условиях. Это огромный бизнес, который уже играется в России. Иностранный инвестор соглашается вкладывать свои деньги в российские предприятия только, если ему дают 51% акций и абсолютный контроль над предприятием, что, естественно, не устраивает директоров фирм.

3. Анализ последней финансовой отчетности.

С этим мы уже немножко знакомы, и у нас еще будет курсы, посвященные этим вещам. Единственное, на что следует обратить внимание крупно - это

• Степень ликвидности фирмы

• Рассчитывается финансовый рычаг (то есть соотношение LR задолженности и собственного капитала фирмы – то есть, насколько вы уже должны). Приемлемое для России соотношение на данный момент времени назвать очень трудно, к нас нет сейчас нормальных ориентиров. На западе дают деньги до соотношения 4:1. Западники считают, что это нормальная финансовая пропорция, с которой можно работать. У нас все гораздо сложнее, поскольку неизвестно, кто погасит задолженность.

• Чистая бухгалтерская стоимость фирмы, которая равна уставному капиталу + удержанная от распределения прибыль, то есть прибыль, которую вы реинвестировали в свою фирму

• Оценка активов и обязательств фирмы. Смотрится, во что вложены ваши средства, какими активами вы владеете, насколько эти активы ликвидны, какова их рыночная стоимость, то есть, что можно получить, если вас распродать. На этом вопросе строятся большие финансовые игры. Г-н Липсиц на заре приватизации выдвинул идею того, что предприятия будут скупаться ради земли, так как иначе до нее добраться нельзя. И жизнь показала, что как пессимист, г-н Липсиц оказался прав: многие наши предприятия имели хорошие активы – либо помещения, которые можно было превратить в офисные, либо земельные участки, на которых можно было сделать что-то приятное. Это было ликвидно, интересно и ради этого вкладывались инвестиции.

4. Оценка “весомости” руководящей команды.

Такую оценку не даст вам никакая аналитическая программа, это надо оценивать самим. На что обратить внимание: опыт руководителей, их репутация, каковы шансы, что они успешно реализуют ваши инвестиции. Насколько им можно доверять. Это предполагает сборы персональной информации о руководителях фирмы, куда вы собрались вкладывать деньги. Мы уже говорили, что такого рода информация собирается, накапливается, анализируется. За вами следят и будут следить. Это узаконено.

5. Выявление особенностей проекта.

Вы должны понять, есть ли в том проекте, который вам представлен на инвестирование что-то особенное, интересное, необычное, новое. Здесь логика простая – проекты, которые связаны с незначительным совершенством уже производимой продукции или оказываемых услуг, дадут не очень большую прибыльность, не долго будут интересны рынку. Несмотря на то, что кажется, что здесь все отлажено, это очень рисковые проекты а проект, который несет большой элемент новизны при риске не угадать рынок в тоже время несет шанс высоких доходов. Поэтому инвесторы предпочитают проекты, имеющие свою изюминку, что-то интересное, необычное.

Если все это у вас получится, тогда начинайте детальный анализ.

6. Детальный анализ инвестиционного проекта.

Детальный анализ предполагает изучение и подробный анализ всех разделов бизнес-плана. При этом, если проект большой, серьезный и дорогой, то стоит заказывать экспертизу (маркетинговую, патентную, иногда экологическая /в странах, где присутствует жесткий экологический контроль/, хотя бывает, что даже положительный результат по экологической экспертизе не приносит пользы проекту). Что еще здесь можно посмотреть?

* Хорошо собрать мнения партнеров по бизнесу. В России это не очень принятая ситуация, когда вы опрашиваете партнеров, что вы думаете о данной фирме. Тяжело услышать что-то хорошее, но тем не менее такие попытки у нас предпринимаются. Можно попробовать выяснить, насколько хорошо фирма выполняет свои обязательства по мнению ее партнеров, это даст вам пусть косвенную и субъективную, но оценку.

* Западники любят оценивать фирму с точки зрения ее инновационности, то есть с точки зрения того, какова доля новых изделий в ее выпуске, то есть насколько она поддерживает свои финансовые результаты за счет выпуска новой продукции. Логика простая и состоит в том, что если ты все время создаешь новую продукцию, то тем самым ты все время идешь в темп рынка. Подойти с этим критерием к российским предприятиям трудно, хотя у нас есть инновационные фирмы, которые делают новые продукты. Но беда состоит в том, что у нас очень старая экономика, с очень старой структурой. Существует целая теория технологических укладов, которая не входит в стандартный mainstream экономической теории. Автором этой концепции является Кондратьев и другие ученые, которые изучают глубинные причины экономических процессов. Теория Кондратьева объясняла цикличность развития экономики сменой технологических укладов. Экономика России относится сейчас к третьему, максимум – четвертому укладу, у нас ведь в основном старые предприятия преобладают и им такие изыски, как информатика, биотехнология и тому подобные извращения пятого технологического уклада не нужны. Им нужна электротехника и металлорежущие станки, то есть вещи, которые осваивались в рамках 3-4 укладов. Поэтому для российских предприятиях успех на рынке сопряжен только с новой продукцией. В России можно хорошо работать, даже производя стандартную и не очень новую продукцию, можно продавать ее за рубеж в такие же отсталые страны и делать на этом деньги (так в Африку очень бойко пошли на экспорт наши холодильники ”Орск”, всего за $70 и на них там очень неплохой спрос).

* Учредители и собственники. Мы уже говорили о структуре собственности, а теперь возвращаемся к этому вопросу с другого конца. Здесь надо смотреть то, что на языке юристов зовется милым для слуха сочетанием – кластеризация учредителей и собственников. Желательно выяснить, если у фирмы 3 крупных владельца, не образуют ли они одну и ту же мафию, одну и ту же тесную группу или они абсолютно друг от друга независимы. Если вы сталкиваетесь с ситуацией, когда у вас существует не просто ограниченное число собственников, а кластер, то есть тесно взаимосвязанная группа, то это очень опасная ситуация инвестирования, так как, скорее всего эта фирма под чьим-то жестким и не всегда легальным контролем, либо вам будет трудно с этой фирмой работать и ей будет сложно управлять. Лучше с таким реципиентом не иметь дела.

Список литературы

Для подготовки данной работы были использованы материалы с сайта http://sergeev-sergey.narod.ru/start/glava.html

Похожие работы

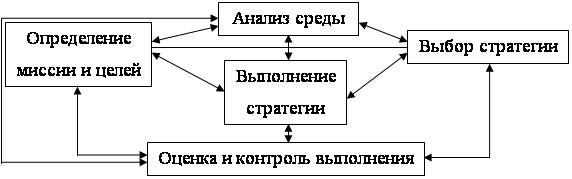

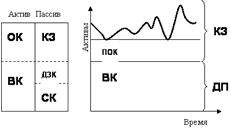

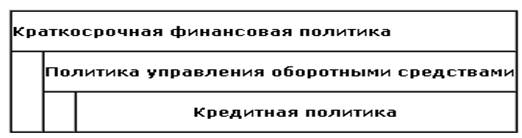

... привлекательностью, обществу необходимо оптимально распределять свои инвестиционные ресурсы. В этой связи возникает необходимость формирования инвестиционной стратегии предприятия. В совокупности инвестиционная стратегия и кредитная стратегия составляют финансовую стратегию предприятия (рис. 13) [15]. Рис. 13. Финансовая стратегия предприятия Стратегия представляет ...

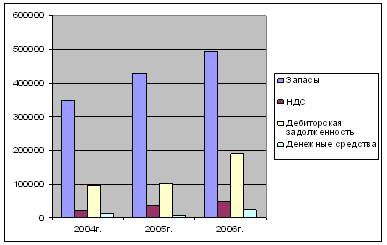

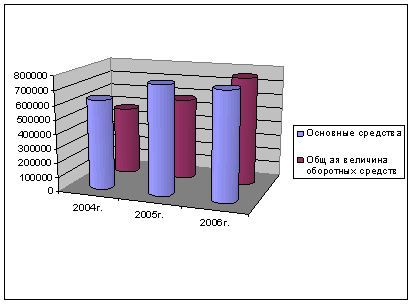

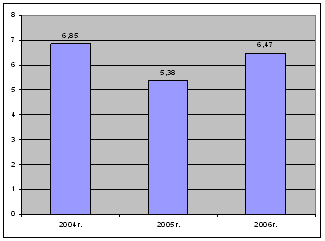

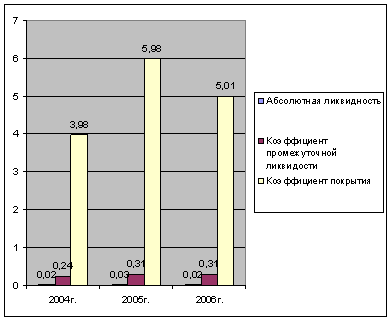

... и растет фондоемкость продукции. Это свидетельствует о целесообразности некоторого уточнения финансовой стратегии предприятия, учитывая высокую рентабельность растениеводства (71,87%) и убыточность животноводства (-3,96%). Таблица 11. Показатели финансового состояния колхоза «Большевик» Калачеевского района Воронежской области Показатели Приемлемые значения 2005г. 2006г. 2007г. 1. ...

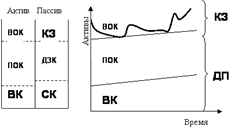

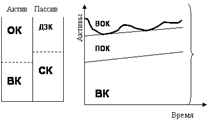

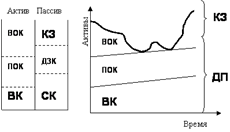

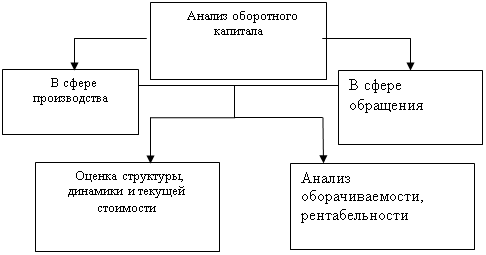

... определенной имущественной и оперативной самостоятельностью с тем, чтобы вести дело рентабельно и нести ответственность за принимаемые решения. 1.3 Информация, используемая для оценки управления источниками финансирования оборотного капитала организации Информация, необходимая для принятия решений контрагентами предприятия, его собственниками и менеджерами, при принятии решений в рамках ...

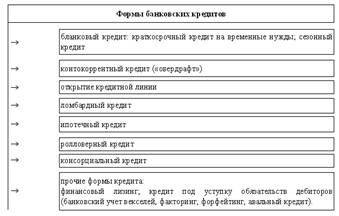

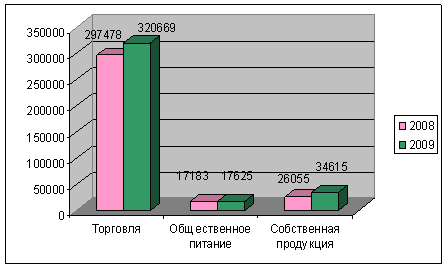

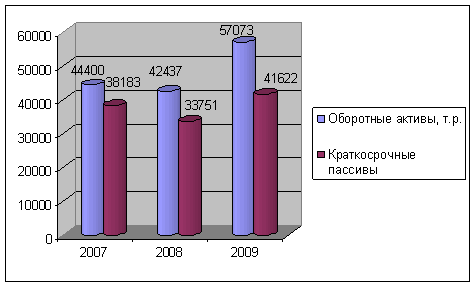

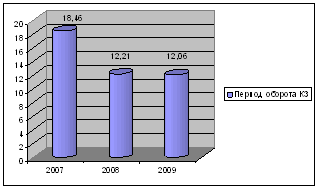

... в норме. 3. Основные направления совершенствования стратегии кредитования на предприятии на примере Мамадышского РайПО 3.1 Мероприятия по совершенствованию стратегий кредитования на предприятии и их экономическое обоснование Для того чтобы эффективно управлять кредитной стратегией компании необходимо, в первую очередь, определить их оптимальную структуру для Мамадышского РайПО и в ...

0 комментариев