Навигация

Особенности бухгалтерского учета лизинга основных средств

1.2 Особенности бухгалтерского учета лизинга основных средств

Основным документом, регулирующим порядок учета лизинговых операций, является Приказ Минфина России от 17.02.1997 №15 «Об отражении в бухгалтерском учете операций по договору лизинга4«. При разработке этого Приказа были учтены следующие особенности лизинговой сделки:

– лизингодатель в течение всего действия договора лизинга является собственником имущества, переданного в лизинг;

– лизинговое имущество может учитываться либо на балансе лизингодателя, либо на балансе лизингополучателя (по согласованию сторон договора).

В случае если лизинговое имущество учитывается на балансе лизингодателя, используется следующая схема бухгалтерского учета:

– лизингодатель начисляет амортизацию на лизинговое имущество;

– лизинговые платежи, полученные лизингодателем, отражаются в учете на счете 62 «Расчеты с покупателями и заказчиками»;

– лизингополучатель относит всю сумму лизинговых платежей на себестоимость продукции (работ, услуг).

В случае если лизинговое имущество учитывается на балансе лизингополучателя, то применяется следующая схема:

– лизингодатель при передаче лизингового имущества на баланс лизингополучателя на счете 76 «Расчеты с разными дебиторами и кредиторами» отражает дебиторскую задолженность на сумму лизинговой сделки;

– на счете 98 «Доходы будущих периодов» отражается разница между общей суммой лизинговых платежей и стоимостью лизингового имущества. Из каждого лизингового платежа выделяется сумма дохода лизинговой компании, представляющая собой разницу между величиной лизингового платежа и суммой возмещения стоимости имущества в составе платежа;

– сумма дохода уменьшает величину, учитываемую на счете 98 «Доходы будущих периодов», в корреспонденции с кредитом счета 99 «Прибыли и убытки». Дебиторская задолженность, учитываемая на счете 76 «Расчеты с разными дебиторами и кредиторами», уменьшается на величину всего лизингового платежа.

Лизингополучатель приходует лизинговое имущество по стоимости договора лизинга (т.е. общей сумме лизинговых платежей). Одновременно с оприходованием имущества лизингополучатель отражает кредиторскую задолженность на эту же сумму.

Лизинговые платежи представляют собой всю финансовую часть лизингового проекта. Именно они определяют для лизингодателя как возможность погашения понесенных затрат, так и возможность получения прибыли по сделке. Методы расчета лизинговых платежей и формы представления их результатов должны быть адекватны уровню лизингового проекта.

Финансовая часть каждого инвестиционного проекта формирует три основных отчета:

– бюджет доходов и расходов;

– бюджет движения денежных средств;

– баланс.

На основании этих трех отчетов и делается вывод об окупаемости проекта, о его налоговой нагрузке, о достаточности денежных средств и прибылях в каждом периоде. Именно по этим отчетам изучаются все особенности рассматриваемого проекта и принимается решение о его реализации, а после начала реализации отслеживается полнота исполнения намеченных планов.

Такой же подход должен использоваться и при расчете лизинговых платежей. Лизинговая компания оценивает свои доходы и расходы по сделке, поступление и выбытие денежных средств, долги и обязательства контрагентов и для оценки проекта также использует три упомянутых отчета. Поэтому планирование лизинговых платежей только через оценку движения денежных средств без учета доходов и расходов или наоборот приводит чаще всего к нежелательным результатам. Совокупность таких лизинговых платежей по каждому проекту и определяет финансовое состояние лизинговой компании в целом.

Основная задача бюджета доходов и расходов – отразить ожидаемые финансовые результаты в каждом временном периоде и в целом по лизинговому проекту. Основная задача бюджета движения денежных средств – определить достаточность денежных средств в любом временном периоде для реализации лизингового проекта.

Расчет лизинговых платежей для кредитной схемы приобретения имущества. Рассчитывается сумма квартального платежа приобретателя имущества по следующей формуле:

![]()

где П – квартальный платеж по кредитному договору;

Пк – квартальная сумма процентов по кредиту;

Ок – квартальная выплата основной суммы кредита.

Далее рассчитывается сумма квартальных налоговых вычетов по следующей формуле:

![]()

где Нв – квартальные налоговые вычеты;

А – квартальная сумма амортизации в целях налогообложения;

Ни – квартальный налог на имущество.

Рассчитывается сумма квартальной экономии налога на прибыль по следующей формуле:

Sэ = Н x 24%,

где Sэ – сумма квартальной экономии налога на прибыль;

Н – квартальные налоговые вычеты.

Расчет лизинговых платежей для лизинговой схемы приобретения имущества. Рассчитывается поквартальный лизинговый платеж при условии учета имущества на балансе лизингодателя по следующей формуле:

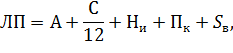

где ЛП – квартальный лизинговый платеж;

А – квартальная сумма амортизации в целях налогообложения;

1/12С – квартальная сумма страховки, рассчитанная исходя из срока лизинга, равного 36 мес.;

Ни – квартальный налог на имущество;

Пк – квартальная сумма процентов по привлеченным кредитным ресурсам;

Sв – квартальная сумма вознаграждения лизингодателя.

Рассчитывается сумма квартальной экономии налога на прибыль по формуле:

Sэ = (ЛП + Ни + А) x 24%,

где Sэ – сумма квартальной экономии налога на прибыль;

ЛП – квартальные лизинговые платежи в течение срока действия договора лизинга;

Ни – налог на имущество, подлежащий уплате в бюджет лизингополучателем после окончания срока лизинга и оприходования имущества на свой баланс;

А – амортизационные отчисления, начисленные лизингополучателем с выкупной стоимости имущества после окончания срока лизинга;

24% – ставка налога на прибыль.

Рассчитывается поквартальный лизинговый платеж при условии учета имущества на балансе лизингополучателя по следующей формуле:

ЛП = А + 1/12С + Пк + Sв,

где ЛП – квартальный лизинговый платеж;

А – квартальная сумма амортизации, исчисленная в целях налогообложения;

1/12С – квартальная сумма страховки;

Пк – квартальная сумма процентов по привлеченным кредитным ресурсам;

Sв – квартальная сумма вознаграждения лизингодателя.

Далее рассчитывается сумма квартальной экономии налога на прибыль по формуле:

Sэ = (ЛП + Ни + А) x 24%,

где Sэ – сумма квартальной экономии налога на прибыль;

ЛП – сумма квартальных лизинговых платежей;

Ни – налог на имущество, подлежащий уплате в бюджет лизингополучателем;

А – амортизационные отчисления, начисленные лизингополучателем с выкупной стоимости имущества после окончания срока лизинга;

24% – ставка налога на прибыль.

Необходимо учитывать, что амортизационные отчисления при расчете налога на имущество рассчитываются в соответствии с ПБУ 6/015 линейным методом, а в составе лизингового платежа и для исчисления экономии по налогу на прибыль в соответствии с положениями гл. 25 Налогового кодекса РФ6 – как линейным, так и нелинейным методами.

Затем рассчитывается показатель приведенной стоимости для денежного потока платежа за приобретаемое имущество и денежного потока от экономии по налогу на прибыль. Эта ставка включает в себя как планируемый процент инфляции, так и возможные рыночные риски. Расчет приведенной стоимости производится по формуле:

PV = CFO + (CF1 / (1 + r)1) + (CF2 / (1 + r)2),

где PV – приведенная стоимость;

CFO – денежный поток первого (текущего) года;

CF1 – денежный поток второго года;

CF2 – денежный поток третьего года;

r – ставка дисконтирования.

По договору лизинга одна сторона (лизингодатель) обязуется приобрести в собственность указанное другой стороной (лизингополучателем) имущество у определенного продавца и предоставить лизингополучателю это имущество за плату во временное владение и пользование. Лизингополучатель в свою очередь обязуется принять предмет лизинга и выплатить лизингодателю лизинговые платежи в порядке и в сроки, предусмотренные договором лизинга. По окончании срока действия договора лизингополучатель обязан возвратить предмет лизинга или приобрести его в собственность на основании договора купли-продажи.

Предмет лизинга учитывается на балансе лизингодателя или лизингополучателя по взаимному соглашению.

Как в бухгалтерском, так и в налоговом учете для лизингового имущества предусмотрена ускоренная амортизация. Однако порядок применения ее различен.

Для целей бухгалтерского учета согласно п. 19 ПБУ 6/01 коэффициент ускорения – повышающий коэффициент амортизации – применяется только при расчете годовой суммы амортизационных отчислений способом уменьшаемого остатка (Письмо Минфина России от 28.02.2005 №03–06–01–04/118).

Данная позиция является спорной, так как ст. 31 Федерального закона от 29.10.1998 №164-ФЗ «О финансовой аренде (лизинге)7« предусматривает использование коэффициента ускорения для всех способов расчета амортизации. Такую же норму содержит и п. 9 Указаний об отражении в бухгалтерском учете операций по договору лизинга (Приложение к Приказу Минфина России от 17.02.1997 №15). Вместе с тем Федеральный закон от 29.10.1998 №164-ФЗ «О финансовой аренде (лизинге)» конкретных значений коэффициента ускорения не устанавливает.

В соответствии с п. 7 ст. 258 НК РФ имущество, полученное (переданное) в финансовую аренду по договору финансовой аренды (договору лизинга), включается в соответствующую амортизационную группу той стороной, у которой данное имущество должно учитываться в соответствии с условиями данного договора.

Для целей налогового учета балансодержатель предмета лизинга обязан применять к основной норме амортизации специальный коэффициент, но не выше 3. Правда, имеются некоторые исключения. Во-первых, коэффициент не применяется к оборудованию первой, второй и третьей амортизационных групп, если фирма начисляет по нему амортизацию нелинейным методом. Во-вторых, если предметом лизинга являются легковые автомобили или пассажирские микроавтобусы с первоначальной стоимостью более 600 тыс. и более 800 тыс. руб. соответственно, то к ним наряду с повышающим коэффициентом применяют специальный коэффициент 0,5 (п. 9 ст. 259 НК РФ).

Таким образом, если балансодержатель в бухгалтерском учете использует линейный метод начисления амортизации, будут возникать временные разницы.

Рассмотрим отражение лизинговых операций в бухгалтерском учете.

Похожие работы

... следующие методы начисления износа: Равномерный метод. Метод ускоренной амортизации. Метод уменьшающегося остатка. Метод списания стоимости по сумме числа лет. Метод начисления износа пропорционально объему выполненной работы Аудит основных средств имеет следующие цели: проверка принадлежности основных средств, записанных на счетах компании, или эти средства арендованы ею; проверка ...

... . Учет в настоящее время в целом не соответствует задачам, которые перед ним ставятся акционерами предприятий, но в работе рассмотрены направления и технология проведения учета основных средств. Анализ эффективности использования основных средств, как внутренний, так и внешний способствуют выполнению задач по учету основных средств на предприятии. Анализ и учет основных средств предприятий ...

... , превышающего 12 месяцев или обычный операционный цикл, если он превышает 12 месяцев [7]. Основные средства предприятия разнообразны по составу и назначению. Для правильной организации бухгалтерского учета и начисления амортизации, составления статистической отчетности, а также для анализа их использования все основные средства объединяются в однородные группы. Такая группировка называется ...

... средств. Один раз в год деятельность хозяйства обязательно проверяет контрольно-ревизионное управление, в чьем подчинении находится хозяйство. 3.8 Автоматизация и совершенствование учета основных средств и их амортизации В настоящее время ОАО "Ружаны-Агро" не имеют отлаженной системы автоматизации первичного учета. Однако предприятие пользуется услугами банковской программы "Клиент-банк", ...

0 комментариев