Навигация

НЕДИСКРЕЦИОННАЯ ФИСКАЛЬНАЯ ПОЛИТИКА: ВСТРОЕННЫЕ СТАБИЛИЗАТОРЫ

3. НЕДИСКРЕЦИОННАЯ ФИСКАЛЬНАЯ ПОЛИТИКА: ВСТРОЕННЫЕ СТАБИЛИЗАТОРЫ

Ограниченные возможности дискреционной фискальной политики адаптироваться к потребностям, вызванным новыми хозяйственными пропорциями, делает необходимым дополнить ее иным типом макроэкономической политикой, а именно недискреционной, или автоматической бюджетно-налоговой политикой.

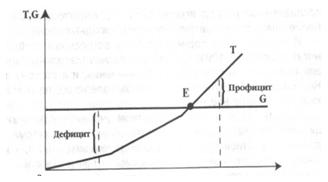

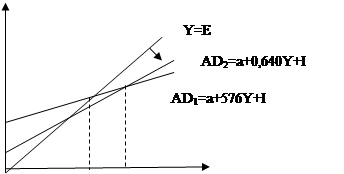

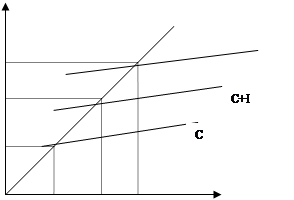

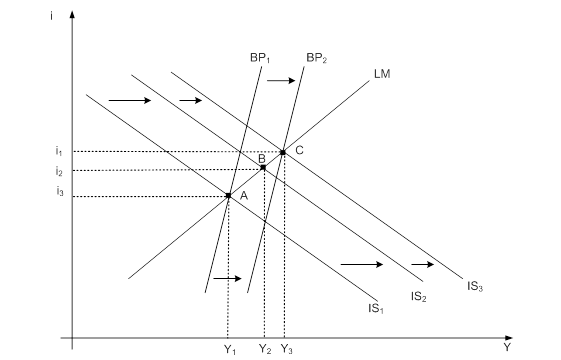

Автоматическая бюджетная-налоговая политика - это автоматические изменения в уровне налоговых поступлений, независимые от принятия решений правительством. Ведь законодательный орган определяет только ставки налогов, а не размер налоговых поступлений. Автоматическая налогово-бюджетная политика является результатом действия автоматических, или встроенных стабилизаторов, т.е. механизмов в экономике, которые уменьшают реакцию реального ВВП на изменения совокупного спроса. Главные из них — пособия по безработице и прогрессивное налогообложение. На рис. 3.1 можно увидеть механизм действия такого встроим го стабилизатора, как прогрессивное налогообложение.

Рис. 3.1 Налоговое бремя и встроенные стабилизаторы

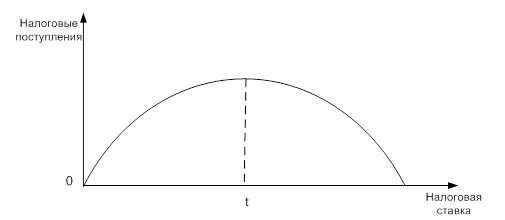

Наклон ломаной кривой T на каждом из ее участков зависите ставки налога (t). Налоговые поступления при каждом уровне дохода определяются по формуле: У · t = T. Например, если доход (Y) составляет 500 млрд. руб., то при налоговой ставке 0,2 (20%) налоговые поступления составят 100 млрд. руб. При более высоком уровне дохода повышается и налоговая ставка, и кривая T становится более крутой; наоборот, при снижении дохода величина t уменьшается, и кривая T принимает более пологий вид.

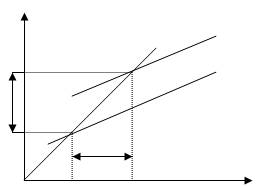

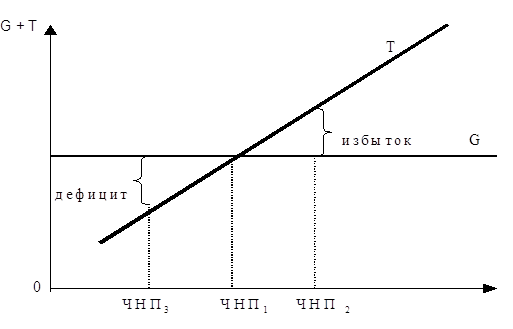

По мере спада производства уменьшается реальный выпуск, налоговые поступления автоматически также уменьшаются. Ведь с меньших доходов платится и меньше налогов. При этом налоговые поступления сокращаются автоматически (ведь налоговые ставки уже установлены законодательной властью на определенный период). Вспомним, что подоходный налог и налог на прибыль корпораций в странах рыночной экономикой — основная часть доходов бюджета. Эти налоги взимаются по прогрессивной шкале. И если во время спада доходы уменьшаются, то одновременно происходит и уменьшение налогового бремени. Иначе говоря, в период спада легче становится налоговый пресс и тем самым смягчается экономический спад. Кроме того, во время спада и сопровождающей его циклической безработицы увеличившийся бюджетный дефицит означает, что автоматически увеличивается общая сумма пособий безработным и другие социальные выплаты. Таким образом, благодаря встроенным стабилизаторам во время спада происходят определенные приросты доходов (меньшее налоговое бремя, больше пособий), и колебания совокупного спроса оказываются не столь сильными.

Напротив, во время бума (подъема) в экономике налоговые поступления автоматически возрастают — все из-за той же прогрессивности налогообложения. Налоговый пресс усиливается, и тем самым сдерживается экономический подъем. Так же автоматически уменьшаются пособия по безработице. Следовательно, «размах качелей» (т.е. колебаний совокупного спроса), как и в случае со спадом, оказывается меньшим. Таким образом, бюджетные дефициты оказывают стимулирующее воздействие, а бюджетные профициты (излишки) — сдерживающее воздействие на экономику. Бюджетный дефицит помогает бороться со спадом (безработицей), а бюджетные профициты — бороться с перегревом экономики, с инфляцией.

Экономисты-теоретики положительно оценивают роль недискреционной, или автоматической, фискальной политики, полагая, что она в послевоенный период играла роль стабилизатора и способствовала более плавному развитию экономики западных стран [12, c. 593].

И все-таки надо подчеркнуть, что встроенные стабилизаторы не, могут вообще на 100% предотвратить нежелательные колебания совокупного спроса (и в сторону уменьшения, и в сторону повышения), Но они способны уменьшить размах колебаний, по некоторым оценкам, приблизительно на 1/3.

П. Самуэльсон в своем известном учебнике «Экономика» проводит интересную и поучительную аналогию между автоматической налогово-бюджетной политикой и действием автопилота: «В настоящее время автопилот может держать самолет почти стабильно, пока пилот дремлет. Но, если произошло что-то необычное, пилот должен снов взять руль. Еще никто не нашел приспособления, обладающего все гибкостью человека. Точно так же и в социальной сфере: ни одна нация еще не достигла той стадии, чтобы создать для себя набор конституционных процедур, которые исключили бы необходимость проведения дискреционной политики» [9, c. 384].

На практике правительства промышленно развитых стран проводит комбинированную налогово-бюджетную политику, сочетающую дискреционные и недискреционные методы.

4. ЭФФЕКТИВНОСТЬ БЮДЖЕТНО-НАЛОГОВОЙ ПОЛИТИКИ. ОСОБЕННОСТИ БЮДЖЕТНО-НАЛОГОВОЙ ПОЛИТИКИ В БЕЛАРУСИ

Для определения эффективности фискальной политики используются различные показатели.

Уровень (норма) налогообложения выступает общим количественным показателем деятельности государства в сфере налогообложения.

Он исчисляется как отношение суммы налоговых поступлений к величине ВВП или национального дохода. Данный показатель не является нормативным и различается в зависимости от специфики государства. Но при его увязке с уровнем душевого дохода, норму налогообложения можно использовать для оценки меры жесткости налоговой политики.

Практическая значимость оценки налогового потенциала, перспектив роста уровня налогообложения состоит в том, что она является одним из показателей возможности увеличения объема мобилизуемых внутренних финансовых ресурсов, критерием для определения платежеспособности государства.

Для определения уровня налоговой нагрузки на микро и макроуровне используются следующие показатели:

предельная налоговая ставка (отношение абсолютных изменений суммы доходов, поступивших в бюджет, и абсолютного изменения ВВП);

эластичность совокупных налоговых поступлений по доходу (коэффициент эластичности, показывающий степень оживления доходов);

налоговый мультипликатор и индекс концентрации, отражающие степень контроля государства;

уровень централизации финансовых ресурсов [10, c.291].

На протяжении переходного периода стратегические цели фискальной политики Республики Беларусь менялись. В течение первых четырех лет необходимо было остановить резкое падение производства, вызвавшее обесценивание белорусского рубля. Преимущественно проводилась дискреционная стимулирующая фискальная политика, направленная на поддержание работы стратегически важных производств и недопущение массовой безработицы. В связи с этим с 1993г. увеличивался дефицит госбюджета за счет роста госрасходов, что в конечном итоге увеличило темпы роста ВВП с 1995г. Однако проводимая долгое время бюджетно-налоговая стимулирующая политика способствовала в 1993-1995 гг. ускорению инфляции наряду с другими факторами. После 2001 г., когда темпы инфляции сократились, фискальная политика приобрела направление стимулирующей инвестиционной политики. В 2003 г. экономика вышла из кризиса, достигнув предкризисного уровня 1990 г. В связи с этим в 2004 г. мел место профицит госбюджета [13].

Бюджетно-налоговая политика в Республике Беларусь как целенаправленная деятельность государства по определению основных задач и количественных параметров формирования доходов и расходов бюджета, управления государственным долгом является основным инструментом экономической политики государства.

Приоритетами налоговой политики Республики Беларусь по-прежнему остаются дальнейшее упрощение налоговой системы, снижение налогового давления на экономику и улучшение налогового администрирования.

Реализация намеченных подходов осуществлялась в 2009 г. по следующим конкретным направлениям:

снижение ставок по следующим платежам в бюджет: сбора в республиканский фонд поддержки производителей сельскохозяйственной продукции, продовольствия и аграрной науки - с 2 до 1 %; налога на приобретение автомобильных транспортных средств - с 5 до 3 %; местного налога на услуги - с 10 до 5 %;

установление единой ставки местного налога с продаж товаров в розничной торговле на отечественные и импортируемые товары в размере 5 %;

исключение из объекта обложения налогом на недвижимость активной части основных производственных фондов и распространение этого налога только на здания и сооружения [1, с. 5].

Существенные преобразования предусмотрены по налогообложению доходов граждан.

Так, с 1 января 2009 г. осуществлен переход от сложно-прогрессивной шкалы ставок подоходного налога к единой (линейной) ставке на уровне 12 %. Одновременно для выравнивания условий налогообложения всех групп населения с разными доходами стандартный налоговый вычет увеличен до 250 тыс. рублей.

Продолжается совершенствование механизма взимания и уплаты основных применяемых налогов и сборов (НДС, налоги на прибыль и доходы, экологический налог).

Новым импульсом для развития малого и среднего бизнеса стало принятие Указа Президента Республики Беларусь от 3 января 2009 г. О внесении изменений и дополнений в Указ Президента Республики Беларусь от 9 марта 2007 г. 119, который усовершенствовал по всем основным направлениям упрощенную систему налогообложения.

Были снижены ставки налога при упрощенной системе налогообложения; значительно расширены критерии по валовой выручке, дающие право на ее применение; расширены сферы действия пониженных ставок за счет распространения их на всю территорию сельской местности; установлены ежеквартальные сроки подачи налоговых деклараций и уплаты налога для плательщиков, применяющих упрощенную систему без уплаты НДС; усовершенствована методика определения средней численности организаций; конкретизированы иные элементы упрощенной системы налогообложения.

В целом снижение налоговой нагрузки на экономику в прошедшем году составило 1,3 % к ВВП. В распоряжении субъектов хозяйствования осталось дополнительно более 2 трлн. рублей. В 2010 г. предусматривается снижение налоговой нагрузки еще на 1,1 % к ВВП.

К 2010 г. была обеспечена подготовка проектов необходимых решений, предусматривающих полную отмену оборотных налогов, упразднение ряда местных налогов и сборов (в частности, налога с продаж, налога на услуги, целевых сборов из прибыли), реформирование ресурсных платежей, отмену нормирования расходов на маркетинговые, информационные и консультационные услуги и др.

Завершающим этапом формирования налоговой системы Республики Беларусь является вступление в силу с 1 января 2010 года Особенной части Налогового кодекса. По сути, Особенная часть представляет собой свод налоговых законов, но созданный не путем простого объединения в одном документе ранее действовавших актов, а с одновременным их совершенствованием.

Налоговый кодекс Республики Беларусь стал единым, комплексным актом, который собрал воедино все то, что связано с налогообложением, начиная от правил установления налогов и заканчивая порядком осуществления налоговых проверок и обжалования действий налоговых органов, и обеспечил прозрачный и стабильный механизм налогообложения.

В условиях мирового финансового кризиса бюджетная политика Беларуси направлена на обеспечение устойчивости и бездефицитности бюджетов всех уровней.

Концентрация финансовых ресурсов осуществляется в первую очередь на приоритетных государственных программах. Это позволяет выполнять гарантированные государством социальные обязательства перед гражданами, не допуская дестабилизирующего воздействия на реальный сектор экономики и банковскую систему.

Значительную часть в государственной казне, как и прежде, составляют расходы на выполнение государственных социальных стандартов, пенсий, стипендий, социальных пособий и других выплат социального характера. При этом упор делается на адресную социальную поддержку.

Основными направлениями бюджетной политики в 2009 г. стали:

развитие и расширение сферы применения программно-целевых методов бюджетного планирования на всех уровнях бюджетной системы;

переход бюджетов всех уровней к среднесрочному финансовому планированию;

совершенствование межбюджетных отношений;

формирование реестра расходных обязательств бюджетов (перечня нормативных правовых актов и расходов на их реализацию);

оптимизация состава распорядителей бюджетных средств исходя из выполнения ими государственных функций;

приведение бюджетной классификации и бюджетного учета в соответствие с международными стандартами

В прогнозируемом году основной целью социально-экономического развития Республики Беларусь является выход экономики страны на траекторию устойчивого сбалансированного экономического роста, активизация процессов модернизации, структурной перестройки национальной экономики и повышение на этой основе ее конкурентоспособности.

Исполнение бюджета в 2009 году определялось негативным влиянием мирового финансово-экономического кризиса на экономику республики.

Объем ВВП за 2009 год составил 100,2% к уровню 2008 года, производство промышленной продукции – 97,2%, сельского хозяйства – 101,3%, инвестиций в основной капитал – 108,6%, объем внешней торговли товарами и услугами – 70,1%. Инфляция на потребительском рынке составила 110,1% (декабрь 2009 года к декабрю 2008 года).

Снижение экономической активности обусловило сокращение поступлений в бюджет страны. В 2009 году в консолидированный бюджет поступило 62 807,6 млрд. рублей доходов с учетом доходов Фонда социальной защиты населения (далее – ФСЗН). В реальном выражении это на 15,4% меньше (скорректировано на индекс потребительских цен), чем за 2008 год. Удельный вес доходов консолидированного бюджета в ВВП составил 45,9% (в 2008 году – 50,6%).

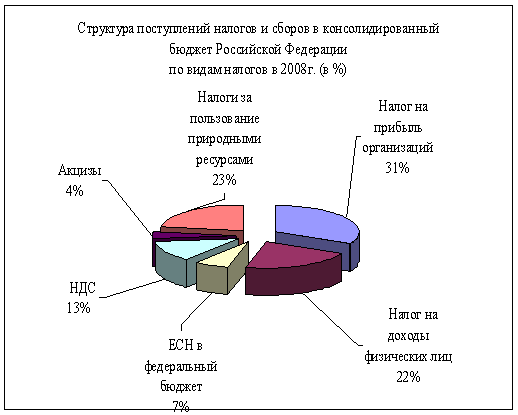

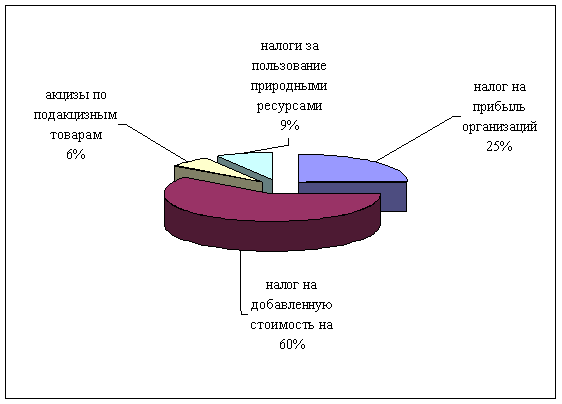

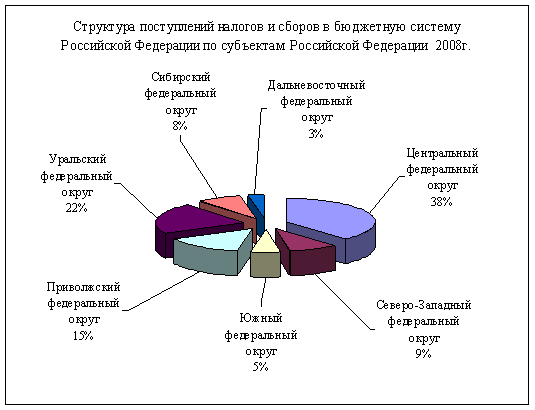

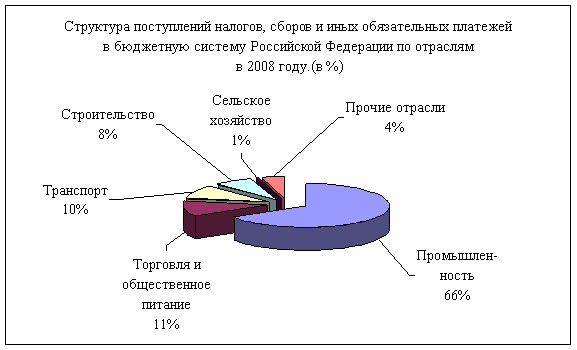

Основными доходными источниками консолидированного бюджета были НДС, доходы от внешнеэкономической деятельности, налог на прибыль и акцизы. Их доля в доходах консолидированного бюджета составила 45,1%. При этом 19,2% всех поступлений в бюджет обеспечено за счет налога на добавленную стоимость, 12,7% - налоговых доходов от внешнеэкономической деятельности. Взносы на государственное социальное страхование составили 25,2% всех доходов консолидированного бюджета, табл. 4.1.

Таблица 4.1

Динамика структуры доходов консолидированного бюджета 2008-2009 гг., %

| Показатели | 2008 | 2009 |

| Налоговые доходы – всего | 71,3 | 65,7 |

| В том числе: | ||

| Налоги на доходы и прибыль | 17,0 | 15,3 |

| В т.ч. подоходный налог | 6,4 | 6,9 |

| Налоги на собственность | 3,1 | 2,6 |

| Налоги на товары и услуги | 31,2 | 31,7 |

| В т.ч. НДС | 17,4 | 19,2 |

| Акцизы | 5,9 | 5,8 |

| Налоговые доходы от ВЭД | 16,2 | 12,7 |

| Взносы на государственное социальное страхование | 22,1 | 25,2 |

| Неналоговые доходы | 6,6 | 9,1 |

| Итого доходов | 100,0 | 100,0 |

Расходы консолидированного бюджета в 2009 году профинансированы в сумме 63 766 млрд. рублей, в том числе расходы Фонда социальной защиты населения – 14 679,3 млрд. рублей. По сравнению с 2008 годом расходы консолидированного бюджета в реальном выражении сократились на 11,6% [13].

При сокращении в целом расходов консолидированного бюджета по сравнению с 2008 годом расходы на «Социальную политику» (с ФСЗН) увеличились в реальном выражении на 1,9%. Значительная часть расходов бюджета по этому разделу была направлена на возмещение банкам процентов по кредитам, выданным на жилищное строительство гражданам, а также на оказание финансовой помощи семьям, воспитывающим детей. Эти виды расходов возросли более чем в 1,7 раза в реальном выражении по сравнению с 2008 годом. Удельный вес расходов в целом по разделу «Социальная политика» в 2009 году в структуре расходов консолидированного бюджета составил 29,2%, увеличившись по сравнению с 2008 годом на 3,9 процентных пункта. Расходы по другим статьям бюджетной классификации относительно предыдущего года сократились в реальном выражении.

Ресурсы бюджета на государственную поддержку предприятий, главным образом, направлялись на наиболее эффективный ее вид – на возмещение части процентов за пользование банковскими кредитами. Это применялось в отношении не всех предприятий, а только тех, которые реализуют высокоокупаемые, импортозамещающие проекты, и имеющие высокий экспортный потенциал.

Основными источниками налоговых доходов консолидированного бюджета являются: НДС — 19 138,8 млрд. бел. руб. (35,1%); налоги на доходы и прибыль — 7001,9 млрд. бел. руб. (12,8%); доходы от внешнеэкономической деятельности — 7263,9 млрд. бел. руб. (13,3%); подоходный — 5482,1 млрд. бел. руб. (10,1%); акцизы — 5370,7 млрд. бел. руб. (9,8%). При этом поступления от НДС и налога на прибыль в республиканский бюджет должны вырасти на 18,5% каждый, подоходного налога — на 15,6%, акцизов — на 17,1%. Доходы инновационных фондов составят 1209,1 млрд. бел. руб., государственных целевых бюджетных фондов — 2154,5 млрд.

Структура государственных расходов в 2008-2009 гг. приведена в таблице 4.2.

Таблица 4.2

Расходы государственного бюджета, млрд. руб.

| Статья расходов | 2008 | 2009 | Отклонение | Темп роста, % |

| Общегосударственные расходы | 10708,0 | 8053,5 | -2654,5 | 75,2 |

| Национальная оборона | 1373,3 | 1323,7 | -49,6 | 96,4 |

| Судебная власть, правоохранительная деятельность и обеспечение безопасности | 2325,8 | 2433,9 | 108,1 | 104,6 |

| Национальная экономика | 16494,9 | 16359,9 | -135,0 | 99,2 |

| Охрана окружающей среды | 537,1 | 396,9 | -140,2 | 73,9 |

| Жилищно-коммунальные услуги и жилищное строительство | 3109,6 | 3042,6 | -67,0 | 97,8 |

| Здравоохранение | 5024,9 | 5354,0 | 329,1 | 106,5 |

| Физическая культура, спорт, культура и СМИ | 1426,3 | 1414,2 | -12,1 | 99,2 |

| Образование | 6635,3 | 6767,1 | 131,8 | 102,0 |

| Социальная политика | 16176,0 | 18620,1 | 2444,1 | 115,1 |

| Итого расходов | 63811,3 | 63766,0 | -45,3 | 99,9 |

В 2011 г. увеличатся доходы бюджета от ввозных таможенных пошлин. В Таможенном союзе, членом которого является Беларусь, эти платежи, взимаемые на границе каждой из стран-участниц, «зачисляются в общий котел и распределяются по бюджетам трех стран». Наша доля здесь — 4,7%. Таким образом, доходы от ввозных таможенных пошлин будут зависеть не только от объемов белорусского импорта, но также и от объемов ввоза товаров на территорию РФ и Казахстана.

В числе основных задач принимаемого бюджета можно выделить укрепление действующих социальных гарантий, поддержку реального сектора экономики. Особое внимание уделяется социальным программам, финансирование которых увеличится в среднем до 40%. Значительную часть здесь составят расходы на оплату труда, пенсии, стипендии, пособия [1, c. 3].

Среднемесячная заработная плата в бюджетной сфере на конец 2011 г. достигнет 1390 тыс. бел. руб. (или 108,2% к декабрю 2010 г.). При этом в среднем за год она возрастет по сравнению с 2010 г. на 34,8% — до 1260 тыс. бел. руб.

Будет продолжено оказание господдержки реальному сектору экономики в виде средств, направляемых на льготирование процентов по кредитам, что, по словам министра, снижает нагрузку на бюджет и внедряет рыночные механизмы финансирования инвестиционных проектов. Господдержка малому и среднему бизнесу будет предоставляться в основном на конкурсной основе, и направляться на создание и расширение производства товаров и услуг, выпуск экспортоориентированной, импортозамещающей продукции и продукции, направленной на энерго- и ресурсосбережение, внедрение новых технологий.

Для обеспечения источниками финансирования запланированных расходов бюджетов областей и г. Минска из республиканского бюджета предусмотрены трансферты в сумме 12 006,0 млрд. бел. руб., из которых 981,1 млрд. — в виде субвенций на финансирование расходов, связанных с преодолением последствий катастрофы на Чернобыльской АЭС [1, c. 4].

Расходы на национальную оборону в проекте консолидированного бюджета на следующий год запланированы в сумме 2 101,9 млрд. бел. руб., на судебную власть, правоохранительную деятельность и обеспечение безопасности — 3 992,9 млрд. бел. руб.

На финансирование государственной инвестиционной программы будет направлено 1 960,1 млрд. бел. руб., или с ростом 113,7% к ожидаемому исполнению 2010 г. Эти средства сконцентрируют на объектах высокой степени готовности, подлежащих вводу в эксплуатацию в 2011 г.

Заметно увеличатся ассигнования на развитие инновационных технологий. На поддержку отраслей национальной экономики предусмотрено 12 279,7 млрд. бел. руб., на финансирование сельского хозяйства и рыбохозяйственной деятельности (без учета средств государственной инвестиционной программы) — 6 625,9 млрд. бел. руб., на охрану окружающей среды — 586,1 млрд.

На здравоохранение будет израсходовано 7 781 млрд. бел. руб. (с ростом 135,8% к ожидаемому исполнению 2010 г). При этом 80% средств будет направлено на оснащение местных больниц, поликлиник и центров современным оборудованием. На образование за счет всех источников финансирования (без учета средств выделяемых по государственной инвестиционной программе) предусмотрено 11 959,4 млрд. бел. руб., или 6% к ВВП.

На предоставление жилищно-коммунальных услуг и жилищное строительство выделяется 3 802,8 млрд. бел. руб.

В местных бюджетах на возмещение части затрат по обслуживаемому ЖКХ жилищному фонду предусмотрено 1 429,1 млрд. бел. руб. (рост на 15,4% к 2010 г). При этом бюджетными субсидиями покрывается 44% от затрат, платежами населения — 34,5% и собственными доходными источниками предприятий ЖКХ -- 21,5%.

В 2011 г. все поступления налога на прибыль от предприятий коммунальной или частной собственности останутся в местных бюджетах и половина — от республиканских.

Кроме того, в источниках внутреннего финансирования на 2011 г. резервируются средства на выполнение гарантийных обязательств правительства по погашению и обслуживанию кредитов, выданных отечественными банками, в объеме 843,5 млрд. бел. руб.

Значительно вырастут платежи по обслуживанию внешнего государственного долга - 2 202,7 млрд. бел. руб., что в 1,4 раза или на 672,3 млрд. больше, чем в нынешнем году. Эта нагрузка ляжет на республиканский бюджет. Расходы на погашение кредитов международных финансовых организаций по сравнению с 2010 г. возрастут на 2,9 млн. USD и составят 3,9 млн. USD (12,5 млрд. бел. руб.). Выплаты причитаются и другим кредиторам – России, Китаю и Венесуэле.

Главными приоритетами бюджетной политики в 2011 г. должны стать устойчивость бюджетов всех уровней при полном выполнении бюджетных обязательств с концентрацией ресурсов на финансировании национальных приоритетов и государственных программ.

ЗАКЛЮЧЕНИЕ

Исходя из всего вышесказанного, можно сделать выводы:

Бюджетно-налоговая политика имеет краткосрочные и долгосрочные цели, для реализации которых государство применяет стимулирующую и сдерживающую фискальную политику.

Дискреционная политика – это сознательное манипулирование законодательной властью налогообложением и государственными расходами с целью воздействия на уровень экономической активности.

Автоматическая бюджетная налоговая политика - это автоматические изменения в уровне налоговых поступлений, независимые от принятия решений правительством. Автоматическая налогово-бюджетная политика является результатом действия автоматических, или встроенных стабилизаторов.

Особенностями бюджетно-налоговой политики в Республике Беларусь является упор на максимальное обеспечение социальной защищённости всех слоёв населения, которое достигается путём использования бюджетных средств и упрощение налоговой системы и реальное снижение налогового бремени на экономику, т.к. Республика Беларусь занимает последнее, 183 место в мире по уровню простоты налоговой системы (количество уплачиваемых налогов (платежей в год) – 107, время, затрачиваемое на уплату налогов (часов в год) – 900, величина полной налоговой ставки (% от коммерческой прибыли) – 99,7) [15].

Подводя итоги рассмотрения фискальной политики, я пришла к выводу, что всестороннее изучение этого вопроса, а также грамотное использование механизмов фискальной политики позволяет обеспечить стабильные темпы экономического роста, возможность использования государством экономических рычагов регулирования.

Тема бюджетно-налоговой политики, независимо от места и времени, будет оставаться актуальной.

Грамотно сформированная и последовательно проводимая фискальная политика, как правило, характеризуется достижением макроэкономической стабильности.

Список использованных источников

1. Экономико-инвестиционный обзор. Республика Беларусь 2009. // Министерство иностранных дел Республика Беларусь, Министерство экономики Республика Беларусь: справочное издание, 2009 г.

2. Абалкин Л.И. Экономическая энциклопедия / Л.И. Абалкин. – М.: Экономист, 2008. – 1087 с.

3. Алексеенко Т.С. Макроэкономика: учеб. пособие для студентов заочной и дистанционной форм обучения учреждений, обеспечивающих получение высшего образования по экономическим специальностям / Т.С. Алексеенко - Мн.: ИВЦ Минфина, 2007. – 123 с.

4. Гальперин В.М., Гребенников П.И. и др. Макроэкономика / В.М. Гальперин, П.И. Гребенников СПб.: Изд-во СПбГУЭФ, 1997г. – 719 с.

5. Матвеева Т.Ю. Введение в макроэкономику / Т.Ю. Матвеева. – М.: Экзамен, 2007. – 511 с.

6. Мэнкью Н.Г. Принципы экономикс / Н.Г. Мэнкью – СПб.: Питер Ком, 1999. – 552 с.

7. Новикова И.В., Ясинский Ю.М. Макроэкономика / И.В. Новикова, Ю.М. Ясинский. – Мн.: ТетраСистемс, 2009 г. – 304 с.

8. Новикова И.В., Ясинский Ю.М. Экономическая теория / И.В. Новикова, Ю.М. Ясинский. – Мн.: ТетраСистемс, 2009 г. – 399 с.

9. П.Самуэльсон Экономика / Самуэльсон П. – М.: Прогресс, 1964 г.

10. Плотницкий М.И. Радько М.К., Шмарловская Г.А. Экономическая теория. / М.И. Плотницкий, М.К. Радько, Г.А. Шмарловская - Мн.: Современная школа, 2006 г - 392 с

11. Словарь современной экономической теории – М.: ИНФРА-М, 2003 г. – 608 с.

12. Чепурин М.Н., Киселёва Е.А. и др. Курс экономической теории / М.Н. Чепурин, Е.А. Киселёва – Киров: «АСА», 2010 г. – 880 с.

13. Белорусский экономический портал «Экономика.by» // http://ekonomika.by/?option=com_content&catid=79&id=13609&view=article&Itemid=250&fontstyle=f-larger

14. Российский экономический портал «Economicus.ru» // http://economicus.ru/site/grebenikov/E_Macro/index.html

15. Электронный портал «РБК. Рейтинг» http://rating.rbc.ru/articles/2009/11/27/32632672_tbl.shtml?2009/11/27/32632652

Похожие работы

... по наличному денежному обращению; • предоставление льгот лишь при условии полной уплаты налогов в предыдущем году. [19. стр. 121-123] Заключение. Подводя итоги рассмотрения бюджетно-налоговой политики, я пришла к выводу, что воздействие на экономику государственных расходов и налогов противоречиво: с одной стороны, государственные расходы создают дополнительный платёжеспособный спрос и тем ...

... по оптимизации структуры своих портфелей в ответ на изменение доли и доходности какого-либо актива. [8, c.94] 3.Особенности формирования и реализации и бюджетно-налоговой политики в Республике Беларусь 3.1 Основные направления бюджетно-налоговой политики в Республике Беларусь Основные положения программы социально-экономического развития Республики Беларусь на 2006-2010 годы [8, c.117] ...

... и социальной инфраструктуры (социальное обеспечение, здравоохранение, просвещение, наука), выплату процентов по государственному долгу. ГЛАВА 2. БЮДЖЕТНО-НАЛОГОВАЯ ПОЛИТИКА ГОСУДАРСТВА И ЕЕ ФУНКЦИОНАЛЬНАЯ РОЛЬ 2.1 Функции и концепции использования бюджета Бюджетная система выполняет три функции: 1) фискальная функция означает создание финансовой базы функционирования государства в ...

... сотрудничества государства и налогоплательщиков должны стать профессионализм и взаимная ответственность, высокая налоговая культура и налоговая дисциплина. 3.3 Основные направления налоговой политики К настоящему времени в Российской Федерации в целом закончено формирование основ современной налоговой системы. В ходе проведенной в Российской Федерации налоговой реформы был отменен ряд ...

0 комментариев