Навигация

Влияние мирового финансового кризиса на функционирование финансовых рынков в России

2.2 Влияние мирового финансового кризиса на функционирование финансовых рынков в России

Национальные финансовые рынки не могут существовать изолированно от мирового финансового рынка. Прежде всего, процессы глобализации мировой экономики обуславливают открытие национальных финансовых рынков для зарубежного капитала (в виде прямых и портфельных инвестиций), объемы поступления которого в значительной степени зависят от процентных ставок, устойчивости курса национальной валюты, различного рода рисков, а также макроэкономических параметров развития конкретной страны. Перечисленные факторы традиционно относятся к категории фундаментальных экономических показателей, выступающих в качестве базовых ориентиров для международных инвесторов. Но на состояние национальных финансовых рынков помимо фундаментальных показателей развития экономики конкретной страны оказывает влияние и состояние мировой экономики и мировых финансовых рынков. В этом случае неудивительно, что мировой финансовый кризис в значительной мере повлиял на состояние финансовых рынков нашей страны.

Непосредственной причиной мирового финансового кризиса большинство современных изданий называют излишне рискованные операции коммерческих банков и отсутствие надлежащего эффективного контроля за ними со стороны центральных банков и правительств разных стран, прежде всего США, но в том числе и России. Так, известный американский финансист Джордж Сорос утверждал еще задолго до появления кризиса, что «финансовые рынки не являются рациональными и саморегулирующимися структурами, ибо они есть структуры неполноценные, склонные к "экономическим пузырям", и потому нуждаются в "настройке" со стороны властей» [20].

Россия относится к категории развивающихся экономик, а особенностями развивающихся экономик являются высокие риски, неизменно сопутствующие периоду становления и высоким темпам роста, и недостаток собственных ресурсов для развития. Именно по этой причине развивающиеся экономики привлекают «внешние» средства. Высокие цены на сырье обеспечивали значительный рост аккумулируемых государством ресурсов (в виде валютных резервов и фондов), которые размещались за рубежом – для контроля денежного предложения и инфляции в условиях неразвитых финансовых рынков и банковской системы. Тем временем, корпорации и банки активно осуществляли заимствования на внешних рынках, привлекая средства для наращивания экономической активности.

Летом 2008г. валютные резервы России в 4раза превышали резервы США и Великобритании. В то же время российский бизнес активно наращивал внешние долги, получая базовые деньги для инвестиций в Лондоне, Нью-Йорке, и Франкфурте, то есть где угодно, но не внутри страны. В конце 2007г. индикатор «Внешний долг банков и корпораций/денежная масса России» составлял более 70%. Помимо этого в страну вливались деньги нерезидентов (одна треть сделок на рынке акций ММВБ в 2007г.) [15, c.10].

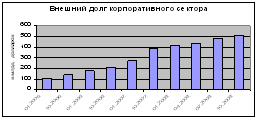

Безусловно, кредит - необходимая поддержка развития любого бизнеса, и было бы неразумно требовать от российских компаний не прибегать к внешним займам, но стремительная динамика корпоративного долга превысила все ожидания: на начало 2005года корпоративный внешний долг составлял немногим более 100млрд. долларов, к середине 2006года едва перевалил за 200млрд., но уже к середине 2007г. приблизился к 350млрд.долларов, а к середине 2008г. вплотную подошел к 500млрд. долларов [12, c.35] (см. на рис.2.2.1.):

Рис.2.2.1. Динамика внешнего долга корпоративного сектора

В результате были построены два независимых контура движения финансовых ресурсов: государственные средства направлялись на внешние рынки, а банки и корпорации активно привлекали средства за рубежом.

Впервые эта модель сложилась в 1995г- 1998гг., будучи основанной на долларизации экономики (Россия – крупнейший в мире потребитель наличных долларов), эксцессивном наращивании государственного долга, свободной игре нерезидентов на внутреннем рынке акций и внебиржевых срочных сделках с валютой.

В 2000-2008гг. эта модель была восстановлена второй раз. При дефицитности инвестиций в экономике денежные власти и Минфин направляли профициты бюджета и платежного баланса как «избыточную ликвидность» за рубеж, в доллары США, фунты стерлингов, евро. Чтобы покрыть провал в инвестициях крупнейшие российские корпорации и банки стали наращивать внешний долг в тех же валютах. Данная конструкция позволила увеличить темпы роста экономики за счет внешних инвестиций и расширения банковского кредитования, но могла стабильно функционировать лишь в краткосрочном периоде и только при крайне благоприятных обстоятельствах. Последнее предполагало сохранение цен на сырье на высоком уровне и постоянное расширение внешнего финансирования частного сектора. Однако внешние условия изменились. Банковские кредиты нефинансовому сектору по состоянию на 1 сентября 2008 г. превысили депозиты предприятий и населения на 3.5 трлн. руб. (140 млрд. долл.). С начала финансового кризиса (август 2007 г.) дефицит внутренних сбережений возрос на 2.2 трлн. руб. Денежные власти оказались заложниками внешних рисков и неразвитой внутренней системы рефинансирования. Итог - чрезмерная зависимость российского финансового сектора от нерезидентов, его способность вместо смягчения негатива, идущего с западных рынков, наоборот, его двукратно усилить (нижняя точка индекса Доу-Джонса- минус 20% к началу 2008г., индекса РТС – минус 45%). Такое бедственное состояние удивительно при фундаментальном здоровье бюджета [15, c.10-11].

При рассмотрении причин финансового кризиса, можно выделить следующие тенденции:

· Глобальный кризис ликвидности начался с фактического закрытия мировых рынков для большинства российских заемщиков, начавшегося с августа 2007 г. Причем главной причиной нестабильности являлся не отток капитала из России, который в принципе продолжается до сих пор, а резкое сокращение притока иностранного капитала в страну. Для многих банков и корпораций начались сложности с рефинансированием прошлых долгов.

· Высокая инфляция привела к сокращению сбережений населения. По итогам 2008 г. объем недополученных розничных депозитов в результате высокой инфляции и отрицательных реальных процентных ставок оцениваются в 440 млрд. руб., что вполне сопоставимо с чистым притоком иностранного капитала в банковскую систему.

· Определенную роль сыграло отставание в развитии национальной инфраструктуры финансового рынка. Нормативно-правовая база, регулирующая различные аспекты деятельности по инвестированию на российском фондовом рынке, до конца не сформирована. По оценке Международной организации комиссий по рынку ценных бумаг, регулирование в данной сфере, применяемое в Российской Федерации, по ряду положений лишь частично соответствует принципам этой организации. Законодательно не урегулированы вопросы, касающиеся проведения сделок с производными финансовыми инструментами, что мешает инвесторам хеджировать рыночные риски операций с ценными бумагами в России.

· Денежно-кредитная политика в 2008 г. была значительно ужесточена, в результате этого наблюдались такие явления, как рост процентных ставок, снижение денежного предложения, падение уровня ликвидности. Доля наиболее ликвидных активов (денежных средств в кассах банков, счетов в Банке России и вложений в ОБР) составила на 01.09.2008 всего 4.5%. (Минимальный уровень прошлой осени 2007 г. составлял 4.9%, летом 2004 г. этот показатель не опускался ниже 5.9%.) Очевидно, что с таким низким уровнем ликвидности может функционировать лишь несколько крупнейших банков.

· Активное привлечение ресурсов отдельными банками на внешних рынках и направление их на кредитование нефинансового сектора, использование ценных бумаг в качестве залогов и низкий уровень управления рисками.

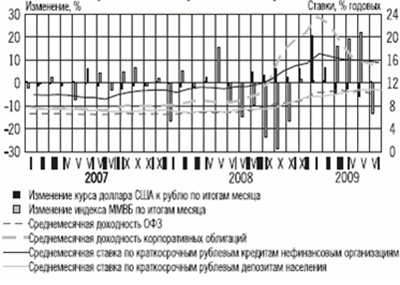

Чтобы проанализировать влияние кризиса на финансовые рынки, необходимо рассмотреть динамику основных показателей развития рынков за последние 2года (источник статистических данных - рейтинговое агентство «Банковское дело» [17, с.17-22] ).

В августе 2008года наблюдалось снижение капитализации фондового рынка с 1275 млрд. руб. до 1097млрд. руб., или на 14 %. Падение фондового рынка продолжалось и в сентябре. Меры монетарных властей по поддержке фондового рынка в сентябре-октябре привели к росту котировок акций в отдельные дни, но в целом капитализация фондового рынка продолжила снижение. По состоянию на 20.10.2008 капитализация фондового рынка составила 432 млрд. руб. На фондовом рынке сохраняется высокая волатильность, а его капитализация по сравнению с июнем 2008года упала почти в 4раза. Также в августе вложения банков в ценные бумаги уменьшились на 2,4%, в том числе и долговые обязательства – на 0,9, в долевые ценные бумаги – на 13,2% (табл. 2.2.1.); наблюдалось сокращение вложений банков в долговые обязательства РФ (с 498млрд до 449млрд. рублей, или на 9,8%), субъектов РФ и местных органов власти (с 149,5 млрд. до 147,4 млрд.руб. , или на 1,4%), российских предприятий(с 401 млрд.руб. до 393 млрд. руб., или на 2,2%). Вследствие снижения цен на многие ценные бумаги на финансовых рынках отрицательная переоценка портфеля ценных бумаг по состоянию на 01.09.2008 достигла 51,5 млрд.руб.

Таблица 2.2.1. Динамика вложений в ценные бумаги и рыночных рисков

| Показатель | 01.01.06 | 01.01.07 | 01.01.08 | 01.07.08 | 01.08.08 | 01.09.08 |

| Ценные бумаги, приобретенные банками, млрд.руб. | 1400,1 | 1745,4 | 2250,6 | 2348 | 2374 | 2318 |

| Доля ценных бумаг в активах, % | 14,4 | 12,5 | 11,2 | 10,2 | 10,2 | 9,6 |

| Вложения в долговые обязательства, млрд.руб. | 998,0 | 1251,4 | 1541,4 | 1609 | 1664 | 1649 |

| 1 | 2 | 3 | 4 | 5 | 6 | 7 |

| Вложения в долевые ценные бумаги, млрд.руб. | 127,1 | 185 | 316,3 | 291 | 267,4 | 232 |

| Рыночный риск к капиталу, % | 33,6 | 45,1 | 38,7 | 40,4 | 39,3 | 36,8 |

Негативное воздействие на состояние фондового рынка таких фундаментальных факторов, как мировой финансовый кризис, резкое снижение цен на нефть, отток капитала из России, достаточно велико, и меры монетарных властей пока не могут компенсировать влияние этих факторов.

Банковский сектор демонстрировал неплохие показатели роста активов, капитала, кредитов, депозитов юридических лиц. В октябре отдельные банки столкнулись с паникой среди вкладчиков. Монетарные власти предпринимали в августе-октябре значительные усилия по поддержке банковского сектора, включая предоставление финансовой помощи в виде депозитов и субординированных кредитов, к тому же была существенно повышена гарантия по банковским вкладам. Темпы роста активов банковского сектора в августе 2008 г. достигли 3,2% (табл. 2.2.2), что заметно выше, чем в июле (1 %). Капитал банковского сектора в августе 2008 г. вырос на 2,8% (в июле - на 1,5%). Темпы роста капитала традиционно отставали от темпов роста активов. Достаточность капитала банковского сектора вновь снизилась (с 14,6 до 14,5%). В структуре капитала по итогам августа увеличилась доля уставного капитала с 26,9 до 27,4%. А вот доля прибыли и фондов несколько сократилась (с 41,9 до 41,8%). Таким образом, увеличение капитала банковского сектора в августе происходило в основном за счет внешних источников (уставный капитал, субординированные кредиты).

Таблица 2.2.2.Динамика активов и капитала банковского сектора

| Показатель | 01.01.06 | 01.01.07 | 01.01.08 | 01.07.08 | 01.08.08 | 01.09.08 |

| Активы, млрд. руб. | 9696,2 | 13963,5 | 20125,1 | 23058,7 | 23282 | 24033 |

| Капитал, млрд. руб. | 1241,8 | 1692,7 | 2671,5 | 2984 | 3023 | 3108 |

| Достаточность капитала, % | 16,0 | 14,9 | 15,5 | 14,8 | 14,6 | 14,5 |

| Доля банков с иностранным участием свыше 50%: | ||||||

| -в активах банковского сектора | 8,3 | 12,1 | 17,2 | 18,6 | - | - |

| -в капитале банковского сектора | 9,3 | 12,7 | 15,7 | 18,4 | - | - |

В августе 2008г. средства клиентов выросли на 4% (после сокращения в июле на 0,7%). Заметно увеличились депозиты юридических лиц (на 8%), а вклады физических лиц увеличились на 2,2%. Сумма выпущенных банком облигаций практически не изменилась, а сумма банковских векселей и акцептов снизилась на 3,5% (табл. 2.2.3). Привлеченные межбанковские кредиты практически остались на том же уровне, причем доля в них от банков-нерезидентов оставалась очень высокой (77,4%). В этот период ликвидность банковского сектора ухудшилась.

Таблица 2.2.3. Динамика привлеченных ресурсов

| Показатель | 01.01.06 | 01.01.07 | 01.01.08 | 01.07.08 | 01.08.08 | 01.09.08 |

| Средства клиентов всего, млрд. руб. | 5960,5 | 8626,2 | 12252,3 | 14078 | 13975 | 14540 |

| В том числе: -депозиты юрид. лиц | 1271,1 | 2146,7 | 3520 | 4307 | 4465 | 4821 |

| -депозиты физ. лиц | 2761,2 | 3809,7 | 5159,2 | 5771 | 5850 | 5978 |

| -средства организаций на расч. счетах | 1694,4 | 2399,8 | 3232,9 | 3518 | 3201 | 3264 |

| Выпущенные банками облигации, млрд.руб. | 67,3 | 168,3 | 290,2 | 362 | 378 | 382 |

| Банковские векселя и акцепты, млрд.руб. | 614,5 | 790,5 | 822,2 | 890 | 864 | 834 |

| 1 | 2 | 3 | 4 | 5 | 6 | 7 |

| Межбанковские кредиты, млрд.руб. | 1086,4 | 1730,5 | 2807,4 | 3322 | 3602 | 3616 |

| Межбанковские кредиты от банков-нерезидентов, млрд.руб. | 784 | 1364,8 | 2136,1 | 2505 | 2718 | 2799 |

| Кредиты Банка России, млрд.руб. | 20 | 14 | 34 | 50 | 65 | 159,4 |

В октябре 2008г. Банк России кардинально снизил нормативы обязательных резервных требований к банкам, установив их по всем видам привлеченных ресурсов на уровне 0,5%. По оценкам ЦБ РФ эта мера позволит дать банковскому сектору дополнительную ликвидность в размере 100млрд. рублей. Также в октябре по инициативе правительства был принят пакет законов, направленные на стабилизацию финансового и денежного рынков. Предусматривается, в частности, предоставление банковской системе 950млрд. руб. в форме субординированного кредита сроком на 5лет; предоставление Банком России беззалоговых кредитов кредитным организациям до 6месяцев; государственная гарантия возмещения вкладов физических лиц в коммерческих банках в объеме до 700тыс. рублей на 100%.

Таким образом, проанализировав динамику показателей современного состояния финансовых рынков, можно сделать выводы, что мировой кризис значительно повлиял на функционирование финансовых рынков в России. Как выяснилось, критическое состояние финансового сектора в нашей стране обусловлено не только лишь мировым кризисом - на отечественных финансовых рынках существовало и до него множество проблем, к проявлению которых в данный момент поспособствовал кризис. В таком случае, необходимо рассмотрение путей совершенствования финансовых рынков и возможные изменения в результате осуществления поставленных задач.

Похожие работы

... из групп классификации финансовых инструментов в свою очередь классифицируется по отдельным специфическим признакам, которые отображают особенности их выпуска, обращения и погашения. 5. Особенности формирования и развития финансового рынка в Украине Рассматривая финансовый рынок Украины в историческом аспекте, необходимо отметить, что он существовал на территории нашего государства до ...

... : привести отечественное законодательство в соответствие с международными стандартами раскрытия информации, внедрить комплексную систему сбора информации об участниках финансового рынка. Для анализа современного состояния финансового рынка в Украине необходимо проанализировать деятельность отдельных его частей. Банковский сектор является наибольшей частью финансового рынка Украины с активами, ...

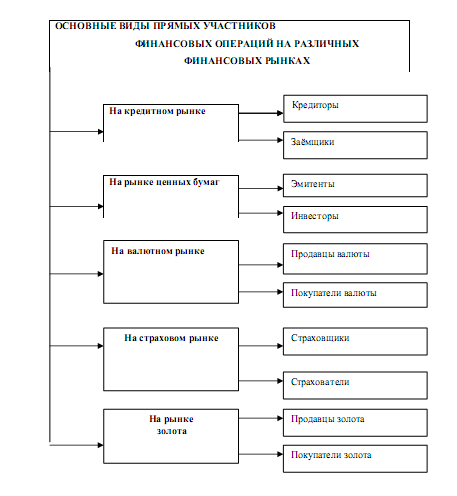

... получения дохода. Этот доход формируется за счет получения инвесторами процентов, дивидендов и прироста курсовой стоимости ценных бумаг. Инвесторы, осуществляющие свою деятельность на финансовом рынке, классифицируются по ряду признаков. По своему статусу они подразделяются на индивидуальных и институциональных инвесторов. По целям инвестирования выделяют стратегических (приобретающих контрольный ...

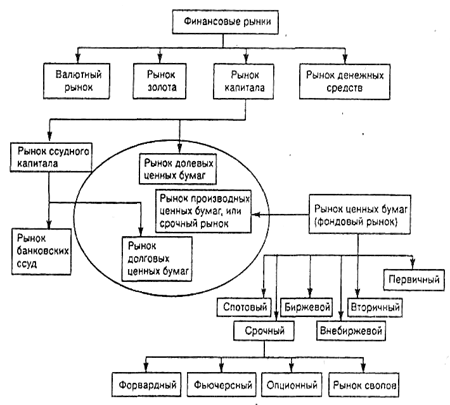

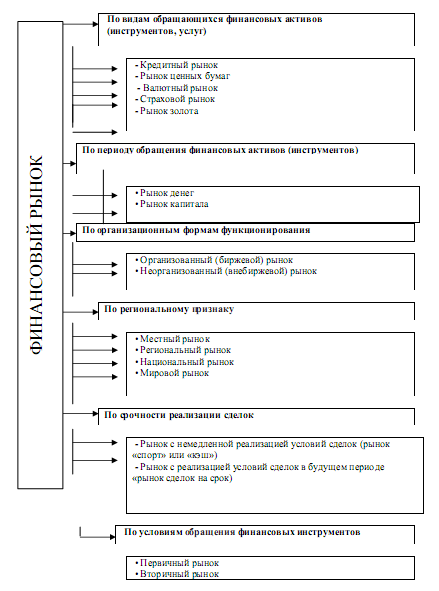

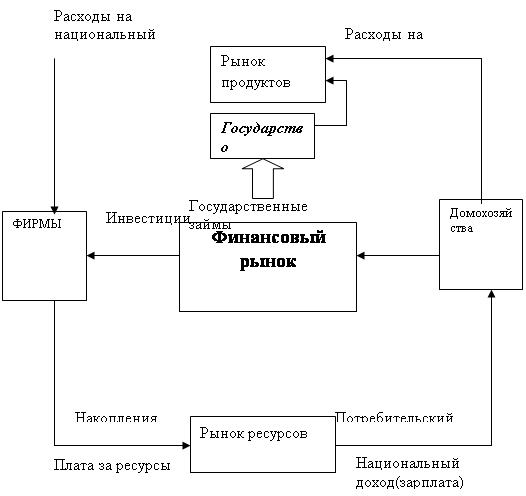

... отдельных финансовых активов, принимает “защитные” законы, ограждающие от иностранного проникновения и излишней конкурентности. Глава 2. Функции и виды финансового рынка 2.1 Функции финансового рынка Функциями финансового рынка являются: 1) Основная функция финансового рынка заключается в обеспечении перетока средств от субъектов хозяйствования, для которых они в данный момент ...

0 комментариев