Навигация

Порядок и сроки отражения выявленных нарушений в бухгалтерском учете. Санкции за нарушение налогового законодательства

5 Порядок и сроки отражения выявленных нарушений в бухгалтерском учете. Санкции за нарушение налогового законодательства.

При обнаружении ошибки бухгалтер в первую очередь определяет, к какой группе она относится:

Ø Ошибка, связанная с предоставлением неверных данных в налоговых расчетах

Ø Ошибка, связанная с неправильным отражением бухгалтерских операций по счетам бухгалтерского учета и привела к неправильному исчислению налогов

Ø Ошибка, связанная с неправильным отражением оборотов по счетам бухгалтерского учета и привела к неправильному исчислению налогов

В первом случае предоставляется дополнение декларации с уточнениями.

Во втором случае исправление записи в б/у производится одним из следующих способов:

· Неправильно сделанная бухгалтерская запись сторнируется и производится правильная запись

· Производится дополнительная запись на сумму, не отраженную на счетах б/у

· Делается обобщенная проводка, приводящая записи на счетах б/у в отчетном периоде к такому состоянию, каким оно было в случае первоначального правильного отражения операции

Порядок исправления ошибок, выявленных налоговыми организациями

Согласно п.27 Инструкции МНС России №62 суммы внесенные в бюджет в виде санкций не подлежат включению в состав расходов от внереализационных операций и относятся на уменьшение остаются в распоряжении предприятия чистой прибыли.

Статья 106. Понятие налогового правонарушения

Налоговым правонарушением признается виновно совершенное противоправное (в нарушение законодательства о налогах и сборах) деяние (действие или бездействие) налогоплательщика, налогового агента и иных лиц, за которое настоящим Кодексом установлена ответственность.

Статья 107. Лица, подлежащие ответственности за совершение налоговых

правонарушений

1. Ответственность за совершение налоговых правонарушений несут организации и физические лица в случаях, предусмотренных главой 16 настоящего Кодекса.

2. Физическое лицо может быть привлечено к налоговой ответственности с шестнадцатилетнего возраста.

Статья 108. Общие условия привлечения к ответственности за совершение

налогового правонарушения

1. Никто не может быть привлечен к ответственности за совершение налогового правонарушения иначе, как по основаниям и в порядке, которые предусмотрены настоящим Кодексом.

2. Никто не может быть привлечен повторно к ответственности за совершение одного и того же налогового правонарушения.

3. Предусмотренная настоящим Кодексом ответственность за деяние, совершенное физическим лицом, наступает, если это деяние не содержит признаков состава преступления, предусмотренного уголовным законодательством Российской Федерации.

4. Привлечение организации к ответственности за совершение налогового правонарушения не освобождает ее должностных лиц при наличии соответствующих оснований от административной, уголовной или иной ответственности, предусмотренной законами Российской Федерации.

5. Привлечение налогоплательщика к ответственности за совершение налогового правонарушения не освобождает его от обязанности уплатить причитающиеся суммы налога и пени. Привлечение налогового агента к ответственности за совершение налогового правонарушения не освобождает его от обязанности перечислить причитающиеся суммы налога и пени.

6. Лицо считается невиновным в совершении налогового правонарушения, пока его виновность не будет доказана в предусмотренном федеральным законом порядке и установлена вступившим в законную силу решением суда. Лицо, привлекаемое к ответственности, не обязано доказывать свою невиновность в совершении налогового правонарушения. Обязанность по доказыванию обстоятельств, свидетельствующих о факте налогового правонарушения и виновности лица в его совершении, возлагается на налоговые органы. Неустранимые сомнения в виновности лица, привлекаемого к ответственности, толкуются в пользу этого лица.

Статья 109. Обстоятельства, исключающие привлечение лица к ответственности за совершение налогового правонарушения

Лицо не может быть привлечено к ответственности за совершение налогового правонарушения при наличии хотя бы одного из следующих обстоятельств:

1) отсутствие события налогового правонарушения;

2) отсутствие вины лица в совершении налогового правонарушения;

3) совершение деяния, содержащего признаки налогового правонарушения, физическим лицом, не достигшим к моменту совершения деяния шестнадцатилетнего возраста.

4) истечение сроков давности привлечения к ответственности за совершение налогового правонарушения.

Статья 110. Формы вины при совершении налогового правонарушения1. Виновным в совершении налогового правонарушения признается лицо, совершившее противоправное деяние умышленно или по неосторожности.

2. Налоговое правонарушение признается совершенным умышленно, если лицо, его совершившее, осознавало противоправный характер своих действий (бездействия), желало либо сознательно допускало наступление вредных последствий таких действий (бездействия).

3. Налоговое правонарушение признается совершенным по неосторожности, если лицо, его совершившее, не осознавало противоправного характера своих действий (бездействия) либо вредного характера последствий, возникших вследствие этих действий (бездействия), хотя должно было и могло это осознавать.

4. Вина организации в совершении налогового правонарушения определяется в зависимости от вины ее должностных лиц либо ее представителей, действия (бездействие) которых обусловили совершение данного налогового правонарушения.

Статья 111. Обстоятельства, исключающие вину лица в совершении налогового

правонарушения

Похожие работы

... Министерством же определяются функции структурных подразделений руководимых налоговых органов [10, с. 43]. Деятельность должностных лиц налоговых органов поощряется и гарантируется государством за счет создания надлежащих условий работы, пенсионного обеспечения, обязательного государственного медицинского и социального страхования, защиты от насилия, угроз в связи с исполнением служебных ...

... иные обязанности, предусмотренные законодательством о налогах и сборах. 2. Налогоплательщики - организации и индивидуальные предприниматели помимо обязанностей, обязаны письменно сообщать в налоговый орган соответственно по месту нахождения организации, месту жительства индивидуального предпринимателя: 1) об открытии или о закрытии счетов (лицевых счетов) - в течение семи дней со дня открытия ( ...

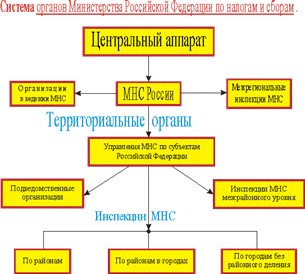

... , которое регулирует властные отношения по установлению, введению и взиманию налогов, а также отношения, которые возникают в сфере осуществления налогового контроля. Глава 2. Структура налоговых органов Российской Федерации. 2.1 Принципы построения системы налоговой службы РФ Жизнедеятельность любого государства находится в прямой зависимости от налоговых и иных поступлений в бюджеты всех ...

... и ответственности налогоплательщиков, так и налоговых органах. НК РФ это систематизированный законодательный акт, регулирующий процесс налогообложения. В нем отражены положения, связанные с регулированием деятельности налоговых органов, четко установлены объект и субъект налогообложения, прописаны правила исполнения обязанности по уплате налогов и сборов, установлены виды налоговых правонарушений ...

0 комментариев