Навигация

Аналитика проблемности привлечения вкладов коммерческими банками Украины

1. Аналитика проблемности привлечения вкладов коммерческими банками Украины

Основные макроэкономические показатели развития баковского сектора национальной экономики

На 1 марта 2004 года в Государственном реестре банков было зарегистрировано 183 банка, из которых 157 имели лицензии на осуществление банковских операций. В I квартале было зарегистрировано еще два новых банка: универсальный банк «Лидер» и одесский банк «Соцкомбанк». При этом из Госреестра в I квартале был исключен один банк — «Амаско». В стадии ликвидации находится 23 банка, из которых 10 ликвидируются по решению НБУ, 12 — по решению судов и один банк — по решению акционеров/18,98/.

Согласно закону о банках и банковской деятельности до 17 января 2003 года украинские банки должны были нарастить свои капиталы до 5 млн. евро, областные банки — до 3 млн., кооперативные — до 1 млн. евро/1,10/.

Следует отметить, что отечественные банки увеличивают темпы роста основных показателей, об этом свидетельствуют цифры консолидированной прибыли украинских банков.

Так, консолидированная прибыль украинских банков в первом квартале 2003 г. превысила аналогичный показатель 2002 г. на 91 %, составив 216 млн. грн. (за I квартал прошлого года — 113 млн. грн.). Об этом сообщил заместитель председателя правления НБУ Александр Шлапак. По его информации, за первый квартал 2003 г. уставный капитал действующих банков увеличился на 7,7% (за I квартал 2002 г. — на 3,1 %) и составил 6457,4 млн. грн., обязательства выросли на 11,8% (на 6,2%) — до 60285,6 млн. грн., активы повысились на 10,4% (на 5,6%) — до 74822,2 млн. грн/16,54/.

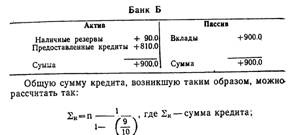

Имеет место также положительная динамика балансового и уставного капиталов коммерческих банков (рис. 2.1.).

Рис. 2.1. Динамика балансового и уставного капиталов комбанков, млн.грн.

Благодаря хорошим макроэкономическим условиям в Украине два-три минувших года (отсчет с 2000 года) стали периодом быстрого и устойчивого роста кредитного рынка. Постепенно и население начало доверять все больше сбережений банкам, что позволило финансовым учреждениям существенно нарастить объемы выданных кредитов и снизить кредитные ставки. В итоге, как выразился президент Ассоциации украинских банков Александр Сугоняко, «банки начали реальное кредитование экономики не только на уровне оборотных средств, но и производства».

Положительная динамика банковских ресурсов, используемых в экономическом механизме выглядит за этот небольшой период достаточно оптимистично (рис.2.2).

Рис. 2.2. Динамика вкладов в банковский сектор, млн. грн.

Рост вкладов населения и других обязательств позволили коммерческим банкам активно проводить политику кредитования народного хозяйства, бизнеса и физических лиц. Вот как выглядит динамика кредитования со стороны коммерческих банков за последние три года (рис. 2.3.).

Рис.2.3. Динамика кредитов, предоставленных комбанками предпринимателям и физическим лицам, млн. грн.

Однако, уже с середины 2003 года, казалось бы, отлаженный механизм, транслирующий сбережения в инвестиции, забуксовал. Впервые от структур исполнительной власти прозвучало предложение банкам «затормозить» кредитование, поскольку это в нынешних условиях небезопасно. Между тем «разогретому» производственному бизнесу, растущему в течение последнего времени на 10—15% ежемесячно, плавно притормаживать достаточно сложно/8,53/.

Благоприятная макроэкономическая конъюнктура заметно помогла украинским банкам. Как за счет притока ресурсов через положительное сальдо торгового баланса, так и за счет роста монетизации экономики у банков почти не было проблем с увеличением ресурсной базы. При этом большинство банков также не испытывали в последние два года серьезных осложнений с наращиванием собственного капитала и поддержанием ликвидности.

Самыми большими рисками в отечественной банковской системе в настоящее время специалисты ведущих украинских банков на конференции «Требования к системам контроля рисков коммерческих банков в условиях развития национальной банковской системы Украины» назвали кредитный, валютный и риск ликвидности.

Таким образом, среди предпосылок ухудшения положения банков называются следующие факторы. Во-первых, это кредитные риски, поскольку львиная доля сегодняшних «плохих долгов» банков была сформирована на фоне безудержного роста кредитного портфеля в период восстановления экономики. Во-вторых, это агрессивный банковский менеджмент, который слабо владеет технологиями управления рисками. И в-третьих, критическая зависимость от непрозрачной деятельности финансово-промышленных групп, контролирующих многие банки. Перечисленные риски, «плохи» уже тем, что они объективно препятствуют качественным изменениям в банковском секторе, создавая ситуацию «порочного круга» и провоцируя рост кредитных ресурсов.

Похожие работы

... ! Уважаемые члены государственной аттестационной комиссии! Уважаемые слушатели! Вашему вниманию предоставляется дипломная работа на тему «Особенности формирования депозитной политики коммерческих банков в современных условиях» на материалах ОАО «Импэксбанк» филиал «Орловский». Актуальность исследования обусловлена видением проблем наращивания ресурсного потенциала коммерческих банков ...

... прирост общего объема кредитов нефинансовым организациям, что свидетельствует о растущей роли банковского сектора в поддержании инвестиционной активности в экономике. Наиболее значимую роль в удовлетворении спроса нефинансовых организаций на долгосрочные кредиты играют банки, контролируемые государством, и крупные частные банки. Суммарная доля данных групп банков в общем объеме кредитов сроком ...

... после банкротства банка. Такие доплаты предусмотрены, например, в Америке, Великобритании, Японии, Франции. С 19 февраля 1982г. в Великобритании начал действовать Фонд обязательного страхования банковских вкладов. Он образован на основе законодательного распоряжения органов власти, является самостоятельным юридическим лицом. Вклады всех без исключения банков страхуются, кроме отдельных филиалов ...

... организации аналитической работы в КБ «Тагилбанк». Рассмотрены вопросы проведения анализа банка. Изучены различные методики анализа деятельности банков. Выбраны направления аналитической работы в банке. Разработан проект организации службы анализа и отчетности. Сформирована модель проведения анализа работы банка, основанная на комплексе финансовых коэффициентов. На основе методики сделана ...

0 комментариев