Навигация

Рекомендации по улучшению финансового состояния предприятия

3. Рекомендации по улучшению финансового состояния предприятия

3.1 Программное обеспечение оценки финансово-экономического состояния предприятия с использованием MS ExcelОт оперативного анализа экономической ситуации и выбора оптимального решения из множества альтернатив зависит успех в современном бизнесе. Одним из компьютерных средств для решения подобных задач является программный продукт корпорации Microsoft – Excel. Программа MS Excel, являясь лидером на рынке программ обработки электронных таблиц, определяет тенденции развития в этой области.

Excel – это программный продукт, который относится к категории, называемой электронными таблицами. Excel – не единственная программа электронных таблиц для персональных компьютеров. Среди других можно назвать также Lotus 1-2-3 и Quattro Pro.

Электронная таблица – это интерактивная компьютерная программа, которая состоит из набора строк и столбцов. Они изображаются на экране в специальном окне, которое можно прокручивать вверх и вниз, вправо и влево. Область, находящаяся на пересечении строки и столбца, называется ячейкой. В ячейке может находиться число, текст или формула, с помощью которой выполняются вычисления, относящиеся к одной или нескольким другим ячейкам. Ячейки можно копировать, перемещать или изменять содержащиеся в них формулы. Электронную таблицу можно сохранить в файле для дальнейшего использования или удалить, если она больше не нужна. Ячейки электронной таблицы можно форматировать и распечатывать для ведения документации. Кроме того, отдельные группы числовых ячеек можно использовать для создания графиков, диаграмм или карт [13].

Наиболее важным преимуществом электронной таблицы является то, что при изменении содержимого какой-либо ячейки, используемой в формуле, результат будет автоматически пересчитываться. Это означает, что если имеется электронная таблица, работающая с определенными формулами, то, проводя небольшие изменения, можно использовать эту “модель” и для других случаев.

Отсюда следует, что пользователи Excel имеют три существенных преимущества:

- многообразие возможностей создания качественных таблиц и графиков, которые существенно превосходят аналогичные возможности других программ;

- наличие в одной оболочке таких элементов, как раскрывающиеся меню или диалоговые окна, которые присутствуют во всех программах, работающих в среде Windows, и при этом имеют одну и ту же форму. Таким образом, пользователю, имеющие опыт работы с любым программным продуктом из пакета MS Office без особых усилий смогут освоить и этот программный продукт, так как попадут в знакомую им среду;

- облегчается переход из одной программы в другую через границы используемой операционной системы (например, от Windows к OS/2), так как нет необходимости изучать структуру программы или способы управления ею, а можно ограничится изучением только существенно отличающихся возможностей.

Перечислим некоторые возможности электронных таблиц MS Excel:

Многостраничные файлы. Файлы Excel, называемые рабочими книгами, могут состоять из произвольного числа отдельных листов. Это могут быть листы рабочих таблиц, листы диаграмм, созданные пользователем диалоговые окна. Данная возможность позволяет упорядочить работу. Например, можно сохранять все электронные таблицы, относящиеся к бюджету, в отдельной рабочей книге.

Многооконный интерфейс. В Excel можно работать с несколькими файлами одновременно, при этом вовсе не обязательно закрывать один файл, если вам надо заглянуть в другой. Это свойство упрощает процесс обмена информацией между таблицами в разных рабочих книгах.

Контекстно-зависимая справочная система. Это означает, что пользователь может получить любую справку на экране компьютера, работая в Excel.

Легкость управления. Excel, вероятно, самая простая в использовании электронная таблица. Многие ее возможности были специально разработаны для того, чтобы и начинающие, и профессионалы могли выполнять повседневные задачи быстро и просто.

Встроенные функции. В Excel включено огромное количество встроенных функций, которые можно использовать в формулах.

Гибкое управление текстом. Хотя сильная сторона Excel – это операции с числами, она не так уж плоха и в работе с текстом. Пользователь может форматировать или поворачивать текст, находящийся в ячейках. Кроме того, программа позволяет перемещать текстовые окна, вставляя их в любом месте рабочей таблицы, а также менять их размеры. Excel – единственная программа электронных таблиц, позволяющая легко форматировать отдельные символы внутри одной ячейки. Например, если в ячейке находится текст, то можно выделить одну букву полужирным шрифтом, а вторую – цветом.

Разнообразие диаграмм. По сравнению с другими программами электронных таблиц Excel обладает, пожалуй, самыми богатыми возможностями по созданию диаграмм и графиков. Они позволяют пользователю изменять и пополнять богатый ассортимент диаграмм различных типов. Excel 97 предоставляет в распоряжение пользователя множество функций для создания и форматирования диаграмм. В дальнейшем диаграммы могут использоваться для более наглядного представления цифровых данных.

Наличие всех вышеуказанных обстоятельств (а также наличие подобной программы практически на любом персональном компьютере) существенно повлияло на мой выбор, при поиске программного продукта для целей финансово-экономического экспресс-анализа деятельности предприятия.

Сущность работы программы заключается в том, что на основании данных стандартной бухгалтерской отчетности происходит автоматический экспрес-анализ финансового состояния предприятия.

Далее после ввода всех 5 форм стандартной бухгалтерской отчетности происходит автоматический расчет структуры прибыли предприятия, отражаются показатели неудовлетворительной структуры бухгалтерского баланса, рассчитываются коэффициенты характеризующие финансовое состояние предприятия.

Пример анализа полученных данных представлен в рамках данного дипломного проекта на основе бухгалтерской отчетности РУП «МАЗ».

Следовательно, для того, чтобы провести анализ любого другого предприятия либо провести анализ данного за иной период, нет необходимости рассчитывать вышеприведенные показатели заново. Достаточно лишь заполнить входные формы, а все остальное сделает программа. Таким образом, она позволяет несколько облегчить процесс экспресс-анализа финансово-экономического состояния предприятия, автоматизируя его расчетную часть.

3.2 Пути улучшения финансового состояния предприятияНехватка на предприятии специалистов по менеджменту, ориентация на то, что все проблемы финансовой стратегии должен решать главный бухгалтер, нередко приводит к негативным последствиям [20]. На большинстве предприятий основной ошибкой в составлении бухгалтерского учета, в определении объектов налогообложения и управлении финансами является недостаточность юридического обеспечения хозяйственной деятельности. Как и любому другому предприятию, РУП «МАЗ» могут потребоваться дополнительные инвестиции для реализации какого-либо проекта. Поэтому руководители компании должны быть заинтересованы в том, чтобы показать работу предприятия, ее финансовое положение с лучшей стороны. Подобную информацию о финансовом состоянии предприятия, его потенциале, стабильности в будущем призван предоставить аудитор.

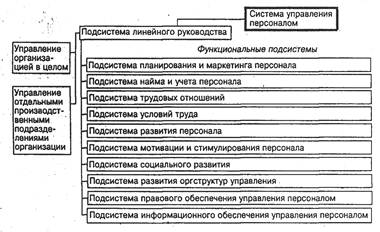

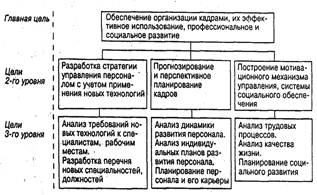

Помимо отдела сбыта и связанных с ним организационно-технических мероприятий предприятие может создать финансовую дирекцию а в ней аналитический, плановый отдел и отдел внутреннего отдел аудита – важного инструмента достижения высоких результатов, а также профилактики управленческих рисков. В период становления рыночной экономики возникла объективная необходимость в услугах независимых экспертов, устанавливающих достоверность финансовой отчетности. Интересы руководителей обязан защищать именно аудитор.

Важно учесть то, что рядовой специалист почти всегда способен отметить недостатки в работе предприятия, тогда как высококвалифицированный аудитор, оценив ситуацию, обязан предложить несколько возможных решений. Обычно этим отличается подход аудитора высокого уровня от обычного. Кроме того, чтобы предложить организации оптимальное решение проблемы, от аудиторов требуется владение не только вопросами бухгалтерского учета, но вопросами гражданского права и других отраслей права. Для обеспечения высокой производительности труда работников, руководству предприятия необходимо формировать и реализовывать программы систематического обучения и подготовки кадров в целях более полного раскрытия их возможностей.

Проведя анализ финансового состояния РУП «МАЗ» можно сделать вывод, что главенствующее место в структуре оборотных активов занимают запасы, на втором месте стоит дебиторская задолженность. Поэтому предприятию необходимо тщательнее управлять запасами.

Для увеличения размера собственных оборотных средств нужно рассмотреть элементы формулы расчета таких средств (капитал, внеоборотные активы) и искать пути увеличения собственных оборотных средств либо за счет роста капитала (увеличение уставного капитала), либо за счет снижения величины внеоборотных активов и др.

Набор таких предложений, полученных от финансового менеджера руководителем предприятия, позволит последнему выбрать наиболее реальный и доступный вариант для решения финансовых проблем экономического субъекта.

Руководству предприятия необходимо снизить, во-первых, себестоимость реализуемой продукции, для этого необходимо периодически обновлять оборудование, производить ремонт, чтобы не было простоев, а также приобретать более современную технику, отвечающую современным стандартам, а во-вторых, уменьшить коммерческие расходы, для этого необходимо ограничить расходы управляющего персонала, например, можно ввести лимит денежной суммы, которую в течение месяца могут потратить работники управления обществом.

С целью максимизации денежных средств предприятию следует разрабатывать широкое разнообразие моделей договоров с гибкими условиями формы оплаты и гибким ценообразованием. Возможно различные варианты: от предоплаты или частичной предоплаты до передачи на реализацию и банковской гарантии.

Предложение скидок оправдано в трех основных ситуациях:

1) если снижение цены приводит к расширению продаж, а структура затрат такова, что реализация данной продукции отражается на увеличении общей прибыли, товар высокоэластичен и имеет достаточно высокую долю постоянных затрат;

2) если система скидок интенсифицирует приток денежных средств (ДС) в условиях дефицита на предприятии, возможно краткосрочное критическое снижение цен вплоть до отрицательного финансового результата от проведения конкретных сделок;

3) система скидок за ускорение оплаты более эффективна, чем система штрафных санкций за просроченную оплату.

Во всех случаях можно говорить о спонтанном финансировании, которое при инфляции ведет к уменьшению текущей стоимости реализованной продукции, поэтому следует точно оценить возможность предоставления скидки по досрочной оплате.

Таблица 3.1- Расчет финансового результата

| Показатель | Предоставление скидки | Кредит |

| 1 | 2 | 3 |

| Индекс цен | 1,02 | 1,02 |

| Коэффициент дисконтирования | 0,98 | 0,98 |

| Потери от скидки с каждой 1000 руб. | 30 | - |

| Потери от инфляции с каждой 1000 руб. | - | 1000 (1000×0,98) = 20 |

| Доход от альтернативных вложений капитала, руб. | (1000 - 30)×0,1×0,98 =95,06 | (1000× 0,1) ×0,98 = 98 |

| Оплата процентов, руб. | - | 1000×0,2 / 12 =16,6 |

| Финансовый результат, руб. | 95,06 - 30 = 65,06 | 98 -16,6 - 33,3 =48,1 |

Проведем сравнительную оценку двух вариантов (таблицу 3.1) краткосрочного финансирования предприятием-продавцом:

1) с предоставлением скидки для скорейшего покрытия потребности в денежных средствах;

2) с получением кредита без предоставления скидки.

Исходные данные для расчета таковы:

- инфляционный рост цен - 2% в месяц;

- договорный срок оплаты - 1 месяц;

- скидка при оплате по факту отгрузки в начале месяца – 3%;

- банковская ставка по краткосрочному кредиту – 20% годовых;

- рентабельность альтернативных вложений капитала – 10% годовых.

Сравнение показывает, что при предоставлении скидки предприятие получает доход больший, чем при использовании кредита.

Одним из важных моментов в управлении оборотным капиталом является определение оптимального соотношения между дебиторской и кредиторской задолженностями. При этом необходимо оценивать не только условия своего кредитования покупателей, но и условия кредита поставщиков сырья и материалов с точки зрения уменьшения затрат или увеличения дополнительного дохода, получаемого предприятием. Предположим, что поставщики сырья и материалов предоставляют скидку 5% при оплате в момент отгрузки, либо отсрочку платежа на 45 дней.

Оценим целесообразность использования скидки с точки зрения предприятия, использующего для досрочной оплаты кредит под 20% годовых (таблица 3.2).

Предприятию выгодно использовать скидки и производить досрочную оплату, однако 5%-ный уровень скидки в данном случае является минимально допустимым, что показывают следующие расчеты:

Таблица 3.2 - Расчет финансового результата (на каждую 1000 рублей)

| Показатель | Со скидкой | Без скидки |

| 1 | 2 | 3 |

| Оплата за сырье, руб. Расходы по оплате процентов, руб. | 950 950 × 0,2 × 45 / 360 = 23,8 | 1000 |

| Итого | 973,8 | 1000 |

Минимально допустимый уровень скидки = 20% /360 × 45 = 3%

Максимально допустимая величина скидки = 1000 × 3% = 30 руб. с каждой 1000 рублей.

Таким образом, система скидок способствует защите предприятия от инфляционных убытков и относительно дешевому пополнению оборотного капитала в денежной или натуральной форме.

Анализ расчетов необходимо проводить систематически. Также необходимо постоянно контролировать размер и структуру дебиторской и кредиторской задолженности.

Являясь частью оборотных средств, а именно частью фондов обращения, дебиторская задолженность, а особенно неоправданная «зависшая», резко сокращает оборачиваемость оборотных средств и тем самым уменьшает доход предприятия, что влияет на финансовую устойчивость предприятия.

Для повышения эффективности управления дебиторской задолженностью можно порекомендовать предприятию следующие мероприятия:

- вести непрерывный мониторинг состояния дебиторской и кредиторской задолженности, своевременно выявляя и устраняя негативные

тенденции;

- непрерывно контролировать состояние расчетов с покупателями и поставщиками по просроченной задолженности;

- снизить длительность нахождения запасов на складах путем обеспечения ритмичности поставок, устойчивых и длительных связей с поставщиками сырья и материалов, стимулирования сбыта продукции в период сезонного падения спроса.

С целью максимизации денежных средств предприятию следует разрабатывать широкое разнообразие моделей договоров с гибкими условиями формы оплаты и гибким ценообразованием. Возможно различные варианты: от предоплаты или частичной предоплаты до передачи на реализацию и банковской гарантии.

Одной из целей финансовой стратегии предприятия является получение прибыли и обеспечение рентабельной работы. Безусловно, существуют меры, в принципе возможные для восстановления платежеспособности предприятия, но их реализация занимает большое количество времени:

- продажа части основных средств, как способ уменьшения налогооблагаемой базы и способ расчета с кредиторами по текущим обязательствам.

- получение долгосрочной ссуды или займа, но здесь существует условность: если полученная ссуда носит целевой характер, то улучшение платежеспособности по формальным критериям на самом деле является фиктивным.

В структуре источников средств предприятия в 2009 году значительную часть занимает кредиторская задолженность. Ее доля постоянно увеличивается. Это крайне негативная тенденция. Именно вследствие большого объема кредиторской задолженности показатели ликвидности имеют значения ниже допустимых, что и определяет неплатежеспособность предприятия.

В структуре самой кредиторской задолженности наибольший вес занимает задолженность перед поставщиками и подрядчиками.

Среди различных способов восстановления нормальной структуры баланса следует отметить возможность проведения реструктуризации задолженности перед кредиторами.

Среди прочих оперативных мероприятий следует отметить также ценовую политику предприятия. Ранее в условиях планово-распределительной системы предприятие занимало практически монопольное положение на рынке и не испытывало недостатка в платежеспособном спросе на свои услуги. С переходом на рыночные отношения, на рынке появились более технологичные конкуренты, которые смогли предложить услуги лучшего качества и завоевать своего потребителя. Предприятие оказалось не в состоянии мобильно отреагировать на изменение во внешней среде, что вызвало падение объема реализации и соответствующую недогрузку мощностей.

Предприятие может попытаться получить государственную финансовую поддержку на безвозвратной или возвратной основе из бюджетов различных уровней, отраслевых и межотраслевых внебюджетных фондов. Но данная мера восстановления платежеспособности связана с выполнением ряда условий: наличие плана финансового оздоровления; безусловным соблюдением целевого характера использования ранее предоставленной государственной финансовой поддержки.

Проанализировав данные пути улучшения результатов хозяйственной деятельности, можно сделать вывод, что наиболее оптимальными в сложившейся ситуации являются увеличение объемов реализации, а также улучшение работы с дебиторами.

Хотя намечалась тенденция к снижению дебиторской задолженности, но, тем не менее, она велика. За счет комплекса мероприятий по активизации этой работы можно ее (дебиторскую задолженность) снизить, что улучшит финансовое состояние предприятия.

Расчеты показывают, что можно снизить дебиторскую задолженность примерно на 10%:

![]() (2.13)

(2.13)

где, ![]() – дебиторская задолженность;

– дебиторская задолженность;

% - процент снижения дебиторской задолженности.

![]()

Затем эту сумму можно направить на увеличение валовой прибыли, довести до чистой прибыли, т.е. определить прирост чистой прибыли. При уровне рентабельности в 10% прирост валовой прибыли составит:

![]() (2.14)

(2.14)

где ![]() – дебиторская задолженность;

– дебиторская задолженность;

R – уровень рентабельности.

![]()

Итого прирост прибыли, остающейся в распоряжении предприятия, составит:

![]() (2.15)

(2.15)

где ![]() – ставка налога на прибыль.

– ставка налога на прибыль.

![]()

Возросшие сегодня требования к управлению обусловлены увеличением размеров предприятий, сложностью технологий, необходимостью овладения самыми современными управленческими навыками. Все решения по финансовым, организационным и другим вопросам подготавливаются и вырабатываются ныне профессионалами в сфере организации управления, которые осуществляют и контроль за выполнением намеченного.

Для того, чтобы обеспечить производство и сбыт своей продукции, анализируемому предприятию рекомендуется пересмотреть свою ценовую политику, в надежде, что снижение цен вызовет ответную благожелательную реакцию потребителей. Руководству РУП «МАЗ» необходимо было иметь собственную методику установления оптимальной цены. Так при условии, что предприятие будет предоставлять скидку покупателям в размере 5% выручка возрастет на 15%.

Снижение себестоимости продукции и повышения уровня ее рентабельности осуществляется посредством управления производительностью.

Управление производительностью – это фактически часть более широкого процесса управления. Оно также включает в себя планирование, организацию, руководство, контроль и регулирование. Суть управления производительностью заключается в том, чтобы добиваться максимально возможного уровня ее повышения при существующих в данный момент экономических условиях. В своей организации управление производительностью исходит из следующих положений:

- выработка общего подхода к пониманию проблемы результативности и производительности систем;

- разработка стратегических программ роста производительности;

- разработка подходов к методам измерения и оценки производительности;

- разработка методов контроля и повышения производительности.

Обеспечение организации планирования и эффективного внедрения всех элементов.

Прежде всего, надо обратить внимание на то, как можно увеличить объем продукции. В практике американских фирм с этой целью используется причинно-следственная диаграмма, показывающая, в каких случаях происходит увеличение объема продукции и при каком условии (неизменности или более медленных темпах увеличения затрат) повышается производительность системы.

Главными направлениями решения задачи повышения производительности труда являются интенсификация производства, техническое переоснащение предприятия, внедрение более совершенной техники, коренное повышение качества продукции, улучшение организации производства и труда за счет улучшения материально-технического обеспечения (в первую очередь), а также повышения культуры производства и усиления роли «человеческого фактора». Все эти направления неравноценны как по результатам роста производительности труда, так и по затратам, связанным с ними. Многократное повышение производительности труда можно получить за счет более полного использования результатов научно-технического прогресса. Но его реализация требует, как правило, больших капиталовложений, которые не всегда (в определенный момент времени) по силам предприятию. Желание и возможность осуществить капиталовложения в усовершенствование техники зависят от их прибыльности. Следовательно, в решении вопроса об инвестициях необходимо руководствоваться теми же факторами, что и при производстве любого товара. В первую очередь, это факторы, влияющие на величину прибыли от отдельных технических усовершенствований. Возрастание прибыльности от предполагаемого усовершенствования техники возможно в двух случаях: во-первых, если при этом уменьшаются издержки производства товара, и, во-вторых, если снижаются затраты на дефицитные ресурсы, продаваемые в связи с этим по высоким ценам. Поэтому при планировании роста производительности труда следует выбирать то направление из вышеприведенных, которое даст оптимальный результат как по увеличению производительности труда, так и по затратам на его осуществление.

В целях снижения себестоимости и повышения рентабельности товарной продукции, на данном предприятии предлагается внедрить уже разработанные, специалистами завода технологии:

- ресурсосберегающей технологии – экономический эффект в год 3870 тыс. руб.;

- энергосберегающие технологии – экономический эффект в год – 740,5 тыс. руб.;

- вывод из эксплуатации излишних производственных площадей, технологического оборудования – экономический эффект в год 212 тыс. руб.

Таким образом, суммарный эффект должен составить:

![]()

Учитывая, что затраты на производство и сбыт продукции составили 1546763 тыс. руб., а выручка от реализации 186464 тыс. руб., следовательно, рентабельность товарной продукции 186464/1546763 = 0,10 – следовательно, рентабельность товарной продукции на данном предприятии составила 10%.

Теперь подсчитаем рентабельность товарной продукции при условии внедрения вышеуказанных технологий:

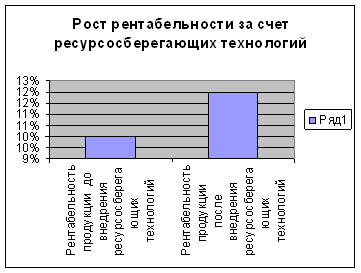

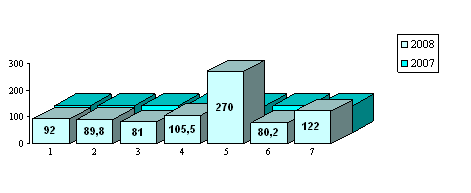

186464/ (186464 тыс. руб. – 4822 тыс. руб.) = 0,12 т.е. рентабельность товарной продукции составила 12%, итак, произошел рост рентабельности товарной продукции на 2% (рисунок 3.2).

Рисунок 3.2 - Рост рентабельности за счет технологических мероприятий

Таким образом, на данном этапе финансовое оздоровление РУП «МАЗ» представляется вполне реалистичным при условии выполнения указанных рекомендаций.

В связи с финансово-экономическим кризисом, на предприятии сложилась ситуация которая с февраля 2009 года повлекла за собой множество проблем:

- снижение покупательского спроса, на рынке сбыта РУП”МАЗ” повлекло за собой образование больших складских остатков автомобилей и прицепной техники более 200% ежемесячного выпуска продукции.

- отсутствие финансовых средств на закупку материалов комплектующих изделий и выплату заработной платы работникам предприятия.

- из-за низкой платежеспособности отдельных предприятий, потребителей продукции РУП”МАЗ” снизился спрос на продукцию, что также повлекло за собой увеличение незавершонного производства.

- все эти вышеуказанные проблемы, повлекли на предприятии к целосменным простоям и 3-х дневной рабочей неделе.

На основании проведенного оценки финансового состояния предприятия можно констатировать, что РУП «МАЗ» является прибыльно работающим и динамично развивающимся предприятием, имеющим реальные возможности своевременно и в полном объеме рассчитываться по своим обязательствам. Объемы поступающей на счета предприятия выручки свидетельствуют о налаженной системе сбыта выпускаемой продукции. Проводимая на предприятии программа технического перевооружения и модернизации действующего производства позволит заводу повысить конкурентоспособность и качество выпускаемой продукции, упрочить свои позиции на рынках стран ближнего и дальнего зарубежья, увеличить размеры получаемой прибыли.

Заключение

Финансовое состояние предприятия характеризуется системой показателей, отражающих состояние капитала в процессе его кругооборота и способность субъекта хозяйствования финансировать свою деятельность на фиксированный момент времени.

Целью дипломного проекта являлось исследование условий оценки финансового состояния РУП «МАЗ» и разработку рекомендаций по улучшению его финансового состояния.

Проведена оценка финансового состояния РУП «МАЗ» и сделаны следующие выводы:

1. Общая стоимость имущества предприятия увеличилась на 142 224 млн. рублей или на 9,3%. Доля внеоборотных активов уменьшилась в общей сумме активов, а в стоимостном выражении увеличилась на 26 039 млн. рублей, их прирост составил 3,4%. Доля оборотных активов увеличилась в общей сумме активов, их прирост составил 15,3% или 116 185 млн. руб.

2. Анализ показал, что баланс предприятия не является абсолютно ликвидным по наиболее срочным обязательствам.

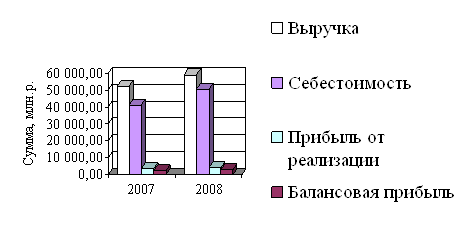

3. За анализируемый период производственная и финансовая ситуация на предприятии заметно улучшилась; значительно повысились темпы роста объемов производства и реализации продукции, а также темпы роста балансовой и чистой прибыли.

4. Определены основные финансовые коэффициенты.

Коэффициент текущей ликвидности (коэффициент покрытия долгов), характеризует общую обеспеченность предприятия оборотными средствами для ведения хозяйственной деятельности и своевременного погашения срочных обязательств. По предприятию этот показатель составил на 01.01.2007 г. 3,44, а на 01.01.2008 г. 2,92. Норматив значения данного коэффициента традиционно считается 2 и выше. Это говорит о том, что текущие активы покрывают текущие пассивы. Чем выше величина этого покрытия, тем больше уверенность кредиторов, что долги будут погашены. Однако, если предприятие имеет высокую оборачиваемость запасов и у него нет проблем с кредиторами, приемлемым может быть и более низкое значение коэффициент текущей ликвидности. В Республики Беларусь при определении кредитоспособности с учетом коэффициентного анализа финансового положения банки ориентируются на нормативные значения коэффициента текущей ликвидности, дифференцированные по отраслям.

Коэффициент обеспеченности финансовых обязательств активами характеризует способность предприятия рассчитаться по своим финансовым обязательствам после реализации активов. Он составил на 01.01.2007 г. 0,19 и на 01.01.2008 г. 0,20 (норматив не более 0,85). Этот коэффициент является важным для оценки долгосрочной платежеспособности. Целью оценки является раннее выявление признаков банкротства. Чем выше значение коэффициента, тем больше средств требуется предприятию для уплаты процентов по кредитам и займам и погашения основного долга.

Таким образом, основные коэффициенты, характеризующие финансово-хозяйственную деятельность предприятия, складываются гораздо выше нормативных. Это позволяет сделать вывод о стабильном финансовом состоянии предприятия.

5. Наиболее действенными путями стабилизации ликвидности предприятия является сокращение сверхнормативных запасов. Практически это может означать проведение работы по определению рационального объема запасов на складе.

6. Учитывая большой удельный вес дебиторской задолженности в составе текущих активов, налаживание работы по взысканию дебиторской задолженности является также существенным путем повышения ликвидности предприятия; привлечение долгосрочных источников (собственного капитала) положительно сказывается на повышении ликвидности и финансовой устойчивости предприятия.

Похожие работы

... производства. Разработка плана мероприятий по повышению эффективности производства необходима для устранения недостатков, выявленных в ходе анализа деятельности предприятия. Таблица 3. Мероприятия по сокращению затрат на производство и реализацию продукции по РУП "Минский автомобильный завод" на 2010 год и выхода на безубыточную работу № п/п Наименование мероприятия Экономия в натуральном ...

... проверок, заседаний ревизионной комиссии. Полномочия члена ревизионной комиссии прекращаются досрочно по решению представителей собрания, а также в случае его письменного заявления. 2. Анализ производственно-хозяйственной деятельности РУП «Белмедпрепараты» РУП «Белмедпрепараты» по праву занимает ведущее место в медицинской промышленности как в Республике Беларусь, так и за ее пределами. ...

... наилучших экономических результатов деятельности предприятия и отрасли в целом. За все время работы РУП «МТЗ» его коллектив внес существенный вклад в развитие и совершенствование отрасли машиностроения Республики Беларусь. На протяжении всего 62-летнего периода работы на Минском тракторном заводе сложилась стройная система работы с кадрами. Подбор, расстановка и подготовка работников — это было ...

... результате сокращения 1-го заместителя начальника управления, годовая экономия будет равна оплате его труда и других дополнительных расходов в размере 19 253 000 р. Мероприятие по снижению себестоимости производства муфты Рыночные отношения характеризуются ростом номенклатуры выпускаемых предприятием изделий. Одновременно конкуренция вынуждает производителя предъявлять высокие требования к ...

0 комментариев