Навигация

Инвестиции в нефтегазохимическом комплексе

1.2 Инвестиции в нефтегазохимическом комплексе

Продукция нефтехимии находит применение практически во всех отраслях промышленности, транспорта, сельского хозяйства, в оборонном и топливно-энергетическом комплексе, в сфере услуг, торговле, науке и образовании. Продукция нефтехимии используется в основном органическом синтезе — 9,6%; при производстве пластмассовых изделий — 12,1%; резинотехнических изделий — 7,7%; химических средств защиты растений и других агрохимических продуктов — 0,2%; производстве синтетических и искусственных волокон — 1,3%; лаков и красок — 2,3%; синтетического каучука — 9,0%; пластмасс и синтетических смол — 8,5% и др. В настоящее время Россия производит около 1% мирового объема нефтехимической продукции и занимает 20-е место в мире (лидирующие позиции здесь твердо занимают США, Китай и Евросоюз).

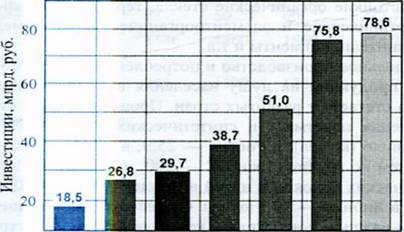

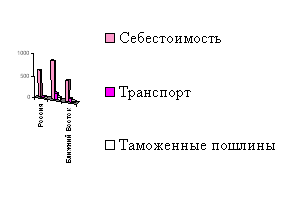

Вклад нефтехимии в ВВП РФ незначителен и составлял в 2006 году 1,7% (в 2005 году — 1,9%). Индекс промышленного производства (в % к предыдущему году) в отрасли в 2006 г. составил 104,2% (в 2005 г. — 103,3%). Степень износа основных фондов в отрасли в период 2000—2006 гг. непрерывно повышалась, что свидетельствует о недостаточных инвестициях в основной капитал (рисунок 1.1) и расходах этих инвестиций, по-видимому, в основном, на природоохранные мероприятий [7, с.4].

|

|

Годы 2000 2001 2002 2003 2004 2005 2006

Рисунок 1.1 – Инвестиции в основной капитал в нефтехимической отрасли в 2000-2006гг.

Доля нефтехимической продукции в общероссийском экспорте в 2006 г. составила около 4%, в импорте — около 7%. В общемировом экспорте нефтехимической промышленности доля российских товаров крайне низка и составляет около 0,6%.

В общем объеме продукции среди обрабатывающих производств удельный вес предприятий нефтехимического комплекса по данным за 2006г. составляет 10,2%.

Основная системная проблема нефтехимии в России заключается в разрыве между производством и рынком нефтехимической продукции, что свидетельствует о кризисе отрасли. Кризис отрасли будет иметь не только экономические, но и негативные социальные последствия, поскольку крупные нефтехимические предприятия нередко являются градообразующими.

Основной причиной проблемы является изменение структуры спроса и предложения нефтехимической продукции. Товарная (ассортиментная) структура большинства российских нефтехимических предприятий сформировалась еще в 1980-х годах и не соответствует международным стандартам.

В частности, в производстве пластмасс преобладают термопластичные пластмассы в первичных формах и недостаточен выпуск передовых эластомеров. При этом даже в секторе базовых крупнотоннажных термопластов в товарной структуре выпуска отсутствуют наиболее востребованные сорта (например, линейный полиэтилен низкой плотности). Общую ситуацию можно проиллюстрировать на примере полистирола. Спрос на высококачественные виды полистирола специального назначения (жаро-, механо-, кислотостойкого и с другими специальными свойствами) удовлетворяется за счет импорта. Качество традиционных отечественных сортов полистирола низкое и российские потребители вынуждены от него отказываться, несмотря на низкие цены. Для продукции массового спроса все большее значение имеют не только функциональные свойства, но и безопасность, и декоративные свойства. В целом, по мере роста платежеспособности растет значение качества продукции, динамика и структура потребления нефтехимической продукции в России приближается к мировой, и разрыв между товарной структурой и спросом будет нарастать.

Для примера географических структурных изменений рынка можно указать на активное развитие нефтехимии в странах Ближнего Востока и переход некоторых крупных потребителей российской продукции, например, КНР, от импорта к собственному производству и экспорту.

Существенные трансформации произошли за последние два десятилетия и в инвестиционных процессах. Промышленно развитые страны сосредоточили в своих руках основную часть производства высокотехнологичных материалов специального назначения. При этом крупнотоннажные производства полупродуктов для нефтехимической промышленности активно переносятся в регионы с дешевым сырьем и рабочей силой. Так, например, если на создание мощности по полиэтилену в Венесуэле на единицу продукции (1 т) требуется 900, то в Швеции почти 1500 долл. США.

Другой важной проблемой является техническая отсталость и высокий износ основных фондов. В нефтехимическом комплексе достигнут практически предельный уровень загрузки мощностей (82—100% по отдельным видам продукции). Степень износа основных производственных фондов в 2006 г. в нефтехимии составила около 46%, а оборудования — около 48%, причем по отдельным видам оборудования до 100%. Сроки эксплуатации значительной части оборудования составляют 20 и более лет. Коэффициент обновления основных фондов в 4 раза ниже минимально необходимого [7, с.8].

Экономический кризис 90-х годов и радикальные изменения характера и структуры собственности разрушили инвестиционный процесс в российской нефтехимии, в 2006 г. инвестиции составляли всего 59,5% от уровня 1991 г.

Для нефтехимического производства характерны высокая капиталоемкость и длительный период окупаемости (более 5 лет), сложность внутренних производственных связей, вследствие чего инвестиции только в одну стадию технологической цепочки недостаточно эффективны. Высоки экологические, инфраструктурные и сырьевые риски, связанные с неопределенностью поведения естественных монополий, дефицитом соответствующих мощностей первого передела и слабым развитием инфраструктуры.

Наиболее инвестиционно привлекательными в таких условиях являются два практически противоположных варианта. Первый — развитие производств с минимальным числом технологических звеньев до выхода товарной продукции, второй — вложение средств в технологии со сравнительно малыми затратами и сроком окупаемости (товары бытовой химии, катализаторы, лакокрасочные материалы и т.п.). На два этих варианта и пришлась наибольшая часть всех инвестиций в нефтехимический комплекс в течение 1992—2004 гг.

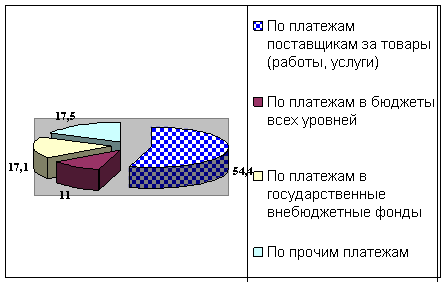

Большинство предприятий вынуждено направлять значительную часть прибыли на восполнение недостатка оборотных средств и ремонт оборудования. Лишь немногие крупные компании в состоянии обновлять основные фонды. Привлечение средств затрудняется высоким процентом краткосрочных банковских кредитов, когда сроки выплаты (2—3 года) значительно меньше периода окупаемости крупных инвестиционных проектов. Иные кредиторы требуют в качестве обеспечения кредита предоставить им акции предприятий (в форме залога или доли в СП), на что российские компании идут не слишком охотно.

В целом характерный для российского финансового рынка дефицит финансовых инструментов и неспособность компаний ими воспользоваться серьезно ограничивают развитие инвестиционного процесса. Иностранные инвестиции до сих пор не играют существенной роли в развитии российской нефтехимии, главным образом, они, ориентируются на сравнительно дешевые сырье и рабочую силу и относительно низкие экологические требования, либо просто стремятся захватить российский рынок сбыта. Реализованных масштабных инвестиционных проектов с иностранным участием в России до сих пор практически нет, в отличие от Китая [7, с.9].

Устойчивое развитие нефтехимии невозможно без углеводородного сырья, на базе которого производится до 80% продукции отрасли. Первичные легкие углеводороды получают из нефти, природного газа и газовых конденсатов на предприятиях нефтепереработки (предельные и непредельные углеводороды С3—С4, легкий прямогонный бензин, моноциклические ароматические углеводороды).

Основные месторождения нефти и газа в России расположены в труднодоступных регионах, что создает климатические, транспортные и социальные сложности для создания сети сбора и отгрузки сырья и сооружения, комплексных газохимических или нефтехимических производств в непосредственной близости от месторождений. Более 50% имеющихся ресурсов попутных газов в настоящее время сжигается в факелах, только 7% природного газа подвергается глубокой переработке при мировом показателе 12%.

Особенность переработки нефтехимического сырья в России состоит в раздельном извлечении из нестабильных газов или газовых конденсатов углеводородов С3— С5 и последующем фракционировании широкой фракции легких углеводородов (ШФЛУ) на нефтехимических производствах. Транспортировка ШФЛУ производится трубопроводным и железнодорожным транспортом, что увеличивает соответствующие расходы.

Из-за глубокого спада платежеспособного спроса на нефтехимическую продукцию техническая база производства исходных продуктов органического синтеза в течение 15—20 лет не расширялась и почти не обновлялась. В первую очередь это относится к мощностям пиролиза; на которых перерабатывается 73% первичного сырья нефтехимии (без учета производства ароматики в нефтепереработке) и продукты которого (этилен, пропилен и др.) составляют исходное звено многообразных химических превращений. Недостаточность мощностей пиролиза вынуждает вырабатывать преобладающую часть линейных мономеров для производства синтетических каучуков (бутадиен, изопрен, изобутилен) по энергоемким технологиям дегидрирования (24% первичного сырья нефтехимии).

Из-за высоких цен на нефть и спада внутреннего спроса на нефтепродукты российские нефтяные компании переориентировались на экспорт углеводородов, что привело к застою нефтехимической промышленности. В то же время по опыту развития нефтепереработки за рубежом решающими факторами повышения ее рентабельности являются углубление переработки и ее интеграция с процессами нефтехимии. О неблагополучной ситуации в России можно судить по таким цифрам: глубина переработки нефти на НПЗ в 2005 г. составила 72%, против 87—95% за рубежом. Выход бензинов в России составляет 15,6% (в США 43,3%)- Дизельного топлива и мазута производится в 2 раза больше российской потребности.

К инфраструктурным ограничениям развития химического комплекса следует также отнести недостаток собственных портов. В настоящее время используются порты Эстонии, Латвии и Украины.

Очевидно, что для решения системной проблемы нефтехимического комплекса России нужны согласованные усилия государства и частного бизнеса, необходим комплекс мер промышленной политики. Одним из индикаторов решения проблемы является увеличение производства на душу населения ряда важнейших видов продукции: пластмасс и синтетических смол, химических волокон и нитей, синтетических каучуков и латексов. Производство на душу населения пластических масс и синтетических смол прогнозируется на 2015 г, в объеме не менее 68,0, химических волокон и нитей — не менее 5,0, синтетических каучуков и латексов — не менее 14,5 кг/чел [ 7, с.10].

Характерной чертой современного инвестиционного процесса в России стало не только снижение объема в инвестировании, но и нарастание массы изношенного оборудования и строительных элементов зданий. По оценке специалистов, сегодня реально востребовано примерно 55% основного капитала в промышленности, а остальная часть находится вне спроса и тоже требует замены на новотехнической основе.

Инвестиционная привлекательность предприятий учитывает факторы, влияние которых во многом зависит от отраслевой и функциональной специфики данного предприятия. Методика составления рейтингового индекса сравнительной инвестиционной привлекательности промышленного предприятия в общем виде учитывает:

- масштаб предприятия (фактическую и прогнозируемую долю на рынке продукции);

- рентабельность производства;

- долю экспорта;

- структуру производимой продукции;

- удаленность от экспортных терминалов;

- финансовую устойчивость;

- качественную структуру активов (соотношение дебиторской и кредиторской задолженности и др.)

- динамику инвестиционных показателей.

Инвестиционная деятельность, обусловленная необходимостью эффективного развития производственно-экономического потенциала предприятия, - один из важных видов финансово-хозяйственной деятельности каждого предприятия.

В конечном итоге эффективная инвестиционная деятельность позволяет обеспечить не только рост доходов, но и повышение устойчивости и стабильности предприятия в его функционировании на рынке. С другой стороны, рискованные инвестиции могут дестабилизировать деятельность предприятия и привести его на грань банкротства.

Инвестиционная деятельность на предприятии проводится по направлениям:

- обновления и развития материально-технической базы предприятия;

- наращивания объемов производственной деятельности;

- освоения новых видов деятельности.

Процесс управления инвестиционной деятельностью предприятия включает:

- выработку и реализацию долгосрочной инвестиционной стратегии;

- среднесрочное тактическое управление инвестиционной деятельностью в рамках стратегических решений и текущих финансовых возможностей и потребностей предприятия, заключающееся в формировании, мониторинге и корректировке инвестиционного портфеля;

- оперативное управление инвестиционной деятельностью в рамках инвестиционного портфеля предприятия, заключающееся в управлении реализацией конкретных инвестиционных программ и проектов, а также в подготовке решений по «выходу» из убыточных или рискованных программ и проектов [39, c.219].

Под инвестиционной стратегией предприятия следует понимать процесс формирования системы долгосрочных целей инвестиционной деятельности и выбор наиболее эффективных путей их достижения на базе прогнозирования условий осуществления этой деятельности (инвестиционного климата), конъюнктуры инвестиционного рынка, как в целом, так и на отдельных его сегментах. Быстроменяющиеся рыночные условия, несовершенство и изменчивость законодательной базы, инфляционные процессы, продолжающийся кризис неплатежей требуют гибкого подхода к инвестиционной стратегии.

Одним из важнейших направлений формирования инвестиционной стратегии является формирование инвестиционных ресурсов, которые представляют собой все виды денежных и иных активов, привлекаемых для осуществления вложений в объекты инвестиций.

Цель формирования инвестиционных ресурсов – обеспечение финансовой устойчивой, бесперебойной и эффективной инвестиционной деятельности в предусмотренных стратегиях объемов.

Схема управления инвестиционным портфелем предполагает следующие варианты:

- каждому виду инвестиций отводится определенный фиксированный вес (доля) в инвестиционном портфеле, который остается постоянным в течение достаточно длительного периода. Пересмотр отдельных составляющих портфеля, например, в связи с колебаниями курсовой стоимости ценных бумаг и их доходности происходит без изменения весовых соотношений в рамках портфеля;

- инвестор придерживается гибкой шкалы весов составляющих инвестиционного портфеля; весовые сочетания пересматриваются исходя из конъюнктуры спроса и предложения;

- инвестор использует различные методы страхования себя от рисков.

Управление инвестиционным портфелем разделяется на управление его составляющими, в т.ч. реальными проектами и финансовыми инвестициями. Каждая составляющая инвестиционного портфеля выступает как отдельный портфель и соответственно управляется.

Сложным этапом является поиск стратегического инвестора, который станет обладателем крупного пакета акций предприятия. Обычно это длительный процесс, поскольку предстоит не только продать акции, нужно выбрать партнера, с которым предприятие (компания) будет сотрудничать на протяжении многих лет. Иностранные инвесторы с осторожностью относятся к подобным предложениям российских компаний. Следующие факторы тормозят привлечение инвестиций:

- нестабильность политической обстановки;

- отсутствие гарантий сохранности вложенных средств;

- отсутствие защиты прав инвесторов.

В то же время ведется реальная работа по повышению инвестиционной привлекательности как регионов, так и отдельных предприятий, расположенных на их территории. В этом отношении выгодно отличается Татарстан. Принятый в республике Закон «Об иностранных инвестициях в республике Татарстан» предусматривает:

- государственные гарантии и льготы по обеспечению защиты собственности иностранных инвесторов;

- гарантии от принудительных изъятий, незаконных действий государственных органов и их должностных лиц. Оговорены принципы компенсаций и возмещения убытков иностранным инвесторам;

- невозможность национализации, реквизиции или конфискации иностранных инвестиций (если это не предусмотрено действующим законодательством). В случае национализации или реквизиции иностранному инвестору выплачивается адекватная и эффективная компенсация, соответствующая рыночной стоимости инвестиций.

Предусмотрены также гарантии перевода платежей и использования их в валюте РФ на территории Татарстана, гарантии в случае изменения законодательства или при прекращении инвестиционной деятельности. Предусмотрены меры в области налогообложения (льготные налоговые ставки), финансовые меры (льготные займы и поручительства) для стимулирования иностранных инвестиций. Оговорено право иностранных инвесторов на дополнительные налоговые льготы и гарантии.

Реальная работа по повышению инвестиционной привлекательности региона дает свои результаты, многие потенциальные инвесторы заинтересовались Татарстаном. Ряд крупных международных компаний выразил желание установить партнерские отношения с ОАО «Татнефть», что позволяет предприятию решить задачу поиска стратегического инвестора.

Разработка эффективной инвестиционной стратегии во многом зависит от инвестиционного менеджмента, т.е. от процесса управления всеми аспектами инвестиционной деятельности. Поэтому анализ несостоятельного предприятия с позиций антикризисного управления предполагает рассмотрение инвестиционного менеджмента на следующих уровнях управления инвестиционной деятельностью:

- в государственных масштабах;

- в масштабах отдельных инвестиционных проектах;

- в масштабах отдельного хозяйствующего объекта.

Управление инвестиционной деятельностью в государственных масштабах предполагает государственное регулирование, т.е. развитие инвестиционного процесса с учетом законодательных и регламентирующих методов в процессе регулирования, контроля, стимулирования, сдерживания.

Управление отдельными инвестиционными проектами на протяжении жизненного цикла проекта осуществляется на основе применения системы современных методов управления. Целью в этом случае является обеспечение наиболее эффективной реализации определенных в инвестиционном проекте результатов по составу и объему работ, стоимости, качеству и удовлетворению участников инвестиционного проекта по таким этапам, как: планирование, организация, координация, мотивация, контроль.

Управление инвестиционной деятельностью отдельного хозяйствующего объекта (предприятия) предполагает управление инвестиционным портфелем предприятия (его формирование, мониторинг, оценки качества, реинвестирования и пр.), управление оборотным капиталом (краткосрочные инвестиции) и пр.

Инвестиционная стратегия – составная часть стратегического планирования. Отсюда их следующие направления:

- управление риском;

- программно-целевое планирование;

- составление капитальных бюджетов;

- стратегический анализ;

- стратегическое управление.

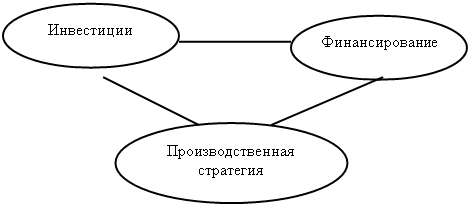

Разработка инвестиционной стратегии в принципе затрагивает три основные области принятия решений [39, c.223].

Рисунок 1.2 – Основные области принятия решений при разработке инвестиционной стратегии

Стратегия предусматривает два варианта развития нефтехимического комплекса: инерционный (пассивный) и инновационный (активный) [7, c.11].

Инерционный сценарий, без прорывных и масштабных инвестиционных проектов приведет к тому, что со временем практически вся продукция нефтехимического комплекса окажется неконкурентоспособной. Особенно это касается синтетических волокон и нитей (-61%), полипропилена (-41%), полиэтилена (-37%), полистирола (-24%), поливинилхлорида (-2%). Резкое снижение конкурентоспособности связано, прежде всего, с ростом цен на сырье и энергоресурсы. Инерционный сценарий приведет уже в 2011—2012 гг. к стагнации российской нефтехимии, к вытеснению отечественных компаний с внутреннего и внешнего рынков, к утрате научного потенциала. Очевидно, что с таким сценарием не может согласиться ни государство, ни российский бизнес.

Инновационный сценарий базируется на масштабном росте инвестиций, технологической модернизации производства, внедрении ресурсо- и энергосберегающих технологий, освоении новой высокотехнологичной продукции. Компенсация негативных последствий роста цен на сырье и энергоресурсы обеспечивается улучшением качества продукции и снижением ее себестоимости за счет технологического обновления производства и внедрения новых технологий. Этот путь предусматривает привлечение прямых иностранных инвестиций, закупку лицензий на высокоэффективные новейшие технологии, концентрацию инновационной деятельности на разработке и внедрении безотходных технологических процессов с ограниченным количеством операций и глубоким переделом исходного сырья. Предполагается развитие нанохимии, интегрирующей последние достижения физики, химии и биологии.

Инновационный процесс – это процесс создания, освоения и продвижения инноваций.

Существуют два метода продвижения инноваций:

- вертикальный, при котором инновационный процесс сосредотачивается в одной организации с передачей результатов, достигнутых на отдельных стадиях внедрения инноваций, от подразделения к подразделению этой организации;

- горизонтальный (метод партнерства и кооперации), когда основное предприятие является организатором инноваций, а остальные участники инновационного процесса выполняют функции по созданию и продвижению инновационной продукции или технологии [34, c.76].

В рамках инновационного сценария ожидается существенное улучшение финансово-экономического состояния предприятий нефтехимического комплекса в течение 2010—2015 гг.

Особую актуальность для нефтехимического комплекса имеет формирование научно-производственных структур, начиная от добычи и переработки углеводородного сырья до выпуска и реализации продукции высоких переделов.

Активизация и повышение эффективности инвестиционного процесса зависит от ряда факторов: роста прибыли нефтехимического комплекса, адекватного стратегического планирования, развития финансового рынка, поддержки со стороны государства и др.

Значительный объем инвестиций нефтехимический комплекс уже получил в результате объединения предприятий и образования крупнейших энергетических компаний — «Газпром» и «Лукойл». Концентрация капитала в крупных вертикально-интегрированных компаниях за счет «горизонтальной интеграции» средних и мелких будет способствовать аккумулированию мощных финансовых средств и повышению эффективности инвестиционной деятельности. Ключевое значение имеет готовность компаний вкладывать средства в модернизацию уже имеющихся производств и в строительство новых мощностей и представлено в таблице 1.2 [7, c.13].

Таблица 1.2 - Проекты в области производства полимерных материалов (тыс. т)

| Наименование | 2007г. | 2008г. | 2009г. | 2010г. | 2011-2015гг. |

| Полиэтилен | |||||

| ОАО «Казаньоргсинтез» | 95 | 30 | 120 | - | - |

| ООО «Томскнефтехим» | 30 | - | - | - | - |

| ОАО «Нефтекамскнефтехим» | - | 230 | - | - | - |

| ОАО «Астраханский ГПЗ» | - | - | - | - | 300 |

| Продолжение таблицы 1.2 | |||||

| Наименование | 2007г. | 2008г. | 2009г. | 2010г. | 2011-2015гг. |

| Предприятие в Самарской обл. | - | - | - | - | 200 |

В условиях повышенной инвестиционной активности особую важность приобретает стратегическое планирование, грамотная политика в отношении товарной структуры инвестиций, исключающая перепроизводство одинакового товара.

На территории России имеются крупные нефтехимические узлы — взаимоувязанные производства с производственно-технологическими связями и общей инфраструктурой (очистные сооружения, ТЭЦ, водозаборы, транспорт и т.д.). В целом, сложившееся территориальное размещение отраслей нефтехимической промышленности преимущественно в зонах и субъектах европейской части России сохранится. Приволжский федеральный округ останется основным и крупнейшим регионом нефтехимии. В нем все в большей степени будет использоваться нефтегазовое сырье с Урала и Сибири. Намечен рост при сохранении специализации производств в Татарстане и Башкортостане, Пермском крае, Самарской, Томской и Нижегородской областях и др. Планируется новое производство полимеров в Уральском федеральном округе.

Предусматривается потребление газа на газохимию по Восточной Сибири в объеме по 6,6 млрд. м3 в 2020 г. и 2030 г., по Дальнему Востоку—в объеме 7,0 млрд. м3.

Ввод новых мощностей нефтегазохимического комплекса планируется в Восточной Сибири с 2017 г., на Дальнем Востоке — не раньше 2020 г. Предусматривается создание газохимических комплексов в Красноярском крае, в Республике Саха (Якутия), а также реконструкция Ангарского и Саянского НХК. В рамках настоящей Стратегии прогнозируется начало производства этилена, винилхлорида и поливинилхлорида в 2012 г., этиленгликоля в 2013 г. и пропилена в 2015 г.

Особой проработки требуют вопросы развития нефтехимии в Дальневосточном федеральном округе на базе глубокой переработки углеводородного сырья шельфа Охотского моря (о. Сахалин). При этом может быть удовлетворена не только потребность в продукции полимерной химии в восточных регионах страны, но и усилен экспортный потенциал региона.

Механизмы реализации инновационной политики включают концентрацию средств для реализации инновационных продуктов; создание научно-производственных центров с привлечением частного капитала; формирование финансово-кредитной инфраструктуры с целью комплексной поддержки инновационной деятельности; сотрудничество с ведущими высшими учебными заведениями, создание технопарков.

Реализация Стратегии даст возможность увеличить выпуск товаров, работ и услуг в 2015 г. по сравнению с 2006 г. в 3,3 раза, что составит в ценах данного года 4729,5 млрд. рублей (152,1 млрд. долл. США); повысить долю химического производства в 2015 году до 12,2% среди обрабатывающей промышленности.

Планируется увеличить выпуск важнейших видов продукции на душу населения и расширить ее ассортимент (на 20—25% для композиционных материалов на основе базовых полимеров, сложных минеральных удобрений, химических волокон и нитей), увеличить объем экспорта продукции в 2010 г. на 44,2% и в 2015 г. на 60,2% по сравнении 2005 г. Доля импорта в 2015 г. по сравнению с 2005 уменьшится по синтетическим моющим средствам 12,9 до 9,0%; по пластическим массам и синтетическим смолам с 26,8 до 10,0%; по химическим волокнам нитям с 59,7 до 34,0%; по лакокрасочным материалам 33,7 до 26,9%; изделиям и деталям производственного назначения из пластмасс с 21,6 до 14,0%; изделий культурно-бытового и хозяйственного назначения пластмасс с 16,3 до 6,0%; листам из термопластов с 4 до 14,0%; таре и упаковке из полимерных материалов 16,1 до 10,0%; трубам и деталям трубопроводов из термопластов с 24,6 до 11,0%.

В 2015 г. рост производства составит (в % к 2005г. шин автомобильных — 155,7; синтетических каучуконосных латексов — 175,9; пластмасс и синтетических смол 268,9; изделий и деталей производственного назначен из пластмасс — 194,9; изделий культурно-бытового хозяйственного назначения — 205,9; листов из термопластов — 396,7; пленки полимерной — 237,4; тары упаковки из полимерных материалов — 174,9; труб деталей трубопроводов из термопластов — 445,7; стеклопластиков и изделий из них — 214,9.

Использование углеводородного сырья планирует увеличить в 2015 г. в 2,0 раза по сравнению с 2005 г., в том числе этана — в 7,1 раза, прямогонного бензина — в 1,8 раза, сжиженных углеводородных газов — 2,0раза.

Реализация Стратегии позволит ослабить зависимость экономики страны от импорта наукоемкой продукции, расширить высокотехнологичный экспорт, увеличить налоговые поступления в бюджет РФ и экспортную выручку.

Будут обеспечены потребности рынка в химической и нефтехимической продукции; сформированы эффективные рыночные бизнес-структуры нового поколения повысится инновационная активность и уровень обновления основных фондов предприятий химической нефтехимической промышленности и смежных отраслей [7, с.14].

Похожие работы

... числом количественных измерителей – синтетических (или интегральных) показателей, причем необходимо применение системы измерителей инвестиционного климата регионов (рис. 3). Логическая схема определения уровня инвестиционной привлекательности региона как интегрального показателя, суммирующего разнонаправленное влияние показателей инвестиционного потенциала и некоммерческого регионального ...

... деятельности и конкурентоспособности предприятий. Цель и задачи исследования Цель диссертационного исследования состоит в исследовании и оценке системы планирования инвестиционной стратегии повышения конкурентоспособности предприятия. Поставленная цель предопределила решение ряда задач: - определить принципиальные качественные характеристики понятия "конкурентоспособность предприятия"; - ...

... на то, что она может быть дороже или хуже по качеству аналогичной продукции, производимой компаниями-конкурентами. В целях нейтрализации возможных негативных последствий вертикальной интеграции прибегают к разнообразным мероприятиям стратегического и организационного характера. Одним из важнейших средств нейтрализации негативных последствий интеграции, вызываемых жесткой увязкой ресурсов в ...

... сырья. (пищевая промышленность и др.). Ведущей в комплексе является вторая сфера. Аграрный сектор играет очень важную роль в экономике Республики Татарстан. В нем занято 16% активного населения, создается около 20% валового регионального продукта и формируется 3/4 рыночного товарооборота (в условиях резкого сокращения импорта после кризиса 17 августа 1998 г). За прошедшие годы реформ в ...

0 комментариев