Навигация

Проблемы выбора инвестиционного портфеля

2.3 Проблемы выбора инвестиционного портфеля

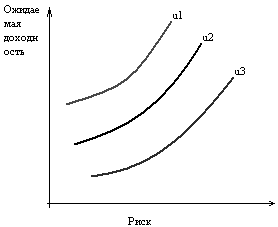

Для формирования инвестиционного портфеля главным является определение инвестиционной цели инвестора. Согласно современной теории портфеля цели инвестора проявляются в его отношении к риску и ожидаемой доходности. Одним из широко применяемых методов определения таких целей является построение кривой безразличия (indifference curve), характеризующей предпочтения инвестора. На рис. 1 обозначены кривые безразличия u1, u2, u3. На горизонтальной оси откладывается значение риска, а на вертикальной – ожидаемые доходности.

Рис. 1 - Кривые безразличия

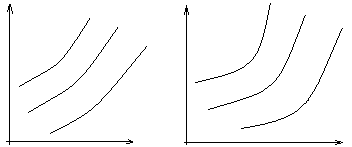

Сравнение портфелей, оценки которых лежат на разных кривых, свидетельствуют, что любой портфель с оценкой на одной кривой предпочтительнее портфеля с оценкой на другой кривой. Кривые безразличия никогда не пересекаются. Исходя из отношения инвестора к риску и доходности и их оценок инвестор может иметь бесконечное число кривых безразличия. Характер расположения кривых означает индивидуальную для инвестора взаимозаменяемость доходности и риска. Крутые кривые безразличия означают более осторожного инвестора, чем пологие кривые (рис. 2, рис. 3).

Рис. 2 Рис. 3

В первом случае инвестор готов допустить малое увеличение риска лишь с компенсацией в виде значительного увеличения доходности. Во втором случае инвестор ради небольшого увеличения доходности готов принять значительное увеличение риска.

Таким образом, менеджер в работе по формированию и управлению портфелем должен определить ожидаемую доходность и риск для каждого потенциального портфеля, построить график и выбрать один портфель. При выборе портфеля на базе кривых безразличия менеджер исходит из двух предположений: о не насыщаемости и об избежание риска. Предполагается, что инвестор всегда предпочитает увеличение уровня своего благосостояния. Инвестор, делающий выбор между двумя одинаковыми по всем (кроме ожидаемой доходности) портфелями, выберет портфель с большей доходностью. Однако если инвестору нужно выбрать между портфелями с одинаковым уровнем ожидаемой доходности, но разным уровнем риска, то он выберет портфель с меньшим риском.

Итак, главными параметрами при управлении портфелем, которые необходимо определить менеджеру, являются ожидаемая доходность и риск. Формируя портфель, менеджер не может точно определить будущую динамику его доходности и риска, поэтому свой выбор он строит на ожидаемых значениях. Данные величины оцениваются на основе статистических отчетов за предыдущие периоды времени. Полученные оценки менеджер может корректировать согласно своим представлениям о развитии будущей конъюнктуры.

Глава 3. Оценка эффективности управления инвестиционным портфелем на примере ЗАО «ВТБ Управление активами» - управляющей компании группы ВТБ

Основные направления деятельности компании:

• управление активами пенсионных фондов и страховых компаний;

• управление активами паевых инвестиционных фондов;

• индивидуальное доверительное управление частным капиталом;

• управление накопительной частью трудовой пенсии граждан;

• управление фондами прямых, венчурных инвестиций и инвестиций в недвижимость.

Партнерами ВТБ Управление активами являются банк ВТБ, банк ВТБ24, инвестиционные и брокерские компании, информационные и аналитические агентства, другие участники финансового рынка.

Преимущества компании:

1. Надежность

Компания уделяет очень высокое внимание вопросам управления риском. Главная задача в процессе формирования портфеля и управления активами – достичь наибольшей доходности при максимальном контроле риска.

2. Команда

В компании работает коллектив единомышленников, обладающих значительным международным опытом в сфере управления инвестициями, хорошо знающих российскую специфику управления активами.

3. Мультистратегийный подход

В управлении активами в отличие от многих других управляющих компаний используется подход, при котором в портфель включаются не отдельные ценные бумаги, а инвестиционные стратегии. Это позволяет диверсифицировать портфель по нескольким портфельным менеджерам, что повышает эффективность вследствие узкой специализации и снижения рисков.

Принципы и ценности:

Главная задача «ВТБ Управление активами» заключается в поиске и отборе лучших возможностей для вложения денег, создании на их базе инвестиционных стратегий и последующем управлении, реализуемом наиболее талантливыми инвестиционными менеджерами.

Стратегии объединяют в инвестиционные портфели, разрабатываемые для каждого клиента таким образом, чтобы достигать наибольшую доходность при максимальном контроле риска. При этом учитываются все установленные требования и пожелания каждого клиента.

Основой инвестиционного процесса компании является передовой международный опыт управления активами, инновационные технологии, интеллект и инициатива специалистов.

Абсолютная прозрачность инвестирования позволяет анализировать при желании каждый шаг портфельного менеджера, а многоуровневый контроль и система лимитов нивелирует операционные риски.

Продукты компании:

Индивидуальные финансовые решения, предлагаемые ВТБ управление активами, заключаются в формировании, управлении и оптимизации индивидуальных инвестиционных портфелей, разработанных в соответствии с целями, возможностями и потребностями каждого клиента.

Индивидуальный инвестиционный портфель – набор инвестиционных стратегий, подобранных в портфель таким образом, чтобы достигать максимальный доход, не превышая строго установленный уровень риска и соответствуя всем установленным требованиям клиента.

Инвестиционная стратегия – набор финансовых инструментов, таких как акции, облигации, производные инструменты, паи и другие, управляемых в соответствии с единой уникальной стратегией, как правило, одним портфельным менеджером.

Четыре этапа управления индивидуальным инвестиционным портфелем:

Похожие работы

... эффективным и финансово-реализуемым, а возможные неблагоприятные последствия устраняются мерами, предусмотренными организационно-экономическим механизмом. 2. Оценка эфективности управления инвестиционным портфелем ОАО "Север" 2.1 Краткая характеристика предприятия ОАО "Север" зарегистрировано распоряжением Администрации города Москвы № 185р от 15.06.1996г. и является правопреемником ...

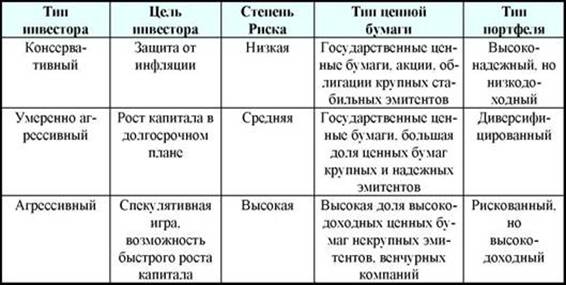

... приведена в таблице (табл. 1). Таблица 1 - Инвестиционный портфель для различных инвесторов [11] 1.2 Этапы и принципы формирования инвестиционного портфеля Выделяют несколько ключевых этапов инвестиционного процесса и управления портфелем ценных бумаг. 1) Определение инвестиционных целей и типа портфеля. 2) Определение стратегии управления портфелем. 3) Проведение анализа ценных ...

... приходится констатировать, что на отечественном рынке лишь государственные ценные бумаги являются одним из основных объектов портфельного инвестирования. 3 Стратегии и методы управления инвестиционным портфелем Портфельное инвестирование состоит из следующих этапов[1]: - выбор и формулирование собственной стратегии; - определение инвестиционной политики; - комплексный анализ рынка; - ...

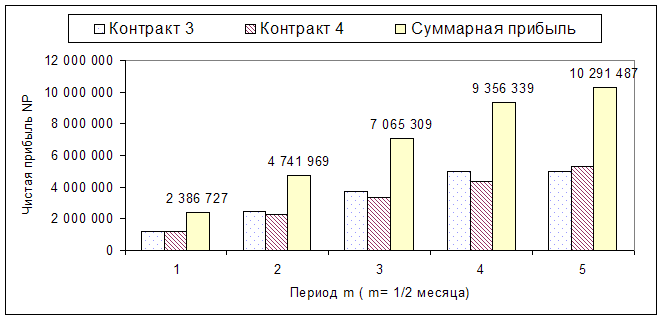

... каждый период (погашение основной части кредита); 5. - общая сумма процентов по кредиту, выплачиваемая экспортером с учетом инфляции каждый период. Методика управления оборотным капиталом фирмы во внешнеторговых операциях основывается на вышеуказанном математическом аппарате и состоит из следующих этапов: 1. Определение инвестиционной политики фирмы во внешнеторговых операциях 2. ...

0 комментариев