Навигация

Суб'єкти роздрібної торгівлі платять збір від реалізації алкогольної продукції чи пива, що надійшли безпосередньо від виробника

1. Суб'єкти роздрібної торгівлі платять збір від реалізації алкогольної продукції чи пива, що надійшли безпосередньо від виробника.

2. У випадку надходження алкогольної продукції і пива в роздрібну мережу з оптової торгівельної мережі збір платить оптовик. Потрібно, щоб у товарно-транспортних і платіжних документах суму збору було зазначено окремим рядком.

Об'єктом оподатковування є виручка від реалізації алкогольних напоїв і пива.

Ставка збору складає 1% від об'єкта оподаткування. Обчислення суми платежу платник здійснює самостійно й відображає у відповідному звіті, який подає в податкові органи щомісяця протягом 20 днів, наступних за останнім календарним днем звітного періоду.

Збір сплачують щомісяця протягом 10 днів, наступних за граничним терміном подання звіту. Збір нараховують на всю суму виручки, включаючи ПДВ.

Цей збір зараховують на спеціальні рахунки Державного казначейства України. 30% цих коштів використовують на роз-

виток виноградарства, садівництва й хмелярства. Розпорядниками цих коштів є місцеві органи виконавчої влади. Центральний орган виконавчої влади, що здійснює державну політику в сфері виноградарства, садівництва й хмелярства, розпоряджається 70% коштів від збору. Суми збору, що надходять на спеціальний рахунок Державного казначейства України, розподіляють у співвідношенні: 70% — на розвиток виноградарства, 30% — на розвиток садівництва й хмелярства.

ЄДИНИЙ ЗБІР, ЩО СПРАВЛЯЮТЬ У ПУНКТАХ ПРОПУСКУ

ЧЕРЕЗ ДЕРЖАВНИЙ КОРДОН УКРАЇНИ

Зазначений платіж є загальнодержавним збором, що визначено ст. 14 Закону України «Про систему оподаткування». Його сплату провадять на підставі Закону України «Про єдиний збір, який справляється у пунктах пропуску через державний кордон України» від 4 листопада 1999 року. Порядок справляння єдиного збору визначає Кабінет Міністрів України.

Єдиний збір встановлено щодо транспортних засобів вітчизняних та іноземних власників, які перетинають державний кордон України, справляють за здійснення в пунктах пропуску через державний кордон України відповідно до законодавства України митного при транзиті вантажів і транспортних засобів, санітарного, ветеринарного, фітосанітарного, радіологічного й екологічного контролю вантажів і транспортних засобів; за проїзд транспортних засобів автомобільними дорогами України та за проїзд автомобільних транспортних засобів з перевищенням установлених розмірів загальної маси, осьових навантажень і (або) габаритних параметрів.

Отже, єдиний збір складається з:

1) плати за здійснення передбачених вищевказаним Законом видів контролю вантажу й транспортного засобу;

2) плати за проїзд транспортного засобу автомобільними дорогами;

3) додаткової плати за проїзд автомобільного транспортного засобу з перевищенням встановлених загальної маси, осьових навантажень і (або) габаритних параметрів.

Платниками єдиного збору можуть бути такі суб'єкти:

1) власник транспортного засобу й вантажу;

2) перевізник вантажу;

3) інша особа, вповноважена власником або перевізником. Законодавством також передбачено випадки, коли єдиний збір не справляють. Ними є: 1) перетинання державного кордону авіаційними й водними транспортними засобами, залізничними вагонами без вантажу, залізничними пасажирськими вагонами, легковими автомобілями; 2) транзит вантажу, що не підлягає пропуску через митний кордон, і який перевантажують на інший транспортний засіб у зоні митного контролю пункту пропуску, який є одночасно пунктом ввезення й вивезення цього вантажу; 3) в'їзду та виїзду транспортного засобу в межах одного пункту пропуску через державний кордон без перетинання митного кордону; 4) переміщення товарів трубопровідним транспортом і лініями електропередачі. Окрім цього, єдиний збір не справляють із транспортних засобів, якими перевозять вантажі гуманітарної допомоги, якщо товаросупровідні документи оформлено на отримувачів гуманітарної допомоги в Україні, яких внесено до Єдиного реєстру таких отримувачів.

Ставки збору залежать від виду транспортного засобу, місткості або загальної маси транспортного засобу з вантажем, режиму переміщення й встановлені в євро. Але цей платіж сплачують у національній валюті України за офіційним (обмінним) курсом Національного банку України на день сплати цього збору. Єдиний збір не може перевищувати вартість витрат, пов'язаних із здійсненням митного під час транзиту вантажів і транспортних засобів, санітарного, ветеринарного, фітосанітарного, радіологічного й екологічного контролю вантажів і транспортних засобів, і витрат, пов'язаних із відновленням автомобільних доріг.

Єдиний збір справляють одноразово, залежно від режиму переміщення (ввезення, транзит), за єдиним платіжним документом, форму й порядок заповнення якого затверджує Держмитслужба.

Єдиний збір у повному обсязі перераховують до Державного бюджету України.

ЗБІР ЗА ВИКОРИСТАННЯ РАДІОЧАСТОТНОГО РЕСУРСУ

УКРАЇНИ

Збір за використання радіочастотного ресурсу є загальнодержавним збором, що передбачено ст. 14 Закону України «Про систему оподаткування». Його справляння здійснюють на підставі Закону України «Про радіочастотний ресурс України» від 1 червня 2000 року. Справляння цього збору має на меті формування джерела коштів на фінансування заходів щодо ефективного використання радіочастотного ресурсу в Україні.

Платниками є користувачі радіочастотного ресурсу, а саме — юридичні або фізичні особи, діяльність яких пов'язано з використанням радіоелектронних засобів та/чи радіовипромінювальних пристроїв.

Об'єкт оподаткування — 1 МГц смуги радіочастот.

Ставки збору за використання радіочастотного ресурсу встановлює Кабінет Міністрів України не частіше одного разу на рік у гривнях окремо для кожного регіону України (Автономної Республіки Крим, областей, міст Києва та Севастополя) й залежать від виду радіозв'язку та діапазону радіочастот.

Збір сплачують з дати фактичного використання радіочастотного ресурсу України щомісяця до 15 числа кожного поточного місяця. Суму платежу розраховують платники самостійно, відповідно до розмірів встановлених ставок і ширини смуги радіочастот, визначеної в ліцензії на використання радіочастотного ресурсу України.

Кошти, що надходять від користувачів радіочастотного ресурсу України у вигляді зборів, зараховують до Державного бюджету України.

ЗБОРИ ДО ФОНДУ ГАРАНТУВАННЯ ВКЛАДІВ ФІЗИЧНИХ

ОСІБ

Цей платіж є загальнодержавним збором, що визначено ст. 14 Закону України «Про систему оподаткування». Його сплату провадять на підставі Закону України «Про Фонд гарантування вкладів фізичних осіб» від 20 вересня 2001 року.

Платникам збору є учасники Фонду гарантування вкладів фізичних осіб — банки — юридичні особи, які зареєстровано в Державному реєстрі банків, що веде Національний банк України, та мають банківську ліцензію на право здійснювати банківську діяльність. Окрім того, такі суб'єкти повинні виконувати встановлені Національним банком України економічні нормативи щодо достатності капіталу й платоспроможності та можуть виконувати свої зобов'язання перед вкладниками.

Законодавством виокремлено такі види збору до Фонду гарантування вкладів фізичних осіб: початковий, регулярний, спеціальний. Початковий збір встановлено в розмірі 1% зареєстрованого статутного капіталу банку. Його сплачують бан-ки-учасники протягом ЗО календарних днів із дня отримання банківської ліцензії на здійснення банківської діяльності.

Регулярний збір встановлено в розмірі 0,25% загальної суми вкладів, включаючи нараховані за вкладами відсотки, за станом на 31 грудня року, що передує поточному, та ЗО червня поточного року. Отже, нарахування регулярного збору здійснюють банки-учасники двічі на рік. Сплату його здійснюють щоквартально рівними частками до 15 числа місяця, наступного за звітним періодом.

Спеціальний збір встановлюють у разі, якщо поточні доходи Фонду є недостатніми для виконання ним у повному обсязі своїх зобов'язань щодо обслуговування й погашення залучених кредитів, спрямованих на відшкодування коштів вкладникам банків-учасників Фонду. Рішення про встановлення спеціального збору приймає адміністративна рада Фонду за погодженням із Національним банком України. Внесення спеціального збору банками-учасниками проводять у строки й згідно з умовами, що також встановлює адміністративна рада Фонду. Законодавством встановлено тільки загальний розмір спеціальних зборів, які мають сплатити банки-учасники протягом року — він не повинен перевищувати розмір щорічного регулярного збору.

ГАСТРОЛЬНИЙ ЗБІР

Цей загальнодержавний збір встановлено Законом України «Про гастрольні заходи в Україні» від 10 липня 2003 року. Платниками збору за проведення гастрольних заходів на території України є організатори гастрольних заходів, за винятком організаторів благодійних гастрольних заходів.

Об'єктом оподаткування є виручка від реалізації квитків на гастрольний захід.

Ставку збору встановлено в розмірі 3% об'єкта оподаткування.

Платники цього збору протягом 10 календарних днів після дати проведення гастрольного заходу подають до органу державної податкової служби за місцем його проведення розрахунок збору за формою, встановленою центральним податковим органом. Збір сплачують одним платіжним дорученням протягом двадцяти календарних днів, наступних за датою проведення гастрольного заходу, якою вважають дату його фактичного завершення. Надходження від збору розподіляють так: 30% нарахованих сум залишають на спеціальних рахунках управлінь Державного казначейства в Автономній Республіці Крим і в областях і використовують на підтримку гастрольних заходів у зазначених регіонах; 70% перераховують на спеціальний рахунок Державного казначейства України й використовують на підтримку гастрольних заходів вітчизняних гастролерів на загальнодержавному рівні.

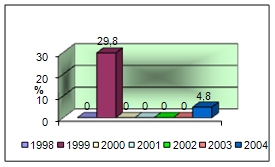

ПЛАТА ЗА ТОРГОВИЙ ПАТЕНТ

З 1998 року в Україні почали з'являтися альтернативні форми оподаткування, до яких належать: здійснення підприємницької діяльності з придбанням спеціального патенту1 та спрощена система оподаткування, обліку й звітності суб'єктів малого підприємництва. Обидва способи передбачають можливість добровільного обрання. Стосовно фіксованого сільськогосподарського податку, то він, хоч і передбачає спрощене оподаткування, але його застосовують не за вибором платника. Іншими словами, він не є альтернативним.

Визначення платників щодо сплати за патенти наведено в п. 1.2 ст. 1 Закону України «Про патентування деяких видів підприємницької діяльності» від 23 березня 1996 року: суб'єктами правовідносин, що підлягають регулюванню за цим Законом, є юридичні особи й суб'єкти підприємницької діяльності, що не мають статусу юридичної особи, — резиденти й нерезиденти, а також їхні відокремлені підрозділи (філії, відділення, представництва й ін.), які займаються підприємницькою діяльністю, передбаченою ч. 1 ст. 1 Закону.

Відповідно до наведеного визначення, є три групи платників:

— юридичні особи, незалежно від організаційно-правової форми господарювання й форми власності;

— громадяни-підприємці;

— відокремлені підрозділи (філії, відділення тощо), проте ні місце їхнього розташування, ні наявність окремого банківського рахунку чи відокремленого балансу в цьому випадку значення не мають.

Обов'язковою умовою, за якої перераховані категорії резидентів і нерезидентів класифікують як суб'єктів патентування, є здійснення ними кожного з видів діяльності, яка підлягає патентуванню.

Об'єкт патентування містить у собі чотири укрупнених види підприємницької діяльності.

1. Торговельна діяльність за готівкові кошти й по кредитним карткам на території України. Слід звернути увагу, що об'єктом патентування є не тільки роздрібна торгівля, а вся торгова діяльність, під якою відповідно до Порядку заняття торговою діяльністю і правилами торгового обслуговування населення, які затверджено постановою Кабінету Міністрів України від 8 лютого 1995 року[25], розуміють роздрібну й оптову торгівлю, а також діяльність у торгово-виробничій сфері (громадське харчування).

Похожие работы

... шляхом запровадження інвестиційних пільг 3.Реалізації соціальної спрямованості податкової системи 4.Удосконалення механізмів обчислення і стягнення податків 5.Удосконалення для виконання вищезазначеного правової бази оподаткування, закріплення податкової системи України в Подат- ковому кодексі. Для того щоб стимулююча податкова політика сприяла суттєвому зростанню попиту підприємств на ...

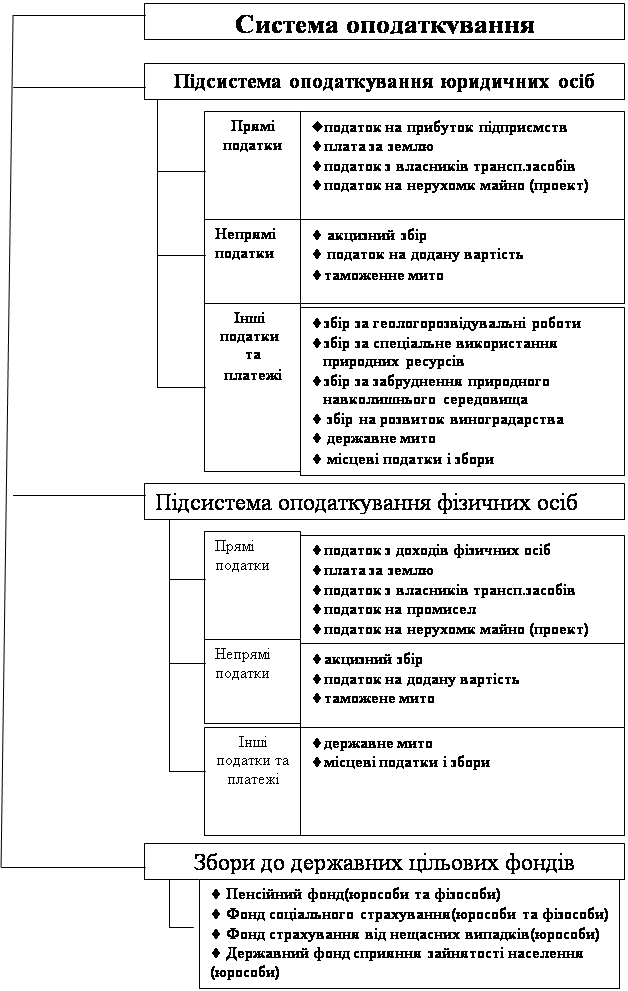

... ів, зборів та інших обов`язкових платежів до бюджетів і державних цільових фондів, а також принципи і методи їх стягнення. Принципи побудови податкової системи визначені у ст. 3 Закону України “Про систему оподаткування” від 25.06.1991 №1251-ХІІ зі змінами та доповненнями.: 1. Стимулювання науково-технічного прогресу, технологічного оновлення виробництва, виходу вітчизняного товаровиробника на ...

... зазнає змін. Проект його вдосконалення й переробки почав розглядатися іще у 2000 році та продовжується до тепер. Сьогодні держава не лише задекларувала, але й упритул наблизилася до реформування податкової системи в Україні. Кабмін своїм розпорядженням від 19 лютого 2007 року схвалив Концепцію реформування податкової системи. І хоча документ розрахований на довготривалий період – аж до 2015 року, ...

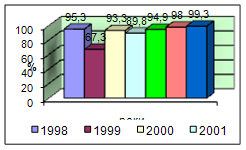

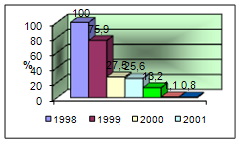

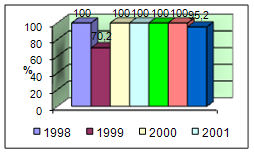

... рядів динаміки – рівень реальних відносних доходів зведеного бюджету (в % до рівня ВВП) має тенденцію до систематичного падіння у 1994 – 2001 роках, тобто податкова система України працювала неефективно, з 2002 року є позитивні зміни. РОЗДІЛ 3 ПЕРСПЕКТИВИ РОЗВИТКУ ТА УДОСКОНАЛЕННЯ ПОДАТКОВОЇ СИСТЕМИ УКРАЇНИ 3.1 Реформування податкової системи України Досвід країн із ринковою економікою ...

0 комментариев