Навигация

Инструменты региональных и муниципальных заимствований

1.4 Инструменты региональных и муниципальных заимствований

Одним из наиболее важных инструментов муниципального заимствования в развитых странах являются налоговые льготы для инвесторов. Так, например, в США налогообложение муниципальных бумаг является даже более льготным, чем налогообложение бумаг федерального правительства. Это привлекает не только инвесторов, но и самих эмитентов. Причиной такого льготного налогообложения является последовательная политика центральной власти в отношении перераспределения доходов, собранных на территории штата или муниципалитета, в пользу держателей облигаций [5].

В мировой практике муниципальные бумаги по надежности уступают только ценным бумагам центрального правительства, обладая тем же уровнем ликвидности и превосходя их по доходности. По оценкам экспертов, российский рынок муниципальных бумаг не соответствует западным аналогам только по критерию ликвидности, так как зачастую облигации российских регионов и городов практически неликвидны. По двум другим параметрам (надежность и доходность) российские муниципальные бумаги ранжируются так же, как и за рубежом [6].

Принято считать, что вложения в акции сопряжены с более высоким риском, чем вложения в облигации. Тем не менее, в настоящее время на российском фондовом рынке сложилась ситуация, когда риск вложения в акции крупнейших российских предприятий - РАО "Газпром", РАО "ЕЭС России" и других оценивается инвесторами существенно ниже риска вложений в облигации ряда российских регионов.

Способность эмитента своевременно обслуживать свои обязательства складывается из двух составляющих: возможности и готовности платить. При этом первый фактор зависит от ряда экономических параметров и позволяет формализованно просчитывать возможности эмитентов оплачивать свои долговые обязательства; второй является принципиально неформализуемым, вследствие чего любая оценка риска становится субъективной настолько, насколько значимыми в ней являются экспертные оценки желания эмитента обслуживать свой долг. Попытка избежать субъективности, т.е. исключить из расчетов готовность платить, приводит к переоценке рейтингов экономически сильных эмитентов и недооценке финансово неблагополучных, при этом уверенно обслуживающих свои долги регионов [1].

В мировой практике готовность администраций территориальных образований обслуживать свои долги поддерживается на высоком уровне четкой, законодательно регламентированной процедурой банкротства и реструктуризации долга. В Российской Федерации законодательных актов в этой сфере еще не существует, поэтому в случае отказа администрации субъекта Федерации или муниципального образования добровольно платить по долгам, инвесторы начинают длительную и зачастую бесперспективную судебную тяжбу без особой надежды вернуть вложенные средства [4].

1.5 Особенности выпуска займов региональными и местными органами власти

Основным вопросом при выпуске займа местными органами власти развитых стран является вопрос о гарантиях возврата средств инвесторов. Занимая, муниципалитет имеет возможность расплатиться либо деньгами налогоплательщиков, либо поступлениями от потребителей коммунальных и прочих услуг, которые он контролирует. Отсюда и особое отношение инвесторов к задолженности и форме погашения обязательств. С этой точки зрения муниципальные обязательства делятся на две группы: облигации общего покрытия и облигации, обеспеченные доходами от проектов. Принципиальное различие между ними заключается не в конечной цели использования средств займа, а в источнике его обеспечения и погашения. Поэтому следует различать облигации общего покрытия, выпущенные с целью финансирования определенного проекта и погашаемые за счет средств бюджета, и собственно проектные облигации, погашаемые за счет доходов, генерируемых в результате выполнения самого проекта [11].

Облигации общего покрытия гарантированы общей кредитоспособностью и налоговым потенциалом муниципалитета. Главной гарантией для инвесторов, использующих данный финансовый инструмент, является возможность муниципалитетов и штатов самостоятельно контролировать налогообложение и проводить собственную налоговую политику. Кроме того, защита интересов инвесторов обеспечивается безусловной приоритетностью требований держателей облигаций общего покрытия: эмитент обязан рассчитаться по ним до того, как начнет расходовать средства на другие цели.

В мировой практике существуют два основных типа инвесторов: индивидуальный (консервативный) и институциональный (спекулятивный). Первые действуют в собственных интересах, распоряжаются только личными средствами и, как следствие этого, ориентируются, прежде всего, на надежность инвестиций и получение постоянного дохода, но не на капитализацию инвестиций и тем более не на венчурные ситуации; границей риска для них является не процент прибыли, а факт возвратности вложенных средств. Вторые оперируют средствами клиентов и ориентируются на доходность от операций с крупными пакетами бумаг, в которых основной механизм извлечения прибыли - изменение котировок, а основная проблема - управление рисками. Несложно заметить, что на рынке облигаций, являющихся по существу ценными бумагами с фиксированным доходом, действуют преимущественно индивидуальные инвесторы. Исключение составляют только корпоративные облигации, так как они, имея надежность ниже и государственных, и муниципальных облигаций, по доходности приближаются к другим фондовым инструментам, не являющимся ценными бумагами с фиксированной ставкой доходности, и потому могут интересовать институциональных инвесторов.

Современные российские муниципальные бумаги не привлекают консервативного инвестора по причине нечетких гарантий муниципальных займов, поэтому на нем действует спекулятивный инвестор - в тех случаях, когда относительно развита инфраструктура рынка, обеспечивающая ликвидность, и обеспечивается доходность на уровне рыночных ставок [2].

Основными противодействующими факторами при выпуске облигационных займов российскими органами региональной и местной власти являются отсутствие у населения: доверия к государству; склонности к инвестированию в принципе; побуждений к вложению сбережений в облигации исполнительной власти собственного региона [9].

Успешной реализации займа будет способствовать, прежде всего, готовность эмитента содействовать размещению облигаций методом пропаганды и рекламы займа. Поэтому для повышения конкурентоспособности выпускаемых бумаг на финансовом рынке мероприятия по повышению их привлекательности необходимо проводить на всех стадиях "жизни" займа.

1.6 Характеристика этапов «жизненного» цикла займов

Жизненный цикл займа можно условно разбить на следующие этапы:

1. Подготовка.

2. Выпуск (аккумуляция средств, полученных от выпуска облигаций).

3. Размещение полученных средств (финансирование конкретных программ и проектов).

4. Обращение займа на биржевом и внебиржевом рынках.

5. Возмещение полученных в ходе займа средств - возврат вложенных средств и получение дохода (в случае реализации рентабельного проекта) или накопление бюджетных средств для погашения задолженности по облигациям (в случае реализации некоммерческой социально значимой программы) [8].

Похожие работы

... перспективными являются также варианты выпуска некоторых ценных бумаг, ориентированных на соответствующие сегменты рынка. 2 Рынок субфедеральных займов и их роль в развитии территорий 2.1 Практика выпуска субфедеральных займов и их роль в развитии территории Жилищные займы характеризуются как целевые инвестиционные, доходные (смешанное покрытие), среднесрочные (долгосрочные), погашаемые в ...

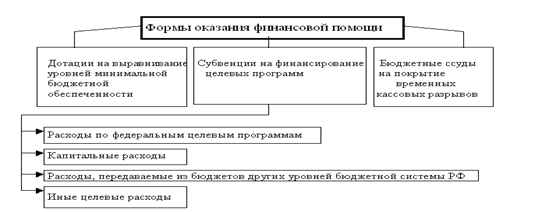

... бюджета, налоговыми поступлениями, доходами от эксплуатации государственной собственности или от продажи либо сдачи в аренду имущества, созданного за счет бюджетных инвестиций, займами. Однако у региональных и местных бюджетов существуют также доходы, как правило, несвойственные общегосударственному бюджету - средства, передаваемые из вышестоящего бюджета. Налоги Заимствования ...

... , выпуская незастрахованные облигации. Его консультанты помогают ему определить примерную ставку, под которую он мог бы их разместить. Если по экономическим соображениям эмитенту выгодно застраховать свой муниципальный заем, то он подает заявку в одну или несколько страховых компаний. Страховые компании начинают анализировать финансовую информацию об эмитенте примерно также, как это делают ...

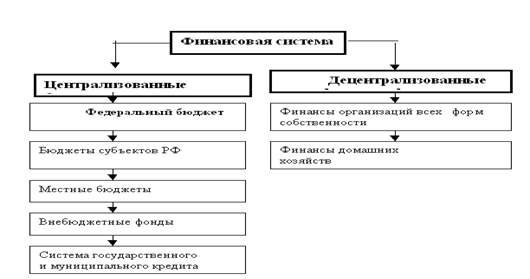

... , единые процедуры бюджетного процесса; Стимулирования - осуществление деятельности, направленной на реализацию целей; Контроля. Можно выделить некоторые принципы организации государственных и муниципальных финансов: - единство законодательной и нормативной базы; - открытость и прозрачность; - разграничения полномочий и предметов ведения; - целевой ориентированности: - научного подхода; ...

0 комментариев