Навигация

Управление стоимостью и структурой капитала

1. Стоимость и цена капитала

Денежное выражение стоимости капитала представляет собой цену капитала.

Капитал как фактор производства и инвестиционный ресурс в любой своей форме имеет определенную цену: акционерам выплачивают дивиденды, банкам – проценты за предоставленные ими ссуды, инвесторам – проценты за сделанные ими инвестиции и др. Общая сумма средств, которую нужно уплатить за использование определенного объема капитала, называется ценой капитала.

Управление стоимостью капитала – процесс формирования рациональной стоимостной структуры функционирующего капитала.

Цель управления стоимостью капитала – минимизация цены функционирующего капитала.

Задачи управления стоимостью капитала:

· оценка стоимости (определение цены) функционирующего собственного капитала;

· оценка стоимости (определение цены) функционирующего заемного капитала;

· оценка факторов, обусловливающих формирование цены собственного и заемного капитала;

· определение оптимальной стоимостной структуры функционирующего капитала;

· планирование источников формирования капитала;

· разработка и реализация мероприятий по формированию рациональной структуры функционирующего капитала;

· формирование политики распределения прибыли и др.

В процессе управления стоимостью капитала компоненты капитала определяются по отдельным источникам его привлечения: эмиссия акций, получение банковского кредита, эмиссия облигаций, нераспределенная прибыль, финансовый лизинг и т. д. Уровень цены каждого элемента колеблется во времени под влиянием различных факторов.

Определение цены капитала – одна из основных задач управления стоимостью капитала поскольку:

· цена капитала лежит в основе повышения рыночной стоимости организации;

· определение цены капитала требуется при принятии решений по формированию инвестиционного бюджета, дисконтированию и наращению денежных потоков и др.

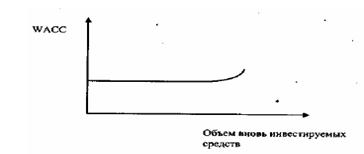

Показателями оценки стоимости капитала выступают:

· средневзвешенная стоимость капитала;

· предельная стоимость капитала.

Под предельной стоимостью капитала понимается уровень стоимости каждой новой его единицы, дополнительно привлекаемой организацией.

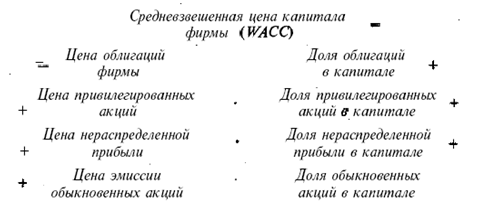

Под средневзвешенной стоимостью капитала (WACC – Weighted Average Cost of Capital) понимается среднеарифметическая взвешенная стоимости отдельных элементов капитала, определяемая по формуле:

![]()

где kj – стоимость j-го источника средств

dj – удельный вec j-гo источника в общей их сумме.

В общем виде можно выделить пять основных источников капитала, необходимых для расчета средневзвешенной стоимости капитала: банковские кредиты и займы, облигационные займы, обыкновенные и привилегированные акции, стоимость финансового лизинга.

В процессе экономической деятельности отдельных субъектов хозяйствования средневзвешенная стоимость капитала может быть определена в следующих вариантах:

· фактическая средневзвешенная стоимость капитала (рассчитанная по фактически сложившейся структуре элементов капитала и фактическому уровню стоимости каждого из них);

· прогнозируемая средневзвешенная стоимость капитала (рассчитанная по планируемой динамике структуры элементов капитала и прогнозируемому уровню стоимости каждого из них).

· оптимальная средневзвешенная стоимость капитала (по оптимизированной целевой структуре элементов капитала и прогнозируемому уровню стоимости каждого из них).

Оценка и прогнозирование средневзвешенной стоимости капитала конкретной организации должны осуществляться с учетом многих факторов, в частности:

· структуры элементов капитала по источникам его формирования;

· продолжительности использования привлекаемого капитала;

· средней ставки ссудного процента и ее динамики, определяемой колебаниями конъюнктуры рынка денег и рынка капитала;

· дивидендной политики, определяющей стоимость собственного капитала;

· доступности различных источников финансирования, определяющей финансовую гибкость организации;

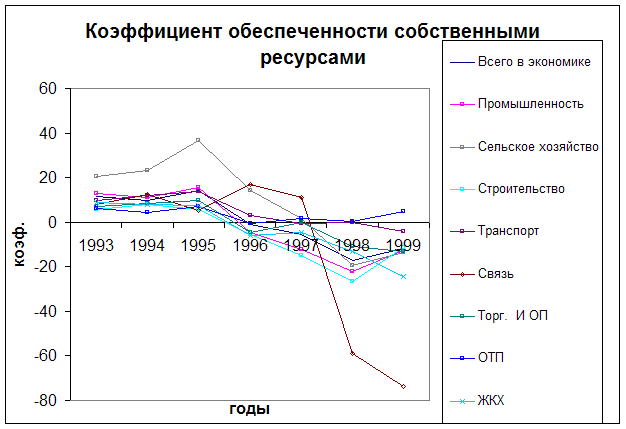

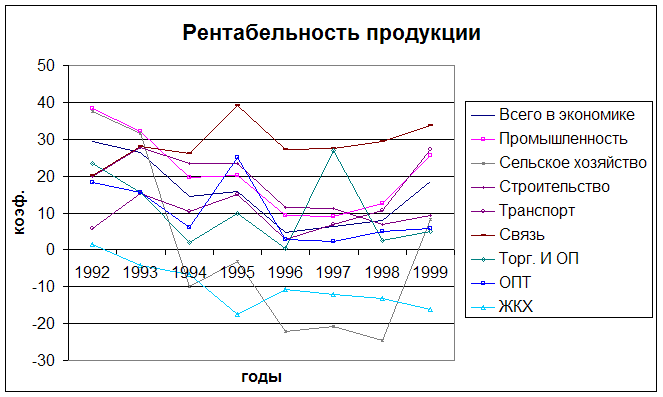

· отраслевых особенностей деятельности организации, определяющих длительность ее операционного цикла и уровень ликвидности активов;

· уровня ставки налогообложения прибыли, установленного для данного вида деятельности, и системы налоговых льгот и др.

Под влиянием перечисленных факторов средневзвешенная стоимость капитала постоянно изменяется в процессе развития организации.

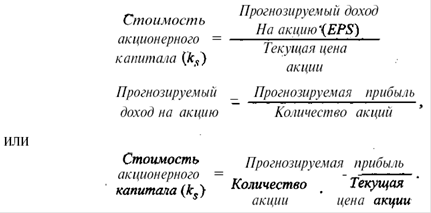

Традиционно выделяют следующие базовые элементы оценки и управления стоимостью собственного капитала:

1. Стоимость функционирующего собственного капитала. При оценке стоимости учитывается:

· средняя сумма используемого собственного капитала в отчетном периоде по балансовой стоимости. Этот показатель служит исходной базой корректировки суммы собственного капитала с учетом текущей рыночной его оценки. Расчет этого показателя осуществляется по методу средней хронологической за ряд внутренних отчетных периодов;

· средняя сумма используемого собственного капитала текущей рыночной оценке;

· сумма выплат собственникам капитала (в форме процентов, дивидендов и т.п.) за счет чистой прибыли организации. Эта сумма и представляет собой ту цену, которую организация платит за используемый капитал собственников. В большинстве случаев эту цену определяют сами собственники, устанавливая размер процентов или дивидендов на вложенный капитал в процессе распределения чистой прибыли.

Стоимость функционирующего собственного капитала организации в отчетном периоде определяется по следующей формуле:

![]() , где

, где

СКфо – стоимость функционирующего собственного капитала организации в отчетном периоде, %;

ЧПс – сумма чистой прибыли, выплаченная собственникам организации в процессе ее распределения за отчетный период;

СК – средняя сумма собственного капитала организации в отчетном периоде.

Процесс управления стоимостью этого элемента собственного капитала определяется прежде всего сферой его использования – операционной деятельностью организации. Он связан с формированием операционной прибыли организации и осуществляемой политикой распределения прибыли.

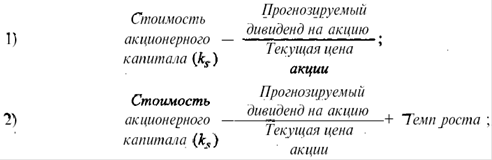

Соответственно стоимость функционирующего собственного капитала в плановом периоде определяется по формуле:

![]() , где

, где

СКфп – стоимость функционирующего собственного капитала организации в плановом периоде,

СКфо – стоимость функционирующего собственного капитала организации в отчетном периоде, %;

ПВт – планируемый темп роста выплат прибыли собственникам на единицу вложенного капитала, выраженный десятичной дробью.

Похожие работы

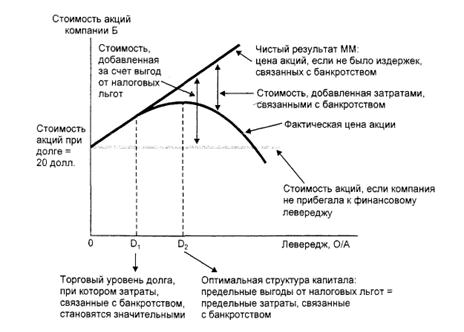

... инвестиционным проектам. Известно, что инвестиционный проект может быть отвергнут, если внутренняя норма рентабельности по нему (JRK) ниже, чем цена капитала (Цкапитала) организации, т.е. не выполняется условие JRR* Цкапитала- - управления структурой капитала В этом случае наилучшее соотношение между различными источниками средств определяется исходя из критерия минимума цены капитала; - оценки ...

... структурой его капитала; · оценивается эффективность использования капитала в целом и отдельных его элементов. 2. Оценка основных факторов, определяющих формирование структуры капитала, к которым относятся: · отраслевые особенности операционной деятельности предприятия; · стадия жизненного цикла предприятия; · конъюнктура товарного рынка; · ...

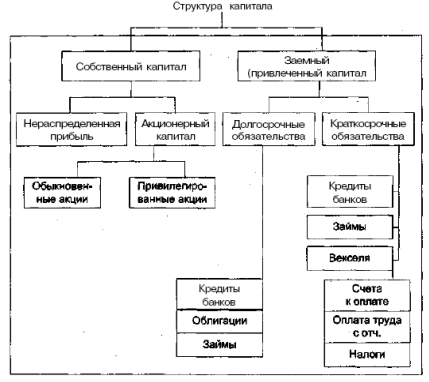

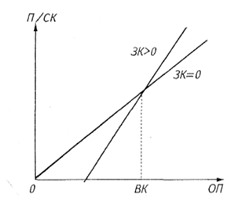

... предприятия. Последующее наращение капитала рассматривается как форма расширения деятельности предприятия и связано с формированием дополнительных финансовых ресурсов. 3. Обеспечение оптимальности структуры капитала с позиции эффективного его функционирования. Структура капитала представляет собой соотношение собственных и заемных финансовых средств, используемых в финансовой деятельности ...

... капитала предприятия также является обеспечение минимизации затрат по формированию капитала из различных источников. Такая минимизация осуществляется в процессе управления стоимостью капитала. Теперь перейдем к вопросу управления структурой капитала в практическом аспекте. Для определения эффективности (или неэффективности) привлечения заемных средств на предприятие в мировой практике финансового ...

0 комментариев