Навигация

Территориальные фонды ОМС: источники доходов и основные направления расходования средств

38. Территориальные фонды ОМС: источники доходов и основные направления расходования средств

Для сбора обязательных страховых взносов в системе ОМС созданы Федеральный и территориальный фонды обязательного медицинского страхования — ФФОМС и ТФОМС. Финансовые средства ФФОМС являются государственной собственностью.

Страхователи передают взносы в ФФОМС и ТФОМС. ТФОМС передает средства в руки страховых медицинских организаций (СМО). СМО — это организации, имеющие государственное разрешение (лицензию) на право заниматься медицинским страхованием. СМО выплачивают медицинским учреждениям деньги за лечение граждан. В целом финансирование в рамках обязательного медицинского страхования представлено на схеме 2.

Территориальные фонды ОМС:

1) аккумулируют финансовые средства территориальных фондов;

2) осуществляют финансирование ОМС, проводимого страховыми медицинскими учреждениями;

3) проводят финансово-кредитную деятельность по обеспечению системы ОМС;

4) выравнивают финансовые ресурсы городов и районов, направляемые на проведение ОМС;

5) совместно с органами государственной налоговой службы РФ осуществляют контроль за своевременным и полным поступлением в территориальный фонд страховых взносов, а также за рациональным использованием поступивших финансовых средств;

6) согласовывают совместно с органами исполнительной власти, профессиональными медицинскими ассоциациями тарификацию стоимости медицинской помощи, территориальную программу ОМС населения, вносят предложения о финансовых ресурсах, необходимых для ее осуществления, о тарифах на медицинские и иные услуги по ОМС.

39. Международные финансовые отношения. Содержание и особенности

40. Современная антикризисная политика российского правительства

Дискуссия по проблемам современного кризиса вращается вокруг исторических прецедентов и генетических страхов, ими порождаемых. Прежде всего это Великая депрессия с длительной дефляцией и двузначной безработицей, полностью преодолеть которую удалось только в результате мировой войны. Несколько реже упоминается кризис 1970-х гг., в ходе которого возник новый феномен — стагфляция. Собственно, между этими двумя историческими прецедентами и имеет смысл рассуждать о современной экономической ситуации. Хотя, разумеется, отдавая себе отчет в том, что исторические прецеденты являются лишь удобными инструментами для анализа, но вовсе не дают исследователю каких-либо решений.

Судя по предпринимаемым правительствами развитых стран мерам, они более всего боятся дефляции, из которой приходится выбираться в течение десятилетия, если не более. Помимо опыта 1930-х гг. об этом же свидетельствует и история Японии 1990-х гг.

Дефляционная и стагфляционная модели кризиса являются по сути своей альтернативами. И поэтому они предполагают принципиально различные механизмы его преодоления.

Противодействие дефляции требует прежде всего стимулирования спроса, т.е. активной бюджетной политики, бюджетного экспансионизма. Здесь допустимо снижение процентной ставки, снижение налогов при расширении бюджетных расходов.

В случае со стагфляцией набор мер прямо противоположный — прежде всего необходим контроль за денежной массой, т. е. ужесточение бюджетной политики и повышение процентных ставок. После десятилетия перманентного экономического кризиса 1970-х гг. выход был найден только тогда, когда вставший во главе ФРС Пол Волкер решился на беспрецедентно жесткие меры, резко повысив ставку рефинансирования. В результате безработица перевалила за 10%, а процентные ставки превысили 20%. В США началась жесточайшая рецессия, за которую Джимми Картер заплатил президентским постом. Но страна вышла из кризиса с обновленной и динамичной экономикой.

Конечно, противопоставление этих двух моделей условно и нынешний кризис вряд ли будет точно копировать одну из них. Однако здесь для нас важно понимание того, что рецепты лечения болезни зависят от ее природы и могут требовать не схожих, а подчас диаметрально противоположных лекарств.

Доллар и рубль: в чем разница

Строго говоря, развитые страны проводят сейчас политику, которую они считали недопустимой применительно к развивающимся рынкам (и, в частности, к посткоммунистическим странам) на протяжении 1980-1990-х гг. Мощные финансовые вливания, которые осуществляют США и Евросоюз, действительно могут предотвратить ухудшение экономической ситуации до политически нетерпимого уровня. Однако следует быть очень осторожным при попытке применения этих мер в развивающихся экономиках. Дело в том, что денежные власти США обладают двумя отличительными особенностями. Во-первых, в их руках находится печатный станок по производству мировой резервной валюты. Более того, большинство стран мира, хранящих резервы именно в долларах, заинтересовано в поддержании его относительной стабильности.

Во-вторых, именно в силу особого статуса доллара фирмы и домохозяйства США не имеют альтернативных инструментов для хеджирования валютных рисков — маловероятно, чтобы они бросились менять доллары на евро или иены даже в случае сомнения в правильности политики денежных властей. Вот почему, несмотря на бюджетно-денежный экспансионизм последних месяцев, скорость обращения денег в США не увеличивается, как это было бы в других странах, а замедляется.

Совершенно другой будет реакция на финансовую экспансию в большинстве развивающихся рынков, и особенно в России. Там, где не сформировалась длительная кредитная история национальной валюты, а сама эта валюта, естественно, не является ни в коей мере резервной, ослабление бюджетной и денежной политики с высокой вероятностью обернется бегством от национальной валюты, ростом скорости обращения денег и инфляцией. А на фоне мировой рецессии такой вариант будет неизбежно означать стагфляцию.

Особенно опасной подобная политика была бы в странах с доминированием сырьевых отраслей в структуре экспорта. Зависимость таких экономик от мировой конъюнктуры исключительно высока, поскольку даже небольшое снижение спроса на внешних рынках оборачивается существенным падением производства в странах — экспортерах сырья. При сохранении низкой деловой активности в развитых странах и низкого спроса на экспортные товары развивающихся экономик депрессия в последних может сопровождаться бегством от национальной валюты. Бюджетная экспансия не сможет компенсировать внешний спрос, что приведет к инфляции, не сопровождаемой ростом производственной активности.

Таким образом, в условиях нынешнего кризиса вполне мыслима ситуация сочетания дефляции в одной части мира и стагфляции в другой. И именно последний риск является одним из самых серьезных для современной России.

Сказанное подводит нас к принципиально важному выводу относительно развертывающегося кризиса и путей выхода из него. По сути дела, мир может столкнуться с двумя параллельно разворачивающимися моделями кризиса, требующими противоположных подходов. Борьба с дефляцией в западном мире будет выталкивать инфляцию во внешний для него мир, в развивающиеся экономики. А последние, повторяя западные подходы к борьбе с кризисом, быстро окажутся в ловушке стагфляции.

Особенно это касается стран с недиверсифицированным сырьевым экспортом: при низком спросе на их экспортные товары депрессия будет сопровождаться бегством от национальной валюты, что будет находить проявление, в частности, в инфляции.

Возвращение красных директоров

Весьма опасной является и ситуация с фактической национализацией многих финансовых институтов и предприятий. В России фактически воссоздается ситуация рубежа 1980-1990-х гг., ознаменовавшегося активной ролью так называемых красных директоров. Особенность этого типа менеджеров состояла вовсе не в их коммунистических убеждениях. Важно было то, что они получили широкие права по управлению предприятиями в условиях отсутствия собственников, перед которыми они должны были бы отчитываться. Государство к тому моменту уже не могло осуществлять контроль за экономическими агентами, а частный собственник еще не появился. Тем самым важнейшей характеристикой красных директоров было наличие у них фактических прав собственника без мотивации собственника. А это, как показала практика, очень дорого обходится предприятию и всему народному хозяйству.

По сути, мы попадаем сейчас в ту же ловушку. Выкупая долги предприятий, государство фактически устанавливает контроль над значительным числом фирм. У них появляется менеджмент, связанный с государством. Однако в силу понятной асимметрии информации этот менеджер будет иметь очевидное преимущество перед поставившими его на должность чиновниками — пусть даже и очень высокого ранга. А это уже создает новый виток проблемы moral hazard, когда частные интересы менеджера начинают доминировать над интересами вверенного ему предприятия.

Уже хотя бы по одной этой причине необходимо иметь четкий план реприватизации фактически национализируемых фирм. Этот план должен быть широко известен политической и деловой элите, и особенно бывшим собственникам, если они будут сохранять интерес к данному бизнесу.

Наконец, было бы серьезной ошибкой рассматривать нынешний кризис как повод переоценки соотношения роли государства и частнопредпринимательской деятельности. Однако достаточно очевидно, что кризис этот можно объяснить как недостатком государственного вмешательства, так и неспособностью государства обеспечить эффективное регулирование в условиях появления инновационных финансовых инструментов и технологий. Большинство, конечно, обвиняет сегодня свободный рынок и мало кто решается защищать ценности свободного предпринимательства.

Между тем сохраняется постиндустриальный мир, в основе которого лежат гибкие технологии и быстрое обновление всех сторон технологической и экономической жизни. Этот мир плохо приемлет централизованное регулирование и бюрократическое вмешательство в тонкую ткань переплетенных интересов. Даже если признать необходимость более точного госрегулирования финансовых рынков, было бы большой ошибкой переносить регулятивные выводы (и, соответственно, регулятивную практику) в сферу производства.

Централизованные и децентратизованные фонды, а также кредитные ресурсы в совокупности составляют финансово-кредитную систему (ФКС) любого национального хозяйства.

Финансовая подсистема ФКС, в свою очередь, делится на:

1) централизованные финансы:

• государственный бюджет;

• внебюджетные фонды;

• государственный кредит;

• финансы государственных предприятий;

• государственное страхование;

2) децентрализованные финансы:

• финансы коммерческих предприятий и организаций;

• финансы некоммерческих организаций;

• финансы кредитных организаций;

• финансы страховых организаций;

3) финансы домашних хозяйств.

Централизованные финансы представляют собой финансы государства и используются для регулирования национальной экономики в целом. С их помощью денежные средства хозяйствующих субъектов и граждан аккумулируются в бюджетных и внебюджетных фондах государства в целях удовлетворения общественных потребностей.

Децентрализованные финансы — это денежные средства (доходы и накопления) хозяйствующих субъектов. Они используются для производства и реализации товаров и услуг, а также воспроизводства капитала и рабочей силы. Именно они составляют основу

финансовой системы. Поскольку преобладающая часть финансовых ресурсов сконцентрирована у предприятий, то и стабильность финансовой системы зависит от устойчивости их финансового положения.

В качестве особого звена децентрализованных финансов выступает страхование, которое представляет собой совокупность перераспределительных отношений, возникающих по поводу защиты имущественных интересов физических и юридических лиц при наступлении определенных событий (страховых случаев) за счет денежных средств страхового фонда, формируемого из страховых взносов.

Выделение страхования в качестве самостоятельного звена финансовой системы обусловлено наличием в условиях рыночной экономики рисков, связанных с возможностью наступления чрезвычайных обстоятельств, результатом которых могут быть весьма существенные материальные потери как хозяйствующих субъектов, так и граждан.

Финансы домохозяйств — это денежные средства граждан, которыми они располагают в рамках отдельной экономической ячейки общества. Такой ячейкой является домохозяйство. Домохозяйство охватывает совместно проживающих людей, ведущих общее хозяйство, поэтому финансы домохозяйств — это денежные отношения между гражданами, совместно ведущими общее хозяйство. Они используются в целях удовлетворения личных и семейных потребностей и являются материальной основной жизни граждан.

Похожие работы

... анализа. Ответ на задание №2 1-1) 2-1) 3-2) 4-2) 5-1) 6-1) 7-2) 8-1,4 9-3) 10-1) 11-3) 12-2) 13-1) 14-1,2,3 15-3) 16-1) 17-3) 18-2) 19-1) 20-1,2 21-2) 22-2,4 23-2) 24-2) 25-3) Часть 2 «Государственные и муниципальные финансы» Вопрос №1 1. Выберите вариант правильного ответа на вопрос: 1.Что составляет муниципальную казну? а) средства местного бюджета и ...

... решения данной задачи необходимо разрабатывать и широко обсуждать перспективы развития муниципальных финансов, оценивать их соответствие современным требованиям развития Российской Федерации, обоснованность выбора направлений и механизмов государственного финансового регулирования социально-экономических процессов в условиях проведения широкомасштабных реформ в нашей стране и высокого уровня ...

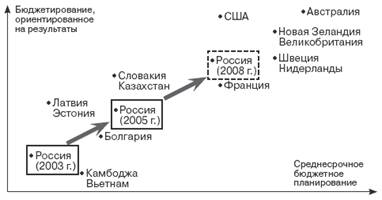

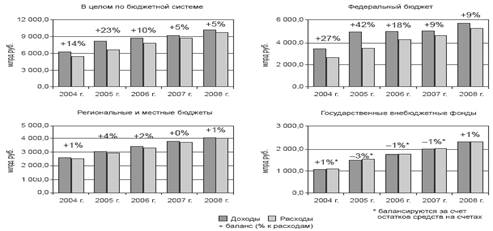

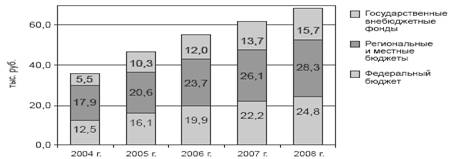

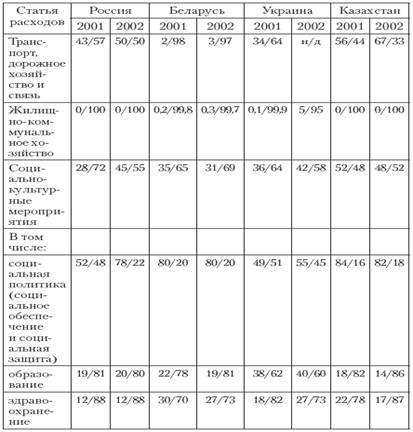

... Государственные доходы воздействуют на ценообразование, издержки производства организаций, величину накоплений юридических лиц, занятость и личное потребление населения. ГЛАВА 2. ОЦЕНКА ОПЫТА ЗАРУБЕЖНЫХ СТРАН ПРИ ОРГАНИЗАЦИИ УПРАВЛЕНИЯ ГОСУДАРСТВЕННЫМИ (МУНИЦИПАЛЬНЫМИ) ФИНАНСАМИ РОССИИ ЗА 2001-2010 ГГ. 2.1 Анализа бюджета России По данным Минфина России предполагалось, что в 2008 г. ...

... о рассогласованности усилий, архаичности подходов и недостаточной системности при разработке решений в развитии бюджетного федерализма и публичных финансов. Прежде всего, необходима разработка моделей управления муниципальными финансами, призванных обеспечивать устойчивое финансово-бюджетное равновесие в муниципальных образованиях, организация рационального движения потоков финансовых ресурсов, ...

0 комментариев