Навигация

Процесс управления пенсионными накоплениями. (Банк Москвы, УК «Пенсионный Резерв»)

6. Процесс управления пенсионными накоплениями. (Банк Москвы, УК «Пенсионный Резерв»).

Стратегия управления СПН в 2007 году

Объем инвестиционного портфеля СПН в 2007 году увеличился более чем на 620 млн. руб. Структура инвестиционного портфеля в течение года радикально не изменялась и формировалась в соответствии с умеренно-консервативной стратегией, предполагающей доминирующую долю облигаций и банковских депозитов. На конец 2007 года в акции было вложено около 23,5% активов, в субфедеральные и муниципальные облигации - 24,4%, в корпоративные облигации - около 31,2%, на депозитах в банках находилось 16,9% активов, свободные денежные средства составляли порядка 4%.

Наиболее доходными активами портфеля по результатам 2007 года стали акции нефтяной отрасли и электроэнергетики: бумаги Татнефти и РАО ЕЭС показали рост на 25% и 22% соответственно. Акции Сбербанка также выросли на 22%. Акции ЛУКОЙЛа продемонстрировали в 2007 году незначительное снижение (-1%), однако управляющие сохраняли данную позиции в портфеле СПН, так как считают, что на долгосрочном периоде бумаги этой компании обладают хорошим потенциалом.

В долговой части портфеля были сформированы позиции в соответствии с законодательным ограничениями в качественных корпоративных облигациях из списка А1 (ЮТК-03, Мосэнерго1, Мосэнерго2, ТМК-02 и ТМК-03). Параметры долгового портфеля по состоянию на 29.12.2007: дюрация - 1,54, доходность к погашению - 7,79%. При формировании структуры долгового портфеля .основное внимание уделяется выпускам надежных эмитентов с низкой долговой нагрузкой с коротким сроком до погашения/оферты.

Доля банковских депозитов в портфеле пенсионных накоплений была несколько увеличена по сравнению с предыдущим годом и составляла на конец 2007 года около 17% при более высоких депозитных ставках (более 9% годовых) по сравнению с доходностью облигаций.

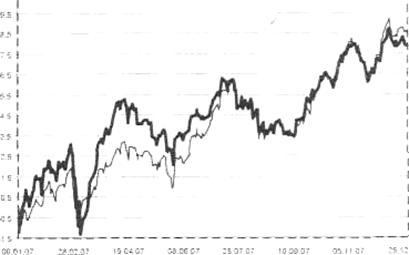

Анализ динамики портфеля СПН в течение 2007 года свидетельствует о пониженных рисках инвестиционного портфеля СПН по сравнению с бенчмарком[*]. Доходность управления пенсионными накоплениями сопоставима с доходностью бенчмарка. При этом необходимо учитывать, что на портфель СПН существует ряд законодательных ограничений на инвестиции в акции: суммарно не более 65% портфеля, не более 5% в акции одного эмитента, выбор эмитентов ограничен котировальным списком А1. Умеренно-консервативная стратегия, которой придерживаются управляющие, предполагает инвестирование в наиболее надежные и качественные инструменты. Риск пенсионного портфеля ниже риска композитного - волатильность портфеля 2,21% против показателя бенчмарка 2,60%. Коэффициент к бенчмарку меньше 1 и равен 0,81.

Динамика портфеля СПН

________Бенчмарк _________ Портфель СПН

Структура портфеля на 29.12.07

10 крупнейших позиций[†]

| Татнефть (акции) | 4,9% |

| ЛУКОЙЛ (акции) | 4,7% |

| РАО ЕЭС (акции) | 4,6% |

| Сбербанк (акции) | 4,5% |

| ЮТК – 03 (облигации) | 4,1% |

| Мосэнерго (облигации) | 3,9% |

| ТМК (облигации) | 3,9% |

| Казань06 (облигации) | 3,4% |

| Инпром (облигации) | 3,2% |

| НижгорОбл2 (облигации) | 2,9% |

Показатели доходности и риска

| СПН | Бенчмарк | |

| Среднемесячная доходность, % | 0,53 | 0,70 |

| Стандартное отклонение, % | 2,21 | 2,60 |

| Коэффициент корреляции с бенчмарком | 0,96 | |

| Коэффициент Бета (к бенчмарку) | 0,81 |

Доходность управления СПН (на 3112.2007)

Всего за 2007 год в доверительное управление УК «Пенсионный Резерв» из Пенсионного фонда Российской Федерации поступило средств пенсионных накоплений на сумму 581,9 млн.руб. Из УК «Пенсионный Резерв» в Пенсионный фонд Российской Федерации было возвращено средств пенсионных накоплений на сумму 19,49 млн.руб. Таким образом, чистое увеличение средств пенсионных накоплений за 2007 год с учётом полученного инвестиционного дохода от размещения средств пенсионных накоплений составило 621,1 млн. руб.

Средневзвешенная чистая доходность портфеля средств пенсионных накоплений в 2007 г составила 6.39 процентов годовых.

Доходность инвестирования средств пенсионных накоплений за прошедших 3 года составила 16,85 процентов годовых. Этот показатель превышает средний показатель уровня инфляции в Российской Федерации за этот же период (10,6%).

За прошедший 2007 год позиции УК «Пенсионный Резерв» как крупнейшей УК по размеру средств пенсионных накоплений (СПН), находящихся в доверительном управлении ещё более укрепились. По итогам 2007 года (на 31/12/2007 г.) объём портфеля СПН увеличился на 72,9%, что позволило УК «Пенсионный Резерв» упрочить свои позиции в списке крупнейших частных управляющих компаний, заключивших договоры доверительного управления СПН с Пенсионным фондом Российской Федерации (доля рынка УК «Пенсионный Резерв» среди частных УК увеличилась и составила 12,07%). Ниже приводится список крупнейших частных управляющих компании с учётом Внешэкономбанка и их доли в общем объёме СПН, находящихся в доверительном управлении (всего в управлении частных УК средств пенсионных накоплений, полученных от Пенсионного фонда Российской Федерации, 12 209 млн. руб.) по состоянию на 31/12/2007.

| Название управляющей компании | Объём средств пенсионных накоплений (млн. руб.) | Доля управляющей компании на рынке частных УК |

| Внешэкономбанк (государственная УК) | 362 873,9 | - |

| УК Росбанка | 1 842,0 | 15,09% |

| УК «Пенсионный Резерв» | 1 473,0 | 12.07% |

| УК «Солид» | 1 086,2 | 8,89% |

| УК «Уралсиб» | 1 059,0 | 8,67% |

| УК «АК Барс Капитал» | 1 030,2 | 8,44% |

В 2007 году количество застрахованных лиц, напрямую выбравших УК Пенсионный Резерв в качестве доверительного управляющего накопительной частью трудовой пенсии превысило 33,3 тысяч человек. УК «Пенсионный Резерв» заняла 1-е место среди частных УК по количеству заявлений застрахованных лиц (по данным Пенсионного фонда Российской Федерации).

Всего за время проведения кампании в рамках пенсионной реформы (2003 - 2007 г.г.) количество заявлений застрахованных лиц, выбравших УК «Пенсионный Резерв», по нашим оценкам, превысило 161 тысячу.

Национальное рейтинговое агентство ежеквартально публикует рейтинг качества управления пенсионными накоплениями среди отобранных по конкурсу Минфина России управляющих компаний. УК «Пенсионный Резерв» имеет максимальный рейтинг качества управления пенсионными накоплениями.

События рынка пенсионных накоплений в 2007 году.

Похожие работы

... анализа. Ответ на задание №2 1-1) 2-1) 3-2) 4-2) 5-1) 6-1) 7-2) 8-1,4 9-3) 10-1) 11-3) 12-2) 13-1) 14-1,2,3 15-3) 16-1) 17-3) 18-2) 19-1) 20-1,2 21-2) 22-2,4 23-2) 24-2) 25-3) Часть 2 «Государственные и муниципальные финансы» Вопрос №1 1. Выберите вариант правильного ответа на вопрос: 1.Что составляет муниципальную казну? а) средства местного бюджета и ...

... решения данной задачи необходимо разрабатывать и широко обсуждать перспективы развития муниципальных финансов, оценивать их соответствие современным требованиям развития Российской Федерации, обоснованность выбора направлений и механизмов государственного финансового регулирования социально-экономических процессов в условиях проведения широкомасштабных реформ в нашей стране и высокого уровня ...

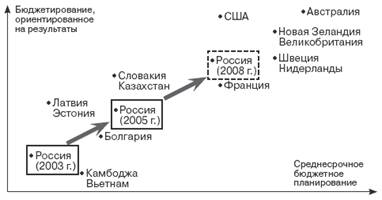

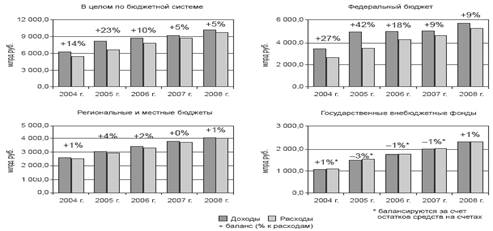

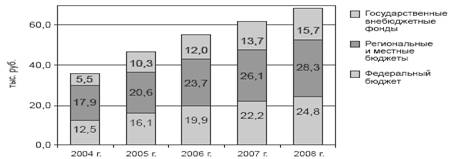

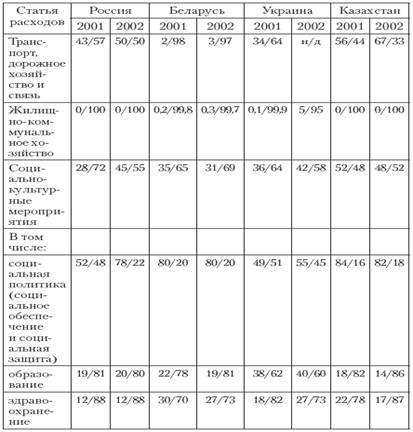

... Государственные доходы воздействуют на ценообразование, издержки производства организаций, величину накоплений юридических лиц, занятость и личное потребление населения. ГЛАВА 2. ОЦЕНКА ОПЫТА ЗАРУБЕЖНЫХ СТРАН ПРИ ОРГАНИЗАЦИИ УПРАВЛЕНИЯ ГОСУДАРСТВЕННЫМИ (МУНИЦИПАЛЬНЫМИ) ФИНАНСАМИ РОССИИ ЗА 2001-2010 ГГ. 2.1 Анализа бюджета России По данным Минфина России предполагалось, что в 2008 г. ...

... о рассогласованности усилий, архаичности подходов и недостаточной системности при разработке решений в развитии бюджетного федерализма и публичных финансов. Прежде всего, необходима разработка моделей управления муниципальными финансами, призванных обеспечивать устойчивое финансово-бюджетное равновесие в муниципальных образованиях, организация рационального движения потоков финансовых ресурсов, ...

0 комментариев