Навигация

Оценка состояния рынка государственных ценных бумаг

2.2. Оценка состояния рынка государственных ценных бумаг

в 1993-2002 годах

Анализируя состояние рынка государственных ценных бумаг обнаружилось, что эмиссия государственных ценных бумаг с 1993 по 1997 года вырастала с 02 до 605,5 трлн. Рублей, а с 1998г. заметно значительное сокращение объема выпуска до 19,5 млрд. рублей в 2000 году. Такая же тенденция прослеживается и по другим показателям: объем размещения государственных ценных бумаг (ГКО, ОФЗ), объем выручки от продаж ГКО, ОФЗ резко снижаются после 1998 года, а по показателю «привлечение средств в бюджет от продажи ГКО, ОФЗ» видно, что с 1998 года происходило изъятие средств из бюджета на погашение выпуска ценных бумаг и выплату купонных доходов. В 1999-2000 годах объем выпуска ГКО, ОФЗ меньше объема размещения, так как проводилась новация ценных бумаг и осуществлялось доразмещение государственных ценных бумаг, предложенных Минфином России к выпуску в обращение в предыдущие года. [7, с. 30]

Сложившаяся ситуация на рынке государственных ценных бумаг в 2001 году оказывала позитивное воздействие на конъюнктуру смежных секторов финансового рынка и на настроение инвесторов. В целом в 2001 году рынок госдолга вернулся к выполнению одной из своих традиционных функций: индикатора стоимости безрисковых заимствований. При этом низкие ставки по государственным облигациям способствуют движению инвестиций в реальный сектор.

Министерство финансов Российской Федерации поддерживало измеренные темпы роста рыночного портфеля ГКО-ОФЗ, размещая облигации в объемах, несколько превышающих объемы погашения бумаг. В начале 2001 года сохранялся понижательный тренд аукционной доходности, в дальнейшем этот показатель стабилизировался. Аукционная доходность по долгосрочным выпускам незначительно превышала текущий уровень инфляции в годовом исчислении, что позволяет эмитенту нести умеренные расходы по обслуживанию внутреннего госдолга. В 2001 году наблюдался рост срочности размещаемых облигаций. Активизировался выпуск ГКО со сроком погашения от 6 до 12 месяцев, впервые за послекризисный период были размещены долгосрочные ОФЗ. За январь-октябрь Минфин России провел 16 аукционов по размещению государственных облигаций общим объемом эмиссии 64 млрд. рублей, включая три трехлетних выпуска ОФЗ-ФД. [7, с. 31]

Концентрация облигаций в портфеле небольшого числа крупных участников в сочетании с возобновлением активных заимствований Минфином России привела к некоторому снижение ликвидности рынка ГКО-ОФЗ. Среднедневной объем торгов (без учета крупных доразмещений Минфина) сократился с 600 до 700 млн. рублей в 2000 году до 400-500 млн. рублей в 2001 году, причем данное снижение не было связано с сокращением рынка (объем ГКО-ОФЗ в обращении за январь-октябрь 2001 года возрос с 184 до 189 млрд. рублей).

В 2001 году наблюдается тенденция к выравниванию доходности обращающихся инструментов с различными сроками. Зависимость доходности гособлигаций от срочности несколько ослабла, что свидетельствует о снижении субъективной оценки инвесторами степени риска по мере увеличения срока до погашения. В этом выражается сравнительно оптимистичный характер оценок перспектив развития рынка государственных облигаций его участниками.

Доля нерезидентов в рыночном портфеле ГКО-ОФЗ в 2001 году неуклонно сокращалась, достигнув 12,2% по сравнению на 1 ноября против 24,6% в начале года в связи с продолжавшимся контролируемым выводом средств нерезидентов с рынка ГКО-ОФЗ. Доля инвесторов-резидентов в рыночном портфеле ГКО-ОФЗ составляла 15% и не имела тенденции к росту. Основная часть (около 70%) гособлигаций приходилась на долю дилеров (банков и финансовых компаний).

Снижение доли нерезидентов способствовало принятие Банком России ряда мер по либерализации использования средств, находящихся на счетах типа «С». В 2001 году Банк России провел 7 валютных аукционов (общая сумма проданной валюты составила 400 млн. долларов США) и изменил режим указанных счетов, предоставив нерезидентам возможность приобретения со счетов «С» облигаций субъектов Федерации, свободной репатриации доходов, полученных в форме купонов по облигациям, а также переуступки рублевых остатков на счетах типа «С» между нерезидентами.

Во II квартале 2001 года Министерство Финансов Российской Федерации после более чем 10-месяного перерыва возобновило практику доразмещения облигаций, которые не были проданы на первичных торгах. В то же время с целью уменьшения объема государственного внутреннего долга и сглаживания платежного графика Минфин России практиковал досрочный выкуп облигаций. Ситуация на рынке ОГСЗ не претерпела серьезных изменений. Эмиссии новых серий ОГСЗ в 2001 году не осуществлялось. Доходность ОГСЗ была несколько выше, чем доходность по банковским депозитам сравнимой срочности, что способствовало поддержанию устойчивого спроса на них. Подавляющая часть обращающихся ОГСЗ находилась в портфеле Сбербанка России и предлагалась им к свободной продаже физическим лицам, однако, по оценке экспертов, гражданами принадлежало не более 20% от общего объема обращающихся ОГСЗ. [7, с. 32]

Конъюнктура рынка российских валютных государственных ценных бумаг в 2001 году определялась благоприятной внутренней макроэкономической ситуацией, своевременным исполнением графика выплат по внешнему долгу, ростом золотовалютных резервов Российской Федерации, активизацией структурных преобразований в экономике, а также конъюнктурой мирового рынка энергоносителей и общей ценовой динамикой гособлигаций стран с переходной экономикой на мировых финансовых рынках.

На рынке облигаций государственного валютного займа в 2001 году в обращении находилось 5 выпусков, эмитированных в 1993-1999 годах номинальным объемом 10,8 млрд. долларов США. По этим выпускам отличалась устойчивая повышательная динамика котировок. За январь-октябрь цены ОВГВЗ возросли на 9,5-33 процентных пункта и составили на конец октября 43-89% от номинала.

В 2001 году на рынке обращались 11 выпусков еврооблигаций Российской Федерации, эмитированных Минфином России в 1996-2000 годах с окончательными датами погашения в 2001-2030 годах на общую сумму 36,4 млрд. долларов США по номиналу. В октябре цены еврооблигаций достигли максимальных уровней за посткризисный период. На конец октября доходность еврооблигаций России составляла 6-13% годовых.

С начала 2001 года преобладала повышательная динамика котировок по всем выпускам еврооблигаций России. Позитивным фактором, способствующим увеличению интереса инвесторов к ОВГВЗ и еврооблигациям Российской Федерации, стало повышение международными рейтинговыми агентствами рейтингов всех обращающихся серий ОВГВЗ и еврооблигаций России. Среди других факторов, формировавших повышательную динамику российских валютных облигаций, можно отметить еще сохраняющуюся недооцененность некоторых выпусков относительно гособлигаций других стран из группы стран с формирующимися рынками, а также сравнительно слабую конъюнктуру рынков акций ведущих развитых стран.

По состоянию на август 2002 года доля ГКО/ОВЗ в общей емкости рынка рублевых облигаций упала с 94 до 78% .

Наблюдается исход массовых инвесторов с рынка ГКО/ОФЗ на рынок негосударственных обязательств.

Объем торгов госбумагами с начала 2001 года упал практически в 2 раза (рыночный оборот подсчитан без операций Минфина по доразмещению ГКО/ОФЗ, так как в последние месяцы Минфин продавал крупные объемы госбумаг Пенсионному фонду, что серьезно искажало показатели активности торгов). Объем торгов на рынке государственных облигаций составил всего 115 млрд. рублей в 2002 году. [7, с. 35]

Похожие работы

... фондам, спрос на государственные ценные бумаги еще более возрастет. Государственная процентная политика олицетворяет еще один фактор ценообразования на рынке государственных ценных бумаг: ею объясняется динамика цен на государственные долгосрочные облигации, доходность по которым является отражением представлений Центрального банка России о средней доходности активов финансового рынка в свете ...

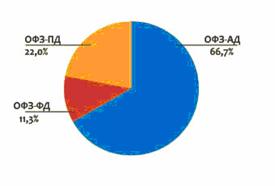

... вида в октябре 2005 г., более чем на 8% (Рисунок 2). Рисунок 2 – Структура рынка ГКО-ОФЗ по номиналу (по состоянию на 3 октября 2006 г.) Источник: Другов А., Могильницкая М. Рынок государственных ценных бумаг в 2006 г.: тенденции и перспективы. Биржевое обозрение № 12 (38) 2006. Биржевое обозрение // www.iip.ru/ Характерной особенностью рынка ГЦБ в течение 3 кварталов 2006 г. являлось также ...

... . Tennessee Valley Authority, TVA — федеральное агентство, находящееся в полной собственности государства, целью которого является разработка ресурсов региона долины Теннесси. 1.2 Рынок государственных ценных бумаг США Ценные бумаги, которые являются долговыми обязательствами правительства США, юридически оформленными федеральными властями с обязательством выплатить их в установленные сроки ...

... ценные бумаги, эмитентами которых являются управляющая компания, специализированный депозитарий, оценщик или аудитор такого фонда, а также и аффилированные лица, за исключением ценных бумаг, включенных в котировальные листы организатора торговли. 2. Виды государственных ценных бумаг К обращению на фондовом рынке России допущены следующие виды ценных бумаг: государственные облигации, облигации ...

0 комментариев