Навигация

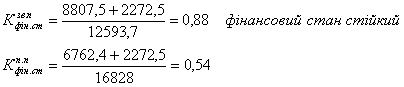

Коефіцієнт фінансової стійкості – характеризує ступінь фінансової стійкості підприємства. Нормативне значення – 0,7

6. Коефіцієнт фінансової стійкості – характеризує ступінь фінансової стійкості підприємства. Нормативне значення – 0,7

![]()

Висновок: за результатами проведеного аналізу виявлено: стан підприємства є незалежним та фінансово стійким, оскільки зазначені показники перевищують нормативні значення. Все майно підприємства протягом періоду зробило 0,34 обороту, що є низьким показником оборотності.

На кожну гривню середньорічної вартості активів припадає 1,0 копійка чистого прибутку, на кожну гривню власного капіталу – 1,40 копійок.

Стан підприємства є ліквідним, тобто підприємство здатне наявними оборотними активами покрити поточні зобов’язання.

На початок періоду оборотні активи покрилися на 76% за рахунок власного оборотного капіталу та довгострокових зобов’язань, на кінець періоду – на 27%.

РОЗДІЛ 3. РЕКОМЕНДАЦІЇ ЩОДО ВДОСКОНАЛЕННЯ УПРАВЛІННЯ РЕЗУЛЬТАТАМИ ДІЯЛЬНОСТІ НА ПРИВАТНОМУ ПІДПРИЄМСТВІ «КОМТЕКС»

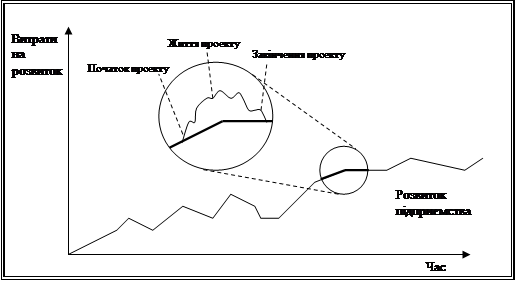

Ефективність діяльності підприємства та його економічне та конкурентне становище на ринку обумовлюється результатами виробничої (комерційної) діяльності, її ефективністю, а стабільний фінансовий стан - наявністю необхідних фінансових ресурсів (капіталу), ефективного їх використання для забезпечення нормальної виробничої (комерційної) діяльності. Між виробничою і

фінансовою діяльністю суб'єкта господарювання існує об'єктивний органічний економічний зв'язок, взаємообумовленість і взаємозалежність, сутність якого полягає в тому, що фінансові ресурси (капітал) є однією з обов'язкових умов здійснення нормальної виробничої діяльності, а фінансові результати цієї діяльності є важливим джерелом поповнення власних фінансових ресурсів (зокрема оборотних коштів). Тому органічне поєднання економічного (виробничого) і фінансового стану суб'єкта господарювання можна виразити одним поняттям «економічна заможність» підприємства

В умовах ринкової економіки перед керівництвом приватного підприємства «КОМТЕКС» постають нові задачі, пов'язані з ростом бізнесу та отриманням загальної картини результатів фінансово-господарської діяльності. Виникає необхідність створення інформаційної системи, яка сприятиме прийняттю управлінських рішень задля ефективної діяльності підприємства.

Механізми визначення та оцінки результатів діяльності підприємства викликають найбільше ускладнень. З одного боку, існує фінансова та управлінська звітність, на основі яких можна формулювати задачі та здійснювати контроль за їх виконанням. А з іншого боку, з даних бухгалтерського фінансового та управлінського обліку не завжди можливо отримати необхідну інформацію. Наприклад, об'єм доходів по одному виду товарів, групі клієнтів та затрат, пов'язаних з їх обслуговуванням.

Запровадження системи управління результатами бізнесу потребує створення планово-економічного відділу, до якого повинні ввійти спеціалісти в області фінансів, економічного аналізу й управління, а також бухгалтерського фінансового та управлінського обліку. Для того, щоб даний відділ виконував свої функції у межах системи управління ефективністю, його працівники повинні забезпечувати аналітичну підтримку процесів планування та коректування планів по отриманим результатам діяльності, а також гарантувати коректність визначених показників.

Перехід на нову систему показників ефективності стане можливим тільки при модернізації інформаційних систем, які потребують інтеграції бухгалтерського та управлінського про обліку. Це дозволить уникати подвійного введення даних по господарським операціям для потреб різних облікових систем, забезпечить високий рівень достовірності управлінської інформації, оптимізує документообіг підприємства. Але такі зміни, на нашу думку, сприятимуть прискоренню прийняття управлінських рішень та зростанню ефективності діяльності підприємства.

Практичним результатом удосконалення системи управління може бути зниження витрат на управління, яке досягається за рахунок скорочення чисельності працівників апарату управління і підвищення продуктивності праці. Проте не будь-яке вдосконалення управління призводить до зниження питомих витрат на управління. Оскільки управління є складовою виробничо-фінансової діяльності підприємств, то свідченням підвищення його ефективності може бути зростання економічних показників господарювання при незмінних або навіть дещо зростаючих витратах на управління.

Оцінюючи ефективність заходів удосконалення організації управління виробництвом, слід врахувати, що фактичний ефект від такого удосконалення значно виший суми економії витрат на управління. Удосконалення системи управління не тільки призводить до підвищення продуктивності праці управлінського персоналу, а й сприяє кращій організації і підвищенню результативності праці всіх працівників підприємства, зростанню виробітку, скороченню простоїв людей, техніки тощо. Крім того, підвищується загальна культура виробництва і управління, зміцнюється дисципліна праці, поліпшуються умови, за яких людина в повній мірі може розвивати свої здібності.

Ефективність окремих заходів, пов'язаних з раціоналізацією системи управління (зміна структури управління, норм управління і обслуговування, забезпеченості кваліфікованими кадрами тощо), можна оцінити за допомогою факторного аналізу. При цьому треба обов'язково забезпечити елімінування впливу інших факторів на формування кінцевих результатів виробничо-фінансової діяльності підприємств (якість земель, забезпеченість основними фондами, робочою силою, характер спеціалізації тощо).

При оцінці ефективності діяльності підприємства особливе значення має читання та аналіз балансу, бо використання інформації, яка отримана за результатами аналізу, дає можливість прийняти обґрунтовані управлінські рішення, оцінити динаміку та перспективи зміни прибутку (доходу) підприємства, ресурси, підприємства, зміни, що відбулися в них, та ефективність їх використання.

З метою максимізації прибутковості оборотних активів необхідно оптимально поєднувати активи, що дають прямий дохід, і ті активи, які такого доходу не приносять.

Тому політика управління оборотними активами має бути направлена на мінімізацію ризику їх втрат на підприємстві, особливо в умовах дії інфляційних факторів.

ВИСНОВОК

Сучасні методи фінансового аналізу дають можливість здійснювати оцінку підприємств, компаній та їхніх філіалів по інтегрованим показникам функціонування. Фінансовий аналіз вивчає економічний стан фірми і відображає ефективність виробничої діяльності, ліквідності та фінансової усталеності підприємств за допомогою системи показників.

Метою фінансового аналізу є оцінка фінансового стану підприємства на підставі виявлених результатів та подача рекомендацій щодо його поліпшення. Фінансовий стан оцінюється насамперед на основі статей бухгалтерського балансу та додаткам до нього. Задачі фінансового аналізу визначаються інтересами користувачів аналітичним матеріалом, яких насамперед цікавить:

· оцінка фінансових результатів;

· оцінка майнового стану;

· аналіз фінансової усталеності, ліквідності балансу, платоспроможності підприємства;

· дослідження стану та динаміки дебіторської і кредиторської заборгованості;

· аналіз ефективності вкладеного капіталу.

Розрахунок та аналіз економічних показників діяльності підприємств є активними інструментами сучасного фінансового менеджменту. Набір цих відносних показників дозволяє скласти доволі повне уявлення про ефективність виробничої, маркетингової діяльності, фінансової стратегії підприємства, а також оптимізувати сам процес управління.

Методика фінансового аналізу являє собою дослідження цих показників з метою прийняття найбільш виправданих рішень в ринкових умовах.

Без фінансового аналізу сьогодні стає не можливими функціонування будь-якого суб’єкта економічної діяльності, включаючи й тих, що з певних причин не переслідують мету максимізації прибутків. Якщо ефективність господарювання є добровільною справою агента економічної діяльності, то фінансова звітність - обов’язковою: навіть дрібні приватні підприємства зобов’язані аналізувати свою фінансову діяльність, на основі якої вони будують звітність перед органами Державної податкової адміністрації.

Головним джерелом фінансового аналізу є інформація бухгалтерської звітності підприємств, відповідна обробка якої може сприяти максимізації прибутку підприємства. У виробничій сфері фінансовий аналіз тісно зв’язаний з двома головними функціями управління виробництвом: плануванням та контролем, а також з їхньою проміжною ланкою - бюджетуванням (розподілом коштів для досягнення поставлених виробничих цілей). Без відповідного планування цілі досягаються лише випадково. При плануванні для аналізу головним чином використовуються джерела внутрішнього походження. В основному це дані про сподівані обсяги виробництва (продажу) та витрати. Однак в сучасних умовах джерела фінансового аналізу діяльності великих підприємств не обмежуються внутрішньою інформацією. При плануванні обсягів виробництва до уваги часто беруться статистичні показники стану ринку, економічної ситуації в країні, демографічні характеристики населення окремих регіонів (як скажімо при будівництві мережі супермаркетів) тощо.

Фінансовий аналіз є інструментом контролю ефективності використання розподілених або інвестованих коштів. Перед вкладанням коштів у виробництво інвестори проводять оцінку вартості як матеріальних, так і нематеріальних активів. На основі фінансової оцінки будується ціна цих активів. Фінансовий стан характеризується системою таких показників, як поточна і перспективна платоспроможність, оборотність, наявність власних і позичкових засобів, ефективності їхнього використання та ін. Аналізу належить важлива роль у досягненні стабільного фінансового стану підприємства.

Дані управлінського аналізу відіграють вирішальну роль у розробці найважливіших питань конкурентної політики підприємства, використовуються керівниками для вдосконалення технології й організації виробництва, для створення механізму досягнення максимального прибутку.

При побудові порівняльного аналітичного балансу велику роль відіграє вибір часового інтервалу для вимірювання змін в статтях бухгалтерського балансу. Використання квартального інтервалу має свої переваги, головною з яких є можливість використання даних фінансової звітності підприємства перед органами податкової адміністрації. Однак величина прибутку підприємства з високими темпами обіговості коштів у короткостроковому періоді більшої міри підпадає під вплив таких факторів, як сезонні коливання попиту на продукцію, непередбачуваність темпів інфляції, зміна цін на енергоносії, нововведення в податковому законодавстві тощо. Для таких підприємств більш доцільним, на мою думку, є вибір місячного інтервалу у порівняльному аналізі статей балансу. Крім більшого ступеня інформативності відносних показників балансу, менша довжина інтервалу робить досліджувані дані більш придатними для статистичного аналізу та прогнозування. Фінансові відділи підприємств можуть здійснювати подвійний аналіз беручи за основу в окремих випадках місячний або квартальний інтервал для аналізу результатів фінансової діяльності підприємства у короткостроковому та довгостроковому періодах.

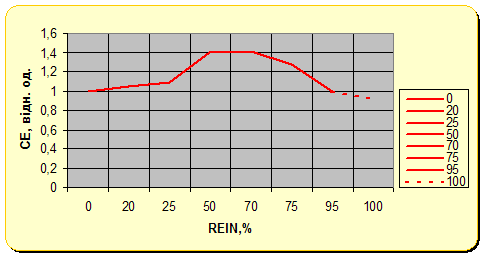

Можливості статистичного аналізу поки що, на жаль, далеко не повністю використовуються під час фінансового аналізу на вітчизняних підприємствах. Без статистичних методів неможливо кількісно розрахувати та мінімізувати економічний ризик, який супроводжує підприємства в їхній діяльності. Можливим варіантом використання статистичних методів обчислення та мінімізації ризиків може бути застосування окремих елементів теорії портфеля, як це було експериментально показано в другому розділі роботи.

Сьогодні нас відділяє вже немало часу відтоді, як Україна стала на шлях ринкових перетворень. На думку багатьох західних економістів, з якими автор цієї роботи мав змогу спілкуватись під час минулорічних Зборів ЄБРД у Києві, проблема української промисловості полягає в тому, що керівники багатьох підприємств є вихованцями старої командно-адміністративної системи господарювання, в якій, при відсутності функціонуючого ринкового механізму та дефіцитності ресурсів, споживчій попит сприймався як небажане явище або, навіть гальмо економічного розвитку. Відмінність ринкової економіки в цьому відношенні полягає в тому, що споживчій попит в будь-якій формі розуміється виробником як стимул до збільшення обсягів виробництва.

Світовий досвід вчить нас тому, що дійсне просування на шляху реформ залежить від змін у виробничій сфері та знаходженні ефективних форм господарювання. Важливу роль в цьому процесі сьогодні в Україні відіграє об’єктивний фінансовий аналіз.

Список використаної літератури

1. Бойетт Дж.Г., Бойетт Дж.Т. Лучшие идеи мастеров управления изменениями.// http://www.management.com.ua/ct/ct023.html

2. Ван Хорн Дж.К. Основы управления финансами. М.: Финансы и статистика, 1996. – 803 с.

3. Грачова Р. Як визначити реальний фінансово-майновий стан свого підприємства. // Дебет-Кредит. – 2000. - №34.

4. Економіка виробничого підприємництва. Навчальний посібник. / За ред. Й.М. Петровича. 3-тє вид., випр. — К.: Т-во “Знання”, КОО, 2002. — 405 с.

5. Каруца С.М.. Фінансова звітність як предмет державного фінансового контролю.// Фінансовий контроль(всеукраїнський науково-теоретичний, інформаційно практичний журнал) № 1 від 09.01.2002.

6. Ковбасюк М.Р. Економічний аналіз діяльності комерційних банків і підприємств. / Навчальний посібник. – К: Видавничий дім «Скарби», 2001. – 336 с.

7. Мазаракі А.А. та ін. Економіка торговельного підприємства. Підручник для вузів. (Під ред. проф. Н.М. Ушакової) - К.: „Хрещатик", 1999. - 800 с.

8. Бугров Д. Метрика эффективности // Бухгалтерская наука. - № 7/8 (49/50). - 2008.

9. Методика інтегральної оцінки інвестиційної привабливості підприємств та організацій // Українська інвестиційна газета. – 2009. – №3.

10. Савицька Г.В. Економічний аналіз діяльності підприємства: Навч. посіб.– 2-ге вид., випр. і доп. – К.: Знання, 2008. – 662 с.

11. Ковалев В.В. Управление финансами. – М.: Пресса, 2008.

12. Кузнєцова С. Легітимація як напрям розвитку бухгалтерського управлінського обліку в Україні // Бухгалтерський облік і аудит – 2009 - №12.

13. Голов С.Ф. Управлінський облік. Підручник. -К.: Лібра, 2008.

Похожие работы

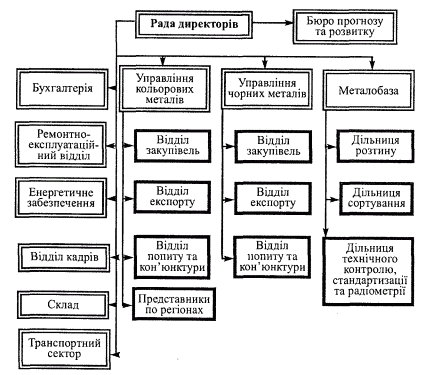

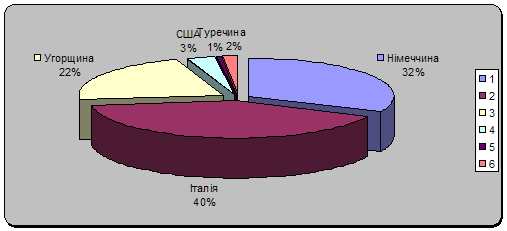

... (1.11.) Проект з більшим значенням середнього квадратичного відхилення вважається більш ризиковим. Одже, варто співвідносити прибутковість інвестицій з величиною ризику по цьому проетку. Розділ 2. Управління реальними інвестиціями підприємства з переробки металобрухту ТОВ СП “Укрроссталь” 2.1. Аналіз вибору пріоритетних напрямків реального інвестування ...

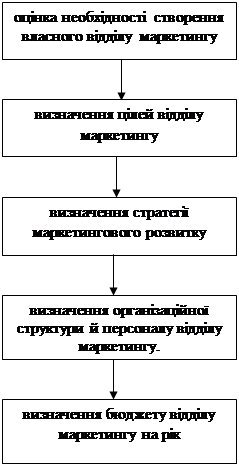

... ємства. При необхідності підприємство може залучати виконавців для виконання робіт із трудових угод. Відділ маркетингу МПП «Монтажник» є самостійним структурним підрозділом підприємства, завданнями якого є: аналіз місця підприємства на ринку, його фінансово-господарської діяльності й ефективності управління підприємством; розробка маркетингової стратегії; виявлення ключових внутрішніх і ...

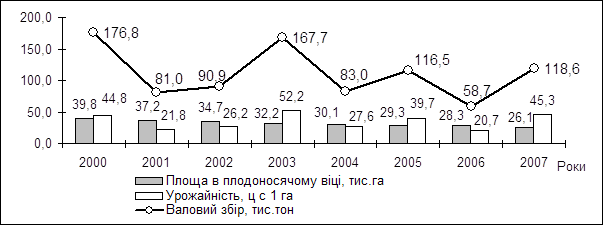

... 264 (соискателем проведен сбор и анализ данных, отображающих экономическую эффективность производства винограда в Украине и АР Крым)). АНОТАЦІЯ Анісімова Н.Ю. Ефективність виробничо-господарської діяльності підприємств виноградо-виноробного підкомплексу і шляхи її підвищення. – Рукопис. Дисертація на здобуття наукового ступеня кандидата економічних наук за спеціальністю 08.00.04 – економіка ...

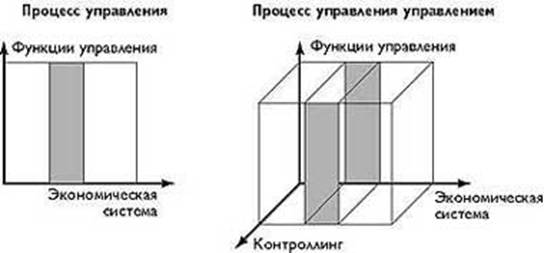

... ї системи в компаніях, повністю залежних в отриманні доходів від творчого потенціалу співробітників, часто дає негативний ефект із-за зниження мотивації [19,c.37-38]. 1.3 Механізм впровадження системи контролінгу на підприємстві Одним з найбільш ефективних в умовах обмеженості ресурсів методів впровадження контроллинга є поетапна зміна інформаційних потоків підприємства, що управляють. Його ...

0 комментариев