Навигация

Аналіз кредитного портфеля банку

3. Аналіз кредитного портфеля банку

3.1. Очікувані збитки та резерви

Банківська діяльність пов’язана з численними ризиками, які беруть на себе банки у процесі здійснення кредитних операцій. З позиції банку ризик – це можливість недоотримання доходів або зменшення ринкової вартості капіталу банку внаслідок несприятливого впливу зовнішніх та внутрішніх чинників. Саме невизначеність підприємницького середовища призводить до виникнення ризикової ситуації, яка може мати небажані наслідки, що набувають форми збитків. Реалізація ризиків означає виникнення збитків у тій чи іншій формі. У процесі управління ризиками доцільно розрізняти очікувані та неочікувані збитки. Очікувані збитки – це збитки, про які керівництво банку знає або мусить знати. Очікувані збитки завжди мають місце в банківській діяльності, а тому в кожній банківській установі створюються спеціальні резерви, призначені для покриття ризиків. Отже, джерелом покриття очікуваних збитків банку є спеціальні резерви банку.

Очікувані збитки (EL) виступають математичним очікуванням втрат, пов’язаних з реалізацією кредитного ризику:

EL = EAD • PD • LGD,

де EAD – сума під ризиком; PD – ймовірність дефолту, яка оцінюється на основі доступних статистичних даних в розрізі рейтингів клієнтів і/або галузей; LGD – рівень втрат у випадку дефолту, який оцінюється на основі доступних статистичних даних в розрізі рейтингів застави, продуктів, галузей та інших значущих факторів.

Очікувані збитки тісно пов’язані з дефолтом позичальника. Як вже було зазначено вище, дефолт – це неповернення або прострочення основної суми боргу або відсотків. Ймовірність настання дефолту знаходиться в тісному взаємозв’язку з економічним розвитком галузі, регіону і країни в цілому – як відомо, зниження темпів економічного розвитку тягне за собою зростання числа банкрутств. На основі цього прогноз ймовірності дефолту повинен визначатися шляхом аналізу як самого підприємства-контрагента, так і країни, в якій воно здійснює свою діяльність. Оцінка ймовірності дефолту може проводитись на основі рейтингів, скорингових моделей.

Під час аналізу кредитоспроможності позичальника, банк після проведення кредитного аналізу на основі оцінок основних фінансових коефіцієнтів та інших факторів, які свідчать про платоспроможність клієнта, може встановити загальний показник його ризику шляхом віднесення до відповідної групи ризику, тобто присвоїти йому кредитний рейтинг.

Рейтинг виражає оцінку відносно майбутньої здатності і намірів позичальника здійснювати виплати кредиторам щодо погашення основної суми боргу і відсотків за нею своєчасно і в повній сумі. Кредитні рейтинги зазвичай виставляються і публікуються спеціалізованими рейтинговими агентствами (наприклад, Moody's і Standard & Poor's). Рейтинги агентства Moody's враховують як ймовірність дефолту, так і очікуваний рівень відтворення заборгованості, а рейтинги Standard & Poor's в більшій мірі відображають ймовірність дефолту. Цим можуть пояснюватися відмінності в рейтингових оцінках, виставлених цими агентствами для одного і того ж позичальника або фінансового інструменту. Кредитні рейтинги відображають об’єктивну оцінку ймовірності дефолту і використовуються для визначення характеру інвестицій. Визначення кредитного рейтингу підприємства здійснюється рейтинговим агентством на основі визначеної системи критеріїв, найважливіші з яких є фінансові коефіцієнти.

В основі процесу управління кредитними ризиками в більшості банків лежить класифікація потенційних клієнтів і контрагентів за рівнем ризику на основі власної системи внутрішніх кредитних рейтингів з метою об’єктивного обліку фінансового стану позичальника, галузі економіки, до якої він належить, а також особливостей самого банка-кредитора під час прийняття ним рішення про видачу кредиту. На практиці для цієї мети використовується різноманітні класифікаційні шкали, які нараховують, як правило, від п’яти до десяти і навіть дванадцяти градацій ризику. Деякі фінансові інститути приймають одночасно дві незалежні системи рейтингів. Хоча кожен встановлює критерії оцінки індивідуально, як правило вони керуються такими показниками, як:

· оцінка зовнішнього середовища позичальника (дані про стан економіки, галузей і характеристика діяльності контрагента);

· оцінка якості управління (досвід, компетентність, прийнятність управління, ділові якості керівництва);

· кредитна історія (тривалість і надійність взаємовідносин позичальника з даним банком і іншими кредитними організаціями, своєчасність погашення зобов’язань).

Отримані рейтингові оцінки можуть використовуватися для складання звітності про якість кредитного портфеля, визначення необхідного рівня власного капіталу і резервів, аналізу рентабельності кредитного портфеля і кредитуючих підрозділів, визначення вартості кредитних продуктів і прийняття інших управлінських рішень. Крім того, застосування сучасних статистичних моделей оцінки кредитного ризику портфелю потребує наявності рейтингової системи і історичних даних про розмір втрат по кредитам і ймовірності зміни рейтингових оцінок.

Важливою умовою ефективної роботи внутрішньобанківської рейтингової системи виступає правильний розподіл відповідальності за оцінку кредитного ризику між персоналом різноманітних підрозділів. Для цього необхідно передбачити в організаційній структурі компанії незалежний від основних бізнес-процесів підрозділ, який займатиметься встановленням кредитних рейтингів і моніторингом стану кредитного портфеля.

Ще одним важливим методом оцінки ймовірності дефолту в роздрібному кредитуванні є скоринг. Скоринговий метод ґрунтується на підрахунку балів по кожній позиції кредитної заяви чи анкети. Бальні системи оцінки створюються банками на основі емпіричного підходу з використанням математичного чи факторного аналізу. Ці системи використовують історичні дані про «надійні» та «неблагополучні» кредити і дозволяють визначити критеріальний рівень оцінки позичальників. Варто розрізняти прямі і непрямі методики скорингової оцінки кредитоспроможності клієнтів.

Прямі методи зустрічаються досить рідко. Вони припускають, що сума наданих клієнтом балів фактично прирівнюється до тієї суми кредиту, на яку він обґрунтовано претендує. Непрямі методики поширені більше. Їх зміст полягає в додаванні певних балів різним оціночним показникам, а результатом оцінки служить виведення класу кредитоспроможності клієнта на основі загальної суми набраних балів.

Техніка кредитного скорингу була вперше запропонована американським економістом Д. Дюраном на початку 40-х років XX століття для рішення проблеми добору позичальників по споживчому кредиту.

Система кредитного скорингу багато в чому сприяє розвитку кредитування за допомогою кредитних карток та інших кредитних продуктів, орієнтованих на масового споживача. Так, найбільші емітенти пластикових карток постійно використовують скоринг для оцінки платоспроможності своїх клієнтів, які претендують на одержання кредитних карток. Основні переваги методу скорингової оцінки кредитоспроможності приватних осіб полягають у забезпеченні прийняття досить обґрунтованого рішення по кредиту, зниженні рівня неповернення позичок, а також швидкій обробці кредитних заявок і зниженні на цій основі операційних втрат банку.

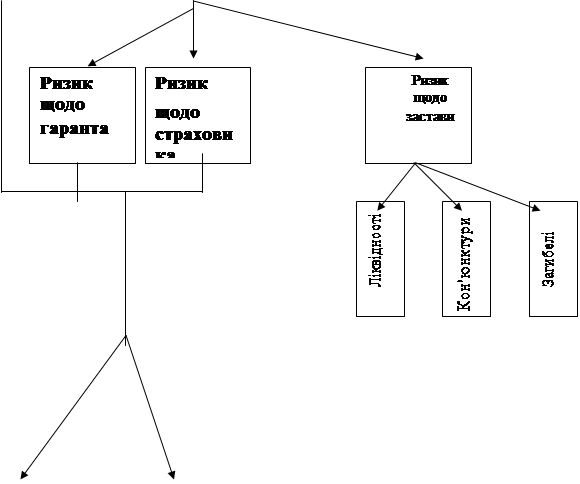

Ймовірність дефолту, сума під ризиком і рівень втрат у випадку дефолту являють собою три найважливіші показники, які використовуються при визначенні необхідної доходності операцій, пов’язаних з кредитним ризиком. У випадку дефолту чисті збитки кредитора, як правило, виявляються меншими, ніж його повна сума під ризиком по даній операції. Це пояснюється тим, що при оголошенні дефолту кредитор отримує право на дострокове покриття заборгованості шляхом реалізації забезпечення, покриття боргу за рахунок гаранта (поручителя), пропозиція про реструктуризацію заборгованості або, в крайньому випадку, вимога про оголошення позичальника банкротом і покриття суми боргу з вартості майна, яке йому належить. Можливість (часткового) повернення заборгованості визначається тою вартістю по якій можна продати на ринку довгострокові зобов’язання (наприклад, облігації) після оголошення по ним дефолту або вартістю активів компанії-боржника в кінці періоду реорганізації. Рівень повернення конкретного виду зобов’язання залежить як від характеристик боржника, так і від порядку виплат по даному виду (випуску) довгострокових зобов’язань по відношенню до інших фінансових зобов’язань компанії перед кредитором і власниками.

Порядок класифікації кредитів для формування резерву здійснюється за методикою НБУ і викладений у Положенні «Про порядок формування та використання резерву для відшкодування можливих втрат за кредитними операціями банків.

Резерви для покриття можливих втрат за кредитними операціями – частина вартості негативно класифікованих активів банку, яку банк в зрозумілій мірі достовірності, на основі минулого досвіду, може рахувати втраченою і в результаті відносити на витрати своєї діяльності. Резерви не включаються в капітал банку. Ці резерви складаються з резервів під кредитні збитки, резервів під нараховані доходи, резервів під дебіторську заборгованість і резервів під кореспондентські рахунки. Банк створює резерви:

- в обліку по національним стандартам – згідно вимог, викладених в нормативно-правовій базі НБУ стосовно формування резервів за кредитними операціями банків. Резерви розраховуються Департаментом кредитного адміністрування і затверджуються Кредитним Комітетом першого рівня щомісячно;

- в обліку по міжнародним стандартам фінансової звітності – згідно внутрішньобанківському Положення про формування резервів за активними операціям, розробленому у відповідності з вимогами IAS39. Резерви розраховуються Управлінням менеджменту кредитних ризиків згідно з Управлінням звітності по міжнародним стандартам і затверджуються Правлінням банку разом з пакетом звітності по МСФО щоквартально.

Похожие работы

... кредитоспроможність можуть погіршитися або покращитися. Тому увага кредитних працівників Київської філії АКБ “МТ-Банк” повинна акцентуватись на покращенні ризик-менеджменту самого банку.71 Глава 3. Шляхи вдосконалення мінімізації кредитного ризику комерційного банку. 3.1.Зарубіжний досвід щодо мінімізації кредитного ризику. При формуванні і вдосконаленні банківської системи України обов”язковою ...

... не розраховувати ніякі ставки відсотків. РОЗДІЛ 4. ОХОРОНА ПРАЦІ В ЄМІЛЬЧИНСЬКОМУ ТВБВ КБ „ПРИВАТБАНК” ВИСНОВОК В даній роботі розглянута низька питань, які тісно пов‘язані із кредитним ризиком комерційного банку. Саме він представляє не впевненість у найбільш традиційні для банків України діяльності – кредитуванні. Але слід зауважити, що кредитний ризик не можна розглядати відірвано ...

... що були у розпорядженні банків, недоліком необхідної інформації про позичальника. На сучасному етапі існують можливості для вирішення такого роду проблем, що сприяє успішній реалізації кредитної політики комерційного банку. Для вирішення ключового завдання кредитної політики - поліпшення оцінки кредитоспроможності позичальника необхідно: 1. Використовувати розширений набір фінансових коеф ...

... також бажана наявність акваріума. ВИСНОВКИ Проведений аналіз фінансової стійкості комерційного банку та шляхів її зміцнення дає підстави зробити наступні висновки й пропозиції. Фінансова стійкість комерційного банку ще не стала об'єктом комплексного наукового дослідження у вітчизняній літературі, хоча потреба в таких дослідженнях є значною. У процесі аналізу структури банківських ресурсів і ...

0 комментариев