Навигация

Колличественные модели в анализе вероятности банкротства орг-ии

15. Колличественные модели в анализе вероятности банкротства орг-ии

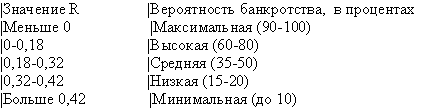

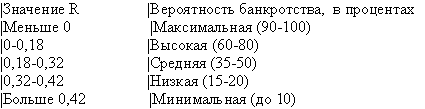

Банкротством является признанная арбитражным судом неплатежеспособность должника, при которой его имущества недостаточно для удовлетворения требований кредиторов по денежным обязательствам и (или) исполнения обязанностей по уплате обязательных платежей. Результатом банкротства является прекращение хозяйственной деятельности. Федеральный закон №127-ФЗ "О несостоятельности (банкротстве)". В современной практике для оценки вероятности банкротства наиболее широкое применение получили модели, разработанные Э. Альтманом и У. Бивером. Из российских методик наиболее популярные модель Зайцевой, 4-х факторная модель Иркутской государственной экономической академии, модель Сайфуллина и Кадыкова. Для оценки вероятности банкротства используются следующие количественные методы:Z-модели, разработанные Альтманом (различают двух-, пяти- и семифакторные модели Альтмана). Двухфакторная модель Альтмана представляет расчет количественного индикатора Z: Z= - 0,3877 - 1,0736 К, + 0,0579 К2, где К, - коэффициент текущей ликвидности;К2 - коэффициент концентрации заемных средств. Чем выше значение Z, тем больше вероятность банкротства. При Z = 0 вероятность банкротства в течение ближайших двух лет гипотетически равна 50%. При Z < 0 вероятность наступления банкротства меньше 50%, при Z > 0 вероятность банкротства увеличивается и начинает превышать 50%.Достоинством данной модели является простота, а недостатком - невысокая точность прогноза, так как здесь не учитывается влияние множества других важных факторов на финансовое состояние предприятия. Пятифакторная модель: Z= 1,2 К, 4- 1,4 К2 4- 3,3 К3 + 0,6 К4 4- 1 К5, где К, - отношение собственных оборотных средств к сумме активов;К2 - отношение нераспределенной прибыли к сумме активов;К3 - отношение балансовой прибыли (до уплаты налогов и процентов) к сумме активов;К4 - отношение рыночной стоимости обыкновенных и привилегированных акций к балансовой оценке заемного капитала (долгосрочного и краткосрочного);К5 - отношение выручки от реализации к сумме активов.Согласно этой модели чем больше значение Z, тем меньше вероятность банкротства. Если Z < 1,8, вероятность банкротства очень высока. При значениях Z в интервале от 1,81 до 2,7 - вероятность высокая, от 2,8 до 2,9 - возможная, при Z> 3 - маловероятная. Главным достоинством этой модели является высокая точность прогноза. Основной недостаток модели заключается в том, что ее можно применять главным образом для крупных компаний, котирующих свои акции на бирже.Семифакторная модель: Z-счет = 3,3Кра+0,1Дпр+1,4Кпокр%+0,2Ккумпр+0,5Ктл+2,1Кавт+0,9Кобсова, где Кра-коэф.рентабельности активов; Дпр-изменчивость прибыли; Кпокр%-коэф покрытия процентов; Ккумпр-коэф кумулятивной прибыльности; Ктл-коэф текущей ликвидности; Кавт-коэф автономии; Кобсова-коэф оборачиваемости совокупных активов. Просчитав с достаточной точностью финансовый кризис предприятия, необходимо предпринять корректирующие действия и предотвратить банкротство. Учеными Иркутской государственной экономической академии предложена своя четырехфакторная модель прогноза риска банкротства (модель R), которая имеет следующий вид: K=8.38K1+K2+0.054K3+0.063K4, где К1 – оборотный капитал/актив;К2 – чистая прибыль/собственный капитал;К3 – выручка от реализации/актив;К4 – чистая прибыль/интегральные затраты. Вероятность банкротства предприятия в соответствии со значением модели R определяется следующим образом:

16. Анализ банкротства по официально утвержденным методикам

Банкротством является признанная арбитражным судом неплатежеспособность должника, при которой его имущества недостаточно для удовлетворения требований кредиторов по денежным обязательствам и (или) исполнения обязанностей по уплате обязательных платежей. Результатом банкротства является прекращение хозяйственной деятельности. Федеральный закон №127-ФЗ "О несостоятельности (банкротстве)". В современной практике для оценки вероятности банкротства наиболее широкое применение получили модели, разработанные 1.Э. Альтманом, 2.У. Бивером, 3.Ж.Депаляном, 4.модель Коннана-Гольдера; из российских – 5. 6-ти факторная модель Зайцевой,6. 4-х факторная модель Иркутской государственной экономической академии, 7. Метод рейтинговое число Сайфуллин и Кадыков. 2)По модели Бивера рассчитываются след. показатели: коэфБивера = (чистая прибыль –сумма начисленной амортизации)/заемеый каитал; Рентабельность активов = (чистая прибыль/активы)*100;финаносвый рычаг = заемный капитал(активы*100; Коэф покрытия активов чистым оборотным капиталом = (собственный капитла0внеоборотные активы)/Активы; Коэфпокрытия=сумма оборотных активов/сумма краткосрочных обязательств. Модель Зайцевой: Кком=0,25Куп+0,1Кз+0,2Кс+0,25Кур+0,1Кфр+0,1Кзаг, где Куп-коэф убыточности предприятия=чистый убыток/собственный капитал; Кз-коэф задолженности = Кредит задолж/Дебит задолж; Кс-показатель соотношения краткосрочных обязательств и наиболее ликвидных активов = Краткоср обяз-ва/(Дебит зад-ть+Денеж.ср-ва+краткосрочные фин вложения); Кур-коэф убыточности реализации продукции = чистый убыток/обьъем реализации этой прод-ии; К фп-коэф финансового равновесия=заемный капитал/собственный капитал; Кзаг-коэф загрузки активов как величина=средняя величина активов/выручка. Фактический комплексный коэф-т банкротства следует сопоставить с нормативными,рассчитанными на основе рекомендуемых минимальных значений. Если фактичесикй коэф-т больше нормативного,то вероятность банкротства велика. Двухфакторная модель Альтмана представляет расчет количественного индикатора Z: Z= - 0,3877 - 1,0736 К, + 0,0579 К2, где К, - коэффициент текущей ликвидности;К2 - коэффициент концентрации заемных средств. Чем выше значение Z, тем больше вероятность банкротства. При Z = 0 вероятность банкротства в течение ближайших двух лет гипотетически равна 50%. При Z < 0 вероятность наступления банкротства меньше 50%, при Z > 0 вероятность банкротства увеличивается и начинает превышать 50%.Достоинством данной модели является простота, а недостатком - невысокая точность прогноза, так как здесь не учитывается влияние множества других важных факторов на финансовое состояние предприятия. Пятифакторная модель: Z= 1,2 К, 4- 1,4 К2 4- 3,3 К3 + 0,6 К4 4- 1 К5, где К, - отношение собственных оборотных средств к сумме активов;К2 - отношение нераспределенной прибыли к сумме активов;К3 - отношение балансовой прибыли (до уплаты налогов и процентов) к сумме активов;К4 - отношение рыночной стоимости обыкновенных и привилегированных акций к балансовой оценке заемного капитала (долгосрочного и краткосрочного);К5 - отношение выручки от реализации к сумме активов.Согласно этой модели чем больше значение Z, тем меньше вероятность банкротства. Если Z < 1,8, вероятность банкротства очень высока. При значениях Z в интервале от 1,81 до 2,7 - вероятность высокая, от 2,8 до 2,9 - возможная, при Z> 3 - маловероятная. Главным достоинством этой модели является высокая точность прогноза. Основной недостаток модели заключается в том, что ее можно применять главным образом для крупных компаний, котирующих свои акции на бирже.Семифакторная модель: Z-счет = 3,3Кра+0,1Дпр+1,4Кпокр%+0,2Ккумпр+0,5Ктл+2,1Кавт+0,9Кобсова, где Кра-коэф.рентабельности активов; Дпр-изменчивость прибыли;Кпокр%-коэф покрытия процентов;Ккумпр-коэф кумулятивной прибыльности;Ктл-коэф текущей ликвидности;Кавт-коэф автономии;Кобсова-коэф оборачиваемости совокупных активов. Просчитав с достаточной точностью финансовый кризис предприятия, необходимо предпринять корректирующие действия и предотвратить банкротство.Учеными Иркутской государственной экономической академии предложена своячетырехфакторная модель прогноза риска банкротства (модель R), которая имеет следующий вид: K=8.38K1+K2+0.054K3+0.063K4, где К1 – оборотный капитал/актив;К2 – чистая прибыль/собственный капитал;К3 – выручка от реализации/актив;К4 – чистая прибыль/интегральные затраты.Вероятность банкротства предприятия в соответствии со значением модели R определяется следующим образом:

Похожие работы

... конференции студентов, на которой рассматриваются следующие вопросы: трудности в выполнении разделов программы практики и их причины; круг вопросов, недостаточно освещенных в курсах бухгалтерского учета, анализа финансово-хозяйственной деятельности предприятия и аудита; обеспечение руководства практикой; условия прохождения практики; недостатки проведения практики и пути их устранения; ...

... базу: - приказ предприятия об учетной политике на отчетный год; - формы бухгалтерской отчетности №№ 2, 4; - Главная книга; - Журналы-ордера №№ 1, 2, 11, 15, а также данные аналитического и синтетического учета, первичные документы. 2.3 Аудит финансовых результатов от обычных видов деятельности Финансовый результат от продажи продукции (работ, ...

... с целью проведения анализа и его управления. Единая система данных об имущественном и финансовом положении организации и о результатах ее хозяйственной деятельности, составляемая на основе данных бухгалтерского учета по установленным формам. II. Допущение имущественной обособленности организации предполагает, что: Ответы 1 2 3 Имущество организации существует обособленно ...

... по рассматриваемой теме. При неудовлетворительной защите работы защищается повторно с учетом сделанных замечаний. Темы курсовых работ по дисциплине «Аудит» для студентов специальности 060500 «Бухгалтерский учет и аудит» Раздел 1: Теоретические основы аудита. История возникновения, сущность и значения аудита Системы финансового контроля и аудита в Российской Федерации. ...

0 комментариев