Навигация

Актуальные проблемы фондового рынка Украины

3.1 Актуальные проблемы фондового рынка Украины

Особое значение для развития цивилизованного рынка ценных бумаг в Украине имеют три узловые проблемы: информационная открытость ОАО; соблюдение ими прав акционеров; проведение взвешенной дивидендной политики, которая бы учитывала интересы всех групп акционеров. Между тем систематическая невыплата или крайне малые размеры дивидендов негативно сказываются на общем имидже ОАО для самих акционеров, и в том числе - портфельных инвесторов, деятельность которых преимущественно формирует спрос и предложение на вторичном рынке ценных бумаг и от которых во многом зависит общее состояние рынка ценных бумаг в Украине. Уход портфельных инвесторов с отечественного фондового рынка серьезно подорвал позиции этого рынка и способствовал его стагнации. Противники установления жестких законодательных норм в отношении выплаты дивидендов ссылаются на возможные нарушения в таком случае прав обладателей крупных пакетов акций. Серьезной проблемой ОАО является крайне низкая совокупная рыночная капитализация их акций, обусловленная, с одной стороны, общим состоянием рынка ценных бумаг в Украине, а с другой - политикой самих ОАО. Многие из ОАО, даже находясь в весьма благополучном финансово-хозяйственном состоянии и располагая значительными активами, всячески избегают выхода в любой форме на фондовый рынок. Как следствие, реальная стоимость их акций остается недооцененной, а фондовый рынок лишается привлекательных финансовых инструментов. Естественно, что все это затрудняет привлечение инвестиций в экономику страны и никак не способствует выполнению фондовым рынком своей основной функции концентрации и перераспределения инвестиционных капиталов. Вместе с тем практика рыночного подтверждения реальной стоимости активов хозяйственных обществ существует и активно применяется в деятельности коммерческих банков и страховых компаний в Украине.

Появление на фондовых рынках акций, связанных с новыми технологиями, во многом изменило экономическое содержание конкуренции, расширило диапазон поиска критериев эффективности инвестирования на уровне корпораций. Инновационная стратегия большинства корпораций все больше ориентируется на рыночную капитализацию. Поэтому проблему рыночной капитализации инноваций следует рассматривать не в аспекте биржевых событий, а в пределах концепции технологического прорыва в экономике.

Современные технологии изменили не только структуру фондового рынка, но и внесли изменения в торговлю ценными бумагами, значительно расширили границы рынка за счет нового поколения инвесторов, для которых появилась возможность индивидуального поиска информации. Портфельные вложения в акции молодых наукоемких компаний являются рискованными и одновременно самыми выгодными с точки зрения приращения их курсовой стоимости. А расширение инвестиционных услуг в Интернете способствует последующему вознесению фондового рынка. Существенное препятствие для развития электронных инвестиций - проблема защищенности и безопасности, увеличения дополнительных расходов.

Деятельность предыдущих правительств страны была присущая хроническая недооценка возможностей и преимуществ фондового рынка в привлечении финансовых инвестиций и направлении их в развитие экономики. Как следствие, предложение акций украинских предприятий остается очень малым, а фондовый рынок очень суженным. И если государство сейчас не предпримет конкретных практических шагов навстречу портфельным инвесторам, то интерес последних к рынку Украины может исчезнуть, и они откажутся от инвестирования в украинские ценные бумаги. Компании, которые выходят на биржу, будут иметь:

- наличие таких перспектив развития, что владельцы компаний готовы уменьшить свою частицу в капитале компании и, соответственно, в будущих денежных потоках;

- достижение уровня развития, при котором цена котировок акций компании или цена, которую готовы предложить инвесторы, удовлетворяет их владельцев;

- высокое качество корпоративного контроля и "прозрачность" компании для внешних инвесторов.

К угрозам, связанных с функционированием фондового рынка, относятся:

- проблемы рынка ДКО, связанные с высокой ценой заимствования;

- структурный кризис фондового рынка;

- слабое развитие инфраструктуры фондового рынка;

- высокий уровень зависимости от иностранных инвесторов;

- низкий уровень привлечения инвестиционных ресурсов, необходимых предприятиям реального сектора экономики;

- слабый контроль за деятельностью финансовых компаний;

- исключение инвестиционных ресурсов на обслуживание внутреннего государственного долга;

- криминализацию рынка ценных бумаг.

Среди основных недостатков отечественного фондового рынка, которые содержат в себе угрозу финансовой безопасности государства, следует выделить такие:

- ориентация участников на получение спекулятивного дохода и отсутствие интереса к долгосрочным вложениям;

- недопустимо низкое присутствие на фондовом рынке отечественных индивидуальных инвесторов;

- недостаточное развитие институциональных инвесторов;

- минимальный интерес эмитентов к открытому рынку;

- неполное представление эмитентов о возможностях рынка относительно мобилизации капиталов, а отсюда - отсутствие эффективного рынка долговых обязательств;

- несовершенство национальной депозитарной системы;

- низкий уровень координации органов государственной регуляции фондового рынка и хроническая конфликтность интересов соответствующих государственных органов;

- существование существенных пробелов и противоречий в законодательно-нормативной базе фондового рынка.

Особенно подчеркнем низкий уровень сбережений население, которое во всем мире формирует ресурсную основу фондового рынка. Недостаточность средств индивидуальных инвесторов, которые укладываются в приобретение ценных бумаг на длительный срок, делает фондовый рынок неустойчивым: отдельные большие инвесторы получают возможность влиять на динамику цен, сознательно в нарушение рыночного равновесия. Это провоцирует спекулятивные операции с целью получения сверхдоходов за счет дестабилизации фондового рынка, а сам рынок приобретает спекулятивный характер. Фондовый рынок Украины характеризуется также неудовлетворительными количественными параметрами, в частности низким уровнем капитализации. За классификацией рейтингового агентства. К тому же, украинский фондовый рынок очень агрессивен, характеризуется всеми видами рисков(5) (см.рис.3.1.1.).

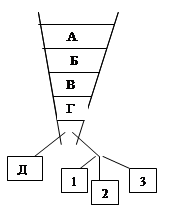

Рисунок 3.1.1 Риски, связанные с операциями с ценными бумагами

Это объясняется долговременной общеэкономической не стабильностью, несовершенством законодательной базы, неудовлетворительным развитием инфраструктуры фондового рынка, наличием убыточных предприятий и тому подобное.

Похожие работы

... менного функционирования на уровне международных стандартов и дальнейшего развития, предусматривающих разработку и приня- тие законов Украины о государственном регулировании фондово- го рынка, о государственной Комиссии по ценным бумагам, об обращении государственных ЦБ, об электронном обращении ЦБ и Национальном депозитарии. Необходимо создать ...

... схема анализа фондового рынка Анализ фондового рынка Украины ставит своей целью исследование текущего состояния фондового рынка Украины и определение направления его развития. Для достижения данной цели поставлены следующие задачи: 1. анализ макроэкономических показателей развития экономики Украины в целом; 2. анализ показателей развития ...

... меркам. В дальнейшем с приобретением опыта работы и своих фондовых традиций можно ожидать изменения ситуации. Продолжительный процесс массовой приватизации предопределил и другую особенность фондового рынка Украины – преобладание на нем акций и ограниченность других видов финансовых инструментов. Номенклатура финансовых инструментов, с которыми работают все фондовые площадки, остается крайне ...

... комиссионных и прибыли на инвестируемый капитал. Таким образом, функционирование фондового рынка невозможно без профессионалов, обслуживающих его. Именно благодаря им рынок является организованным. Глава II. Актуальные проблемы развития фондового рынка Украины В то же время, несмотря на значительный прогресс в развитии фондового рынка, остается целый ряд нерешенных проблем. На сегодняшний ...

0 комментариев