Навигация

Управление валютно-финансовыми рисками

Содержание

Введение

1. Определение валютного риска

1.1 Операционный риск

1.2 Трансляционный риск

1.3 Экономический риск

2. Управление валютными рисками

3. Дополнительные методы управления валютными рисками

3.1 Распределение рисков

3.2 Диверсификация рисков

3.3 Изменение активов и пассивов баланса

Заключение

Список литературы

Введение

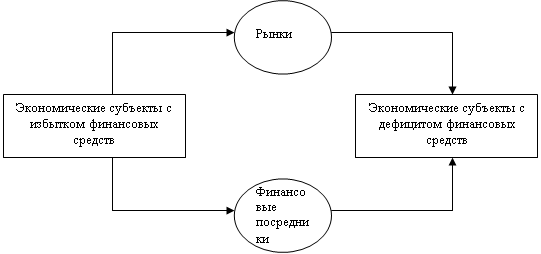

Международные связи постоянно расширяются, увеличивающаяся интернационализация экономической деятельности вызывает необходимость изучения обмена национальных денежных единиц одной страны на денежные единицы другой.

Эта необходимость реализуется через некоторый валютный рынок, на котором под особым влиянием спроса и предложения создается определенный курс валют, а операции, связанные с валютой становятся одними из самых основных операций коммерческих банков.

В условиях постоянно увеличивающейся глобализации мировой хозяйственной системы почти все страны любой национальной экономики подвергаются отрицательному влиянию от изменения уровня прибыльности бизнеса, которое обусловлено нестабильностью курсов валют.

Конечно, компании, которые действуют только на территории одной страны, менее подвергаются такому влиянию. Но и они в условиях долгого периода увеличения обменного курса отечественной валюты могут не учесть неожиданно резкого увеличения уровня конкурентов со стороны импортных продуктов. Увеличении такой конкуренции будет означать, что компании, которые действуют на территории только одной страны, тоже в большей степени уязвимы и могут иметь некоторые убытки при отрицательных для них изменениях валютных курсов.

Становится ясным, что международные компании, действующие на мировом экономическом рынке при возможном использовании множества различных валют, более уязвимы и подвержены отрицательному влиянию уровня прибыльности, который имеет место в результате изменения валютных курсов.

1. Определение валютного риска

Валютный риск, или как его ещё называют риск курсовых потерь, связан с формированием международных и банковских предприятий и представляет собой неизбежность появления денежных потерь из-за колебаний курсов валют. В таком случае изменение валютных курсов происходит благодаря таким факторам, как, например, изменение внутренней стоимости валют, постоянный перелив денежных средств из одной страны в другую, спекуляции и другие.

Основным фактором, который характеризует валюту любой страны, является уровень доверия к данной валюте. Уровень доверия к валюте – непростой многофакторная оценка, которая состоит из нескольких критериев:

- критерий доверия к политическому режиму страны – уровень ее открытости

- либерализация хозяйственной деятельности

- режим обменного курса валют

- импортно-экспортный баланс страны

- макроэкономический критерий

Но все эти критерии касаются исключительно определенного типа режима курсов валют – свободноплавающего курса. На сегодняшнее время в мировой экономике имеется несколько типов режима курсов валют, подразделение которых происходит обычно в зависимости от индивидуальных особенностей каждой изучаемой страны.

Другими словами, валютные риски представляют собой опасность потери в результате неблагоприятного изменения курсов валют. В зарубежных сделках таким рискам подвергаются почти все участники, а именно - кредиторы и заемщики, экспортеры и импортеры, инвесторы и финансовые предприятия.

Основой такого риска является увеличение или уменьшение реальной стоимости денежных обязательств в определенный период. Экспортер обычно претерпевает убытки при снижении валютного курса цены по отношению к платежной валюте, потому что он получает меньшую реальную стоимость по сравнению с контрактом. Таким же будет валютный риск и для кредитора, рискующего не получить стоимость, переданную в пользование заемщику на некоторое время. А для импортера и должника по денежным займам всё наоборот, валютные риски появляются, если увеличивается курс валюты займа по отношению к платежной валюте. В том и другом случае стоимость в национальной валюте заемщика будет меньше, чем суммы, на которые контрагенты рассчитывали при подписании контракта. Изменения курсов валют всегда ведут к потерям одних и прибыльности других предприятий и банков. Валютным рискам подвергаются обе стороны торгового и кредитного контракта, а также государственные и частные собственники иностранной валюты. Валютные риски банков связаны с открытой валютной позицией. Нестабильность курсов валют оказывает огромное влияние на деятельность ТНК, которые осуществляют вложение инвестиций в различных странах и в различных валютах. При девальвации иностранных валют общая сумма денежных вложений в реальном исчислении может оказаться ниже, чем при инвестиционных вложениях в национальной валюте, и даже могут превратиться в убытки.

Валютный риск убытков представляет собой один из основных хозяйственных показателей международной компании, так как валютные убытки и прибыль будут определенным образом влиять на хозяйственные операции предприятия и отражаться на бухгалтерских счетах, а также будут являться объектом налогового обложения, как национального, так и зарубежного.

Из-за этого международные предприятия в большинстве случаев предпочитают использовать специально созданные методы управления данными рисками. Соответственно, у различных предприятий эти методы будут различны. Это зависит от множества критериев, которые характеризуют данные предприятия. К главным из них относятся следующие критерии:

- связь между частями экспорта и импорта

- доля торговых сделок среди других операций предприятия на зарубежных рынках

- наличие активных производственных операций от международных источников снабжения сделок и продаж

Одни предприятия обостряют внимание на результатах влияния увеличения или уменьшения валютных курсов на движение денежного потока, вторые – на результатах пересчета баланса из валюты одной страны в валюту другой, а третьи объединяют их в один подход.

Основной целью экономической деятельности любого современного предприятия является рост стоимости ее на рынке, который обусловлен масштабами ее будущих чистых денежных доходов. Правильное управление валютными рисками международного предприятия может легко способствовать достижению этой цели в первую очередь за счет:

- увеличения денежных масс, которые поступают на предприятие

- снижение рискованности деятельности компании с помощью уменьшения объемов денежных потоков

Международная компания может быть подвержена риску изменения курсов валют в 3 случаях, в соответствии с которыми валютный риск можно подразделить на 3 группы:

- операционный

- трансляционный

- экономический

Похожие работы

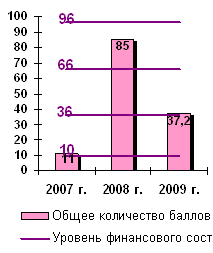

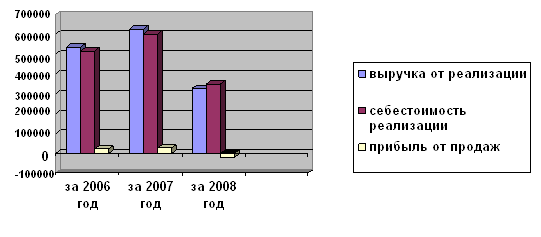

... 5-й класс (10–0 баллов) — это организации с кризисным финансовым состоянием. Они неплатежеспособны и абсолютно неустойчивы с финансовой точки зрения. Такие организации убыточны [37, c. 24]. Существует понятие степени риска деятельности предприятия в целом. Степень риска деятельности предприятия зависит от соотношения его выручки от реализации и прибыли, а также от соотношения общей суммы прибыли ...

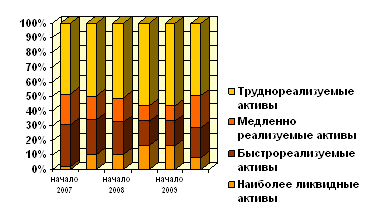

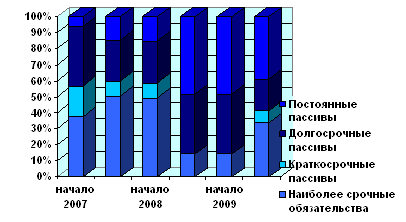

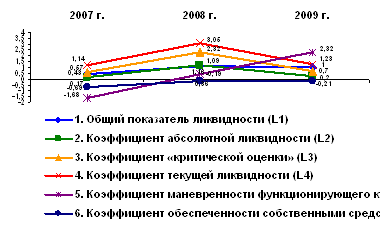

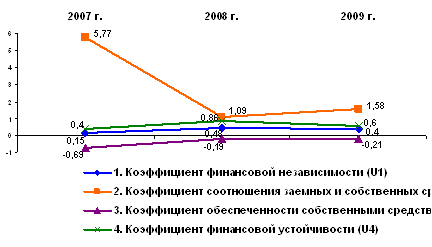

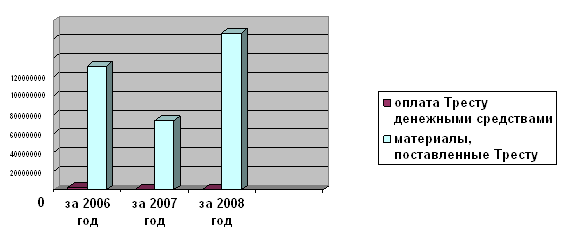

... . У ООО «Трест «Татспецнефтехимремстрой» мы видим достаточность текущих активов для покрытия обязательств. У ООО «Трест «Татспецнефтехимремстрой» наблюдается состояние нормальной финансовой устойчивости предприятия. 3. Основные направления совершенствования управления финансовыми рисками на предприятии на примере ООО «Трест «Татспецнефтехимремстрой» 3.1 Совершенствование системы управления ...

... уникальности (дифференциации). Последние две альтернативы вполне вероятно могут вызвать сокращение доли компании на рынке и даже объем продаж. 2. Анализ финансовых рисков ЗАО «ВТБ24» Формирование системы управления финансовыми рисками необходимо, прежде всего, для таких промышленных предприятий, показатели работы которых свидетельствуют о неудовлетворительном финансовом состоянии. Данная ...

... систем, но и третьих сторон, которые обеспечивают работу систем. К примеру, в России в своих нормативных документах определяет операционный риск как «риск возникновения убытков в результате несоответствия характеру и масштабам деятельности кредитной организации и/или требованиям действующего законодательства внутренних порядков и процедур проведения операций и других сделок, их нарушения ...

0 комментариев