Навигация

Коефіцієнт швидкої ліквідності

2. Коефіцієнт швидкої ліквідності.

Гроші+цінні папери+дебіторська заборгованість

Короткострокові зобов'язання (1.4.8)

Характеризує здатність фірми розплачуватися зі своїми кредиторами в сучасний момент.

Коефіцієнти ділової активності.

Дозволяють проаналізувати, наскільки ефективне підприємство використовує кошти.

3. А)Оборотність дебіторської заборгованості.

Показує середня кількість днів, необхідна для стягнення заборгованостей. Чим менше це число, тим швидше дебіторська заборгованість звертається в кошти, а отже підвищується ліквідність оборотних коштів підприємства. Високе значення коефіцієнта може свідчити про труднощів зі стягненням засобів по рахунках дебіторів.

Середнє значення дебіторської заборгованості *365

Сума виторгу за рік

Розрахунок проводиться для періоду 1 рік.

В) Оборотність дебіторської заборгованості (раз)

Обсяг продажів у кредит

Середнє значення дебіторської заборгованості

4. Середній термін погашення ДЗ.

365/оборотність ДЗ

5. Оборотність ТМЗ= (коеф. Оборотності оборотного капіталу)(разів)

Показує, на скільки ефективно компаній використовує інвестиції й оборотний капітал і як це впливає на зростання продажу.

Чим вище значення цього коефіцієнта, тим більше ефективно використовується підприємством чистий оборотний капітал.

Сумарний виторг за рік

Середнє значення чистого оборотного капіталу за рік Або

Вартість проданих товарів

Середнє значення статті ТМС (1.4.9)

6. Середній термін продажу ТМЗ

365/оборотність ТМЗ

7. Коефіцієнт оборотності основних засобів.

Фондовіддача. Характеризує ефективність використання підприємством наявних у його розпорядженні основних засобів. Чим вище значення коефіцієнта, тим більше ефективне підприємство використовує основні засоби.

Оборотні засоби - вартість запасів

Короткострокові зобов'язання (1.4.10)

Коефіцієнти, що відбивають інтереси довгострокових кредиторів

1. Коефіцієнт покриття процентних платежів.(раз)

Операційний прибуток

Річні процентні платежі (1.4.11)

Характеризує ступінь захищеності кредиторів від виплати відсотків за наданий кредит і демонструє: скільки разів протягом звітного періоду компанія заробив засобів для виплати відсотків по позиках.

2. Співвідношення позикового і власного капіталів.

Сумарні зобов'язання

Власний капітал (1.4.12)

Характеризує залежність фірми від зовнішніх позик. Чим вище це значення, тим більше позик і тем вище ризик неплатоспроможності.

3. Відношення позикового капіталу від загальної суми активів.

Зобов'язання ЗЕЗ - короткострокові зобов'язання

Активи

Демонструє, яка частка активів підприємства фінансується за рахунок довгострокових позик.

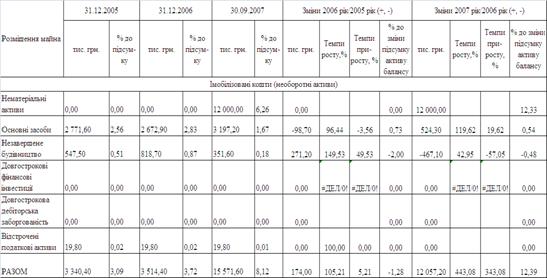

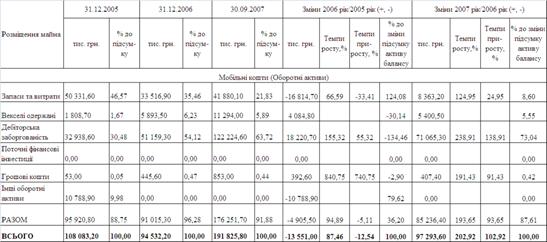

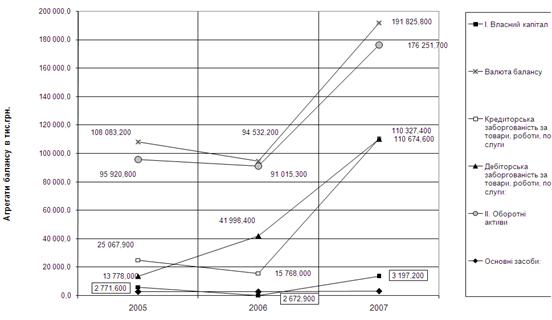

1.5 Аналіз фінансового стану підприємства1). Коефіцієнт валового прибутку (прибутковість продажів) – в середньому посилаючись на лінію тренда, графік в період з першого кварталу 2004 року по третій квартал 2007 року рухався у низ. Але реально з 1-го кварталу 2004 року який становив –76,8%, до 3-го кварталу 2007 року виріс до - 66,3%.

2). Коефіцієнт чистого прибутку (фінансова рентабельність продажів) - в середньому посилаючись на лінію тренда, графік в період з першого кварталу 2004 року по третій квартал 2007 року рухався у низ. Становив з 1-го кварталу 2004 року 0,9%, до 3-го кварталу 2007 року впав до - 94%.

3). Коефіцієнт прибутку до виплати відсотків і податків (економічна рентабельність продажів) - в середньому посилаючись на лінію тренда графік в період з першого кварталу 2004 року по третій квартал 2007 року рухався у низ. Становив з 1-го кварталу 2004 року -84,1%, до 3-го кварталу 2007 року впав до - 94%.

4). Аналіз операційних витрат – в середньому посилаючись на лінію тренда графік в період з першого кварталу 2004 року по третій квартал 2007 року рухався нагору. Але реально з 1-го кварталу 2004 року який становив 176,8%, до 3-го кварталу 2007 року впав до 166,3%.

5). Коефіцієнт собівартості реалізованої продукції – в середньому посилаючись на лінію тренда графік в період з першого кварталу 2004 року по третій квартал 2007 року рухався у низ. Становив з 1-го кварталу 2004 року 19,6%, до 3-го кварталу 2007 року впав до 0,2%.

6). Коефіцієнт витрат по реалізації - в середньому посилаючись на лінію тренда графік в період з першого кварталу 2004 року по третій квартал 2007 року рухався нагору. Становив з 1-го кварталу 2004 року 0,3%, до 3-го кварталу 2007 року виріс до 6,1%.

7). Керування активами - в середньому посилаючись на лінію тренда графік в період з першого кварталу 2004 року по третій квартал 2007 року рухався нагору. Становив з 1-го кварталу 2004 року 0,3 раз, до 3-го кварталу 2007 року виріс до 0,7 разів.

8). Оборотність активів - в середньому посилаючись на лінію тренда графік в період з першого кварталу 2004 року по третій квартал 2007 року рухався нагору. Становив з 1-го кварталу 2004 року 0,5 раз, до 3-го кварталу 2007 року виріс до 4,7 разів.

9). Оборотність постійних активів - в середньому посилаючись на лінію тренда графік в період з першого кварталу 2004 року по третій квартал 2007 року рухався нагору. Становив з 1-го кварталу 2004 року 0,5 раз, до 3-го кварталу 2007 року виріс до 2,4 разів.

10). Керування оборотним капіталом - в середньому посилаючись на лінію тренда графік в період з першого кварталу 2004 року по третій квартал 2007 року рухався нагору. Становив з 1-го кварталу 2004 року 1,5 раз, до 3-го кварталу 2007 року виріс до 9,8 разів.

11). Оборотність запасів - в середньому посилаючись на лінію тренда графік в період з першого кварталу 2004 року по третій квартал 2007 року рухався нагору. Становив з 1-го кварталу 2004 року 1,5 раз, до 3-го кварталу 2007 року виріс до 8,8 разів.

12). Оборотність запасів по собівартості реалізованої продукції - в середньому посилаючись на лінію тренда графік в період з першого кварталу 2004 року по третій квартал 2007 року рухався нагору. Становив з 1-го кварталу 2004 року 1,0 раз, до 3-го кварталу 2007 року виріс до 1,2 разів.

13). Оборотність дебіторської заборгованості - в середньому посилаючись на лінію тренда, графік в період з першого кварталу 2004 року по третій квартал 2007 року рухався у низ. Становив з 1-го кварталу 2004 року 374,6 днів, до 3-го кварталу 2007 року впав до 295,1 днів.

14). Середній період погашення дебіторської заборгованості - в середньому посилаючись на лінію тренда, графік в період з першого кварталу 2004 року по третій квартал 2007 року рухався у низ. Становив з 1-го кварталу 2004 року 369,4 днів, до 3-го кварталу 2007 року впав до 331,2 дня.

15). Ліквідність - в середньому посилаючись на лінію тренда графік в період з першого кварталу 2004 року по третій квартал 2007 року рухався нагору. Становив з 1-го кварталу 2004 року 0,52 одиниці, до 3-го кварталу 2007 року виріс до 1,49 одиниць.

16). Коефіцієнт поточної ліквідності - в середньому посилаючись на лінію тренда графік в період з першого кварталу 2004 року по третій квартал 2007 року рухався нагору. Становив з 1-го кварталу 2004 року 0,60 одиниць, до 3-го кварталу 2007 року виріс до 1,19 одиниць.

17). Фінансовий леверидж - в середньому посилаючись на лінію тренда графік в період з першого кварталу 2004 року по третій квартал 2007 року рухався нагору. Становив з 1-го кварталу 2004 року 52,1%, до 3-го кварталу 2007 року виріс до 58,4%.

18). Коефіцієнт заборгованості - в середньому посилаючись на лінію тренда графік в період з першого кварталу 2004 року по третій квартал 2005 року рухався нагору. Становив з 1-го кварталу 2004 року 1,4%, до 3-го кварталу 2007 року виріс до 3,4%.

19). Коефіцієнт довгострокової заборгованості - в середньому посилаючись на лінію тренда графік в період з першого кварталу 2004 року по третій квартал 2007 року рухався нагору. Становив з 1-го кварталу 2004 року 108,6%, до 3-го кварталу 2007 року виріс до 140,3%.

Похожие работы

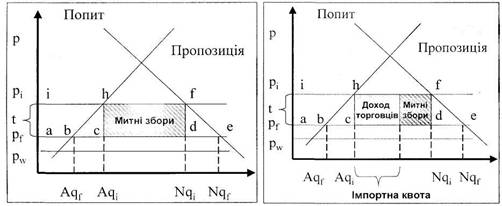

... ійного підвищення цін над зростанням її фізичного обсягу свідчить про підвищення попиту на неї); 2) відношення прибутку від реалізації продукції на зовнішньому ринку до обсягу її експорту (збільшення такого показника вказує на підвищення конкурентоспроможності продукції); 3) відношення обсягів реалізації експортної продукції до вартості матеріально-виробничих запасів (зменшення цього показника ...

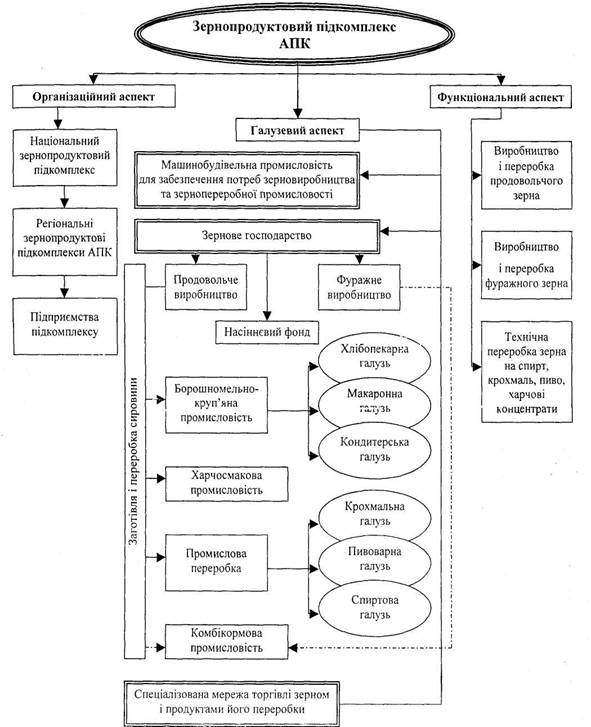

... яльність щодо зберігання зерна, міститься інформація про обсяги і рух зерна протягом місяця. Наступним заходом для створення організаційних умов конкурентоспроможного виробництва, формування рівноважного ринку зерна та налагодження діяльності зернопродуктового підкомплексу повинно відбутися врегулювання цін на зерно в післяжнивний період, що характеризується найбільшою диспропорційністю між міні ...

... підприємства - це покупка фірмою ТОВ «Граніт» у ВАТ “Запорізьке кар’єроуправління” в 2007 році гранітного кар'єру «Дніпропетровський-1» та початок ведення відбудовних робіт на його території. . Основне фінансування здійснюється за рахунок Статутного капіталу підприємства. Другорядним джерелом фінансування - є кредитування під заставу кар'єрної техніки. У перспективі, планується збувати продукц ...

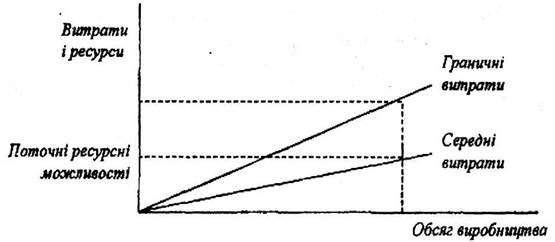

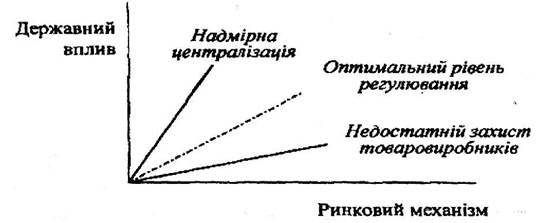

... парка обладнання підприємства. Всі ці задачі розглядаються більш конкретно в наступному підрозділі роботи. 1.3 Проблеми законодавчого регулювання і стимулювання відновлення устаткування, як методу підвищення ефективності виробництва Науково-практичні завдання, що потребують рішення у процесі відновлення ОВФ в Україні, витікають з цілої низки взаємозалежних проблем, що виникають на усіх рівнях ...

0 комментариев