Навигация

1 января 2003г.

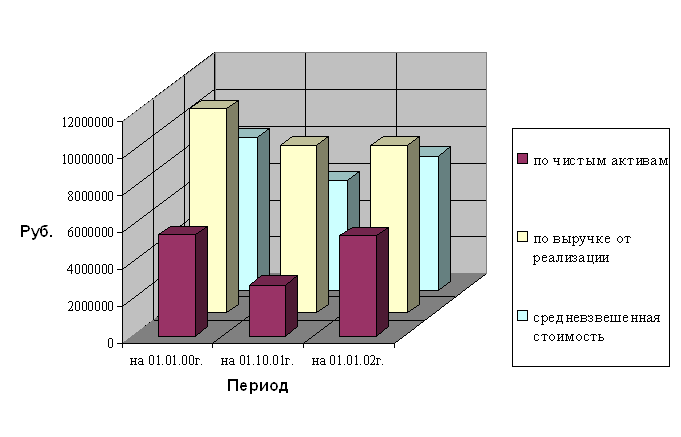

В результате применения этих методов получены следующие результаты оценки:

доходным подходом-2 661 164

затратным подходом-2 652 718

Для определения итоговой величины рыночной стоимости оцениваемого 100% пакета акций ОАО "У" НПЗ были проанализированы преимущества и недостатки использованных методов.

Метод дисконтированных денежных потоков имеет следующие преимущества: учитываются будущие ожидания инвестора и включен рыночный аспект - ставка дисконтирования, которая определяется на основе рыночных данных. С другой стороны преимущества являются недостатками: умозрительность, основанная на предположении, и трудность в выработке прогноза.

Метод накопления активов базируется на рыночной стоимости реальных активов предприятия, но имеет следующие недостатки: статичность и невозможность учесть перспективы развития предприятия.

Использование различных методов даёт возможность достичь максимальной обоснованности выводов оценочного заключения.

Метод скорректированных чистых активов в рамках затратного подхода, который был использован мной, основывался на балансовых данных с учетом корректировок стоимости основных зданий и сооружений, машин и оборудования, а также транспортных средств компании, выполненных на основе предоставленной в моё распоряжение информации и данных их визуального осмотра. Оценка рыночной стоимости основных средств предприятия была выполнена на основании собранной и проанализированной рыночной информации. При расчёте стоимости собственного капитала остальные активы учитывались по балансовой стоимости, т.к. для осуществления их корректировок по рыночной стоимости нет оснований.

Однако оценка, полученная данным методом, по-моему, является менее репрезентативной, потому что как отмечалось выше она не учитывает перспективы развития предприятия. Но, учитывая то, что рассматриваемое предприятие имеет большой объем активов, необходимый для производства продукции вес стоимости полученной по методу накопления активов был предан в размере 0,4.

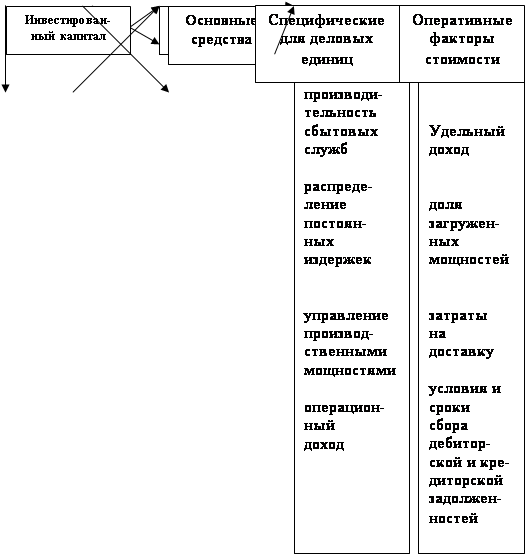

В доходном подходе расчёт денежных потоков строился мной на основе прогноза объёмов реализованной продукции, которые были отражены в бизнес-плане, предоставленном руководством предприятия. Учитывая то, что в оценочной практике именно данный метод является основным при определении стоимости действующего предприятия в целях возможного приобретения, поскольку предполагает:

1) наиболее строгий подход к анализу и стоимостному выражению всех экономических, производственных и финансовых факторов воздействующих на компанию и её активы;

2) позволяет учесть будущие ожидания инвестора;

3) включает рыночный аспект - ставку дисконтирования, которая определяется на основе рыночных данных.

Было принято принять удельный вес стоимости полученной по методу дисконтированных денежных потоков в размере 0,6.

Результаты расчетов с учетом указанных весов приведены в таблице № 2.11

Таблица №2.11

| тыс. руб. | Вес, в % | тыс. руб. | |

| Доходный подход | 2661164 | 60 | 1596698,4 |

| Затратный подход | 2652718 | 40 | 1061087,2 |

| Рыночная стоимость 100% пакета акций ОАО "У" НПЗ, округленно (без учета ликвидности) | 100 | 2657785,6 |

Таким образом, рыночная стоимость 100% пакета акций ОАО "У" НПЗ составила 2 657 786 тыс. руб. (Два миллиард шестьсот пятьдесят семь миллионов семьсот восемьдесят шесть тысяч рублей).

Полученная рыночная стоимость 100% пакета акций ОАО "У" НПЗ предполагает наличие открытого конкурентного рынка, на котором много продавцов и покупателей, объект находится на рынке достаточное время для нормального ознакомления с ним всех заинтересованных, отсутствуют другие ограничивающие условия. Поскольку акции закрытой акционерной компании на рынке не котируются, поэтому цена реализации должна быть меньше рыночной стоимости на величину скидки на недостаточную ликвидность.

Ликвидность - это способность ценной бумаги быть быстро проданной и превращенной в денежные средства без существенных потерь для держателей.

Исходя из этого, скидка за недостаточную ликвидность определяется как величина или доля в процентах, на которую уменьшается стоимость оцениваемого пакета для отражения недостаточной ликвидности. Высокая ликвидность увеличивает стоимость ценной бумаги, а низкая ликвидность снижает по сравнению со стоимостью аналогичных, но легко реализуемых бумаг.

Принимая во внимание все вышесказанное и то, что предлагается для продажи пакет в размере 100% уставного капитала, скидка на недостаточную ликвидность составляет 35% или 930 225,1 тысяч рублей.

Тогда рыночная стоимость оцениваемого 100% пакета ОАО "У" НПЗ составляет (округленно):

2 657 785,6 тыс. рублей - 930 225,1 тыс. рублей = 1 727 560,5 тыс. рублей.

Таким образом, рыночная стоимость 100% пакета акций ОАО "У" НПЗ на 1 января 2003г. составляет:

1 727 560 тыс. рублей. (Один миллиард семьсот двадцать семь миллионов пятьсот шестьдесят тысяч рублей).

Заключение

Целью настоящего дипломного проекта является анализ применения различных подходов и методов в оценке предприятия. В практической работе сделана попытка применения различных методов оценки 100% пакета акций открытого акционерного общества.

В теоретической части работы даны базовые понятия оценки предприятия, применяемые в оценочной деятельности, описаны основные подходы и методы оценки предприятия, проведен обзор мирового рынка нефти, дана общая характеристика экономики РФ и краткая характеристика нефтеперерабатывающей отрасли.

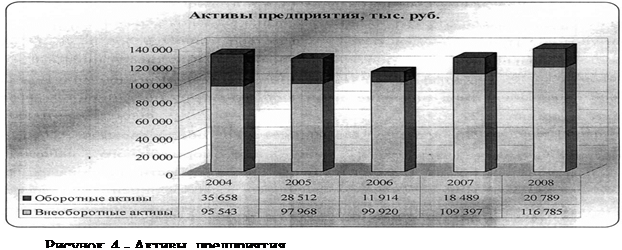

В расчетной части дипломной работы дан пример определения рыночной стоимости предприятия. Расчет выполнен двумя методами. На основе бухгалтерской и финансовой информации был проведен анализ финансового состояния предприятия. Для определения стоимости затратным подходом была проведена оценка рыночной всех активов и пассивов баланса. Расчет стоимости собственного капитала проведен путем вычитания из откорректированной стоимости активов стоимости обязательств.

При оценке компании использован метод денежного потока для собственного капитала, включающий учёт и дисконтирование денежных потоков для акционеров компании. При этом ставка дисконтирования определена как ставка затрат на привлечение акционерного капитала. В рамках указанного метода стоимость акционерного капитала компании определяется как приведённая стоимость денежных потоков с учётом необходимых корректировок.

Исходя из цели и назначения оценки, при согласовании результатов и определении обоснованной рыночной стоимости приоритет отдан доходному методу, поскольку данный метод является наиболее предпочтительным для оценки действующего бизнеса.

Список литературы

1. Конституция Российской Федерации.

2. Гражданский кодекс Российской Федерации.

3. Федеральный закон от 22 апреля 1996 года N 39-ФЗ "О рынке ценных бумаг в Российской Федерации".

4. Федеральный закон от 26 декабря 1995 г N 208-ФЗ "Об акционерных обществах в Российской Федерации".

5. Введение в теорию оценки недвижимости. - М. 1998. / Под ред.В.С. Болдырев.

6. Введение в теорию оценки недвижимости. Конспект учебного курса.2-е издание. B. C. Болдырев., А.С. Галушка., А.Е. Федоров. - М. Центр менеджмента, оценки и консалтинга, 1998 г.

7. Правовое регулирование оценочной деятельности / Составитель А.В. Верхозина. - М.: ОО "Российское общество оценщиков", 2002. - 238с.

8. Оценка бизнеса: Учебник / Под ред.А.Г. Грязновой, М.А. Федотовой. - М.: Финансы и статистика, 2000. - 512с.

9. Оценка недвижимости. СПбГТУ, СПб., Е.И. Тарасевич, 1997

10. Основы теории и практики оценки недвижимости. / Под ред. . С.П. Коростелев Учебное пособие. - М., РДЛ, 1998,224с,4500.

11. Методические основы оценки недвижимости, Н.Н. Агапов и др - М., РЭА, 1996.

12. Теоретическое и практическое пособие по финансовым вычислениям. / Под ред.Я.С. Мелкумов.М., ИНФРА-М, 1996.

13. Оценка стоимости предприятия (бизнеса). Учебное пособие / Под ред. Абдулаева Н.А., Колайко Н.А. - М.: Издательство "ЭКМОС", 2000-352 с.

14. Оценка бизнеса. (Из серии "Учебники для вузов") / Под ред.В. Есипов, Г. Маховикова, В. Терехова - СПб: Питер, 2001. - 416с.

15. “Оценка бизнеса”/ Под ред. Шеннон П. Пратт.

16. Оценка недвижимости и бизнеса. Учебник. - М.: Ассоциация авторов и издателей "ТАНДЕМ". Издательство "ЭКМОС", 2000. - 352 с.

17. Оценка доходной недвижимости. (Из серии "Учебники для вузов") / Под ред. Грибовского С.В. - СПб: Питер, 2001.336с.

18. Фридман Дж., Ордуэй Ник. Анализ и оценка приносящей доход недвижимости. Пер. с англ. - М.: Дело, 1997. - 480с.

19. Оценка стоимости объектов приватизации в РФ. Абрамов А.Е., Волкова В.П., М., АКДИ вып. № 17, 1993.

20. Учебно-методическое обеспечение курса профессионального обучения оценщиков земли и недвижимости. Выпуск №1 "Подходы и методы оценки недвижимого имущества. Практика их применения". Авторы: И.Л. Цуканов, Ю.А. Цыпкин, П.В. Бахарев, А.А. Демченко, С.М. Чемерикин, П.В. Шелин. - М.: Государственный университет по землеустройству, Кафедра маркетинга, 2001. - 89с.

21. Учебно-методическое обеспечение курса профессионального обучения оценщиков земли и недвижимости. Выпуск №2 "Техника использования сложного процента при анализе и оценке инвестиций". Авторы: И.Л. Цуканов, Ю.А. Цыпкин, Е.Н. Склярова. - М.: Государственный университет по землеустройству, Кафедра маркетинга, 2002. - 71с.

22. Учебно-методическое обеспечение курса профессионального обучения оценщиков земли и недвижимости. Выпуск №6 "Балансовая оценка организации и ее активов". Авторы: Л.В. Донцова, И.Л. Цуканов, Ю.А. Цыпкин. - М.: Государственный университет по землеустройству, Кафедра маркетинга, 2001. - 55с.

23. Учебно-методическое обеспечение курса профессионального обучения оценщиков земли и недвижимости. Выпуск №7 "Техника практической оценки недвижимого имущества и ее особенности в российских экономических условиях". Авторы: И.Л. Цуканов, Ю.А. Цыпкин, С.М. Чемерикин, А.А. Демченко. - М.: Государственный университет по землеустройству, Кафедра маркетинга, 2002. - 35с.

24. Учебно-методическое обеспечение курса профессионального обучения оценщиков земли и недвижимости. Выпуск №8 "Законодательные акты, нормативно-распорядительные документы и стандарты по оценочной деятельности". Авторы: И.Л. Цуканов, Ю.А. Цыпкин. - М.: Государственный университет по землеустройству, Кафедра маркетинга, 2002. - 51с.

25. Управление акционерной стоимостью Кащеев Р.В., Базоев С. З.

26. Внеоборотные активы: Учет, оценка, инвентаризация, налогообложение. Серия: Библиотека журнала "Финансовые и бухгалтерские консультации" (Акчурина С.Р., Никонов А.А., Сотов А.И. и др., 2001)

27. Мультипликаторы для оценки акций на основе балансовой стоимости чистых активов, Лейфер Л.А., Дубовкин А.В. Из материалов Клуба оценщиков.

28. Кузин Н.Я. Рыночный подход к оценке стоимости зданий и сооружений. - М., Ассоциация строительных ВУЗов, 1999

29. Методы финансовых и коммерческих расчетов / Под ред. Четыркин Е. - М., 1993.

30. Информационные базы интернет-сайтов: www.akm.ru.; www.fcsm.ru.

Похожие работы

... (Двадцать три миллиона пятьсот тысяч) рублей. ЗАКЛЮЧЕНИЕ В данной курсовой работе представлен способ расчета рыночной стоимости миноритарного пакета акций гостиницы «Третий Рим». Ввиду особенностей развития российского рынка акций (акции большей части российских ОАО не котируются на организованном рынке ценных бумаг) стоимость пакета акций рассчитана при помощи методологии расчета рыночной ...

... 14 664 000руб. 3. Корректировка чистых активов предприятия и определение реальной рыночной стоимости предприятия затратным подходом выявил стоимость предприятия в 7 583 000руб. Глава 3. Разработка системы мониторинга оценки бизнеса промышленного предприятия 3.1 Роль оценщика (фирмы по оценке бизнеса) в системе мониторинга ...

... , основным фактором, сдерживающим применение в российской практике метода компании-аналога и метода сделок, является отсутствие достаточной и достоверной ценовой и финансовой информации по отечественным компаниям-аналогам. 3 Оценка рыночной стоимости предприятия ОАО «Сосновая роща», г. Сочи. Целью оценки является определение рыночной стоимости предприятия(бизнеса) ОАО «Сосновая Роща» (Россия, ...

... достаточности создаваемых резервов в расчете на возможные потери. Возможны также действия оценщика по установлению справедливой рыночной стоимости, в частности с помощью доходного подхода (исходя из инвестиционного характера ценных бумаг). 3. При оценке стоимости коммерческого банка в рамках затратного подхода возникает проблема корректировки ряда статей, характерных для ведения банковского ...

0 комментариев