Навигация

Шляхи покращення позиції підприємства у матриці фінансових стратегій у 2009 році

3.3 Шляхи покращення позиції підприємства у матриці фінансових стратегій у 2009 році

Як було визначено раніше, підприємство знаходиться у квадраті 1 і має такі можливі варіанти пересування по матриці: у квадрат 4, квадрат 2 або у квадрат 7.

Найкращий варіант для підприємства на даному етапі діяльності – це перехід у прибуткову зону – квадрат 4 під умовною назвою «Рант’є». Цей квадрат характеризується тим, що величина показника РФД підприємства, яке перебуває в ньому, приблизно дорівнює нулю. Щоб перейти у даний квадрат, ТОВ «ДАЄРС» має при незмінній величині РГД збільшити на 79 043 тис. грн. (величину від’ємного показника РФД). Взагалі допускається, щоб величина показника РФД, при якій в матриці фінансових стратегій РФД прирівнюється до нульового значення, може бути від –34 195,10 тис. грн. до 34 195,10 тис. грн., тобто може дорівнювати ± 10 % від величини середньорічних активів Ā, відповідно величина при розрахунку результату співвідношення (РФД / Ā) буде знаходитися в інтервалі від –0,1 до +0,1.

Щоб досягти такого збільшення показника РФД (безпосередньо на величину від 44 847,9 тис. грн. (–79 043+44 847,9= –34 195,10) до 113 238,1 тис. грн. (–79 043+113 238,1=34 195,10)), необхідно залучати додаткові кредити, при цьому слід враховувати ефект фінансового важеля, тобто приріст до рентабельності власних засобів, який отримується в результаті ефективного використання кредиту (не зважаючи на платність підприємства). Кредитом слід користуватися до того часу, доки віддача від позикових засобів перевищує їх “ціну”. Стратегія залучення позикових коштів для даного підприємства цілком можлива, оскільки підприємство типа "батько родини" має авторитет у банків. Але в квадраті 4 довго знаходитися небезпечно. Позики, що будуть залучатися, необхідно використовувати в якому-небудь новому проекті, який дозволить повернутися у квадрат 1 матриці фінансових стратегій, збільшив господарські обороти.

Крім того, додатною складовою при розрахунку величини РФД є доходи від фінансових інвестицій, тому необхідно збільшити такі інвестиції. Для цього можна використати вільні кошти, що є на поточному рахунку підприємства в сумі 2 558 тис. грн., а також частину запозичених коштів за умови перевищення фінансових доходів над процентними платежами за позиками.

Від’ємна частина РФД – це дивідендні виплати (які підприємство на даний час не здійснює), податкові та інші обов’язкові бюджетні платежі, а також фінансові витрати підприємства. Для зменшення величини податкових та інших обов’язкових бюджетних платежів доцільно провести реструктуризацію кредиторської заборгованості, а саме: перевести частину короткострокових зобов’язань у довгострокові, і зменшити таким чином величину даних платежів. Крім того треба звернути увагу, що на відміну від попередніх періодів, які були проаналізовані в курсовій роботі, у 2007 році у підприємства з’явилися втрати від участі в капіталі в сумі 662 тис. грн. Втрати від участі в капіталі, що відображається у формі 2 „Звіт про фінансові результати”, – це збиток, спричинений інвестиціями в асоційовані, дочірні або спільні підприємства, облік яких провадиться методом участі в капіталі. Необхідно проаналізувати причини виникнення таких втрат і впроваджувати заходи для їх зменшення.

Заходи, спрямовані на зменшення від’ємної частини РФД, сприятимуть досягненню нульового значення РФД у наступному періоді, і підприємство зможе перейти у квадрат 4 матриці фінансових стратегій.

Слід зазначити, що знаходячись у квадраті 1, підприємство має всі можливості для початку реалізації інвестиційного проекту. При активізації інвестиційної діяльності є можливість збільшити показник РФД в середньому на величину 79 043 (від 44 847,9 до 113 238,1) тис. грн. при відповідному зменшенні показника РГД приблизно на таку ж величину і перейти в зону 2, яка теж є зоною рівноваги і умовно називається, як вже зазначалося, «Стійка рівновага». Але при зменшенні РГД темпи зростання виробництва все ж таки повинні бути достатньо високими.

Збільшити РФД (відповідно зменшуючи РГД) можна за рахунок збільшення виробничих інвестицій і збільшення фінансово-експлуатаційних потреб підприємства.

Виробничі інвестиції доцільно збільшити за рахунок знов-таки позикових коштів, щоб не втратити господарські обороти у майбутньому. Таку стратегію слід використовувати, якщо "батько родини" прагне продовжити старість, адже зазвичай таке підприємство розраховує, що інвестиції почнуть давати віддачу, прибуток збільшиться, і "батько родини" в майбутньому повернеться в зону 1 з великими господарськими зворотами і великою винагородою власникам.

Збільшення оборотних активів (які враховуються у частині фінансово-експлуатаційних потреб ТОВ «ДАЄРС») за рахунок позикових коштів дасть підприємству можливість здійснювати поточні фінансові інвестиції і отримувати певні фінансові доходи, що в свою чергу покращуватиме показник РФД підприємства.

Якщо ж найближчим часом не вживати ніяких заходів для покращення показника РФД, для підприємства існує загроза повернення у збиткову зону 7 (що власне і мало місце у 2007 році).

Висновки

При виконанні курсової роботи були досліджені теоретичні підходи до визначення позиції підприємства у матриці фінансових стратегій, а також методичні підходи до віднесення окремих статей бухгалтерської звітності до тієї чи іншої складової показників, що розраховуються.

На основі ретельного аналізу таких показників як брутто- та нетто результат експлуатації інвестицій, результат господарської та результат фінансової діяльності підприємства були визначені позиції ТОВ «ДАЄРС» у матриці фінансових стратегій у 2006-2008 р.р. У 2006 та 2008 рр., підприємство знаходилось у зоні рівноваги – квадраті 1, який має умовну назву «Батько родини» і характеризується тим, що величина показника РГД>>0, а величина показника РФД<<0. Таке розташування підприємства у матриці фінансових стратегій дає можливість оцінити його діяльність наступним чином: підприємство отримує доходи, але в недостатній мірі використовує їх для інвестиційних вкладень з метою підтримки і розвитку бізнесу; мало користується позиковими засобами; прибуток, що отримує, витрачає на виплату (повернення) старих кредитів. Тобто у ці роки підприємство не веде активну фінансову діяльність, щоб покращити своє фінансове становище, не робить інвестиційні вкладення і повільно «вмирає».

Покращити своє фінансове становище і повернутися у квадрат 1 у 2008 р. підприємство спромоглося за рахунок покращення РГД (при незмінному РФД) завдяки нарощуванню виробничих потужностей і відповідному зростанню господарських оборотів. Підприємство здійснило такий підйом за допомогою збільшення знов-таки власного капіталу (збільшення статутного і залучення іншого додаткового капітал).

Проаналізувавши причини змін визначених показників діяльності ТОВ «ДАЄРС» та оцінивши їх вплив на перспективи розвитку підприємства, автором роботи запропоновані найбільш перспективні напрямки розвитку ТОВ «ДАЄРС» для забезпечення стійкої позиції у прибуткових квадратах матриці фінансових стратегій.

На даному етапі діяльності, знаходячись у квадраті 1, підприємство такі можливі варіанти пересування по матриці: у квадрати 4, 2 або 7.

Найкращий варіант для підприємства – це перехід у прибуткову зону – квадрат 4. Щоб перейти у даний квадрат, ТОВ «ДАЄРС» має збільшити величину показника РФД в середньому на 79 043 (від 44 847,9 до 113 238,1) тис. грн., при цьому величина РГД може залишитися незмінною. Основна рекомендація для такого збільшення – це здійснення фінансової діяльності при залученні (з урахуванням ефекту фінансового важеля) позикових коштів. Кредитом слід користуватися до того часу, доки віддача від позикових засобів перевищує їх “ціну”. Позики необхідно спрямовувати у поточні фінансові інвестиції, у проекти, що дадуть можливість швидко отримувати значні фінансові прибутки. У короткострокові фінансові інвестиції доцільно також спрямувати і вільні грошові кошти, що знаходяться на рахунку підприємства. Крім того треба звернути увагу на втрати від участі в капіталі, які з’явилися у підприємства у 2008 р., проаналізувати причини їх виникнення, розробити і впровадити заходи для зменшення таких втрат, а в майбутньому – для їх запобігання.

Для зменшення у цей період величини податкових та інших обов’язкових бюджетних платежів доцільно провести реструктуризацію поточної кредиторської заборгованості, зменшивши таким чином певне фінансове навантаження.

Запропоновані заходи сприятимуть досягненню РФД нульового значення у наступному періоді, і підприємство зможе перейти у квадрат 4 матриці фінансових стратегій.

Для переходу у квадрат 2, підприємство має збільшувати показник РФД при певному зниженні показника РГД. Зменшення РГД можливе за рахунок збільшення виробничих інвестицій і збільшення фінансово-експлуатаційних потреб підприємства.

Виробничі інвестиції доцільно збільшити за рахунок знов-таки позикових коштів, щоб не втратити господарські обороти у майбутньому.

Залучаючи позикові кошти для збільшення своїх фінансово-експлуатаційних потреб ТОВ «ДАЄРС» отримає можливість здійснювати поточні фінансові інвестиції і отримувати певні фінансові доходи, що в свою чергу покращуватиме показник РФД.

Якщо ж найближчим часом не вживати ніяких заходів для покращення показника РФД, для підприємства існує загроза повернення у збиткову зону 7 (що власне і мало місце у 2007 році).

Перелік інформаційних джерел

1. Закон України “Про оподаткування прибутку підприємств” // Відомості Верховної Ради, – 2000. – № 5.

2. Положення (стандарт) бухгалтерського обліку № 2 “Баланс” // Бібліотека “Все про бухгалтерський облік. Нормативні документи”, № 1, С. 10–13.

3. Положення (стандарт) бухгалтерського обліку № 3 “Звіт про фінансові результати” // Бібліотека “Все про бухгалтерський облік. Нормативні документи”, № 1, С. 13–16.

4. Положення (стандарт) бухгалтерського обліку № 4 “Звіт про рух грошових коштів” // Бібліотека “Все про бухгалтерський облік. Нормативні документи”, № 1, С. 16–19.

5. Положення про стандарт бухгалтерського обліку № 15 “Дохід” // Бібліотека “Все про бухгалтерський облік. Нормативні документи”, № 1, С. 49–51.

6. Положення про стандарт бухгалтерського обліку № 16 “Витрати” // Бібліотека “Все про бухгалтерський облік. Нормативні документи”, № 1, С. 51–55.

7. Бланк И.А. Основы финансового менеджмента. – Т1. – К.: Ника–Центр, Эльга, 1999. – 586 с.

8. Бригхэм Ю., Эрхард М. Финансовый менеджмент. 10-е изд./ Пер. с англ. под ред. Б.А. Дорофеева. – СПб.: Питер, 2005. – 960 с.

9. Бочаров В.В. Современный финансовый менеджмент. – СПб.: Питер, 2006. – 464 с.

10. Загородников С.В. Краткий курс по финансовому менеджменту. – М.: Окей-книга, 2007. – 174 с.

11. Савчук В.П. Финансовый менеджмент предприятий: прикладные вопросы с анализом деловых ситуаций. – К.: “Максимум”, 2001. – 600 с.

12. Финансовый менеджмент: теория и практика: Учебник / Под ред. Е.С. Стояновой. – 5–е изд., перераб. и доп. – М.: «Перспектива», 2000. – 656 с.

13. Основы бизнеса – компьютерная реализация [Электронный ресурс] / Финансовые стратеги предприятия – Режим доступа: http://www.osnbisn.narod.ru/ strat-lek.rar, свободный. Загл. с экрана. – Яз. рус.

14. Звітність підприємства ВАТ «Днiпропетровський металургійний завод iменi Комiнтерну» за 2004-2007 роки.

Похожие работы

... освоєння автоматизованих систем управління, а також посилити увагу до навчання і перепідготовки молодої зміни робітників і спеціалістів. 3. Спосіб організації та функції маркетингової структури підприємства На даний час на підприємстві ТОВ «Кераміка» відсутня єдина служба маркетингу і цілеспрямована діяльність в області управління маркетинговою діяльністю. Тому пропонуємо підприємству функці ...

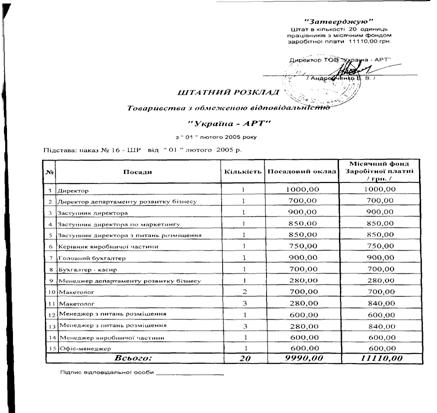

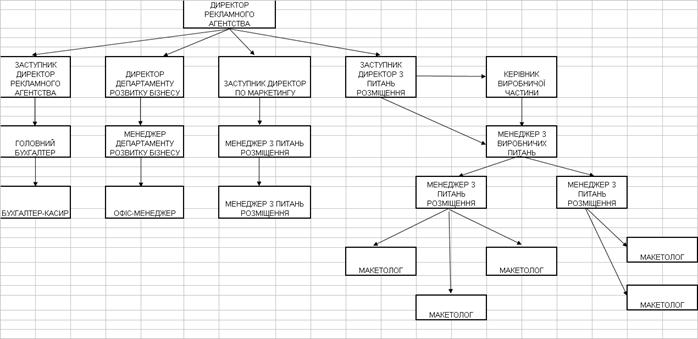

... реклами. 2. В розділі 2 відображені результати проведеного аналізу рекламної діяльності та якості роботи служби маркетингу в рекламному агентстві ТОВ “Україна-АРТ” у 2004 –2006 роках. Діяльність відділу маркетингу заснована на наступних ключових факторах забезпечення конкурентних переваг підприємства на ринку реклами: а) Основні переваги розміщення реклами в автобусах: -Диференціація цільової ...

... ії; - існуючий підрозділ імпортування італійських меблів буде забезпечувати поставку меблів із Італії за напрацьованою схемою; РОЗДІЛ 3. РОЗРОБКА ТА АНАЛІЗ ЕФЕКТИВНОСТІ МАРКЕТИНГОВОЇ СТРАТЕГІЇ КОНЦЕНТРАЦІЇ ТОВ „КЛАСС-ЛАЙН” В СЕГМЕНТІ ПОСЛУГ „ДІЗАЙН ІНТЕР’ЄРІВ» 3.1 Стратегічні цілі проектного комплексу концентрованого маркетингу ТОВ „Класс-Лайн” У світовій практиці відомо чотири види ...

... великі прибутки;РОЗДІЛ 3 ВИЯВЛЕННЯ АЛЬТЕРНАТИВ РОЗВИТКУ ПІДПРИЄМСТВА ТА ОБГРУНТУВАННЯ ДОЦІЛЬНОСТІ ЇХ РЕАЛІЗАЦІЇ 3.1 Концепція та економічне обгрунтування напрямку розвитку ТОВ „Класс-Лайн” Основну стратегічна концепцію розвитку підприємства ТОВ „Класс-Лайн” побудуємо на основі маркетингової стратегії „нішерів”, яка є однією з провідних маркетингових стратегій та за класифікацією М.Портера ...

0 комментариев