Навигация

Источники налогового права

Федеральное агентство по образованию

Государственное образовательное учреждение высшего профессионального образования

Новгородский государственный университет имени Ярослава Мудрого

Гуманитарный институт

КОНТРОЛЬНАЯ РАБОТА

по дисциплине «Налоговая система России»

по специальности 030501 – Юриспруденция

Источники налогового права

Преподаватель:

Орлов В.А.

Студент группы 8284

Петров И.Н.

В.Новгород

2008 г.

СОДЕРЖАНИЕ

Введение

1 Общая характеристика источников налогового права

2 Конституция РФ и федеральные нормативные правовые акты как основные источники налогового права

Заключение

Библиографический список

ВВЕДЕНИЕ

Общественные отношения, возникающие в связи с установлением и взиманием налогов, регулируются нормами финансового права, которые в своей совокупности представляют один из его институтов — налоговое право.

Таким образом, налоговое право — это совокупность финансово-правовых норм, регулирующих общественные отношения по установлению и взиманию налогов с юридических и физических лиц в бюджетную систему и в предусмотренных случаях — внебюджетные целевые фонды.

Акты, принимаемые органами представительной и исполнительной власти в рамках предоставленных им полномочий, содержащие нормы налогового права, являются источниками налогового права. Они весьма многочисленны, разнообразны по правовой форме, но взаимосвязаны и составляют определенную систему.

Источники налогового права классифицируются по тем же основаниям, что и источники финансового права.

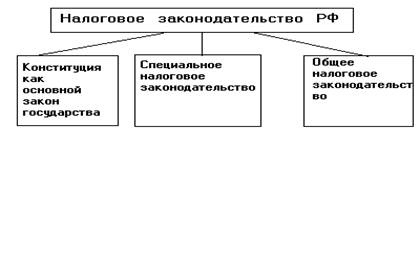

Главными источниками налогового права являются Налоговый кодекс РФ и законодательные акты Российской Федерации, принятые на их основе законы республик в составе Российской Федерации, акты представительных органов государственной власти краев, областей, автономных образований, органов местного самоуправления. Все они базируются на конституционных нормах, закрепивших исходные положения налогового права. Конституция РФ относит установление общих принципов налогообложения на территории республик, краев, областей, других субъектов РФ к сфере их совместного с федеральными органами государственной власти ведения. Вопросы федеральных налогов и сборов относятся к ведению федеральных органов государственной власти Российской Федерации.

Органы местного самоуправления регулируют вопросы налогообложения на своей территории в пределах, предусмотренных законодательством РФ.

Данная работа преследует цель подробного рассмотрения понятия бюджета и бюджетного устройства в России.

Объектом настоящего исследования является финансовое право Российской Федерации.

В данной работе использованы аналитический и сравнительный методы исследования. Среди методов исследования следует отметить также эмпирические методы исследования – наблюдение и сравнение.

1 Общая характеристика источников налогового права

Впервые письменные нормы налогового права появились в Законах царя Хаммурапи (XVIII в. до н. э.), которые юридически закрепили: 1) два вида податей (налогов): централизованные подати, которые собирались в царскую казну, и местные подати, собираемые в казну местной знати; 2) субъекты податей; 3) объекты податей; 4) порядок взимания; 5) меры ответственности за нарушение норм налогообложения.

В процессе познания источников налогового права важное значение имеет Свод законов Ману (II в. до н. э.), который определял субъектов и объекты налогообложения, виды налогов, формы взимания (денежная и натуральная), органы и лиц, уполномоченных собирать налоги. Законы Ману впервые установили налоговые льготы отдельным категориям лиц.

Термин «источники права» известен более двух тысяч лет. Впервые общие правила поведения были названы источником права Титом Ливнем, который в своем труде «Римская история» представил Законы XII таблиц (V в. до н. э.) «источником всего публичного и частного права», поскольку эти законы представляли собой основу, на базе которой развилось и сложилось римское право того времени. Законы XII таблиц являются не только первым документом, который исследователи назвали источником права, но и древнейшим памятником налоговой правовой культуры. Характерной особенностью этого древнеримского нормативного правового акта является наличие значительного количества норм, регулирующих объекты налогообложения и устанавливающих виды обязательных платежей: пошлины, налоги провинций, подати, косвенные налоги.[1]

В мировой юриспруденции термин «источник права» применяется в значении внешней формы объективизации, выражения права или нормативной государственной воли. Современное понимание источников налогового права не вызывает существенных разногласий.

Источники права установлены и прямо обозначены Конституцией РФ[2]: международные договоры Российской Федерации (ст. 15); федеральные конституционные законы (ч. 5 ст. 66 и другие); федеральные законы (ч. 2 ст. 76 и другие); регламенты палат Федерального Собрания (ч. 2 ст. 100, ч. 4 ст. 101); постановления Совета Федерации и Государственной Думы (ч. 2, 3 ст. 102, ч. 2, 3 ст. 103); указы и распоряжения Президента (ч. 1 ст. 90); постановления и распоряжения Правительства (ч. 1 ст. 115); конституции (ст. 66) и законы (ст. 72) республик в составе Российской Федерации, уставы краев, областей, городов федерального значения, автономной области, автономных округов (ч. 2 ст. 5); законы и иные акты субъектов Федерации (ст. 76, ч. 2 ст. 85, ст. 125), федеративный и иные государственно-правовые договоры (ч. 3 ст. 11, ст. 125); решения органов местного самоуправления (ч. 2 ст. 46).

Обобщенное представление об источниках налогового права дают ст. 1 и 7 НК РФ[3], которые соответственно называются «Законодательство Российской Федерации о налогах и сборах, законодательство субъектов Российской Федерации о налогах и сборах, нормативные правовые акты представительных органов местного самоуправления о налогах и сборах» и «Действие международных договоров по вопросам налогообложения». Согласно названным нормам к источникам налогового права относятся международные договоры Российской Федерации, законы (федеральные и субъектов РФ), а также иные нормативные правовые акты о налогах и сборах.

Система источников налогового права включает множество элементов, представляющих собой нормативные правовые акты, регулирующие налоговые отношения. Источником налогового права может считаться нормативно-правовой акт, содержащий положения относительно установления, введения и взимания налогов и сборов, налогового контроля, а также относительно привлечения к ответственности за совершение налогового правонарушения.

Источники налогового права — это внешние конкретные формы его выражения, т. е. правовые акты представительных и исполнительных органов государственной власти и органов местного самоуправления, содержащие нормы налогового права.

Содержанием источников налогового права являются правовые нормы, регулирующие вопросы установления, введения и взимания налогов и сборов, отношения в сфере налогового контроля и отношения по привлечению к ответственности за совершение налогового правонарушения.

Источники налогового права призваны выполнять две взаимосвязанные задачи.

Во-первых, они являются неотъемлемой частью финансового правотворчества, которое, в свою очередь, представляет одно из основных направлений финансовой деятельности государства и органов местного самоуправления. В результате осуществления государством и органами местного самоуправления правотворческой функции и образуются источники налогового права.

Во-вторых, источники налогового права представляют собой форму существования налоговых норм, т. е. внешнее объективированное выражение общеобязательных правил поведения субъектов в налоговых отношениях. Форма источника налогового права содержит знания о действующем законодательстве, регулирующем налоги и сборы. [4]

Нормативные правовые акты о налогах и сборах имеют определенные особенности вступления в законную силу. Согласно общему правилу акт налогового законодательства может вступить в силу при одновременном наличии двух условий процедурного характера: 1) не ранее чем по истечении одного месяца со дня официального опубликования; 2) не ранее первого числа очередного налогового периода по соответствующему налогу. С учетом соблюдения двух названных условий в самом акте о налогах или сборах устанавливается конкретная дата вступления в законную силу. Официальными источниками опубликования нормативных актов о налогах или сборах служат «Собрание законодательства Российской Федерации», «Российская газета» или «Парламентская газета».

Особые правила вступления в законную силу установлены относительно актов налогового законодательства, вводящих новые налоги или сборы. Кроме названных двух условий, акты, Предусматривающие новые налоги или сборы, должны соответствовать дополнительному требованию. Подобные нормативные правовые акты вступают в законную силу не ранее первого января года, следующего за годом их принятия, но в любом случае не ранее истечения месячного срока с момента их официального опубликования.

Статья 57 Конституции РФ определяет, что «законы, устанавливающие новые налоги или ухудшающие положение налогоплательщиков, обратной силы не имеют». В постановлении Конституционного Суда РФ от 24 октября 1996 г. «По делу о проверке конституционности части первой статьи 2 Федерального закона от 7 марта 1996 года «О внесении изменений в Закон Российской Федерации «Об акцизах»[5] особо подчеркивается, что положение ст. 57 Конституции РФ, во-первых, ограничивает законодателя в возможности придания закону обратной силы, во-вторых, гарантирует конституционное право на защиту от придания обратной силы законам, ухудшающим положение налогоплательщиков, в том числе на основании нормы, устанавливающей порядок введения таких законов в действие.

Положение ст. 57 Конституции РФ получило развитие в НК РФ, согласно п. 2 ст. 5 которого акты законодательства о налогах и сборах, устанавливающие новые налоги и (или) сборы, повышающие налоговые ставки, размеры сборов, устанавливающие или отягчающие ответственность за нарушение налогового законодательства, устанавливающие новые обязанности или иным образом ухудшающие положение участников налоговых правоотношений, обратной силы не имеют.

В постановлении Конституционного Суда РФ от 8 октября 1997 г. «По делу о проверке конституционности Закона Санкт-Петербурга от 14 июля 1995 года «О ставках земельного налога в Санкт-Петербурге в 1995 году»[6] отмечено, что конституционное требование о недопустимости придания обратной силы законам, устанавливающим новые налоги или ухудшающим положение налогоплательщиков, распространяется как на федеральные законы, так и на законы субъектов РФ. В данном постановлении Конституционный Суд РФ четко обосновал позицию, согласно которой недопустимо не только придание законам о налогах обратной силы путем прямого указания об этом в законе, но и издание законов, по своему смыслу имеющих обратную силу. В равной степени недопустимо придание таким законам обратной силы в актах официального или иного толкования либо правоприменительной практикой.

Вместе с тем конституционно установленный запрет на придание законам о налогах и сборах обратной силы действует только относительно правовых норм, ухудшающих положение фискально-обязанных лиц. Подобная позиция четко отражена в постановлении Конституционного Суда РФ от 24 октября 1996 г. № 17-П: «...Конституция Российской Федерации не препятствует приданию обратной силы законам, если они улучшают положение налогоплательщиков. При этом благоприятный для субъектов налогообложения характер такого закона должен быть понятен как налогоплательщикам, так и государственным органам, взимающим налоги» (п. 4).

Как следствие, в НК РФ нашла развитие и ст. 54 Конституции РФ, согласно ч. 2 которой «никто не может нести ответственность за деяние, которое в момент его совершения не признавалось правонарушением. Если после совершения правонарушения ответственность за него устранена или смягчена, применяется новый закон». Применительно к налоговому праву данное правило означает, что акты законодательства о налогах и сборах, устраняющие или смягчающие ответственность за нарушение законодательства о налогах и сборах либо устанавливающие дополнительные гарантии защиты прав субъектов налоговых правоотношений, имеют обратную силу. Также могут иметь обратную силу акты законодательства о налогах и сборах, отменяющие налоги и (или) сборы, снижающие размеры ставок налогов или сборов, устраняющие обязанности субъектов налоговых правоотношений или иным образом улучшающие их положение. Нормативные акты, содержащие названные нормы, приобретают обратную силу только при условии прямого указания на это обстоятельство в самом налоговом законе. Придание закону обратной силы означает его распространение на отношения, возникшие до его вступления в законную силу.

Интересной спецификой источников налогового права, отличающей налоговое законодательство от иных нормативных Правовых актов, является действие в качестве переходного закона. Переходный период налогового закона предполагает, что в случае изменения налоговых норм не в пользу фискально-обязанных лиц для отдельных субъектов сохраняется ранее действовавший правовой режим.

Источники налогового права, как и источники иных отраслей (подотраслей) права, обладают следующими свойствами:

— формальная определенность;

— общеобязательность, охраняемая возможностью государственного принуждения;

— законность, заключающаяся в! наличии юридической силы. Источник налогового права должен быть издан в пределах компетенции соответствующим государственным или муниципальным органом; соответствовать актам вышестоящих органов; надлежащим образом опубликован (обнародован).

Вместе с тем источники налогового права имеют свои характерные черты, отличающие их от совокупностей нормативно-правовых актов, регулирующих иные отрасли (подотрасли) права.

Во-первых, источники налогового права регулируют общественные отношения, составляющие предмет налогового права. Предмет налогового права служит правообразующим фактором правотворчества в налоговой сфере.

Во-вторых, источники налогового права принимаются только теми органами государства или местного самоуправления, правотворческая компетенция которых прямо предусмотрена НК РФ. Вопросы, регулирующие налогообложение, не могут выноситься на референдум. Данное положение вытекает из норм Конституции РФ (ст. 71, ч. 1 ст. 76, ч. 3 ст. 104, ст. 106), которые нашли развитие в Федеральном законе «О референдуме в Российской Федерации»[7]. Согласно названному Закону вопросы принятия и изменения налогов и сборов на референдум не выносятся. Однако отсутствие возможности принятия нормативного правового акта о налогах и сборах всенародным голосованием не означает малозначительности налогового законодательства. Напротив, обсуждение на референдуме неоправданно усложнило бы налоговый процесс, сделало его весьма дорогостоящим. Обсуждение проектов налоговых законов осуществляется через средства массовой информации, а принятие осуществляется парламентом, т. е. посредством представительной демократии.

В-третьих, налоговое право, являясь кодифицированной подотраслью финансового права, регулируется не только НК РФ. Источники налогового права характеризуются множественностью, обусловленной принципом разделения властей и федеративной природой российского государства. Теория разделения властей относит правотворчество к исключительной прерогативе законодательной власти. Однако это не означает полной изоляции других ветвей власти — каждая из них принимает участие в процессе правотворчества посредством законодательной инициативы или непосредственно. Непосредственное правотворчество исполнительной ветви власти выражается в подзаконном нормотворчестве. Судебная власть выполняет правотворческие функции при применении ею аналогии права, аналогии закона, создании судебных прецедентов. В налоговой деятельности государства особое значение приобретают постановления Конституционного Суда РФ. Таким образом, в системе источников налогового права выделяются законы и подзаконные нормативные правовые акты.

Налоговый кодекс РФ использует обобщенное понятие «законодательство о налогах и сборах», особенностью которого является включение не только законов в собственном смысле, но и других нормативных правовых актов.

Развитие федеративных начал в построении российского государства обусловливает и сложную разветвленную систему источников налогового права, в которой выделяются правовые акты федерального, регионального и муниципального уровней.[8]

Похожие работы

... принципы налогообложения. Эти принципы формулируются в процессе развития юридической науки (в первую очередь , науки налогового права и финансового права, затем на определенном этапе развития общества закрепляются в законодательстве в виде основных начал налогового законодательства, становятся принципами налогового права) Налоговое законодательство. Налоговое законодательство – это ...

... (налоговые правоотношения), охватывают разнообразные сферы государственных, имущественных, властно-распорядительных отношений и имеют сложносоставной характер. Поэтому система таких отношений, являющихся предметом налогового права, представляет собой совокупность следующих общественных отношений: властных отношений по установлению, введению и взиманию налогов и сборов в Российской Федерации; ...

... его собый юридический режим метода, с помощью которого осуществляется регулирование указанной сферы общественных отношений. При этом явственно видно сходство методов финансового и налогового права. Анализ предмета и метода налогового права позволяет классифицировать его как подотрасль финансового права, объединяющую совокупность однородных финансово-правовых норм, регулирующих значимый по объему ...

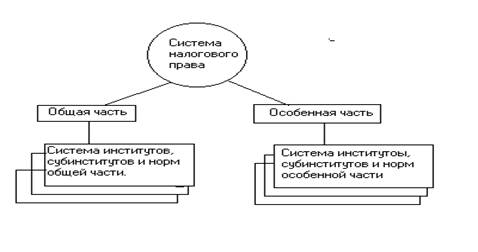

... права: Система налогового права – совокупность налоговых правовых институтов, каждый из которых состоит их группы правовых норм, регулирующих однородные, обладающие качественным единством виды налоговых отношений. Структура системы налогового права РФ: · Общая часть – составляют институты, включающие отправные, общие положения, действие которых распространяется на большинство ...

0 комментариев