Навигация

Экспресс-диагностика финансового состояния организации

2.2 Экспресс-диагностика финансового состояния организации

Оценку текущего состояния необходимо начинать с анализа имущественного положения предприятия, характеризуемого составом и состоянием активов, которыми владеет и распоряжается предприятие для достижения своих целей. Оно изменяется с течением времени за счет различных факторов, главным из которых является достигнутые за истинный период финансовые результаты.

Анализ структуры имущества осуществляется на основе сравнительного аналитического баланса, который включает в себя и вертикальный и горизонтальный анализ. Структура стоимости имущества дает общее представление о финансовом состоянии предприятия. Она показывает долю каждого элемента в активах и соотношение заёмных и собственных средств, покрывающих их, в пассивах. Анализ динамики состава и структуры баланса дает возможность установить размер абсолютного и относительного прироста или уменьшения всего имущества предприятия и отдельных его видов.

Общая сумма активов ОАО «Курганхиммаш» к концу 2006 г. увеличилась по сравнению с 2005 г. (с 56115 тыс.р. до 70792 тыс. р.) В структуре активов на протяжении исследуемого периода наблюдаются определенные закономерности - основную массу активов предприятия составляют оборотные активы. Они в основном представлены запасами и дебиторской задолженностью и краткосрочными финансовыми вложениями. Подавляющую часть пассива ОАО «Курганхиммаш» занимают краткосрочные обязательства. Следует отметить, что это достаточно высокий показатель, говорящий о малой степени автономности предприятия. Подавляющую долю заемного капитала составляют краткосрочные кредиты и займы, а также кредиторская задолженность, что вносит негативный аспект в финансовое состояние предприятия. Рассматривая заемный капитал предприятия, можно заметить, что долгосрочное банковское кредитование не использовались. Это вполне объяснимо в современных российских условиях. Краткосрочное кредитование же очень активно использовалось. Здесь причиной выступила, вероятно, необходимость кредитов на расширение производства, введение новой продукции.

Рассмотрим состав и динамику стоимости имущества организации (Таблица 1).

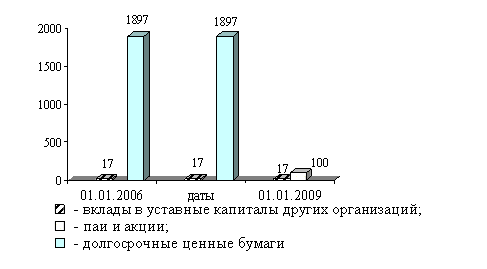

Рассматривая структуру внеоборотных активов предприятия, необходимо отметить, что нематериальные активы имеют очень малый удельный вес в общей структуре внеоборотных активов, что свидетельствует о том, что избранную предприятием стратегию нельзя назвать инновационной, так как оно не вкладывает средства в патенты, лицензии, другую интеллектуальную собственность. Наличие долгосрочных финансовых вложений указывает на то, что вложения предприятия имеют инвестиционную направленность.

Таблица 1 - Состав и динамика имущества организации

| № п/п | Виды имущества организации | Даты | ||||||

| 01.01.04 | 01.01.05 | 01.01.06 | 01.01.07 | |||||

| сумма, тыс. р. | сумма, тыс. р. | темп прироста за 2005, % | сумма, тыс. р. | темп прироста за 2006, % | сумма, тыс. р. | темп прироста за 2007, % | ||

| А | 1 | 2 | 3 | 4 | 5 | 6 | 7 | |

| 1 | ВВнеоборотные активы | 25352 | 34284 | 35,232 | 29783 | -13,129 | 28541 | -4,170 |

| 1.1 | Нематериальные активы | 3 | 3 | - | 3 | - | 2 | -33,333 |

| 1.2 | Основные средства | 22067 | 30777 | 39,471 | 26464 | -14,014 | 26073 | -1,477 |

| 1.3 | Незавершенное строительство | 2426 | 413 | -82,976 | 1268 | 207,022 | 439 | -65,379 |

| 1.4 | Доходные вложения в материальные ценности | 0 | 0 | - | 0 | - | 0 | - |

| 1.5 | Долгосрочные финансовые вложения | 103 | 3087 | 2897,087 | 2026 | -34,370 | 2026 | - |

| 1.6 | Отложенные налоговые активы | 753 | 4 | -99,469 | 22 | 450,000 | 0 | - |

| 1.7 | Прочие внеоборотные активы | 0 | 0 | - | 0 | - | 0 | - |

| 2 | оборотные Оборотные активы борот | 30763 | 23731 | -22,859 | 35045 | 47,676 | 42251 | 20,562 |

| 2.1 | Запасы | 12821 | 9429 | -26,457 | 13184 | 39,824 | 19281 | 46,245 |

| 2.2 | НДС по приобретенным ценностям | 1271 | 286 | -77,498 | 73 | -74,476 | 100 | 36,986 |

| 2.3 | Дебиторская задолженность (свыше 12 мес.) | 0 | 0 | - | 0 | - | 0 | - |

| 2.4 | Дебиторская задолженность (менее 12 мес.) | 14019 | 13324 | -4,958 | 21170 | 58,886 | 21807 | 3,009 |

| 2.5 | Краткосрочные финансовые вложения | 2179 | 451 | -79,302 | 197 | -56,319 | 779 | 295,431 |

| 2.6 | Денежные средства | 472 | 240 | -49,153 | 421 | 75,417 | 284 | -32,542 |

| 2.7 | Прочие оборотные активы | 1 | 1 | - | 0 | - | 0 | - |

| 3 | Итого актив | 56115 | 58015 | 3,386 | 64828 | 11,744 | 70792 | 9,200 |

| 4 | Коэффициент соотношения оборотных и внеоборотных активов (стр.2 / стр.1) | 1,213 | 0,692 | -42,951 | 1,177 | 70,087 | 1,480 | 25,743 |

Оборотные активы в рассматриваемый период в основном представлены краткосрочной дебиторской задолженностью, основная масса которой приходится на покупателей и заказчиков.

В таблице 2 приведена группировка статей актива баланса по степени ликвидности.

Из таблицы 2 видно, что с точки зрения группировки по степени ликвидности, основную часть активов составляют труднореализуемые активы, 2004г. – 45,179 %, 2005г. – 59,095 %, 2006г. – 45,942 %, 2007 г. – 40,317 %, а абсолютно ликвидные активы представляют собой лишь малую часть (1,502%). Это объясняется снижением доли денежных средств и краткосрочных финансовых вложений.

Таблица 2 – Группировка статей актива баланса по степени ликвидности

| № п\п | Группа активов | Сумма, тыс .р. | Удельный вес, % | ||||||

| даты | даты | ||||||||

| 01.01.04 | 01.01.05 | 01.01.06 | 01.01.07 | 01.01.04 | 01.01.05 | 01.01.06 | 01.01.07 | ||

| А | 1 | 2 | 3 | 4 | 5 | 6 | 7 | 8 | |

| 1 | А1- абсолютно ликвидные активы | 2651 | 691 | 618 | 1063 | 4,724 | 1,191 | 0,953 | 1,502 |

| 2 | А2- быстрореализуемые активы | 14020 | 13325 | 21170 | 21807 | 24,984 | 22,968 | 32,656 | 30,804 |

| 3 | А3- медленно реализуемые активы | 14092 | 9715 | 13257 | 19381 | 25,113 | 16,746 | 20,449 | 27,377 |

| 4 | А4- труднореализуемые активы | 25352 | 34284 | 29783 | 28541 | 45,179 | 59,095 | 45,942 | 40,317 |

| 5 | Итого | 56115 | 58015 | 64828 | 70792 | 100,000 | 100,000 | 100,000 | 100,000 |

Финансовое состояние любого предприятия в условиях рыночной экономики не может не зависеть от состава и структуры его пассивов. Соотношение различных источников капитала компании (собственных и заемных) оказывает значительное влияние на его финансовую устойчивость.

Состав и динамика источников формирования имущества организации показаны в таблице 3.

Подавляющую часть источников средств предприятия занимает заемный капитал. На это повлияло расширение роста производства. В то же время, тот факт, что подавляющую долю заемного капитала составляет кредиторская задолженность, вносит негативный аспект в финансовое состояние предприятия.

Рассматривая заемный капитал предприятия, можно заметить, что банковское кредитование использовалось в полной мере. Это вполне объяснимо в современных российских условиях. Долгосрочные кредиты не использовались. Здесь причиной выступила, вероятно, дороговизна кредитов и осторожность руководства в вопросах привлечения банковских ресурсов.

Таблица 3 - Состав и динамика источников формирования имущества организации

| № п/п | Виды имущества организации | Даты | ||||||

| 01.01.04 | 01.01.05 | 01.01.06 | 01.01.07 | |||||

| сумма, тыс. р. | сумма, тыс. р. | темп прироста за 2004, % | сумма, тыс. р. | темп прироста за 2005, % | сумма, тыс. р. | темп прироста за 2006, % | ||

| А | 1 | 2 | 3 | 4 | 5 | 6 | 7 | |

| 1 | Собственный капитал (всего) | 20930 | 21082 | 0,726 | 21202 | 0,569 | 22012 | 3,820 |

| 1.1 | Уставный капитал | 20200 | 20200 | - | 20200 | - | 20200 | - |

| 1.2 | Добавочный капитал | 0 | 0 | - | 0 | - | 0 | - |

| 1.3 | Резервный капитал | 0 | 0 | - | 0 | - | 0 | - |

| 1.4 | Нераспределенная прибыль (непокрытый убыток) | 730 | 882 | 20,822 | 1002 | 13,605 | 1812 | 80,838 |

| 1.5 | Доходы будущих периодов | 0 | 0 | - | 0 | - | 0 | - |

| 2 | Заемный капитал (всего) | 35185 | 36933 | 4,968 | 43626 | 18,122 | 48705 | 11,642 |

| 2.1.1 | Долгосрочные займы и кредиты | 0 | 0 | - | 0 | - | 0 | - |

| 2.1.2 | Отложенные налоговые обязательства | 0 | 0 | - | 0 | - | 75 | - |

| 2.1.3 | Прочие долгосрочные обязательства | 0 | 0 | - | 0 | - | 0 | - |

| 2.2.1 | Краткосрочные займы и кредиты | 19487 | 24063 | 23,482 | 28054 | 16,586 | 26020 | -7,250 |

| 2.2.2 | Кредиторская задолженность | 15004 | 12870 | -14,223 | 15572 | 20,995 | 22685 | 45,678 |

| 2.2.3 | Задолженность участникам по выплате доходов | 0 | 0 | - | 0 | - | 0 | - |

| 2.2.4 | Резервы предстоящих расходов и платежей | 0 | 0 | - | 0 | - | 0 | - |

| 2.2.5 | Прочие краткосрочные обязательства | 0 | 0 | - | 0 | - | 0 | - |

| 3 | Итого пассив | 56115 | 58015 | 3,386 | 64828 | 11,744 | 70792 | 9,200 |

Основная доля в общей массе обязательств принадлежит краткосрочным кредитам и займам, а также кредиторской задолженности, и их удельный вес постоянно увеличивается.

В структуре кредиторской задолженности преобладает задолженность перед поставщиками и подрядчиками, при этом задолженность перед персоналом по оплате труда за последний год значительно сократилась.

В таблице 4 приведена группировка статей пассивов баланса по степени срочности обязательств.

Таблица 4 – Группировка статей пассива баланса по степени срочности обязательств

| № п\п | Группа пассивов | Сумма, тыс.р. | Удельный вес, % | |||||||

| даты | даты | |||||||||

| 01.01.04 | 01.01.05 | 01.01.06 | 01.01.07 | 01.01.04 | 01.01.05 | 01.01.06 | 01.01.07 | |||

| А | 1 | 2 | 3 | 4 | 5 | 6 | 7 | 8 | ||

| 1 | П1- наиболее срочные обязательства | 15004 | 12870 | 15572 | 22685 | 26,738 | 22,184 | 24,020 | 32,045 | |

| 2 | П2- краткосрочные пассивы | 19487 | 24063 | 28054 | 26020 | 34,727 | 41,477 | 43,275 | 36,756 | |

| 3 | П3- долгосрочные пассивы | 694 | 0 | 0 | 75 | 1,237 | 0 | 0,000 | 0,106 | |

| 4 | П4- постоянные пассивы | 20930 | 21082 | 21202 | 22012 | 37,298 | 36,339 | 32,705 | 31,094 | |

| 5 | Итого | 56115 | 58015 | 64828 | 70792 | 100,000 | 100,000 | 100,000 | 100,000 | |

Из таблицы 4 видно, что основную массу пассивов по степени срочности занимают краткосрочные – 34,727 % в 2004г., 41,477 % - в 2005г., 43,275 % - в 2006г., 36,756 % в 2007 г. Малую долю в пассивах занимает группа долгосрочных пассивов ее доля за рассматриваемый период не достигает 2 %.

Также для анализа предприятия необходимо провести анализ его ликвидности и платежеспособности. Анализ ликвидности организации представляет собой анализ ликвидности баланса и заключается в сравнении средств по активу, сгруппированных по степени ликвидности и расположенных в порядке убывания с обязательствами по пассиву, объединенными по срокам их погашения в порядке возрастания сроков. Оценка ликвидности баланса ОАО «Курганхиммаш» представлена в таблице 5.

Таблица 5 – Оценка типа ликвидности баланса

| № п/п | Даты | ||

| 01.01.05 | 01.01.06 | 01.01.07 | |

| А | Б | В | |

| 1 | А1 < П1 | А1 < П1 | А1 < П1 |

| 2 | А2 < П2 | А2 < П2 | А2 < П2 |

| 3 | А3 > П3 | А3 > П3 | А3 > П3 |

| 4 | А4 > П4 | А4 > П4 | А4 > П4 |

| 5 | Код ситуации (0, 0,1) | Код ситуации (0,0,1) | Код ситуации (0,0,1) |

Из приведенных данных основе предоставленных расчетов в таблице 5, можно сделать вывод, что баланс не является ликвидным.

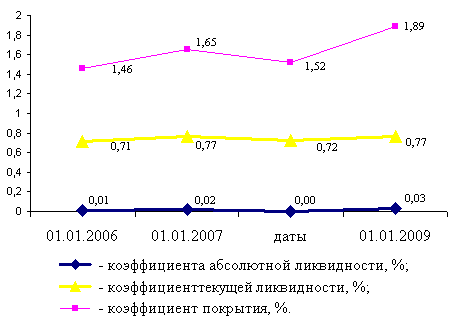

Динамика показателей платежеспособности организации показана в таблице 6.

Таблица 6 – Динамика показателей платежеспособности организации

| № п/п | Показатели | Даты | ||

| 01.01.05 | 01.01.06 | 01.01.07 | ||

| А | 1 | 2 | 3 | |

| 1 | Коэффициент абсолютной ликвидности [норматив ≥0,2] | 0,019 | 0,014 | 0,022 |

| 2 | Коэффициент срочной (мгновенной, т.е. по состоянию на определенную дату) ликвидности | 0,006 | 0,010 | 0,006 |

| 3 | Коэффициент текущей ликвидности [норматив ≥2] | 0,635 | 0,793 | 0,865 |

| 4 | Коэффициент критической ликвидности [норматив ≥1] | 0,379 | 0,494 | 0,470 |

| 5 | Коэффициент платежеспособности [норматив ≥1] | 0,581 | 0,849 | 0,689 |

| 6 | Коэффициент покрытия обязательств (чистыми активами) [норматив ≥2] | 1,571 | 1,486 | 1,451 |

| 7 | Степень платежеспособности общая | 0,025 | 0,024 | 0,021 |

| 8 | Степень платежеспособности по текущим обязательствам | 0,025 | 0,024 | 0,021 |

| 9 | Коэффициент задолженности по кредитам банков и займам | 0,197 | 0,178 | 0,011 |

| 10 | Коэффициент задолженности фискальной системе | 0,029 | 0,053 | 0,002 |

| 11 | Коэффициент внутреннего долга | 0,006 | 0,008 | 0,001 |

| 12 | Коэффициент защищенности кредиторов (Сила воздействия финансового рычага – СВФР) | 1,062 | 1,123 | 1,575 |

| 13 | Соотношение кредиторской и краткосрочной дебиторской задолженности | 0,966 | 0,735 | 1,040 |

| 14 | Коэффициент задолженности другим организациям | 0,070 | 0,080 | 0,084 |

По данным таблицы 6 видно, что коэффициент абсолютной ликвидности за отчетный период снизился, что свидетельствует о расширении перспективных возможностей предприятия. Коэффициенты текущей и срочной ликвидности на уровне допустимых значений. Коэффициент покрытия обязательств также находился не в пределах допустимых значений.

На уровне допустимых значений были коэффициенты задолженности фискальной системе и коэффициенты внутреннего долга.

В целом же на основе анализа коэффициентов платежеспособности организации можно сделать вывод, что в течении рассматриваемого периода предприятие находилось в довольно устойчивом финансовом состоянии и кредитоспособность его была на среднем уровне.

Анализ показателей, которые обеспечивают пополнение запасов предприятия, показаны в таблице 7.

Таблица 7 - Показатели обеспеченности запасов предприятия

| № п/п | Показатели | Даты | ||

| 01.01.05 | 01.01.06 | 01.01.07 | ||

| А | 1 | 2 | 3 | |

| 1 | Собственный оборотный капитал | -13202 | -8581 | -6454 |

| 2 | Краткосрочные займы и кредиты | 24063 | 28053 | 26020 |

| 3 | Сумма собственного оборотного капитала и краткосрочных займов и кредитов | 10861 | 19473 | 19566 |

| 4 | Кредиторская задолженность поставщикам | 6641 | 7880 | 15184 |

| 5 | Общая величина основных источников формирования запасов | 44263 | 49255 | 46220 |

| 6 | Общая величина запасов | 9429 | 13184 | 19281 |

| 7 | Излишек (+) / недостаток (-) собственного оборотного капитала для покрытия запасов (Е1) (стр.1 -стр. 6) | -22631 | -21765 | -25735 |

| 8 | Излишек (+) / недостаток (-) суммы собственного оборотного капитала и краткосрочных займов и кредитов для покрытия запасов (Е2) (стр.3 -стр. 6) | 1432 | 6289 | 285 |

| 9 | Излишек (+) / недостаток (-) общей величины основных источников для покрытия запасов (Е3) (стр.5 -стр. 6) | 34834 | 36071 | 26939 |

| 10 | Тип финансовой устойчивости | 0,1,1 | 0,1,1 | 0,1,1 |

| 11 | Процент покрытия запасов (стр.5 / стр.6) | 4,694 | 3,736 | 2,397 |

Анализ таблицы 7 показал, что за рассматриваемый период с 2005г. По 2007г. на предприятии наблюдается отсутствие собственного оборотного капитала, что способствует увеличению краткосрочных кредитов и займов. Основную долю в кредиторской задолженности занимает задолженность поставщикам, это результат высокой дебиторской задолженности. Величина запасов с 2005 г. по 2007 г. увеличилась, это результат увеличения основных источников формирования запасов.

Также следует отметить, что за анализируемый период на предприятии не меняется тип финансовой устойчивости, который является вполне устойчивым.

Похожие работы

... и нефтегазового оборудования в 2006 г. на 54 %, в2007 г. на 25 %; объем производства товаров народного потребления снижается в 2006 г. на 42 %, а в 2007 г. на 59 %. 2. Анализ использования производственных ресурсов 2.1 Анализ использования предметов труда Основные обобщающие показатели представлены в таблице 3. Таблица 3 - Оценка эффективности использования материальных ресурсов ...

... средняя , Округляем это значение до 5900 тыс. р. Удельный вес статьи «Финансовые вложения» составляет 0,012% Значение уровня существенности при аудите финансовых вложений составляет 5900*0,012% = 71 тыс. р. Риск аудитора (аудиторский риск) означает вероятность того, что бухгалтерская отчетность экономического субъекта может содержать не выявленные существенные ошибки и (или) искажения после ...

0 комментариев