Навигация

Выборочный метод изучения взаимосвязей финансовых показателей деятельности банка

Министерство образования РФ

Всероссийский заочный финансово-экономический институт

Кафедра статистики

КУРСОВАЯ РАБОТА

по дисциплине "Статистика"

на тему

"Выборочный метод изучения взаимосвязей финансовых показателей деятельности банка"

Уфа 2009

Введение

В современном обществе важную роль в механизме управления экономикой выполняет статистика. Она осуществляет сбор, научную обработку, обобщение и анализ информации, характеризующей развитие экономики страны, культуры и уровня жизни населения. В результате предоставляется возможность выявления взаимосвязей в экономике, изучения динамики ее развития, проведения международных сопоставлений и в конечном итоге - принятия эффективных управленческих решений на государственном и региональном уровнях.

Цель работы – составить общее представление о выборочном методе и о возможностях его применения в экономике. Работа содержит классификацию типов случайной и неслучайной выборки, описание каждого метода, их преимущества и недостатки. Для каждого типа случайной выборки приведены формулы расчета ошибки репрезентативности (выборочного среднего) и объема выборки.

Суть выборочного метода и его роль в экономике.

Одной из задач, которые стоят перед экономистом при проведении исследования, является сбор необходимых данных об объекте исследования. Множество элементов, составляющих объект исследования, называют генеральной совокупностью (ГС). Наиболее простым, на первый взгляд, способом сбора данных является сплошное обследование ГС. Однако применение сплошного обследования не всегда представляется возможным. В этом случае применяется выборочное обследование. Суть выборочного метода заключена в том, что обследованию подвергается только часть элементов ГС, которая называется выборочной совокупностью (ВС).

Выборочный метод имеет более широкую область применения. Широта области применения выборочного метода объясняется тем, что небольшой (по сравнению с ГС) объем выборки позволяет использовать более сложные методы обследования, включая использование различных технических средств (например, видео- и аудиоаппаратуры).

Следует различать единицы отбора и единицы наблюдения. Единицами отбора являются единицы или группы единиц ГС, отбираемые на каждом этапе формирования ВС. Единицы наблюдения – это отобранные единицы ГС, характеристики которых непосредственно измеряются. Если выборка проходит в несколько этапов (многоступенчатая выборка), то единицы отбора и единицы наблюдения могут не совпадать.

Разделяют два типа ошибок. Случайная (статистическая) ошибка – это ошибки, которые возникают вследствие случайной вариации значений, вызванной тем, что наблюдается только часть единиц, а не вся ГС. Случайные ошибки уменьшаются с увеличением объема ВС. Случайную ошибку можно измерить методами математической статистики, если при формировании ВС соблюдался принцип случайности. Принцип случайности заключается в следующем: каждый элемент ГС имеет равную и отличную от нуля вероятность попасть в ВС.

1. Теоретическая часть

1.1 Общая характеристика выборочного метода

Теоретической основой выборочного метода является закон больших чисел. В силу этого закона при ограниченном рассеивании признака в генеральной совокупности и достаточно большой выборке с вероятностью, близкой к полной достоверности, выборочная средняя может быть сколь угодно близка к генеральной средней. Закон этот, включающий в себя группу теорем, доказан строго математически. Таким образом, средняя арифметическая, рассчитанная по выборке, может с достаточным основанием рассматриваться как показатель, характеризующий генеральную совокупность в целом.

Разумеется, не всякая выборка может быть основой для характеристики всей совокупности, к которой она принадлежит. Таким свойством обладают лишь репрезентативные (представительные) выборки, т. е. выборки, которые правильно отражают свойства генеральной совокупности. Существуют способы, позволяющие гарантировать достаточную репрезентативность выборки. Как доказано в ряде теорем математической статистики, таким способом при условии достаточно большой выборки является метод случайного отбора элементов генеральной совокупности, такого отбора, когда каждый элемент генеральной совокупности имеет равный с другими элементами шанс попасть в выборку. Выборки, полученные таким способом, называются случайными выборками. Случайность выборки является, таким образом, существенным условием применения выборочного метода.

Статистическое наблюдение можно организовать сплошное и несплошное. Сплошное наблюдение предусматривает обследование всех единиц изучаемой совокупности и связано с большими трудовыми и материальными затратами. Изучение не всех единиц совокупности, а лишь некоторой части, по которой следует судить о свойствах всей совокупности в целом, можно осуществить несплошным наблюдением. В статистической практике самым распространенным является выборочное наблюдение.

Выборочное наблюдение - это такое несплошное наблюдение, при котором отбор подлежащих обследованию единиц осуществляется в случайном порядке, отобранная часть изучается, а результаты распространяются на всю исходную совокупность. Наблюдение организуется таким образом, что эта часть отобранных единиц в уменьшенном масштабе репрезентирует (представляет) всю совокупность.

Совокупность, из которой производится отбор, называется генеральной, и все ее обобщающие показатели - генеральными.

Совокупность отобранных единиц именуют выборочной совокупностью, и все ее обобщающие показатели - выборочными.

При любых статистических исследованиях возникают ошибки двух видов: регистрации и репрезентативности.

Ошибки регистрации могут иметь случайный (непреднамеренный) и систематический (тенденциозный) характер. Случайные ошибки обычно уравновешивают друг друга, поскольку не имеют преимущественного направления в сторону преувеличения или преуменьшения значения изучаемого показателя. Систематические ошибки направлены в одну сторону вследствие преднамеренного нарушения правил отбора (предвзятые цели). Их можно избежать при правильной организации и проведении наблюдения.

Ошибки репрезентативности присущи только выборочному наблюдению и возникают в силу того, что выборочная совокупность не полностью воспроизводит генеральную. Они представляют собой расхождение между значениями показателей, полученных по выборке, и значениями показателей этих же величин, которые были бы получены при проведенном с одинаковой степенью точности сплошном наблюдении, т.е. между величинами выборных и соответствующих генеральных показателей.

По виду различают индивидуальный, групповой и комбинированный отбор. При индивидуальном отборе в выборочную совокупность отбираются отдельные единицы генеральной совокупности; при групповом отборе - качественно однородные группы или серии изучаемых единиц; комбинированный отбор предполагает сочетание первого и второго видов.

По методу отбора различают повторную и бесповторную выборки.

При повторной выборке общая численность единиц генеральной совокупности в процессе выборки остается неизменной. Ту или иную единицу, попавшую в выборку, после регистрации снова возвращают в генеральную совокупность, и она сохраняет равную возможность со всеми прочими единицами при повторном отборе единиц вновь попасть в выборку ("отбор по схеме возвращенного шара"). Повторная выборка в социально-экономической жизни встречается редко. Обычно выборку организуют по схеме бесповторной выборки.

При бесповторной выборке единица совокупности, попавшая в выборку, в генеральную совокупность не возвращается и в дальнейшем в выборке не участвует; т.е. последующую выборку делают из генеральной совокупности уже без отобранных ранее единиц ("отбор по схеме невозвращенного шара"). Таким образом, при бесповторной выборке численность единиц генеральной совокупности сокращается в процессе исследования.

1.2 Финансовые показателиФинансовые показатели - набор показателей, использующихся для исследования эффективности деятельности компании, и измерения степени риска ее операций. Обычно выделяют четыре группы показателей: коэффициенты рентабельности, оборачиваемости, ликвидности и структуры капитала.

1.2.1 Показатели ликвидности

Ликвидность – это способность организации ответить по своим краткосрочным обязательствам. Если платежеспособность фирма низка, это говорит о ее крайне слабом финансовом здоровье и невозможности решать большинство вопросов своей деятельности, в частности такого, как привлечение новых займов, поскольку доверие кредиторов будет подорвано. Иначе ликвидность определяют как качество оборотных (текущих) активов фирмы, их способность покрывать долги фирмы.

Коэффициенты ликвидности (Liquidity Ratios) - финансовые показатели, характеризующие платежеспособность компании в краткосрочном периоде, ее способность выдерживать быстротечные изменения в рыночной конъюнктуре и бизнес-среде.

Показатели ликвидности, как правило, рассчитываются на основе данных баланса компании. Наиболее распространенные коэффициенты:

1. Коэффициент текущей ликвидности

2. Коэффициент быстрой ликвидности

3. Чистый рабочий капитал

Коэффициент текущей ликвидности (Current Ratio, CR) - финансовый коэффициент, равный отношению текущих активов и текущих обязательств компании.

Рассчитывается по данным баланса фирмы как частное от деления текущих активов на текущие обязательства и показывает достаточно ли у предприятия средств, которые могут быть использованы для погашения краткосрочных обязательств. Является одним из показателей ликвидности компании, характеризующим ее способность выдерживать быстротечные изменения в рыночной конъюнктуре и бизнес-среде, такие как задержки платежей со стороны покупателей, колебания продаж, непредвиденные расходы или требования немедленной уплаты задолженностей.

Как правило, считается, что данный коэффициент не должен быть меньше 1, однако рекомендованные значения могут существенно меняться в зависимости от отрасли, страны и других условий.

Формула расчета:

![]()

Коэффициент быстрой ликвидности (коэф. лакмусовой бумажки, Quick Ratio, Acid Test Ratio, QR) - финансовый коэффициент, равный отношению высоколиквидных текущих активов и текущих обязательств компании.

Рассчитывается по данным баланса фирмы как частное от деления суммы денежных средств, краткосрочных инвестиций и дебеторской задолженности на на текущие обязательства. Характеризует способность компании отвечать по своим текущим обязательствам с использованием наиболее ликвидных (обращаемых в деньги) активов.

Формула расчета:

![]()

Чистый оборотный капитал (Чистый рабочий капитал, Net Working Capital, NWC) - разность между величиной текущих активов и текущих обязательств.

Данный показатель характеризует величину оборотного капитала, свободного от краткосрочных (текущих) обязательств, т.е. долю оборотных средств компании, которая профинансирована из долгосрочных источников и которую не надо использовать для погашения текущего долга. Рост величины NWC означает повышение ликвидности компании и увеличение ее кредитоспособности. В то же время, слишком большие значения оборотного капитала могут сигнализировать о неэффективной финансовой политике компании, которая приводит к снижению рентабельности (например, выбор долгосрочных, но более дорогих источников финансирования; неоправданное снижение кредиторской задолженности и т.п.).

Формула расчета:

NWC = Текущие активы – Текущие обязательства

1.2.2 Показатели хозяйственной активности (оборачиваемости)Коэффициенты оборачиваемости (Коэффициенты деловой активности, Activity Ratios) - группа финансовых показателей, характеризующих уровень деловой активности компании как в краткосрочном, так и в долгосрочном периоде.

Все коэффициенты оборачиваемости строятся на анализе соотношения объема продаж компании и тех или иных задействованных в производстве ресурсов. Чем выше показатели оборачиваемости, тем более эффективно используются ресурсы компании и тем меньше ресурсов требуется для ее работы. Тенденции в изменении показателей оборачиваемости в сравнении с аналогичными тенденциями других компаний отрасли могут использоваться для выявления потенциальных проблем в организации производства.

Наиболее распространенные показатели:

1. Коэффициент оборачиваемости дебиторской задолженности

2. Коэффициент оборачиваемости запасов

3. Коэффициент оборачиваемости кредиторской задолженности

4. Коэффициент оборачиваемости активов

Коэффициент оборачиваемости дебиторской задолженности (Receivables Turnover, RT) - финансовый показатель, рассчитываемый как отношение оборота компании к среднегодовой величине дебиторской задолженности.

Формула расчета:

![]()

RT показывает насколько эффективно компания организовала работу по сбору оплаты для свою продукцию. Снижение данного показателя может сигнализировать о росте числа неплатежеспособных клиентов и других проблемах сбыта, но может быть связан и с переходом компании к более мягкой политике взаимоотношений с клиентами, направленной на расширение доли рынка. Чем ниже оборачиваемость дебиторской задолженности, тем выше будут потребности компании в оборотном капитале для расширения объема сбыта.

Коэффициент оборачиваемости запасов (Inventory Turnover) - финансовый показатель, рассчитываемый как отношение себестоимости проданных товаров к среднегодовой величине запасов.

Формула расчета:

![]()

Чем выше оборачиваемость запасов компании, тем более эффективным является производство и тем меньше потребность в оборотном капитале для его организации.

Данный показатель рассчитывается, также, как среднее число дней, в течение которого запасы находятся на складе. В этом случае, формула выглядит следующим образом:

![]()

При использовании данных отчета о прибылях и убытках не за год, а за другой период, значение себестоимости продаж должно быть соответствующим образом скорректировано.

Коэффициент оборачиваемости кредиторской задолженности (Payables Turnover) - финансовый показатель, рассчитываемый как отношение себестоимости проданных товаров к среднегодовой величине кредиторской задолженности.

Формула расчета:

![]()

Чем выше данный показатель, тем быстрее компания рассчитывается со своими поставщиками. Снижение оборачиваемости может означать как проблемы с оплатой счетов, так и более эффективную организацию взаимоотношений с поставщиками, обеспечивающую более выгодный, отложенный график платежей и использующую кредиторскую задолженность как источник получения дешевых финансовых ресурсов.

Широко распространен еще один вариант данного показателя, выражающий оборачиваемость кредиторской задолженности как среднее число дней, в течение которых компания оплачивает свои долги. Этот вариант показателя называется Период сбора кредиторской задолженности и рассчитывается по следующей формуле:

![]()

При использовании данных отчета о прибылях и убытках не за год, а за другой период, значение себестоимости продаж должно быть соответствующим образом скорректировано.

Коэффициент оборачиваемости активов (Assets Turnover) - финансовый показатель, рассчитываемый как отношение оборота компании к среднегодовой величине суммарных активов.

Формула расчета:

![]()

Характеризует эффективность использования ресурсов, привлеченных для организации производства. Является показателем, косвенно отражающим потенциальную рентабельность работы компании.

Этот тип финансовых показателей определяет, насколько хорошо фирма использует свои ресурсы. Обычно показатели активности выражают соотношение между величиной продаж и различными элементами активов, то есть выясняют количество продаж, созданное одним рублем инвестиций в активы. Следовательно, неудовлетворительные финансовые показатели должны послужить отправной точкой не только для пересмотра финансовых планов, но и в первую очередь для переформулирования общей стратегии фирмы.

1.2.3 Показатели доходности (рентабельности)Коэффициенты рентабельности (Profitability Ratios) - финансовые показатели, характеризующие прибыльность работы компании.

Наиболее распространенные коэффициенты:

1. Коэффициент рентабельности продаж

2. Коэффициент рентабельности активов

3. Коэффициент рентабельности собственного капитала

4. Коэффициент рентабельности инвестированного капитала

Коэффициент рентабельности продаж (Return On Sales, Net Profit Margin, ROS) - отношение чистой прибыли компании к ее обороту.

Формула расчета:

![]()

Все данные, необходимые для расчета данного показателя, берутся из отчета о прибылях и убытках. Коэффициент рентабельности продаж отражает доход компании на каждый заработанный рубль и может быть полезен как для правильной интерпретации данных об обороте, так и для экономических прогнозов в условиях ограниченного объема рынка, сдерживающего рост продаж.

Коэффициент рентабельности собственного капитала (Return On Equity, ROE) - отношение чистой прибыли компании к среднегодовой величине акционерного капитала.

Рентабельность собственного капитала характеризует доходность бизнеса для его владельцев, рассчитанную после вычета процентов по кредиту (т.е. чистая прибыль, в отличие от таких показателей, как ROA или ROIC, не корректируется на сумму процентов по кредиту).

Формула расчета:

![]()

В расчете может использоваться не чистая прибыль, а прибыль до налога.

Кроме того, иногда вместо ROE используется показатель рентабельности обыкновенного акционерного капитала (Return On Common Equity, ROCE), в этом случае формула показателя выглядит следующим образом:

![]()

Во всех случаях при расчете данного коэффициента предполагается использование данных из годовых отчетов о прибылях и убытках. Если при расчете используется квартальная или другая отчетность, то коэффициент должен быть умножен на число периодов отчетности в году.

Коэффициент рентабельности активов (Return On Assets, ROA) - отношение чистой прибыли компании без учета процентов по кредитам к ее суммарным активам.

Коэффициент рентабельности активов характеризует способность руководства компании эффективно использовать ее активы для получения прибыли. Кроме того, этот коэффициент отражает среднюю доходность, полученную на все источники капитала (собственного и заемного).

Формула расчета:

![]()

Проценты по кредитам прибавляются к чистой прибыли компании для того, чтобы исключить их учет из коэффициента. Это позволяет сделать его расчет независимым от способа финансирования деятельности и облегчает сравнение показателей рентабельности разных компаний. Поскольку в отчете о прибылях и убытках начисленные проценты не только уменьшают значение чистой прибыли, но и обеспечивают снижение налоговых выплат (на сумму равную Проценты * Ставка налога), то для правильного их учета необходимо скорректировать сумму процентов и данной формуле, для этого используется коэффициент (1- Ставка налога).

Коэффициент рентабельности инвестированного капитала (Return On Invested Capital, ROIC) - отношение чистой операционной прибыли компании к среднегодовой суммарного инвестированного капитала.

Данный коэффициент характеризует доходность, полученную на капитал, привлеченный из внешних источников. В общем виде, формула расчета показателя выглядит следующим образом:

![]()

В качестве инвестированного капитала должен учитываться только капитал, вложенный в основную деятельность компании, так же, как и рассматриваемая прибыль является прибылью от основной деятельности.

В общем виде, инвестированный капитал можно вычислить как сумму оборотных средств в основной деятельности, чистых основных средств и чистых прочих активов (за вычетом беспроцентных обязательств). Другой вариант расчета - инвестированными средствами считают сумму собственного капитала и долгосрочных обязательств. Детали определения величины инвестированного капитала будут зависеть от особенностей ведения учета и структуры бизнеса. Главное условие, которое должно быть при этом достигнуто, это то, что при анализе должен быть учтен тот и только тот капитал, который использован для получения прибыли, включенной в расчет.

Коэффициент рентабельности инвестиций (Return On Investment, ROI) - финансовый показатель, характеризующий доходность инвестиционных вложений.

ROI представляет собой обобщенную формулу анализа прибыльности произвольных инвестиций в активы. Он рассчитывается следующим образом:

![]()

При анализе финансовой отчетности компаний термином ROI часто называют либо группу финансовых показателей, характеризующих рентабельность различных составляющих капитала, либо показатель рентабельности инвестированного капитала (ROIC).

Похожие работы

... уравнения для оценки неизвестных значении зависимой переменной. Решение названных задач опирается на соответствующие приемы, алгоритмы, показатели, применение которых дает основание говорить о статистическом изучении взаимосвязей. Следует заметить, что традиционные методы корреляции и регрессии широко представлены в разного рода статистических пакетах программ для ЭВМ. Исследователю остается ...

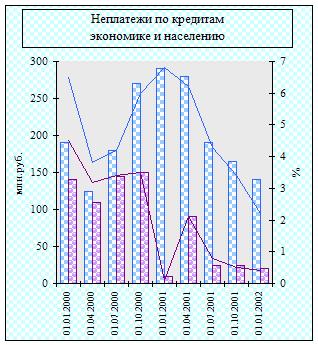

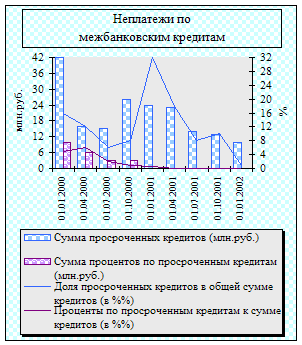

... вероятно не должен превышать 3 - 4 %, а резервы на покрытие убытков по ссудам должны быть не менее величины просроченных кредитов. Рассмотрим метод определения финансовой устойчивости коммерческого банка через показатель достаточности капитала. В целях поддержания ликвидности баланса коммерческими банками на должном уровне и обеспечения экономической устойчивости в их работе, Центральный ...

... банков журналом «Forbes» (русская версия). Примечание 2. Надежность банка оценена « Forbes» как ***, что означает рейтинг уровня B. Такой рейтинг был до начала финансового кризиса примерно у половины крупных российских банков. На 01.01.09 надежность банка оценивалась рейтинговым агентством Fitch уже выше на 3 пункта, как В1 (но в марте 2009 г. она была вновь снижена, однако эту процедуру ...

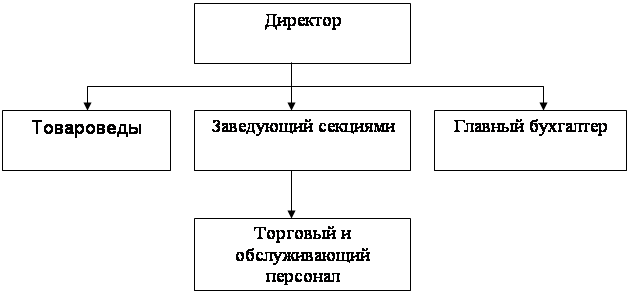

... Исходя из этого, сумма балансовой прибыли в 2001 г. увеличилась на 273 тыс. руб., или более, чем в 7 раз. 2.2. Анализ экономических показателей деятельности предприятия Основу коммерческой деятельности розничного торгового предприятия на потребительском рынке составляет процесс продажи товаров. Экономическое содержание этого процесса отражает товарооборот, который является одним из основных ...

0 комментариев