Навигация

Текущее состояние рынка ипотечного кредитования в России

2.1 Текущее состояние рынка ипотечного кредитования в России

Рынок ипотеки в России находится в стадии своего качественного формирования. В то же время наблюдаются высокие темпы его роста - все больше сделок на рынке недвижимости заключается с использованием ипотеки. Если в 2009 году доля сделок с ипотекой на рынке жилья составляла 3,5%, то в 2010 году уже 8,6%, а в 2010 году по итогам первого полугодия — 14%. [7]

Темпы развития ипотечного рынка превзошли самые смелые ожидания экспертов. Начиная с 2004 года объем выданных ипотечных кредитов увеличивается примерно на 30–35% ежегодно. Объем задолженности по ипотечным кредитам на 1 октября 2010 года вырос до 486,2 млрд. руб., увеличившись в два раза по сравнению с 1 января 2010 года, по оценкам РИА «РосБизнесКонсалтинг» (РБК).

Однако, несмотря на высокую динамику развития ипотечного кредитования в России, абсолютные его объемы очень малы в сравнении с развитыми странами. Так, например, по данным, содержащимся в исследовании международного рейтингового агентства Standard & Poor`s на 01.01.2010, доля услуг ипотечного кредитования в российском ВВП была крайне низкая и составляла менее 2% (1,8% от ВВП) против 53% в США и 38% в странах Евросоюза.

По суммарному объему ипотечного кредитования российский рынок отстает от европейского более чем в 300 раз, а по некоторым характеристикам приближается к развивающимся странам. Эксперты рынка считают, что в среднесрочной перспективе высокие темпы роста развития рынка ипотечного кредитования в РФ сохранятся, а правительство планирует увеличить долю объема ипотечного кредитования в ВВП до 5,5% к 2011 году, а к 2012 году достичь уровня 6,6% при ежегодном приросте ВВП на 10%.

Кроме того, необходимо констатировать, что вклад ипотечных операций в финансирование покупки недвижимости в России остается пока крайне низким. Доля задолженности по ипотечным кредитам в ВВП составила чуть меньше 2%. Для сравнения, в странах Западной Европы отношение ипотечного долга в ВВП достигает 70%, в США - 50%, а в странах Центральной и Восточной Европы - 25%.

Россия пока еще входит в число стран с низким уровнем обеспеченности населения услугами ипотечного кредитования. На одного россиянина в настоящее время приходится около $20 задолженности по ипотечным кредитам, в то время как на жителя Польши - $300, Латвии - $550. В целом по Западной Европе показатель ипотечного долга на душу населения колеблется в пределах $17–25 тыс. Что касается России, то по разным оценкам услугами ипотечного кредитования пока воспользовались не более 2% населения. [8]

2.2 Потенциал российского рынка ипотечного кредитования

Потенциал российского ипотечного рынка получает высокую оценку со стороны банков. Предпосылки такого оптимизма следующие:

1) неудовлетворенность населения жилищными условиями.

Состояние жилищного фонда сегодня не отвечает потребностям населения. Всего около 15% населения крупнейших городов РФ абсолютно удовлетворены своими жилищными условиями (таблица 1).

Таблица 1

Удовлетворенность жителей крупнейших городов РФ жилищными условиями, %

| Все устраивает | 15 |

| В целом устраивают, но хотят лучше | 38 |

| Не устраивают и требуют улучшения | 35 |

| Абсолютно не удовлетворены | 12 |

Количество аварийных и ветхих домов превышает предельно допустимую норму. По данным портала «Русьипотека», потребность в жилье составляет на сегодняшний день 1,5 млрд. кв.м. Лишь незначительная часть этой потребности может быть удовлетворена на вторичном рынке - примерно 0,2 млрд. Таким образом, потребность в новом строительстве составляет около 1,3 млрд. кв.м. Однако пока ежегодный ввод нового жилья в несколько раз отстает от этот показателя;

2) либерализация условий ипотечного кредитования со стороны банка.

Одной из тенденций на рынке ипотечного кредитования является постепенное снижение ставок до 12–15% в рублях и 9–14% в валюте. Однако в промышленно развитых странах ставка по ипотечным кредитам ниже: в США, например, она составляет 5–6% годовых, в Испании 3–4%. Однако объективно ставка по кредитам не может быть ниже уровня инфляции, который в 2009 году составил 9,8%;

3) перемещение ипотечных операторов в регионы.

Одной из отличительных особенностей сегодняшнего рынка ипотечного кредитования является перемещение ипотечных операторов в регионы. Московский рынок уже перенасыщен, в то время как за его пределами существует огромный неудовлетворенный спрос на ипотеку. Будет развиваться и межбанковская конкуренция: крупные государственные банки сразятся с иностранными, а крупные частные - с региональными;

4) рост ипотечных программ.

Количество ипотечных программ неуклонно растет, одновременно происходит их постепенная переориентация на рыночные условия кредитования и рефинансирование. Собственные ипотечные программы активно продвигают Росбанк, УРАЛСИБ, Фора-Банк, МДМ-Банк и ряд других;

5) появление специализированных ипотечных банков.

В марте 2004 года образовался Городской Ипотечный Банк — третий после МИА и DeltaCredit специализированный ипотечный банк в России. В 2005 году начал работу Русский Ипотечный Банк, ОПТБанк поменял свое название на Банк Жилищного Финансирования, акцентируя внимание на развитии данного направления;

6) изменение схем рефинансирования.

В 2005 году крупные банки начали активно рефинансировать ипотеку, продавая портфели друг другу. Первая публичная межбанковская сделка по продаже ипотечного портфеля состоялась 31 декабря 2004 года, когда ДельтаБанк приобрел у банка DeltaCredit пул кредитов в размере $10 млн, далее последовала сделка Райффайзенбанка и Городского Ипотечного Банка. А уже в 2006 году были проведены первые сделки по секьюритизации ипотеки.

Таким образом, на данный момент есть все основания считать ипотечный бизнес одним из наиболее перспективных направлений банковской деятельности в России. Быстрый рост доходов населения при высокой потребности в новом жилье создает предпосылки для активного расширения объемов ипотечного кредитования. Этим и объясняется стабильный рост числа банков, осуществляющих ипотечное кредитование. По данным Банка России на 1 апреля 2009 года, их число составило 414 (или треть от общего количества действующих кредитных организаций Российской Федерации), а в 2010 году насчитывалось уже 520 кредитных организаций.

Система ипотечного жилищного кредитования не только является инструментом в решении важной задачи обеспечения граждан жильем, но и содействует реализации стратегически взаимосвязанных социальных, экономических и политических целей общества в целом, поскольку: [9]

· она ориентирована на социально и экономически активные слои общества, что способствует формированию среднего класса, его социальной основы;

· посредством отлаженной деятельности механизма ипотечного кредитования происходит вовлечение инвестиций, в том числе иностранных, в реальный сектор экономики;

· система ипотечного кредитования играет существенную роль в укреплении легального сектора экономики, поскольку ориентирована на законные, надежно оцениваемые и прогнозируемые доходы граждан.

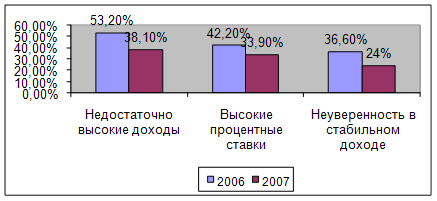

Однако кроме факторов, способствующих развитию системы ипотечного кредитования, есть и препятствующие факторы.

Похожие работы

... . руб.; 2008 г. – 147,6 млн. рублей. Таким образом, проанализировав нормативную базу муниципальных органов власти на примере города Хабаровска, можно сделать вывод, что ипотечное жилищное кредитование в городе Хабаровске получило свое достойное развитие, но все равно необходимо совершенствовать механизм кредитования населения и улучшать условия получения ипотечного жилищного кредитования молодых ...

... , уже закончившим период накопления. Также возможен вариант, рассчитанный на более состоятельную часть населения – ипотечного кредитования с использованием договора купли – продажи квартир в рассрочку. Отличительной чертой этой процедуры является фактическая реализация квартиры с рассрочкой оформления в собственность. Основу взаимоотношений составляет договор купли – продажи квартиры с рассрочкой ...

... первичного рынка, а также создание механизма рефинансирования первичных кредиторов за счет вторичного рынка; - ориентирована на работающее население, основным способом решения жилищной проблемы которого является долгосрочное ипотечное кредитование, при этом за органами государственной власти и местного самоуправления остается функция обеспечения жильем на условиях социального найма отдельных ...

... Дощенко Ю. История зарождения ипотеки // Вестник ДГУ, №3, 2002. 17. Квашнин В. Национальные системы ипотечного кредитования // Вопросы экономики, № 7, 2003г. 18. Масленченков Ю.С. "Финансовый менеджмент в коммерческом банке: Кн.2 : Технологический уклад кредитования. - М.: "Перспектива", 2000. 19. Масленченков Ю.С. "Финансовый менеджмент в коммерческом банке: ...

0 комментариев