Навигация

Сдерживающие факторы развития ипотеки

2.3 Сдерживающие факторы развития ипотеки

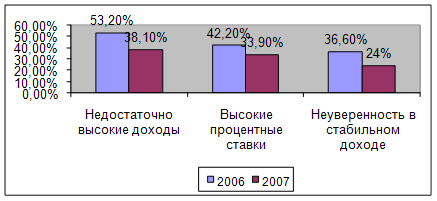

Развитие жилищной ипотеки в России сегодня сдерживается рядом факторов:

1) ограниченным платежеспособным спросом населения;

2) низкими объемами и невысоким качеством нового жилищного строительства в субъектах Российской Федерации, что обусловливает недостаточность предложений и высокую стоимость квартир на рынке жилья;

3) низкими темпами разработки и совершенствования законодательства о недвижимости и несогласованностью правовых актов. Например, очевидно, что большое значение для развития рынка жилья имеет земельное законодательство;

4) неразвитостью инфраструктуры рынка жилья и жилищного строительства. Традиционными участниками жилищного рынка являются строительные компании, банки, производители строительных материалов, страховые компании, риелторские и оценочные агентства. При наличии этих структур в России не отлажена технологическая схема их взаимодействия, и, следовательно, невысока эффективность всей системы, завышены расходы на совершение сделок;

5) психологическими факторами, главным из которых является национальная особенность большинства населения - нежелание жить в долг;

6) большим количеством административных барьеров. Строительные и ипотечные компании, заемщики сталкиваются с труднопреодолимыми административными препонами;

7) большим количеством субсидий в этой сфере, их «слабой адресностью». Эта же причина негативно влияет на развитие вторичного рынка жилья;

8) высокими процентными ставками, в связи с чем ипотечное кредитование в России не становится массовым и большинство россиян не могут воспользоваться ипотекой;

9) непрозрачными источниками доходов граждан;

10) неразвитостью организационно-технологической и финансовой инфраструктуры в системе ипотеки. [10]

2.4 Региональная экспансия на ипотечном рынке

В настоящее время ипотечное кредитование является наиболее востребованным и динамично развивающимся направлением розничного бизнеса российских банков.

На данный момент ипотечные ссуды входят в продуктовый ряд практически всех крупных иностранных банков, развивающих в России розничное направление деятельности. Конкурентная борьба нарастает, все более значимым фактором в этих процессах становится постепенное расширение участия в российском банковском секторе иностранного капитала, растущий интерес к России крупнейших транснациональных финансовых корпораций. Наличие конкуренции стимулирует общее повышение качества банковского обслуживания и внедрение современных банковских технологий.

Развитие ипотечного кредитования как одного из направлений розничного кредитования дало толчок региональной экспансии и строительству национальных и региональных банковских сетей. В условиях обостряющейся конкуренции перед банками встает острейшая задача увеличения точек присутствия банка на региональных рынках, банки активно реализуют стратегию «активного присутствия в регионах», появляются все новые отделения и дополнительные офисы. Регионы представляют значительный интерес для столичных банков с точки зрения недостаточной насыщенности их рынков финансовыми услугами, а значит, возможности получения дополнительной прибыли за счет географического расширения сферы деятельности.

Таким образом, можно констатировать, что развитие ипотечного рынка происходит от центра к регионам. Подавляющее большинство банков, предоставляющих ипотечные программы кредитования, находятся в Москве, именно там они конкурируют между собой за клиентов.

На сегодняшний день рынок ипотечного кредитования развит неравномерно - почти половина выдаваемых кредитов приходится на четыре региона: Москва, Московская область, Санкт-Петербург и Тюменская область. Оставшаяся половина приходится на остальные 83 региона Российской Федерации.

Однако сегодня имеет место тенденция к выравниванию региональных диспропорций на рынке ипотечного кредитования. Если в 2009 году доля четырех регионов составляла 44% от общего объема выдаваемых кредитов, то в 2010 году (по итогам первого полугодия 2010 года) - 34%.

Самая большая сумма объема ипотечного кредитования приходится на Центральный Федеральный округ. Здесь ее отметка достигает 38,7 млрд. руб. Меньше всего граждане обращаются к ипотеке в Дальневосточном Федеральном округе (таблица 2).

Таблица 2

Статистика рынка ипотечного кредитования в 2009 году по федеральным округам

| № | Федеральный округ | Количество сделок с жильем, шт. | Ипотека жилых помещений, шт. | Доля ипотеки в сделках с жильем, % | Количество закладных |

| 1. | Российская Федерация | 2400697 | 206123 | 9 | 125615 |

| 2. | Центральный ФО | 54633 | 38722 | 7 | 17330 |

| 3. | Северо-Западный ФО | 240402 | 15151 | 6 | 10095 |

| 4. | Южный ФО | 272207 | 12330 | 5 | 5969 |

| 5. | Приволжский ФО | 594134 | 54240 | 9 | 39660 |

| 6. | Уральский ФО | 289912 | 35237 | 12 | 12199 |

| 7. | Сибирский ФО | 354941 | 44780 | 13 | 36107 |

| 8. | Дальневосточный ФО | 102768 | 5663 | 6 | 4255 |

Стратегия активного географического расширения обусловлена активным развитием и огромным потенциалом региональных рынков недвижимости. Региональные рынки ипотечного кредитования характеризуются как высоко концентрированные, за исключением Москвы и Московской области.. [11]

Основная цель регионального развития банка - получение прибыли, поэтому естественно, что удаленные офисы в первую очередь открываются в «привлекательных» регионах. Для ипотечного кредитования эта привлекательность оценивается, прежде всего, по следующим критериям:

1) социально-экономическое развитие. Основным критерием экономического раз-вития региона является уровень средней заработной платы;

2) уровень финансовой грамотности населения. Измеряется объемом выданных населению кредитов, который определяет степень вовлеченности населения в кредитную систему;

3) уровень банковской конкуренции. Измеряется количеством банков, выдающих ипотечные кредиты, является отражением того, насколько благоприятны общие экономические и политические условия региона для развития банковского сектора;

4) развитие жилищного строительства. Характеризуется объемами и параметрами строительного сектора в регионе (вводимые в эксплуатацию квадратные метры жилой недвижимости);

5) доступность жилья. Определяется как соотношение темпов роста доходов населения и темпов роста цен на жилье, показывает относительную динамику платежеспособного спроса на рынке жилой недвижимости.

Важнейшим индикатором доступности жилья является показатель соотношения стоимости 1 кв.м жилья к уровню среднемесячной заработной платы в регионе. В Москве индекс доступности достиг уже отметки 7 (табл 3). В регионах, где ипотека развивается ускоренными темпами, этот показатель равен примерно 4. Благоприятной ситуацией для активного развития ипотеки в регионе считается такая, при которой индекс доступности жилья меньше 4. Таким образом, очевидно, что Москва, Санкт-Петербург, а также большинство крупных городов с численностью населения больше 1 миллиона уже приблизились к стадии насыщения по ипотеке, и перспективы развития ипотеки именно за средними городами.

Таблица 3

Расчет индекса доступности жилья

| Города | Средняя цена 1 кв.м. в рублях (январь 2009 г.) | Среднемесячная номинальная начисленная заработная плата, в рублях (2008 г.) | Индекс доступности жилья |

| Москва | 133756 | 17997 | 7 |

| Санкт-Петербург | 69711 | 13033 | 5 |

| Екатеринбург | 63601 | 10772 | 6 |

| Уфа | 5460 | 8632 | 6 |

| Самара | 44603 | 9614 | 5 |

| Новосибирск | 45224 | 9166 | 5 |

| Челябинск | 34440 | 9357 | 4 |

| Пермь | 40909 | 9516 | 4 |

| Казань | 39671 | 8850 | 4 |

| Ростов-на-Дону | 33722 | 7569 | 4 |

| Нижний Новгород | 38784 | 8112 | 5 |

| Омск | 33608 | 8867 | 4 |

| Красноярск | 31775 | 12472 | 3 |

| Волгоград | 30743 | 10667 | 3 |

Похожие работы

... . руб.; 2008 г. – 147,6 млн. рублей. Таким образом, проанализировав нормативную базу муниципальных органов власти на примере города Хабаровска, можно сделать вывод, что ипотечное жилищное кредитование в городе Хабаровске получило свое достойное развитие, но все равно необходимо совершенствовать механизм кредитования населения и улучшать условия получения ипотечного жилищного кредитования молодых ...

... , уже закончившим период накопления. Также возможен вариант, рассчитанный на более состоятельную часть населения – ипотечного кредитования с использованием договора купли – продажи квартир в рассрочку. Отличительной чертой этой процедуры является фактическая реализация квартиры с рассрочкой оформления в собственность. Основу взаимоотношений составляет договор купли – продажи квартиры с рассрочкой ...

... первичного рынка, а также создание механизма рефинансирования первичных кредиторов за счет вторичного рынка; - ориентирована на работающее население, основным способом решения жилищной проблемы которого является долгосрочное ипотечное кредитование, при этом за органами государственной власти и местного самоуправления остается функция обеспечения жильем на условиях социального найма отдельных ...

... Дощенко Ю. История зарождения ипотеки // Вестник ДГУ, №3, 2002. 17. Квашнин В. Национальные системы ипотечного кредитования // Вопросы экономики, № 7, 2003г. 18. Масленченков Ю.С. "Финансовый менеджмент в коммерческом банке: Кн.2 : Технологический уклад кредитования. - М.: "Перспектива", 2000. 19. Масленченков Ю.С. "Финансовый менеджмент в коммерческом банке: ...

0 комментариев