Навигация

Анализ финансового состояния предприятия

2. Анализ финансового состояния предприятия

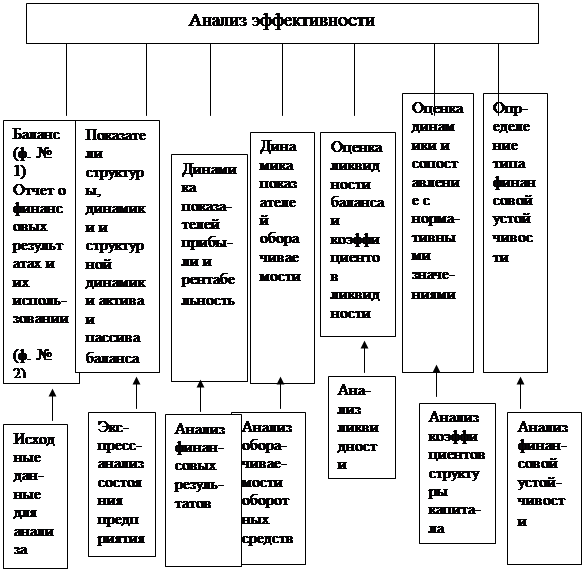

В этом разделе необходимо дать оценку имущественного положения предприятия и эффективности использования имущества. Для чего проводится:

1) анализ имущества предприятия;

2) опенка размещения средств в имуществе предприятия и обеспеченности собственными оборотными средствами;

3) анализ платежеспособности (ликвидности);

4) анализ финансовой устойчивости и вероятности банкротства;

5) анализ финансовых результатов (прибыли);

6) анализ показателей рентабельности;

7) сравнительная рейтинговая оценка финансового положения предприятия.

Для изучения состава имущества, его динамики и структуры на основании данных актива бухгалтерского баланса предприятия составляется аналитическая таблица 1.

Таблица 1 - Состав имущества предприятия

| Показатели | Код стр. ф.№1 | Сумма за год, тыс. руб. | Темп прироста, % | Уд. вес в имуществе, % | ||||

| на нач. | на кон. | изм. (+,-) | на нач. | на кон. | изм. (+,-) | |||

| 1. Имущество предприятия, всего | 300 | 17991 | 17358 | -633 | -3,5 | 100 | 100 | __ |

| в том числе: 2.Внеоборотные активы, из них: | 7392 | 7782 | +390 | +5,8 | 41,1 | 44,8 | +3,7 | |

| 2.1. нематериальные активы | 110 | --- | --- | --- | --- | --- | --- | --- |

| 2.2. основные средства | 120 | 7392 | 7614 | +322 | +4,4 | 41,1 | 43,9 | +2,8 |

| 2.3. незавершенное строительство | 130 | __ | 168 | +168 | __ | __ | 0,9 | +0,9 |

| 2.4. доходные вложения в материальные ценности | 140 | __ | __ | __ | __ | __ | __ | __ |

| 2.5. долгосрочные финансовые вложения | 145 | __ | __ | __ | __ | __ | __ | __ |

| 2.6. отложенные налоговые активы | 150 | __ | __ | __ | __ | __ | __ | __ |

| 2.7. прочие внеоборотные активы | 151 | __ | __ | __ | __ | __ | __ | __ |

| 3.Оборотные активы, из них: | 10599 | 9576 | -1023 | -9,6 | 58,9 | 55,2 | -3,7 | |

| 3.1. запасы | 210 | 199 | 483 | +284 | 142,7 | 1,1 | 2,8 | +1,7 |

| 3.2. налог на добавленную стоимость по приобретенным ценностям | 220 | 857 | 296 | -561 | -65,5 | 4,8 | 1,7 | -3,1 |

| 3.3.дебиторская задолженность (платежи по которой ожидаются более чем через 12 месяцев после отчетной даты) | 230 | __ | 6406 | +6406 | ___ | 36,9 | +36,9 | |

| 3.4.дебиторская задолженность (платежи по которой ожидаются в течение 12 месяцев после отчетной даты) | 240 | 9093 | 2086 | -7007 | -77,1 | 50,5 | 12,0 | -38,5 |

| 3.5.краткосрочные финансовые вложения | 250 | __ | __ | __ | __ | __ | __ | __ |

| 3.6. денежные средства | 260 | 450 | 305 | -145 | -32,2 | 2,5 | 1,8 | -0,7 |

| 3.7.прочие оборотные активы | 270 | __ | __ | __ | __ | __ | __ | __ |

В качестве показателей эффективности управления активами используют:

· Коэффициент реальных активов в имуществе предприятия (табл. 2), который зависит от характера деятельности предприятия.

Таблица 2 - Расчет коэффициента реальных активов в имуществе предприятия

| Показатели | Код строки ф. №1 | Начало года | Конец года | Изменение за год (+,-) |

| 1. Нематериальные активы | 110 | ------ | -------- | ------- |

| 2. Земельные участки и объекты природопользования | 121 | ____ | _____ | ____ |

| 3. Здания, сооружения, машины … | 122 | ------ | -------- | ------- |

| 4. Сырье, материалы … | 211 | 182 | 323 | +141 |

| 5. Затраты в незаверш. производстве | 213 | ____ | ____ | ____ |

| 6. Готовая продукция и товары для перепродажи | 214 | ------- | -------- | ------- |

| 7. Товары отгруженные | 215 | ------- | -------- | ------- |

| 8. Итого сумма реальных активов в имуществе предприятия | 182 | 323 | +141 | |

| 9. Общая стоимость активов | 300 | 17991 | 17358 | -633 |

| 10. Доля (коэффициент) реальных активов в имуществе предприятия, % | 3,18 | 2,74 | -0,44 |

· Показатели оборачиваемости. Финансовое положение предприятия находится в непосредственной зависимости от того, насколько быстро средства, вложенные в активы, превращаются в реальные деньги. Показатели оборачиваемости называют показателями деловой активности. Среди них:

Коэффициент оборачиваемости активов Коб,А характеризует число оборотов совершенных активами, т.е. скорость оборота данного вида активов:

Коб А = Q/A,

где Q - объем продаж (выручка - нетто от продажи продукции, работ, услуг), тыс. руб.;

A - среднегодовая стоимость активов, которая определяется по формуле

А = (Ан + Ак) / 2,

где Ан – стоимость активов на начало отчетного периода, тыс. руб

Ак – стоимость активов на конец отчетного периода, тыс. руб

А = (17991+17358) / 2 = 17674,5

Коб А = 25429 / 17674,5 = 1,439

Аналогичным образом определяются коэффициенты оборачиваемости оборотных активов, запасов, дебиторской и кредиторской задолженности.

Среднегодовая стоимость оборотных активов Е определяется как сумма величин запасов и дебиторской задолженности, тыс.руб.

Е = 483 + 6406 + 2086 = 8975

Коэффициент оборачиваемости оборотных активов Коб.Е определяется как частное выручки-нетто от продажи продукции, работ, услуг и среднегодовой стоимости оборотных активов

Коб.Е = 25429 / 8975 = 2,833

Коэффициент оборачиваемости запасов Коб.Z– это частное выручки-нетто от продажи продукции, работ, услуг и величины запасов

Коб.Z = 25429 / 483 = 52,648

Коэффициент оборачиваемости дебиторской задолженности Коб.Дз можно найти как частное выручки-нетто от продажи продукции, работ, услуг и величины дебиторской задолженности.

Коб.Дз = 25429 / 8492 = 2,994

Коэффициент оборачиваемости кредиторской задолженности Коб.Кз определяется как частное выручки-нетто от продажи продукции, работ, услуг и величины кредиторской задолженности.

Коб.Кз = 25429 / 10377 = 2,451

Продолжительность одного оборота активов в днях Тоб,А характеризует время, в течение которого деньги, вложенные в один из видов активов, возвращаются в денежную наличность в результате реализации продукции:

Тоб, А = ![]()

где Д - число дней в отчетном периоде (год - 360 дней);

Тоб, А = 360 / 1,439 = 250,17 дней

Продолжительность одного оборота запасов, дебиторской и кредиторской задолженности в днях определяется делением числа дней в отчетном периоде на соответствующие коэффициенты оборачиваемости.

ТобДз = 360 / 2,994 = 120,24 дней

Тоб,Кз = 360 / 2,451 = 146,88 дней

Тоб,Z= 360 / 52,648 = 6,84 дней

Продолжительность операционного цикла Доц равна сумме продолжительностей оборота запасов и оборота дебиторской задолженности.

Доц = 120,24 + 6,84 = 127,08 дней

Продолжительность финансового цикла Дфц определяется разность продолжительности операционного цикла и продолжительности оборота кредиторской задолженности.

Дфц = 127,08 – 146,88 = -19,8 дней

Продолжительность финансового цикла получается отрицательной, т.к. продолжительность оборота кредиторской задолженности больше продолжительности операционного цикла.

Таблица 3 - Расчет показателей оборачиваемости

| Показатели | Усл. обозначение | Величина показателя |

| 1. Выручка (нетто) от продаж, тыс. руб. | Q | 25429 |

| 2. Среднегодовая стоимость активов, тыс. руб. | А | 17674,5 |

| 3. Среднегодовая стоимость оборотных активов, тыс. руб. | Е | 8975 |

| в том числе: | ||

| 3.1. Запасы | Z | 483 |

| 3.2. Дебиторская задолженность | Дз | 8492 |

| 4. Кредиторская задолженность, тыс. руб. | Кз | 10377 |

| 5. К-т оборачиваемости активов | Коб.А | 1,439 |

| 6. К-т оборачиваемости оборотных активов | Коб.Е | 2,833 |

| 7. К-т оборачиваемости дебиторской задолженности | Коб.Дз | 2,994 |

| 8. К-т оборачиваемости кредит. задолженности | Коб.Кз | 2,451 |

| 9. Продолжительность оборота активов, дни | Тоб.А | 250,17 |

| в том числе: | ||

| 9.1. Запасов | Тоб.Z | 6,84 |

| 9.2. Дебиторской задолженности | Тоб.Дз | 120,24 |

| 10. Продолжит. оборота кредит. задолженности, дни | Тоб.Кз | 146,88 |

| 11. Продолжит. операционного цикла, дни | Доц | 127,08 |

| 12. Продолжит. финансового цикла, дни | Дфц | -19,8 |

Для оценки капитала, вложенного в имущество, а также изменения структурной динамики капитала по данным отчетного года составляется аналитическая таблица 4.

Таблица 4 - Состав капитала, вложенного в имущество предприятия

| Показатели | Код строки ф.№ 1 | Сумма, тыс. руб. | Темп прироста % (+,-) | Уд. вес элементов капитала, % | ||||

| на нач. года | на конец года | измен. за год | на нач. года | на кон. года | измен. за год | |||

| Общая стоимость капитала | 700 | 17991 | 17358 | -633 | -3,5 | 100 | 100 | __ |

| в том числе: | ||||||||

| 1. Собственный капитал | 490 | -1422 | 2032 | +3454 | +243 | -7,9 | 11,71 | +19,61 |

| из него: 1.1. Уставный капитал | 410 | 10 | 100 | +90 | +900 | 0,05 | 0,58 | +0,53 |

| 1.2. Добавочный капитал | 420 | 12357 | 12267 | -90 | -0,73 | 68,68 | 70,67 | +1,99 |

| 1.3. Резервный капитал | 430 | ---- | ---- | ---- | ---- | ---- | ---- | ---- |

| 1.4.Нераспределенная прибыль (непокрытый убыток) | 470 | -13789 | -10335 | +3454 | +25 | -76,64 | -59,54 | +17,1 |

| 2. Заемный капитал | 690 | 19413 | 15326 | -4087 | -21 | 107,9 | 88,29 | -19,61 |

| из него: 2.1. Займы и кредиты | 610 | 2500 | 4548 | +2048 | +82 | 13,89 | 26,2 | +12,31 |

| 2.2.Кредиторская задолженность | 620 | 13576 | 10377 | -3199 | -23,56 | 75,46 | 59,78 | -15,68 |

| 2.3. Задолженность перед участниками (учредителями) по выплате доходов | 630 | ___ | ___ | ___ | ___ | ___ | ___ | ___ |

| 2.4.Доходы будущих периодов | 640 | 3337 | 401 | -2936 | -88 | 18,55 | 2,31 | -16,24 |

| 2.5. Резервы предстоящих расходов | 650 | ___ | ___ | ___ | ___ | ___ | ___ | ___ |

| 2.6.Прочие краткосрочные обязательства | 660 | ___ | ___ | ___ | ___ | ___ | ___ | ___ |

Из таблицы 4 видно, что в течение года произошел существенный рост доли собственного капитала при уменьшении доли заемного. Рост доли собственного капитала произошел в основном за счет увеличения на 25% величины нераспределенной прибыли. Изменение доли заемного капитала произошло за счет уменьшения величин кредиторской задолженности и доходов будущих периодов. Общая стоимость капитала в течение года уменьшилась на 633 тыс. руб.

Таблица 5 - Определение собственного оборотного капитала и расчет влияния факторов на его изменение

| Показатели | Код строки ф. № 1 (расчет) | Сумма, тыс. руб. | |||

| на нач. года | на конец года | изменение за год | |||

| А | Б | 1 | 2 | 3 | |

| 1. Собственный капитал | 490 | -1422 | 2032 | +3454 | |

| 2. Долгосрочные пассивы | 590 | --- | --- | --- | |

| 3. Капитал, направленный на формир. в/об. активов | 190-511-512 | 7392 | 7782 | +390 | |

| 4. Собственный оборотный (функционирующий) капитал (Сос) | 490-(190-511-512) | -8814 | -5750 | +3064 | |

| 5. Влияние факторов на изменение Сос | |||||

| 5.1. Уставной капитал в части формирования оборотных средств | 410- (190-511-512) | -7382 | -7682 | -300 | |

| 5.2. Добавочный капитал | 420 | 12357 | 12267 | -90 | |

| 5.3. Резервный капитал | 430 | --- | --- | --- | |

| 5.4. Фонд социальной сферы | 440 | --- | --- | --- | |

| 5.5. Целевые финансирование и поступления | 450 | --- | --- | --- | |

| 5.6. Нераспределенная прибыль прошлых лет | 460 | --- | --- | --- | |

| 5.7. Нераспределенная прибыль отчетного года | 470 | -13789 | -10335 | +3454 | |

| Итого влияние факторов | х | ||||

| 6. Оборотные активы | 290 | 10599 | 9576 | -1023 | |

| 7. Краткосрочные обязательства | 690 | 19413 | 15326 | - 4087 | |

| 8. Собственный оборотный капитал | 490-190 | -8814 | -5750 | +3064 | |

На основе данных таблицы 5 можно сделать вывод, что организация не имеет собственного оборотного капитала, величина которого отрицательная. Это значит, что организация испытывает недостаток средств для покрытия запасов и дебиторской задолженности. На конец года наблюдается увеличение величины функционирующего капитала, что может говорить о возможной тенденции роста в будущем.

Для анализа обеспеченности предприятия Сос определяется их излишек или недостаток для покрытия запасов и дебиторской задолженности за товары, работы и услуги, не прокредитованные банком. Для анализа составляется аналитическая таблица 6, на основании которой дается оценка обеспеченности товарных операций собственным оборотным капиталом.

Таблица 6 - Обеспеченность предприятия собственными оборотными средствами для покрытия запасов и дебиторской задолженности

| Показатели | Код строки ф.№ 1 | Сумма, тыс. руб. | ||

| на начало года | на конец года | изменение за год (+,-) | ||

| 1. Наличие собственных оборотных средств | 490-190 | -8814 | -5750 | +3064 |

| 2. Запасы за вычетом расходов будущих периодов | 210-216 | 182 | 323 | +141 |

| 3. Дебитор. задолженность покупателей и заказчиков | 240+230 | 9093 | 8492 | -601 |

| 4. Векселя к получению | --- | --- | --- | |

| 5. Авансы выданные | --- | --- | --- | |

| 6. Итого (стр.2+3+4+5) | 9275 | 8815 | -460 | |

| 7. Краткосрочные кредиты банков и займы* | 610 | 2500 | 4548 | +2048 |

| 8. Кредитор. задолж-ть поставщикам и подрядчикам | 621 | 5642 | 1103 | -4539 |

| 9. Векселя к уплате | --- | --- | --- | |

| 10. Авансы полученные | --- | --- | --- | |

| 11. Итого (стр.7+8+9+10) | 8142 | 5651 | -2491 | |

| 12. Запасы, не прокредитов. банком (стр. 6– стр. 11) | 1133 | 3164 | +2031 | |

| 13. Излишек (+) или недостаток (-) Сос для покрытия запасов и дебиторской задолженности (стр.1– стр.12) | -9947 | -8914 | +1033 | |

| 14. Сумма средств, приравненных к собственным | --- | --- | --- | |

| 15. Излишек (+) или недостаток (-) Сос и приравненных к ним средств для покрытия запасов и дебиторской задолженности (стр.1+ стр.14 – стр.12) | -9947 | -8914 | +1033 | |

| * Под запасы | ||||

Исходя из данных таблицы 6, можно сделать вывод о том, что у организации недостаточно собственных оборотных средств для покрытия запасов и дебиторской задолженности.

Оценка чистых активов (Ач) предприятия осуществляется путем вычитания из суммы активов, принимаемых к расчету, суммы обязательств, принимаемых к расчету. При расчете величины Ач учитываются нематериальные активы, непосредственно используемые обществом в основной деятельности и приносящие доход.

Расчет Ач производится в утвержденной форме в виде таблицы 7.

Таблица 7 - Расчет чистых активов предприятия

| Показатели | Код строки ф.№ 1 | Сумма, тыс. руб. | ||

| на начало года | на конец года | изменение за год (+,-) | ||

| I. Активы | ||||

| 1. Нематериальные активы | 110 | --- | --- | --- |

| 2. Основные средства | 120 | 7392 | 7614 | +222 |

| 3. Незавершенное строительство | 130 | --- | 168 | +168 |

| 4. Доходы, вложенные в материальные ценности | 135 | ___ | ___ | ___ |

| 5. Долгосрочные финансовые вложения | 140 | --- | --- | --- |

| 6. Прочие внеоборотные активы | 150 | --- | --- | --- |

| 7. Запасы, включая НДС | 210+220 | 1056 | 779 | -277 |

| 8. Дебиторская задолженность* | 230+240 | 9093 | 8492 | -601 |

| 9. Краткосрочные финансовые вложения** | 250 | --- | --- | --- |

| 10. Денежные средства | 260 | 450 | 305 | -145 |

| 11. Прочие оборотные активы | 270 | --- | --- | --- |

| 12. Итого активы (сумма строк 1…11) | 17991 | 17358 | -633 | |

| II. Пассивы | ||||

| 13. Целевые финансирование и поступления | ||||

| 14. Заемные средства | 510+610 | 2500 | 4548 | +2048 |

| 15. Кредиторская задолженность | 620 | 13576 | 10377 | -3199 |

| 16. Задолженность участникам (учредителям) по выплате доходов | 630 | ___ | ___ | ___ |

| 17. Резервы предстоящих расходов | 650 | --- | --- | --- |

| 18. Прочие краткосрочные обязательства | 660 | --- | --- | --- |

| 19. Итого пассивы, исключаемые из стоимости активов (сумма строк 13…18) | 16076 | 14925 | -1151 | |

| 20. Стоимость чистых активов (стр. 12– стр. 19) | 1915 | 2433 | +518 | |

| * За исключением балансовой стоимости собственных акций, выкупленных у акционеров. ** За исключением задолженности участников (учредителей) по их взносам в уставной капитал | ||||

Под платежеспособностью предприятия понимают способность его к быстрому погашению своих краткосрочных долговых обязательств. Для этого необходимы денежные средства (достаточный запас денег на расчетном счете банка и в кассе и некоторые мобильные средства, которые предприятие может трансформировать в денежные средства).

Для оценки платежеспособности принято рассчитывать показатели ликвидности. Показатели ликвидности определяются отношением ликвидных оборотных активов предприятия к его краткосрочным обязательствам.

Краткосрочные обязательства (Ко) рассчитываются как итог раздела V «Краткосрочные обязательства» за вычетом «Доходов будущих периодов» (стр. 640) и «Резервов предстоящих расходов» (стр. 650).

Время, необходимое дня превращения в деньги различных составляющих оборотных средств, существенно отличается, поэтому различают три показателя (три степени) ликвидности: коэффициент абсолютной ликвидности; коэффициент срочной (быстрой) ликвидности; коэффициент текущей ликвидности.

Для оценки платежеспособности предприятия необходимо выбрать метод расчета и определить показатели ликвидности, дать оценку тенденции изменения этих показателей, указать пути повышения платежеспособности предприятия. Для расчета показателей ликвидности используется схема таблицы 8.

Таблица 8 - Расчет и динамика показателей ликвидности

| Показатель | Усл. обознач. | Код строки ф.№1 | Рекомендуемое значение | Расчет показателя | |

| на начало года | на конец года | ||||

| Исходные показатели | |||||

| 1. Краткосрочные (текущие) обязательства предприятия, тыс. руб. | Ко | 690-640 | х | 16076 | 14925 |

| 2. Оборотные активы, тыс. руб. | Е | 290 | х | 10599 | 9576 |

| 3. Денежные средства и КФВ, тыс. руб. | Дс | 250+ 260 | х | 450 | 305 |

| 4. Дебитор. задолженность, тыс. руб. | Дз | 230+240 | х | 9093 | 8492 |

| 5. Запасы (за вычетом расходов будущих периодов), тыс. руб. | Z | 210-216 | х | 182 | 323 |

| Расчетные показатели | |||||

| 6. К-т абсолютной ликвидности | Кал | ≥ 0,2 | 0,028 | 0,020 | |

| 7. К-т быстрой ликвидности | Кбл | ≥ 1,0 | 0,594 | 0,590 | |

| 8. К-т текущей ликвидности | Ктл | ≥ 2,0 | 0,659 | 0,642 | |

Коэффициент абсолютной ликвидности

Кал = ![]() ≥ 0,2

≥ 0,2

На начало года Кал = 450 / 16076 = 0,028

На конец года Кал = 305 / 14925 = 0,020

Коэффициент быстрой ликвидности

Кбл = ![]() ≥ 1,0

≥ 1,0

На начало года Кбл = (450+9093) / 16076 = 0,594

На конец года Кбл = (305+8492) / 14925 = 0,590

Коэффициент текущей ликвидности

Ктл = ![]() ≥ 2,0

≥ 2,0

На начало года Ктл = 10599 / 16076 = 0,659

На конец года Ктл = 9576 / 14925 = 0,642

Как видно из расчета коэффициентов ликвидности организация является полностью неплатежеспособной, так как все они намного меньше своих нормативных значений.

Среди показателей финансовых риска, связанных с вложением капитала предприятия, можно выделить показатели финансовой устойчивости (ФУ). Они рассчитываются по данным пассива бухгалтерского баланса и характеризуют структуру используемого капитала. В КП определяются следующие показатели ФУ:

· коэффициент автономии (независимости);

·коэффициент соотношения собственных и заемных средств (коэффициент финансирования);

·коэффициент обеспеченности собственными оборотными средствами;

·коэффициент финансовой устойчивости;

·коэффициент маневренности собственного капитала;

·индекс постоянного актива.

Расчет показателей ФУ предприятия производится по схеме, приведенной в таблице 9.

Таблица 9 – Расчет показателей финансовой устойчивости предприятия

| Показатель | Усл. обозн | Код стр. ф.№ 1 | Рекомендуемое значение | Расчет показателя | |

| на начало года | на конец года | ||||

| 1.Коэффициент автономии (независимости) | Кав | ³ 0,5 | - 0,079 | 0,117 | |

| 2. Коэффициент финансирования | Кс/з | ≥ 1,0 | - 0,073 | 0,132 | |

| 3. Коэффициент обеспеченности Сос | Косс | > 0,1 | - 0,83 | - 0,60 | |

| 4. Коэффициент финансовой устойчивости | Кфу | 1,08 | 0,88 | ||

| 5. Коэффициент маневр-ти собств. капитала | Км.ск | ≥ 0,5 | 6,2 | - 2,8 | |

| 6. Индекс постоянного актива | Iпа | < 1,0 | - 5,2 | 3,8 | |

Коэффициент автономии (независимости)

Кав = ![]() ,

,

где Ск – капитал и резервы, тыс. руб.

Вб – валюта баланса, тыс. руб.

На начало года Кав = -1422 / 17991 = - 0,079

На конец года Кав = 2032 / 17358 = 0,117

Коэффициент финансирования

Кс/з = ![]() ,

,

где Зкд – долгосрочные обязательства, тыс. руб.

Ко – краткосрочные обязательства, тыс. руб.

На начало года Кс/з = -1422 / 19413 = - 0,073

На конец года Кс/з = 2032 / 15326 = 0,132

Коэффициент обеспеченности Сос

Косс = ![]() ,

,

где Сос – собственные оборотные средства, тыс. руб.

Е – оборотные активы, тыс. руб.

На начало года Косс = -8814 / 10599 = - 0,83

На конец года Косс = -5750 / 9576 = - 0,60

Коэффициент финансовой устойчивости

Кфу = ![]() ,

,

На начало года Кфу = 19413 / 17991 = 1,08

На конец года Кфу = 15326/ 17358 = 0,88

Коэффициент маневренности собств. капитала

Км.ск = ![]() ,

,

где F – внеоборотные активы, тыс. руб.

На начало года Км.ск = (- 1422 – 7392) / -1422 = 6,2

На конец года Км.ск = (2032 – 7782) / 2032 = - 2,8

Индекс постоянного актива

Iпа = ![]() ,

,

На начало года Iпа = 7392 / - 1422 = - 5,2

На конец года Iпа = 7782 / 2032 = 3,8

Из анализа расчета коэффициентов финансовой устойчивости видно, что организация является финансово неустойчивой, так как все они намного отличаются от своих нормативных значений.

Для оценки вероятности банкротства (структуры баланса) предприятия и возможности восстановления его платежеспособности используются три показателя: 1) коэффициент текущей ликвидности, 2) коэффициент обеспеченности (текущих активов) собственными (оборотными) средствами и 3) коэффициент утраты (восстановления) платежеспособности

Для анализа состава, динамики и структуры прибыли предприятия составляется аналитическая таблица 10.

Таблица 10 - Состав, динамика и структура прибыли предприятия

| Показатели | Код строки ф. № 2 | Сумма тыс. руб. | Уд. вес в сумме налогооблагаемой прибыли, % | ||||

| отчет. год | предыд. год | измен. за год (+,-) | отчет. год | предыд. год | измен. за год (+,-) | ||

| 1. Доходы и расходы по обычным видам деятельности | |||||||

| 1.1. Выручка (нетто) от продажи товаров, продукции, работ, услуг | 010 | 25429 | 36835 | +11406 | х | х | х |

| 1.2. Себестоимость проданных товаров, продукции, работ, услуг | 020 | (25356) | (45574) | -20218 | х | х | х |

| 1.3. Валовая прибыль | 029 | 73 | - 8739 | + 8812 | х | х | х |

| 1.4. Коммерческие расходы | 030 | ---- | ---- | ---- | х | х | х |

| 1.5.Управленческие расходы | 040 | ---- | ---- | ---- | х | х | х |

| 1.6. Прибыль (убыток) от продаж | 050 | 73 | - 8739 | + 8812 | (4,7) | 160,7 | - 156,0 |

| 2. Операционные доходы и расходы | |||||||

| 2.1. Проценты к получению | 060 | 2 | ---- | - 2 | (0,1) | ---- | +0,1 |

| 2.2. Проценты к уплате | 070 | (421) | ( ---- ) | - 421 | 27,3 | ---- | 27,3 |

| 2.3. Доходы от участия в др. организациях | 080 | ---- | ---- | ---- | ---- | ---- | ---- |

| 2.4. Прочие операционные доходы | 090 | ---- | ---- | ---- | ---- | ---- | ---- |

| 2.5. Прочие операционные расходы | 100 | (208) | ( ---- ) | - 208 | 13,5 | ---- | +13,5 |

| 3. Внереализационные доходы и расходы | |||||||

| 3.1.Внереализационные доходы | 120 | 278 | 4056 | - 3778 | (18,1) | (74,6) | - 56,5 |

| 3.2.Внереализационные расходы | 130 | (1263) | (754) | + 509 | 82,1 | 13,9 | + 68,2 |

| 4. Прибыль (убыток) до налогооблож. | 140 | -1539 | -5437 | +3898 | 100 | 100 | 0 |

| 5. Отложенные налоговые активы | 141 | ---- | ---- | ---- | ---- | ---- | ---- |

| 6. Отложенные налоговые обязательства | 142 | ---- | ---- | ---- | ---- | ---- | ---- |

| 7. Текущий налог на прибыль | 150 | ---- | ---- | ---- | ---- | ---- | ---- |

| 8. Чистая прибыль (убыток) отчетного периода | 190 | ---- | ---- | ---- | ---- | ---- | ---- |

Из данных, приведенных в таблице 10, видно, что в отчетном году по сравнению с предыдущим наблюдается снижение величин выручки от продажи и себестоимости товаров, продукции, работ, услуг. Значительно выросла валовая прибыль и, соответственно прибыль от продаж, что является положительной тенденцией развития. В то же время можно наблюдать рост величин процентов к уплате, прочих операционных расходов. Также значительно снизились внереализационные доходы и выросли внереализационные расходы, что является отрицательной тенденцией. В итоге в отчетном году в результате хозяйственной деятельности отражен, хотя и сильно сократившийся по сравнению с предыдущим годом, убыток.

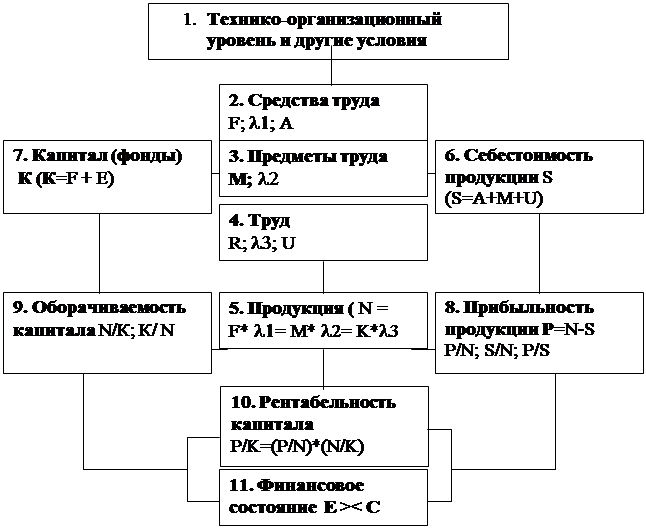

Показатели рентабельности характеризуют относительную эффективность использования ресурсов. Для расчета показателей с использованием ф. №2 составляется аналитическая таблица 11. Влияние факторов на отклонение экономической рентабельности и рентабельность собственного капитала, рассчитывается с использованием традиционных формул и трехфакторной модели Дюпона:

RА = Р/А = P/Q * Q/Cк * Cк/A= RQ *КобСк * Кав;

RСк = Р/Ск = Р/Q * Q/А * А/Ск = RQ *КобА * Кфз

где КобСк иКав – соответственно коэффициенты оборачиваемости собственного капитала и автономии (финансовой независимости);

КобА и Кфз - соответственно коэффициенты оборачиваемости активов и финансовой зависимости.

Таблица 11– Расчет показателей рентабельности

| Показатели | Условное обозначение | Значения показателей |

| 1. Выручка (нетто) от продаж, тыс. руб. | Q | 25429 |

| 2. Себестоимость проданных товаров, включая коммерческие и управленческие расходы, тыс. руб. | S | 25356 |

| 3. Прибыль (убыток) от продаж, тыс. руб. | P | 73 |

| 4. Сальдо операционных доходов и расходов | Роп | ---- |

| 5. Сальдо внереализационных доходов и расходов | Рвр | - 985 |

| 6. Прибыль до налогообложения | Рно | - 1539 |

| 7. Чистая прибыль (убыток) | Рч | --- |

| 8. Показатели (коэффициенты) рентабельности | ||

| 8.1. Основной деятельности (затрат) | RS | - 0,060 |

| 8.2. Продаж | RQ | 0,003 |

| 8.3. Активов (экономическая рентабельность) | RА | - 0,089 |

| 8.4. Оборотных активов | RОА | ---- |

| 8.5. Собственного капитала | RСк | ---- |

| 8.6. Инвестиционного капитала | RИк | ---- |

| 8.7. Заемного капитала | RЗк | - 0,100 |

По данным Отчета о прибылях и убытках, представленного в Приложении 2, невозможно рассчитать показатели рентабельности оборотных активов, собственного капитала и инвестиционного капитала, так как для их расчета необходимо значение чистой прибыли отчетного периода, которой в данном Отчете о прибылях и убытках отсутствует. Остальные коэффициенты рентабельности рассчитываются следующим образом:

Рентабельность основной деятельности

|

RS =

Rs = - 1539 / 25429 = - 0,060 = - 6,0%

|

RQ =

RQ = 73 / 25429 = 0,003 = 0,3%

Рентабельность активов (экономическая рентабельность)

|

RA =

RA = - 1539 / 17358 = - 0,089 = - 8,9%

Рентабельность заемного капитала

|

RЗк =

RЗк = - 1539 / 15326 = - 0,100 = - 10%

Заключение

В конце данного курсового проекта необходимо сделать выводы из проведенного анализа:

1. Организация не имеет собственного оборотного капитала, величина которого отрицательная. Это значит, что она испытывает недостаток средств для покрытия запасов и дебиторской задолженности. На конец года наблюдается увеличение величины функционирующего капитала, что может говорить о возможной тенденции роста в будущем.

2. У организации недостаточно собственных оборотных средств для покрытия запасов и дебиторской задолженности.

3. Как видно из расчета коэффициентов ликвидности организация является полностью неплатежеспособной, так как все они намного меньше своих нормативных значений.

4. Из анализа расчета коэффициентов финансовой устойчивости видно, что организация является финансово неустойчивой, так как все они намного отличаются от своих нормативных значений.

5. На основе анализа состава, динамики и структуры прибыли организации видно, что в отчетном году по сравнению с предыдущим наблюдается снижение величин выручки от продажи и себестоимости товаров, продукции, работ, услуг. Значительно выросла валовая прибыль и, соответственно прибыль от продаж, что является положительной тенденцией развития. В то же время можно наблюдать рост величин процентов к уплате, прочих операционных расходов. Также значительно снизились внереализационные доходы и выросли внереализационные расходы, что является отрицательной тенденцией. В итоге в отчетном году в результате хозяйственной деятельности отражен, хотя и сильно сократившийся по сравнению с предыдущим годом, убыток.

6. Практически все значения коэффициентов рентабельности, которые возможно рассчитать, являются отрицательными.

Из всего вышеуказанного можно сделать вывод, что организация является практически банкротом. Но необходимо также обратить внимание на отраслевую специфику данной организации. Нужно отметить, что МУП «Иврайэнерго», являясь муниципальным, т.е. починенным администрации города, не может самостоятельно отвечать по своим обязательствам. Все, необходимые для покрытия убытков средства, организации перечисляет администрация города. Убытки же возникают вследствие того, что население не вовремя оплачивает или совсем не оплачивает счета за полученную электроэнергию и тепло.

Список литературы

1. Балабанов И.Т. Основы финансового менеджмента. Как управлять капиталом? - М.: ФиС, 1995.

2. Ионова А.Ф., Селезнева Н.Н. Анализ финансово – хозяйственной деятельности организации. – М.: Изд-во «Бухгалтерский учет», 2005. – 312 с. (Библиотека журнала «Бухгалтерский учет»)

3. Ковалев В.В. Финансовый анализ: управление капиталом, выбор инвестиций, анализ отчетности. - М.: ФиС, 1996, с.-85.

4. Стоянова Е.С. Финансовый менеджмент. - М.: Перспектива, 1996.

[1] Балабанов И.Т. Основы финансового менеджмента. Как управлять капиталом? - М.: ФиС, 1995.

[2] Стоянова Е.С. Финансовый менеджмент. - М.: Перспектива, 1996.

[3] Ковалев В.В. Финансовый анализ: управление капиталом, выбор инвестиций, анализ отчетности. - М.: ФиС, 1996, с.-85.

[4] Ковалев В.В. Финансовый анализ: управление капиталом, выбор инвестиций, анализ отчетности. - М.: ФиС, 1996, с.-94.

[5] Балабанов И.Т. Основы финансового менеджмента. Как управлять капиталом? - М.: ФиС, 1995.

Похожие работы

... деятельности предприятия: учеб. пособие / Л.Л. Ермолович; под общ. ред. Л.Л. Ермоловича. – М.: Интерпрессервис; Экоперспектива, 2002. – 479с. 8. Зимин, Н.Е. Анализ и диагностика финансово-хозяйственной деятельности предприятия / Н.Е.Зимин, В.Н.Солопова. – М.: КолосС, 2004. – 384с. 9. Зимин, Н.Е. Технико-экономический анализ деятельности предприятий АПК / Н.Е. Зимин; под общ. Ред ...

... характеризует зависимость фирмы от внешних займов. Нормативное значение: = 1. 3. Коэффициент обеспеченности собственными источниками Кобесп. = П1 + П2 – А1 А2 Нормативное значение коэффициента: = 1 Глава 2. Анализ и диагностика финансово-хозяйственной деятельности (на примере ОАО «Салан») Разобрав теоретические основы хозяйственного и финансового анализа, а также ...

... . Анализ проведем в действующих и сопоставимых ценах для оценки причин изменения выпуска и реализации продукции. Данные для анализа представим в таблицах 2.1, 2.2, 2.3. Таблица 2.1 - Годовой объем производства продукции за 2007-2008гг. ООО «Асиновский городской молочный завод» наименование 2007г. 2008г. отклонения кол-во, т. себестоимость ед. руб. полная себестоимость т.р. кол-во, т. ...

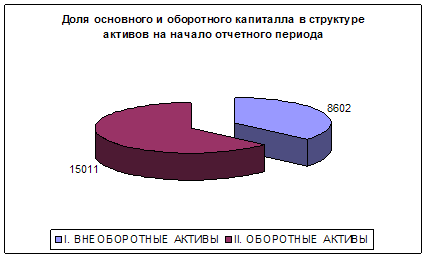

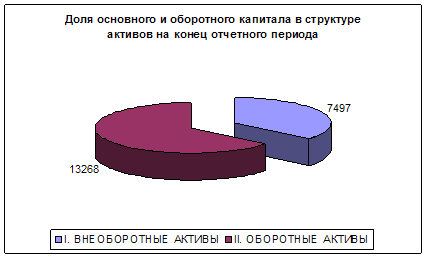

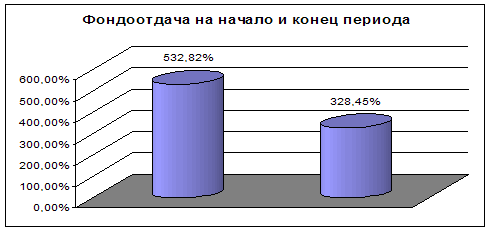

... капитала предприятия уменьшилась на 2,64% За счет уменьшения рентабельности продаж на 2,% рентабельность собственного капитала предприятия уменьшилась на 1,94% Итоговое изменение рентабельности капитала 47% 8. Анализ производственно-финансового левериджа Показатели На начало периода На конец периода Изменение Собственный капитал 10 10 0 Заемные средства 15 011 13 268 ...

0 комментариев