Навигация

МЕТОДИЧЕСКИЕ ОСНОВЫ РАСЧЕТА ЛИЗИНГОВЫХ ПЛАТЕЖЕЙ

2. МЕТОДИЧЕСКИЕ ОСНОВЫ РАСЧЕТА ЛИЗИНГОВЫХ ПЛАТЕЖЕЙ

2.1 РАСЧЕТ СУММЫ ЛИЗИНГОВЫХ ПЛАТЕЖЕЙ

Взаиморасчеты лизингодателя и лизингополучателя осуществляются в форме лизинговых платежей. Лизинговые платежи — это плата за пользование предоставленным по договору лизинга имуществом, осуществляемая лизингополучателем; размер, способ, форма и периодичность выплат устанавливаются в договоре по согласованию сторон[6].

Как установить величину лизинговых платежей? С одной стороны, она определяется путем договоренности участников лизинговой сделки с учетом спроса и предложения. С другой стороны, после внесения лизинговых платежей и лизингодатель, и лизингополучатель должны из выручки от реализации продукции или предоставления услуг лизингополучателем возместить производственные затраты и получить доход, необходимый для расширенного воспроизводства и личного потребления.

По экономическому содержанию лизинг относится к прямым инвестициям, в процессе использования которых лизингополучатель обязан возместить лизингодателю инвестиционные затраты (издержки), осуществленные в материальной и денежной формах, и выплатить вознаграждение. В лизинговые платежи включаются амортизация имущества за период, охватываемый сроком договора; оплата процентов за кредиты, использованные лизингодателем на приобретение имущества (предмета лизинга); плата за основную (процентное вознаграждение) услугу, т. е. за предоставление имущества по договору лизинга, плата за дополнительные услуги лизингодателя, предусмотренные договором; налог на добавленную стоимость. В состав лизинговых платежей могут дополнительно включаться стоимость выкупаемого имущества, если выкуп предусмотрен договором: страховые взносы за страхование предмета лизинга, если оно осуществляется лизингодателем; а также налог на имущество, если он уплачивается лизингодателем.

Все инвестиционные затраты (издержки) должны быть обоснованы и минимальны. Инвестиционные затраты относятся на себестоимость продукции (услуг) лизингополучателя. Лизинговые платежи выплачиваются лизингополучателем в виде отдельных взносов. Для расчета лизинговых платежей разработаны «Методические рекомендации по расчету лизинговых платежей», в соответствии с которыми общая сумма платежей по договору лизинга включает полную стоимость лизингового имущества; сумму кредитных ресурсов, использованных лизингодателем для приобретения лизингового имущества; комиссионное вознаграждение лизингодателю; страховую сумму при условии, если лизинговое имущество застраховано лизингодателем; затраты лизингодателя, оговоренные в договоре. Величина лизинговых платежей не может быть меньше стоимости объекта лизинга, поскольку в противном случае не будет обеспечено его простое воспроизводство.

Для расчета общей суммы лизинговых платежей применяется формула:

ЛП = АО + ПК + КВ +ДУ + НДС,(2.1)

где ЛП — общая сумма лизинговых платежей, руб.;

АО — величина амортизационных отчислений, причитающихся лизингодателю в текущем году, руб., рассчитываемых по формуле

АО = (БС∙На):100%,(2.2)

где БС — балансовая стоимость лизингового имущества, руб.,

На — норма амортизационных отчислений, процентов;

ПК — плата за используемые лизингодателем кредитные ресурсы, руб., рассчитываемая по формуле

ПК = (КР∙СТк):100%,(2.3)

где СТк — ставка за кредит, процентов годовых,

КР — кредитные ресурсы, используемые на приобретение лизингового имущества, плата за которые осуществляется в расчетном году, руб., рассчитываемые по формуле:

КР = Q∙(ОСн+ОСк):2,(2.4)

где Q — коэффициент, учитывающий долю заемных средств в общей стоимости приобретаемого имущества (Q = 1, если для приобретения были использованы только заемные средства),

ОСн и ОСк — расчетная и остаточная стоимость лизингового имущества на начало и конец года, руб.;

KB — комиссионное вознаграждение лизингодателя, руб., рассчитываемое по формулам:

КВt= р∙БС,(2.5)

где р — ставка комиссионного вознаграждения в годовых процента от балансовой стоимости лизингового имущества,

БС — балансовая стоимость лизингового имущества, руб.;

КВt = (ОСн+ОСк):2∙(СТв:100%),(2.6)

где ОСн и ОСк — расчетная остаточная стоимость лизингового имущества на начало и на конец года, руб.,

СТ — ставка комиссионного вознаграждения, устанавливаемая в процентах от среднегодовой остаточной стоимости лизингового имущества;

ДУ — плата лизингодателю за дополнительные услуги по договору в расчетном году, руб., определяется по формуле:

ДУt = (Р1 + Р2 + ... + Рn):Т(2.7)

где Р1, Р2, ...., Рn — расход лизингодателя на каждую услугу, оговоренную в договоре в руб.,

Т — срок договора в годах;

НДС — сумма налога на добавленную стоимость, уплачиваемая лизингополучателем за услуги лизингодателя, руб., и рассчитываемая по формуле

HДCt = (Bt∙CTn):100%,(2.8)

где СТn — ставка НДС, в процентах,

Bt — выручка от сделки по договору лизинга в расчетном году в руб. В сумму выручки включаются амортизационные отчисления, плата за пользование кредитными ресурсами, сумма комиссионного вознаграждения, плата за дополнительные услуги.

Bt = АОt + ПКt + KBt + ДУt ,(2.9)

причем, если лизингополучатель является малым предприятием, то НДС в общую сумму лизинговых платежей не включается.

Если по договору лизинга предусмотрена ежегодная выплата, то расчет суммы выплаты осуществляется по формуле:

ЛВг = ЛП:Т,(2.10)

где ЛП — общая сумма лизинговых платежей, руб.,

Т — срок лизингового договора в годах.

Если предусмотрена ежеквартальная выплата, то расчет суммы выплаты осуществляется по формуле:

ЛВг = ЛП:Т:4,(2.11)

где ЛВг — размер ежегодного взноса, руб.,

ЛП — общая сумма лизинговых платежей, руб.

Если осуществляется ежемесячная выплата, то расчет суммы выплаты осуществляется по формуле:

ЛВг = ЛП:Т:12,(2.12)

где ЛВг — размер ежегодного взноса, руб.,

ЛП — общая сумма лизинговых платежей, руб.

Похожие работы

... под поэтапное кредитование процесса производства, увязать конечные результаты с последующими денежными поступлениями от заказчика. 2.2. Оценка эффективности использования лизинга. Лизингополучателю необходимо при-нять грамотное управленческое решение о выборе способа фи-нансирования инвестиционного проекта, располагая при этом информацией о размере ежегодного лизингового платежа или об ...

... следующие варианты приобретения оборудования: За собственные средства; За счет кредита/займа; По лизинговой схеме. ГЛАВА III. ПРАКТИЧЕСКИЕ РЕЗУЛЬТАТЫ И ПРЕИМУЩЕСТВА ИСПОЛЬЗОВАНИЯ ЛИЗИНГА НА ПРИМЕРЕ ОАО «ПЕРМСКАЯ ГРЭС». В этой главе будут рассмотрены все три метода поставки оборудования. 3.1. Приобретение за счет собственных средств ...

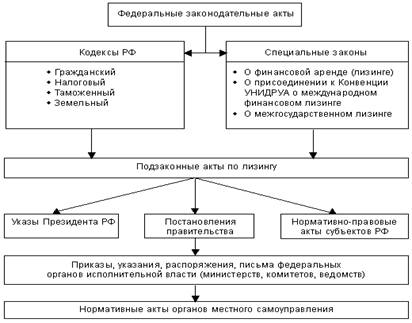

... лизинговую сделку, необходимо все тщательно продумать, составить бизнес-план, рассчитать свободные средства, которые можно потратить на развитие бизнеса, и т.д. 1.3 Законодательное обеспечение лизинга в России Россия относится к группе стран, в которой существует специальное законодательство, регулирующее лизинговые отношения. Структура нормативно-правовой базы представлена на схеме 1. ...

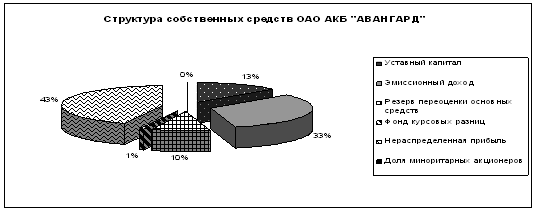

... вознаграждения, %. ОСн, ОСк – основные средства, приобретенные для передачи в финансовую аренду, на начало и конец года соответственно. ГЛАВА 2. Оценка организации эффективности лизинговых в коммерческом банке на примере ОАО «АВАНГАРД-ЛИЗИНГ» 2.1 Экономическая характеристика банковского холдинга «АВАНГАРД» Лизинговая компания ОАО «АВАНГАРД-ЛИЗИНГ» входит в состав банковского холдинга « ...

0 комментариев