Навигация

Актуальные проблемы управления финансами и рисками в лизинговых компаниях

3. Актуальные проблемы управления финансами и рисками в лизинговых компаниях

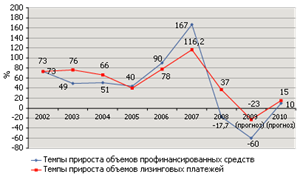

В статье определены основные проблемы, наиболее актуальные для российских лизинговых компаний. В настоящее время рынок лизинга переживает не лучшие времена.

Этот кризис, который стал первым большим кризисом для российского рынка лизинга, показал, что очень многие лизинговые компании в России до недавнего времени нарушали основные правила ведения лизингового бизнеса.

В России очень много лизинговых компаний. В последние годы их создавали все кому не лень, не учитывая тот факт, что лизинг, как и любая другая деятельность, имеет свою специфику.

Отсутствие знаний и опыта в лизинговой сфере привело к тому, что российские компании, кто по неведению, кто намеренно, игнорировали риски, о которых давно было известно в других странах.

Буквально еще недавно казалась очень странной узкая специализация по секторам экономики или по типу оборудования, которая существует среди лизинговых компаний в Европе. В России такую специализацию можно найти только в лизинговых компаниях - "дочках" иностранных компаний.

Впрочем, проблемы есть и у высокоспециализированных компаний.

Если говорить о текущей ситуации на российском рынке лизинга, то основные, специфические именно для лизингового бизнеса проблемы, с которыми сталкиваются лизинговые компании, так или иначе связаны либо с отсутствием финансирования, либо с неплатежами, либо со снижением платежеспособного спроса.

Прежде чем на этом остановиться, следует уточнить один принципиальный момент, дающий представление о сути управления рисками в лизинговой компании.

Если рассматривать лизинг с философской точки зрения, то, полагаем, большинство согласится с тем, что лизинг - это посредничество.

(Нужно оговориться, что в полной мере это утверждение применимо только к финансовому лизингу, при котором клиент просто получает через лизинговую компанию финансирование. А лизинговая компания для этой цели рефинансируется банком или иным финансовым институтом. Для операционного лизинга это не совсем верно, так как в данном случае лизинговая компания на базе финансирования, полученного от финансовых институтов, предоставляет клиенту на определенный срок услугу, в которой хорошо прослеживается вновь созданная (добавочная) стоимость.)

В любом секторе экономики посредничество сводится к продаже готового продукта, произведенного кем-то другим, и получению вознаграждения за услугу посредничества.

А раз лизинговая компания - посредник, она может продавать только то, что у нее есть.

Приведем пример. Если рефинансирование осуществляется в валюте, то и лизинговый договор должен быть заключен в той же валюте, что и валюта рефинансирования.

Если рефинансирование базируется на плавающей ставке (LIBOR, EURIBOR, MOSPRIME и т.п.), то и лизинговый договор должен базироваться на этой же плавающей ставке. Кроме того, он должен предусматривать возможность пересмотра сумм лизинговых платежей одновременно с индексацией кредитного договора.

Если в договоре между лизинговой компанией и финансовым институтом содержится условие о досрочном расторжении, соответствующее условие должно быть внесено в договор лизинга, который финансируется из этого источника.

Четкая связь между финансовыми ресурсами и их использованием - основной ключ к финансовой стабильности любой лизинговой компании.

Из-за того что это правило не соблюдалось большинством лизинговых компаний, у них и появились проблемы.

Яркий пример нарушения этого базового правила - финансирование среднесрочных (3 - 5 лет) лизинговых договоров с фиксированной ставкой за счет "дешевых" денег (короткий срок, плавающие ставки, кредиты в иностранной валюте). И такие случаи не редкость.

В результате такой политики потерявшие осторожность лизинговые компании до начала финансовых потрясений показывали очень хорошие результаты. Однако когда разразился кризис и начались проблемы с ликвидностью, именно те лизинговые компании, которые основывались на "коротких" деньгах, первыми попали под удар. И с этого момента их проблемы только начались.

Трудности с привлечением финансирования. Чтобы закрыть позиции, таким компаниям пришлось срочно искать новое финансирование и соглашаться на повышенные ставки, существовавшие в тот момент на рынке.

Однако даже при повышенных ставках кредитования рефинансирование удалось найти далеко не всем.

Некоторые компании не пошли на рефинансирование, так как более высокая стоимость заемных средств ударила по рентабельности, сделав нецелесообразным продолжение лизинговой деятельности.

Зачастую такие лизинговые компании начали в спешке требовать досрочного расторжения лизинговых договоров.

Иными словами, последствия недальновидной политики были очевидны: финансовое состояние компаний резко ухудшилось, что сделало практически невозможным получение новых кредитов.

Ситуацию усугубила девальвация рубля, проведенная ЦБ РФ в конце 2010 г. Финансовые показатели лизинговых компаний существенно ухудшились, по крайней мере на бумаге, как следствие переоценки пассивов и отсутствия соответствующей переоценки активов в российском бухгалтерском учете.

Таким образом, у банков сложилось представление о том, что финансовое положение в большинстве лизинговых компаний очень плохое. В результате финансирование лизинговых компаний стало считаться делом очень рискованным.

В итоге даже сейчас, когда в большинстве своем проблемы с ликвидностью уже решены, лизинговые компании по-прежнему испытывают трудности с привлечением финансирования, расплачиваясь за рискованную политику, которой придерживались в прошлом.

Проблема неплатежей. Помимо сложностей с финансированием, в период кризиса большинство лизинговых компаний столкнулись также с проблемой неплатежей.

Лизинговые компании, как, впрочем, и банки, очень чувствительны к изменениям конъюнктуры, так как проблемы, зародившиеся в каком-либо секторе экономики, впоследствии так или иначе отражаются на финансовых институтах, прокредитовавших этот сектор экономики.

Во время кризиса финансовые институты особенно восприимчивы к тем негативным изменениям, которые в итоге приводят к росту числа неплательщиков.

Однако стоит заметить, что проблема неплатежей не всегда связана с плачевным состоянием клиентов: среди неплательщиков встречаются не только неплатежеспособные компании, но и те, кто в силу тех или иных причин просто не хочет либо не считает нужным платить.

Можно условно разделить всех неплательщиков на три группы.

1. Клиенты, чье финансовое положение действительно ухудшилось и является причиной, по которой клиент перестал выполнять обязательства по договору лизинга (то есть те, кто платить не может).

2. Клиенты, пользующиеся сложившейся ситуацией для того, чтобы не платить (платить могут, но не хотят).

3. Клиенты, которые воспринимают лизинг как банальную аренду и предпочитают возвращать оборудование, которое резко упало в цене, чтобы потом купить идентичное оборудование на более выгодных условиях (платить могут, но не будут, если есть более выгодная альтернатива). К сожалению, такие, аморальные с точки зрения лизинговой компании, случаи не редкость.

Мы бы не хотели останавливаться на том, что именно нужно делать в подобных ситуациях. Решения, принимаемые лизинговыми компаниями, в большинстве своем схожи между собой и хорошо всем знакомы.

Однако заметим, что еще на стадии заключения сделки можно существенно уменьшить риски, связанные с возникновением неплательщиков, относящихся ко второй и третьей группам, и предотвратить значительную часть потерь, связанных с неплательщиками, относящимися к первой группе.

Прежде всего, по сравнению с другими финансовыми институтами у лизинговой компании (по крайней мере теоретически) есть очень важное преимущество, которое заключается в том, что лизинговая компания является собственником предмета лизинга, за пользование и владение которым обязан платить клиент.

Однако для того, чтобы право собственности можно было рассматривать как реальное преимущество, необходимо также, чтобы предмет лизинга обладал определенной "ценностью" для клиента и у лизинговой компании была бы реальная возможность изъять предмет лизинга в случае необходимости.

Очень важным, можно сказать первостепенным, является качество предмета лизинга, а если быть более точным, его "ценность" для клиента.

Чем меньше "ценность" для клиента, тем больше приходится уповать на его этико-моральные качества и финансовое благополучие.

Можно сказать, что "ценность" определяется легкостью, с которой клиент готов отказаться от предмета лизинга и, соответственно, от наших услуг.

Чем сложнее и труднее клиенту отказаться от нашего основного средства, тем ценнее это средство для клиента.

Какие факторы, кроме этико-моральных, могут повысить ценность объекта в глазах клиента?

Похожие работы

... или реконструкции подстанции в короткие сроки и без крупных единовременных затрат. Рассмотрим основные положительные моменты использования лизинга для предприятий. 1. Остаются свободными оборотные средства предприятия Если предприятию срочно требуется приобрести дорогостоящее энергетическое оборудование или произвести модернизацию и реконструкцию подстанции, то перед руководством стоит вопрос ...

... под поэтапное кредитование процесса производства, увязать конечные результаты с последующими денежными поступлениями от заказчика. 2.2. Оценка эффективности использования лизинга. Лизингополучателю необходимо при-нять грамотное управленческое решение о выборе способа фи-нансирования инвестиционного проекта, располагая при этом информацией о размере ежегодного лизингового платежа или об ...

... следующие варианты приобретения оборудования: За собственные средства; За счет кредита/займа; По лизинговой схеме. ГЛАВА III. ПРАКТИЧЕСКИЕ РЕЗУЛЬТАТЫ И ПРЕИМУЩЕСТВА ИСПОЛЬЗОВАНИЯ ЛИЗИНГА НА ПРИМЕРЕ ОАО «ПЕРМСКАЯ ГРЭС». В этой главе будут рассмотрены все три метода поставки оборудования. 3.1. Приобретение за счет собственных средств ...

... рублевые кредиты (доля из общего объема финансирования - 11,4%); государственное участие (63,7% из общего объема финансирования). Проведенный анализ состояния и эффективности использования основных средств позволил определить, что эффективность использования основных фондов предприятия может быть повышена за счет следующих факторов: модернизация оборудования за счет реализации бездействующих ...

0 комментариев