Навигация

Сравнительная характеристика систем налогообложения

2.3.2 Сравнительная характеристика систем налогообложения

Сравнительная таблица систем налогообложения

| показатель | расчет налогооблагаемой базы | ставка налога | сумма налога | |||

| 1 | 2 | 3 | 4 | |||

| 1. НДС | НДС = Выручка*18* - НДС вход | 18 % | 14220396 | |||

| 2. Налог на Прибыль | Нприбыль = (Выручка - Р)*20% | 20 % | 1322035,1 | |||

| 3. Налог на имущество | Н имущество = Остаточная стоимость* *2,2% | 2,2 % | 114792,5 | |||

| 4. ЕСН | ЕСН = ФОТ*26% | 26 % | 57980 | |||

| 4. Итого налогов | 15715203,6 | |||||

| общий режим | специальные налоговые режимы | |||||

| ∑ налогов | выручка от реализации | налоговое бремя | ∑ налогов | выручка от реализации | налоговое бремя | |

| 5. Налоговое бремя | 15715203,6 | 7940000 | 197,9% | 268155,8 | 7940000 | 3,37% |

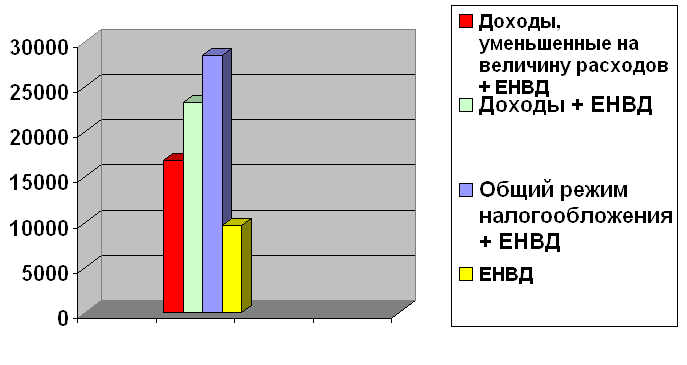

Расчет налогов при общей системе налогообложения, дает слишком высокий показатель налогового бремени, тогда как расчет налогов при СНР дает вполне приемлемый результат.

Заключение

Рассчитанные суммы налогов при специальных налоговых режимах, на много меньше, чем при общем режиме налогообложения. Таким образом следует вести налоговый учет на специальных режимах, дабы сократить расходы на налоговые отчисления.

На данном этапе экономического развития существуют 4 спец. налоговых режима:

-УСН (упрощенная система налогообложения)

-ЕНВД (единый налог на вмененный доход)

-ЕСХН (единый сельхоз налог)

-СРП (соглашения о разделе продукции)

В основе всех этих указанных режимов налогообложения лежит замена уплаты совокупности установленных законодательством Российской Федерации федеральных, региональных и местных налогов и сборов уплатой единого налога, исчисляемого по результатам хозяйственной деятельности юридических лиц и индивидуальных предпринимателей за отчетный период.

Например, введению единого сельхозналога способствовал эксперимент, который проводился в ряде регионов России. Таким образом, единый сельскохозяйственный налог значительно упрощает правила налогообложения и призван снизить налоговое бремя для сельскохозяйственных товаропроизводителей. Однако 2002г. выявил целый ряд недоработок в механизме налога, что предусматривает необходимость совершенствования законодательства. В частности, предполагается устанавливать данный режим в добровольном порядке, использовать его смешанными хозяйствами, а также ввести прямое действие режима на всей территории Российской Федерации. По сельскохозяйственным организациям, не перешедшим на специальный режим, предполагается постепенное поэтапное увеличение ставки налога на прибыль.

Применение вмененного налога в России вряд ли определяется только фискальными целями. При этом методика налога не отличается гибкостью и не может учитывать всю совокупность факторов, влияющих на результаты финансовой деятельности хозяйствующих лиц. Универсальным показателем является прибыль (доход) организации. Именно налог на прибыль отвечает всем требованиям либеральной рыночной экономики. Однако, коль скоро отдельные представители бизнеса «уходят» от налога на прибыль, а налоговые органы не в силах его собрать в полной мере, вводиться вмененный налог, основная задача которого - перевести всех потенциальных плательщиков в легальный сектор экономики. Поэтому вмененный налог должен носить временный характер.

Что касается вмененного налога, нужно отметить, что вмененное налогообложение не является «изобретением» нашей страны, его применяют многие страны. Во Франции, например, подобный налог был введен сразу после Второй мировой войны и рассчитан на вовлечение малых организаций в цивилизованные рамки налогообложения, но при относительно низких ставках. Налог просуществовал до 1998 г., затем был отменен. Во-первых, потому, что во Франции действует весьма эффективная система налогового контроля. Во-вторых, решая фискальные задачи, вмененный налог почти не содержит стимулирующих элементов. В-третьих, уровень экономического развития Франции позволяет использовать типично рыночные объекты налогообложения: прибыль, имущество.

Установленный законодательством Российской Федерации специальный налоговый режим в виде упрощенной системы налогообложения предоставляет субъектам малого предпринимательства возможность снижения налогового бремени, упрощения учета и отчетности, сокращения документооборота.

Упрощенная система налогообложения обладает рядом преимуществ по сравнению с общим режимом. Так, например, ряд налогов, такие как налог на прибыль организации (налог на доходы физических лиц для индивидуальных предпринимателей), налог на имущество организаций (налог на имущество физических лиц для индивидуальных предпринимателей), ЕСН, НДС заменяются единым налогом, с сохранением обязанности выплат страховых взносов в пенсионный фонд и оплаты больничных листов в предусмотренном порядке. Данное обстоятельство значительно упрощает ведения налогового учета и сдачи налоговой отчетности, так как обязанность вести налоговый учет и сдачу налоговой отчетности по каждому, указанному выше, налогу в отдельности заменяется необходимостью проведения указанных мероприятия только в отношении одного налога.

Есть необходимость обратить внимание еще на один недостаток упрощенной системы налогообложения, который заключается в необходимости возврата на основной режим в случае превышения установленных лимитов в отношении суммы полученного дохода в течении года, а также величины остаточной стоимости объектов основных средств. Налоговое законодательство устанавливает требование возврата на основной режим в случае нарушения указанных лимитов, начиная с того квартала, в котором произошло данное нарушение. В такой ситуации у налогоплательщика возникает сложность восстановления бухгалтерского и налогового учета за относительно большой промежуток времени (от нескольких дней до более двух месяцев). Но такую опасность возможно исключить, если налогоплательщик будет постоянно следить за размером получаемого дохода и остаточной стоимости объектов основных средств, и в случае приближения данных величин своевременно организовать налоговый и бухгалтерский учет по правилам, установленным для налогоплательщиков, применяющих основной режим налогообложения.

Одна из положительных сторон упрощенной системы налогообложения проявляется в возможности переноса полученных убытков на последующие налоговые периоды.

Таким образом можно сделать вывод о необходимости применения специальных налоговых режимов РФ.

Список использованных источников информации:

1. http://gras.oryol.ru/Inform/exp/END-eshn.html - статья про ЕСХН Е.Н. Дубровин

2. http://www.audit-it.ru/articles/account/tax/a45/44839.html - Бухгучет.Налобл.Ауд

3. http://www.rosbuh.ru/article - Российский Бухгалтер

4. http://ru.wikipedia - ВикипедиЯ. Свободная энциклопедия

5. http://www.consultant.ru - Консультант+, Налоговый Кодекс РФ

6. http://www.linkseonet.ru - Бизнес.На просторах экономики и финансов

7. http://www.econ-profi.ru - ЗАО «Консалтинговая группа «Экон-Профи»

8. http://www.glavbuh.net - ГлавБух

9. http://www.lawmsk.ru/ - Юридический отдел по арбитражным спорам

Приложение N 1

I. Доходы и расходы

| Регистрация | Сумма | |||

| N п/п | дата и номер первичного документа | содержание операции | доходы, учитываемые при исчислении налоговой базы | расходы, учитываемые при исчислении налоговой базы |

| 1 | 2 | 3 | 4 | 5 |

| 1. | 7.01.2009 | Покупка оборудования для оказания клининговых услуг | 23000 | |

| 2. | 10.01.2009 | Покупка товаров для розничной торговли | 37000 | |

| 3. | 12.02.2009 | Расходы на юридические услуги | 1000 | |

| 4. | 20.02.2009 | Расходы на канцелярские товары для бухгалтерии | 600 | |

| 5. | 23.02.2009 | Расходы на рекламу реализуемых товаров | 3000 | |

| 6. | 25.02.2009 | Расходы на рекламу клининговых услуг | 3000 | |

| 7. | 7.03.2009 | Расходы на оказание услуг по уборке | 800 | |

| 8. | 10.03.2009 | Расходы на приобретение контрольно-кассовой техники | 10000 | |

| 9. | 15.03.2009 | Расходы на обслуживание контрольно-кассовой техники | 300 | |

| 10. | 25.03.2009 | Расходы на услуги по охране имущества | 1200 | |

| 11. | 26.03.2009 | Расходы на приобретение ПК | 25000 | |

| 12. | 27.03.2009 | Оплата коммунальных услуг | 2500 | |

| 13. | 29.03.2009 | Расходы по вывозу бытовых отходов | 300 | |

| 14. | 30.03.2009 | Доходы от розничной торговли | 450000 | |

| 15. | 30.03.2009 | Доходы от услуг | 1200000 | |

| Итого за I квартал | 1650000 | 107700 | ||

I. Доходы и расходы

| Регистрация | Сумма | |||

| N п/п | дата и номер первичного документа | содержание операции | доходы, учитываемые при исчислении налоговой базы | расходы, учитываемые при исчислении налоговой базы |

| 1 | 2 | 3 | 4 | 5 |

| 1. | 02.04.2009 | Покупка оборудования для оказания клининговых услуг | 25000 | |

| 2. | 02.04.2009 | Покупка товаров для розничной торговли | 40000 | |

| 3. | 11.04.2009 | Расходы на аудиторсике услуги | 1500 | |

| 4. | 23.04.2009 | Расходы на канцелярские товары для бухгалтерии | 500 | |

| 5. | 01.05.2009 | Расходы на рекламу реализуемых товаров | 2500 | |

| 6. | 02.05.2009 | Расходы на рекламу клининговых услуг | 4000 | |

| 7. | 10.05.2009 | Расходы на оказание услуг по уборке | 1200 | |

| 8. | 15.05.2009 | Расходы на приобретение контрольно-кассовой техники | 18000 | |

| 9. | 28.05.2009 | Расходы на обслуживание контрольно-кассовой техники | 700 | |

| 10. | 23.06.2009 | Расходы на услуги по охране имущества | 1200 | |

| 11. | 25.06.2009 | Расходы на услуги пожарной сигнализации | 2000 | |

| 12. | 28.06.2009 | Оплата коммунальных услуг | 2300 | |

| 13. | 29.06.2009 | 13. Расходы по вывозу бытовых отходов | 300 | |

| 14. | 30.06.2009 | Доходы от розничной торговли | 500000 | |

| 15. | 30.06.2009 | Доходы от услуг | 1400000 | |

| Итого за II квартал | 1900000 | 99200 | ||

| Итого за полугодие | 18400000 | 206900 | ||

I. Доходы и расходы

| Регистрация | Сумма | |||

| N п/п | дата и номер первичного документа | содержание операции | доходы, учитываемые при исчислении налоговой базы | расходы, учитываемые при исчислении налоговой базы |

| 1 | 2 | 3 | 4 | 5 |

| 1. | 02.07.2009 | Покупка оборудования для оказания клининговых услуг | 30000 | |

| 2. | 02.07.2009 | Покупка товаров для розничной торговли | 42000 | |

| 3. | 14.07.2009 | Расходы на приобретение мебели для торгового зала | 18000 | |

| 4. | 25.07.2009 | Расходы на канцелярские товары для бухгалтерии | 700 | |

| 5. | 13.08.2009 | Расходы на рекламу реализуемых товаров | 4000 | |

| 6. | 15.08.2009 | Расходы на рекламу клининговых услуг | 6000 | |

| 7. | 23.08.2009 | Расходы на оказание услуг по уборке | 5000 | |

| 8. | 15.092009 | Расходы на обновление ПК | 2500 | |

| 9. | 28.092009 | Расходы на обслуживание контрольно-кассовой техники | 700 | |

| 10. | 28.09.2009 | Расходы на услуги по охране имущества | 1200 | |

| 11. | 28.09.2009 | Расходы на услуги пожарной сигнализации | 400 | |

| 12. | 28.09.2009 | Оплата коммунальных услуг | 2100 | |

| 13. | 29.09.2009 | Расходы по вывозу бытовых отходов | 300 | |

| 14. | 30.09.2009 | Доходы от розничной торговли | 570000 | |

| 15. | 30.09.2009 | Доходы от услуг | 1500000 | |

| Итого за III квартал | 2070000 | 112900 | ||

| Итого за 9 месяцев | 20470000 | 319800 | ||

I. Доходы и расходы

| Регистрация | Сумма | |||

| N п/п | дата и номер первичного документа | содержание операции | доходы, учитываемые при исчислении налоговой базы (руб.) | расходы, учитываемые при исчислении налоговой базы (руб.) |

| 1 | 2 | 3 | 4 | 5 |

| 1. | 02.10.2009 | Покупка оборудования для оказания клининговых услуг | 29000 | |

| 2. | 02.10.2009 | Покупка товаров для розничной торговли | 44000 | |

| 3. | 15.10.2009 | Расходы на приобретение дополнительной техники | 13000 | |

| 4. | 26.10.2009 | Расходы на канцелярские товары для бухгалтерии | 700 | |

| 5. | 14.11.2009 | Расходы на рекламу реализуемых товаров | 4000 | |

| 6. | 15.11.2009 | Расходы на рекламу клининговых услуг | 6000 | |

| 7. | 26.11.2009 | Расходы на оказание услуг по уборке | 12000 | |

| 8. | 15.122009 | Расходы на ремонт ПК | 2500 | |

| 9. | 28.12.2009 | Расходы на обслуживание контрольно-кассовой техники | 700 | |

| 10. | 28.12.2009 | Расходы на услуги по охране имущества | 1200 | |

| 11. | 28.12.2009 | Расходы на услуги пожарной сигнализации | 400 | |

| 12. | 28.12.2009 | Оплата коммунальных услуг | 2100 | |

| 13 | 29.12.2009 | Расходы по вывозу бытовых отходов | 300 | |

| 14. | 30.12.2009 | Доходы от розничной торговли | 620000 | |

| 15 | 30.12.2009 | Доходы от услуг | 1700000 | |

| Итого за IV квартал | 17620000 | 115900 | ||

| Итого за год | 38090000 | 435700 | ||

Похожие работы

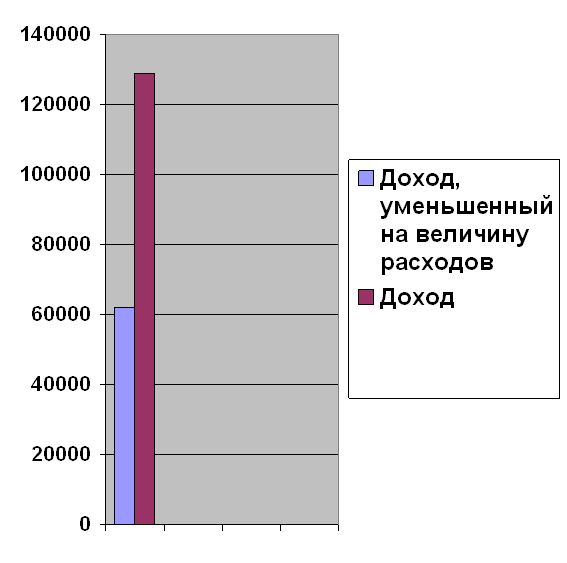

... ГЛАВА 3. ВЫБОР ОПТИМАЛЬНОГО РЕЖИМА НАЛОГООБЛОЖЕНИЯ ИНДИВИДУАЛЬНЫМ ПРЕДПРИНИМАТЕЛЕМ УШАКОВА М. А. 3.1 Анализ налогообложения ИП Ушакова М. А по результатам деятельности во втором квартале 2007 года. В основу расчетов положены данные из Книг учета доходов и расходов субъектов малого предпринимательства, применяющих упрощенную систему налогообложения, соответственно по второму кварталу 2007 ...

... , анализ и аудит Группа ВФБ-130 ОМ ЗАДАНИЕ ПО ДИПЛОМНОЙ РАБОТЕ (ПРОЕКТУ) Студент ___ __________________ 1.Тема проекта (работы): «Применение специальных налоговых режимов субъектами малого предпринимательства (на примере ЗАО )»___________________________________ 2.Срок сдачи студентом законченного проекта (работы) 25.09.04г._________________________ 3.Исходные данные по проекту ( ...

... . По существу задача состояла в том, чтобы создать необходимые условия для функционирования хозяйственного механизма, жизнедеятельности общества и государства в целом. Становление и развитие налогового законодательства происходит в условиях экономического и социального кризиса, спада производства, инфляции, возрастающего дефицита федерального бюджета, роста цен, снижения уровня жизни населения, ...

... путем применения: - Соответствующего платежного инструмента (чека, простого векселя, плат. поручения), свидетельствующего о распоряжении владельца на списание средств. - Специальный акцепт документов (платежные требования-поручения, требования, переводной вексель) - Также законодательством РФ предусмотрены случаи бесспорного списания средств - ...

0 комментариев