Навигация

Анализ финансовой устойчивости ООО «Шумартэкс»

2.4 Анализ финансовой устойчивости ООО «Шумартэкс»

Финансовая устойчивость – это финансовое состояние, при котором предприятие платежеспособно, финансово независимо от внешних заемных источников, имеет достаточный запас собственных источников средств.

К показателям, характеризующим финансовую устойчивость относятся следующие:

1. Коэффициент финансовой независимости (Кф.н.) – характеризует долю собственных источников в общей сумме всех источников средств, определяется по формуле:

СИС

Кф.н. = --------------, (7)

ВБ

где СИС – собственные источники средств (III раздел пассива баланса + строка 550 IV раздела);

ВБ – валюта баланса (строка 300, 600).

Считается, что данный показатель необходимо поддерживать на уровне превышающем 0,5, т.е., чтобы сумма собственных источников была больше половины всех источников средств, которыми располагает предприятие, чтобы в случае необходимости заемный капитал был компенсирован собственным капиталом.

Рассчитаем коэффициент финансовой независимости на начало и конец года соответственно по формуле (7):

86 373 + 836

Кф.н. на н.г. = -------------------- = 0,87

106 206

89 110 + 1 483

Кф.н. на к.г. = -------------------- = 0,83

109 069

Рассчитанные коэффициенты свидетельствуют о финансовой независимости ООО «Шумартэкс», т.е. доля собственных источников в общей сумме всех источников средств на конец года составляет 87% и соответствует установленному уровню (не менее 50%).

2. Коэффициент финансовой напряженности (Кф.напр.) – характеризует долю долга в общей сумме капитала. Чем выше эта доля, тем больше зависимость предприятия от внешних источников финансирования [2, с. 74].

ЗИС

Кф.напр. = --------------, (8)

ВБ

где ЗИС – заемные источники средств (IV раздел пассива баланса - строка 550 IV раздела);

ВБ – валюта баланса (строка 300, 600).

Рассчитаем коэффициент финансовой напряженности на начало и конец года соответственно по формуле (8):

13 833 - 836

Кф.н. на н.г. = -------------------- = 0,12

106 206

19 959 - 1 483

Кф.н. на к.г. = -------------------- = 0,17

109 069

Коэффициент финансовой напряженности свидетельствует о незначительной доле заемных средств в общей сумме капитала (всего 17% на конец года), что свидетельствует о финансовой независимости ООО «Шумартэкс» от внешних источников финансирования.

3. Коэффициент соотношения заемных и собственных средств (Ксоотн.) – показывает, сколько заемных средств привлечено на рубль собственных, насколько каждый рубль подкреплен собственностью [2, с.76]. Критический уровень = 1.

ЗИС

Ксоотн. = --------------, (9)

СИС

где ЗИС – заемные источники средств (IV раздел пассива баланса - строка 550 IV раздела);

СИС – собственные источники средств (III раздел пассива баланса + строка 550 IV раздела).

Рассчитаем коэффициент соотношения заемных и собственных средств на начало и конец года соответственно по формуле (9):

13 833 - 836

Ксоотн. на н.г. = ----------------------= 0,15

86 373 + 836

19 959 – 1 483

Ксоотн. на к.г. = ----------------------= 0,20

89 110 + 1 483

Рост коэффициента соотношения заемных и собственных средств на 0,05 ( 0,20 – 0,15) свидетельствует о том, что на каждый рубль собственных средств предприятие привлекло заемных на начало года 1,5 рубля, а на конец 2 рубля. Это свидетельствует об увеличении финансовой зависимости ООО «Шумартэкс», однако до критического уровня значения данного коэффициента – 1, еще далеко.

4. Коэффициент долгосрочного привлечения заемного капитала (Кдолг.привл.) – характеризует долю долгосрочных кредитов и займов привлеченных предприятием для финансирования активов на ряду с собственными источниками. Для анализа финансовой устойчивости ООО «Шумартэкс» данный коэффициент рассчитывать не будем, т.к. отсутствуют долгосрочные кредиты и займы, как на начало, так и на конец 2007 года.

5. Коэффициент маневренности собственных средств (Кманевр.) указывает на степень мобильности использования собственных источников, который рассчитывается:

СИС - ВА

Кманевр. = ------------------, (10)

СИС

где СИС – собственные источники средств (III раздел пассива баланса + строка 550 IV раздела);

ВА – внеоборотные активы (I раздел актива баланса).

Рассчитаем коэффициент маневренности собственных средств на начало и конец года соответственно по формуле (10):

(86 373 + 836) – 28 882

Кманевр. на н.г. = ----------------------------------= 0,67

86 373 + 836

(89 110 + 1 483) – 33 134

Кманевр. на к.г. = ------------------------------------= 0,63

89 110 + 1 483

Рассчитанный коэффициент маневренности собственных средств, показывает, что в конце года собственные средства имеют меньшую степень мобильности. Все рассчитанные показатели представим в таблице 4.

Таблица 4. Анализ показателей финансовой устойчивости

| Показатели (коэффициенты) | На начало 2007 года | На конец 2007 года | Изменение (гр. 3 – гр. 2) |

| 1 | 2 | 3 | 4 |

| 1. Коэффициент финансовой независимости | 0,87 | 0,83 | -0,04 |

| 2. Коэффициент финансовой напряженности | 0,12 | 0,17 | 0,05 |

| 3. Коэффициент соотношения заемных и собственных средств | 0,15 | 0,20 | 0,05 |

| 4. Коэффициент долгосрочного привлечения заемного капитала | - | - | - |

| 5. Коэффициент маневренности собственных средств | 0,67 | 0,63 | -0,04 |

Примечание. Источник [2, с. 77]

Анализ показателей финансовой устойчивости показал, что у предприятия достаточно собственных оборотных средств, и оно не зависит от внешних кредиторов. Анализ относительных показателей финансовой устойчивости показал, что коэффициент финансовой устойчивости выше нормы, а коэффициент платежеспособности выше 1, значит предприятие платежеспособно.

2.5 Анализ кредитоспособности предприятия

Кредитоспособность – это оценка банком заемщика с точки зрения возможности и целесообразности предоставления ему кредита. Оценка кредитоспособности заемщика осуществляется предварительно до выдачи кредита на основании показателей:

1. коэффициент собственности (финансовой независимости);

2. коэффициент финансовой напряженности;

3. коэффициент текущей ликвидности;

4. коэффициент обеспеченности собственными оборотными средствами;

5. коэффициент платежеспособности;

6. коэффициент соотношения дебиторской и кредиторской задолженности;

7. рентабельность реализованной продукции;

8. прибыльность активов;

9. оборачиваемость оборотных средств.

Коэффициент собственности (финансовой независимости), коэффициент финансовой напряженности, коэффициент текущей ликвидности, коэффициент обеспеченности собственными оборотными средствами и коэффициент платежеспособности на начало, и конец 2007 года были рассчитаны и проанализированы в предыдущих параграфах.

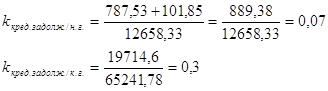

Коэффициент соотношения дебиторской и кредиторской задолженности показывает, какая величина дебиторской задолженности приходится на 1 рубль кредиторской задолженности. Рекомендуемое минимальное значение - 1. Данный коэффициент рассчитывается делением суммы дебиторской задолженности на кредиторскую задолженность. Этот показатель на ООО «Шумартэкс» имеет следующие значения:

коэффициент соотношения дебиторской и кредиторской задолженности на начало 2007 г. = 28405/12997= 2,19;

коэффициент соотношения дебиторской и кредиторской задолженности на конец 2007 г. = 38001/18476 = 2,06.

Значение коэффициента удовлетворяет нормативному значению и показывает что на каждый рубль кредиторской задолженности приходится на начало года 2,19 рублей и на конец года 2,06 рублей дебиторской задолженности.

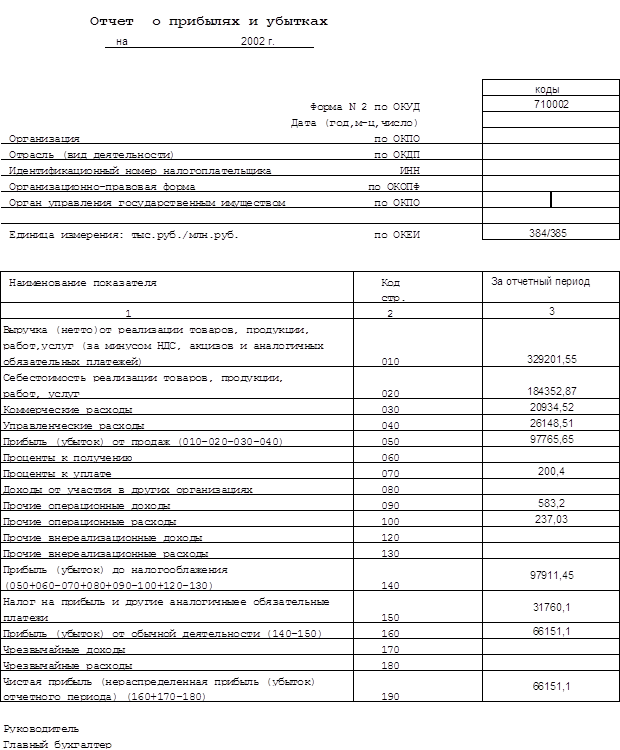

Рентабельность - это эффективность, прибыльность, доходность предприятия. Количественно рентабельность реализованной продукции исчисляется как частное от деления прибыли от реализации, на выручку от реализации.

рентабельность реализованной продукции на начало 2007 г. = (12031/47815)*100% = 25 %;

рентабельность реализованной продукции на конец 2007 г. = (8677/37647) * 100%=23 %.

Рентабельность реализованной продукции показывает, сколько прибыли приходится на единицу реализованной продукции. И значение этого показателя за 2007 г. говорит о том, что 23 % прибыли приходится на единицу реализованной продукции.

Эффективность деятельности предприятия в условиях рыночной экономики определяет его способность к финансовому выживанию, привлечению источников финансирования и их прибыльное использование. В значительной мере она может быть охарактеризована показателями эффективности отдачи активов по балансу предприятия. Для этого используются обобщающие и частные показатели.

Одним из наиболее правильных, признанных и широко применяемых обобщающих показателей меры эффективности использования средств предприятия является коэффициент прибыльности [2, с. 80].

Прибыльность активов находится делением суммы прибыли на среднегодовую сумму активов. Этот показатель на предприятии составляет:

Прибыльность активов на начало 2007 г. = 12031/71324*100% = 16,87 %;

Прибыльность активов на конец 2007 г. = 8677/75935*100% = 11,43 %.

Прибыльность активов снизилась. На начало 2007 г. 1 рубль актива приносит 16,87 % прибыли, а уже к концу 2007 г. только 11,43 % прибыли.

Оборачиваемость оборотных средств - это показатель, характеризующий скорость движения оборотных средств предприятия. Он равен времени, в течение которого эти оборотные средства осуществляют полный оборот. Данный показатель говорит об эффективности использования оборотных средств.

Коэффициент оборачиваемости оборотных средств = выручка от реализации товаров, продукции, работ, услуг/всего оборотных средств. Он составляет:

коэффициент оборачиваемости оборотных средств на начало 2007 г. = 47815/22804=2,097;

коэффициент оборачиваемости оборотных средств на конец 2007 г. = 37647/23741=1,586.

В конце 2007 года этот показатель уменьшился. Ускорение оборачиваемости оборотных средств приводит к высвобождению средств, которые могут использоваться на дополнительный выпуск продукции и т.п.

Таким образом, в основном все рассчитанные показатели имеют тенденцию роста. А некоторые имеют значение даже выше рекомендуемого. Поэтому, на мой взгляд, при необходимости ООО «Шумартэкс» может рассчитывать от банка на получение кредита.

Похожие работы

... разработке комплекса увеличению объёмов реализации в «центрах» доходов, проведение рекламной кампании. • Повышение привлекательности, востребованности услуг филиала УФПС РС(Я)- Алданского улусного узла почтовой связи. Финансовая деятельность : • Ревизия дебиторской задолженности. Группировка задолженности по степени ликвидности. Выявление задолженности с низкой степенью вероятности погашения, ...

... дохода характеризует размер эффекта, получаемого в результате коммерческой деятельности предприятия. 9; 257 Глава II: Система показателей, характеризующих финансовое состояние предприятия индустрии гостеприимства Финансовая деятельность - это рабочий язык бизнеса, и практически невозможно анализировать операции или результаты работы предприятия иначе, чем через финансовые ...

... коэффициентов (текущей ликвидности, обеспеченности собственными средствами и коэффициента восстановления платежеспособности) и анализ их динамики дают основание признать структуру баланса удовлетворительной, а предприятие - платежеспособным. По результатам проведенного анализа финансового состояния предприятия можно сделать вывод: у анализируемого предприятия среднее финансовое состояние ...

... что приходится учитывать при выборе карточек российских систем или индивидуальных банковских. В случае выбора карточек VISA или MasterCard к услугам клиента не только тысячи магазинов по России, но и огромная сеть по всему миру. Расчетная часть: «Анализ финансового состояния предприятия» Задание на расчетную часть. Финансовое состояние предприятия выражается в соотношении структур его ...

0 комментариев