Навигация

Анализ финансового состояния предприятия ООО «Аскона»

2. Анализ финансового состояния предприятия ООО «Аскона»

2.1 Общая характеристика ООО «Аскона» и анализ его финансового состояния

Компания "Аскона" с 1990 года присутствует на рынке матрасов и товаров для сна. В числе заказчиков этой компании такие производители спален, как "Шатура", "Миассмебель", "Сходня", "Мебель Черноземья", "Лотус", "Орел- Мебель", "Севзапмебель", "Заречье", "Красный Октябрь", "Ангстрем", "Кристина", "Иваново- Мебель", "Ярославский мебельный комбинат", "Сторосс", "Кавказ", "Мценскмебель", и др. Компанией накоплен огромный опыт разработки матрасов по специальным требованиям, необходимых геометрических размеров, функциональных свойств, строго заданного качества. С 1 января 2003г. и по сегодняшний день "Аскона" является крупнейшим производителем и поставщиком товаров для сна для львиной доли мебельных магазинов России, а также магазинов Казахстана, Белоруссии, Украины, стран Европейского союза и США.

Основными видами деятельности ООО «Аскона» являются:

- изготовление матрасов и товаров для сна (подушки, наматрасники и др.);

- моделирование и конструирование матрасов;

- переработка сырья от основной деятельности;

- торгово- закупочная деятельность;

- транспортные услуги;

- ремонт и техническое обслуживание швейного оборудования.

Число работников предприятия в настоящее время составляет 1592 человека со средней заработной платой 16624 рублей в месяц. Производство работает в двусменном режиме.

ООО «Аскона» оснащено оборудованием полуавтоматического действия. Около 80% составляют машины импортного производства. Производственное здание компании занимает площадь более 28000м2 и оснащено первой в России конвейерной линией по производству матрасов мощностью 850 000 единиц в год. Производство состоит из нескольких технологических линий:

- производство матрасов в скрученном и сжатом виде;

- автоматическая упаковка;

- производство широкого ассортимента сопутствующих товаров (подушки, одеяла, постельное белье и др.);

- производство интерьерных кроватей, в том числе и для гостиниц (в соответствии с более жесткими требованиями противопожарных нормативов).

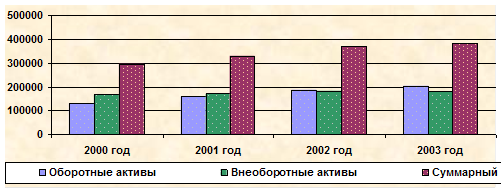

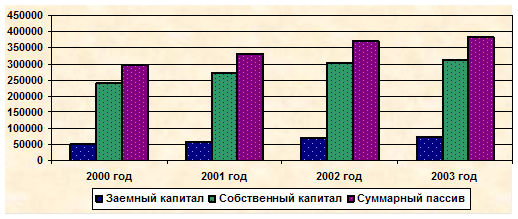

Всё имущество, находящееся в распоряжении предприятия, делится на внеоборотные и оборотные активы. Для изучения размещения средств в имуществе предприятия, динамики стоимости имущества и его структуры на основе данных актива баланса составляется таблица, приведённая в Приложении №7, позволяющая провести горизонтальный и вертикальный анализ (Таблица 1).Итак, мы видим, что имущество предприятия в период с 2008 по 2010 гг. увеличилось на 49718 тыс.руб. под влиянием суммарного увеличения стоимости внеоборотных активов на 23728 тыс.руб. и увеличения оборотных активов на 25990 тыс.руб.

Увеличение стоимости внеоборотных активов в отчётном периоде вызвано увеличением стоимости основных средств на 18762 тыс.руб., незавершённого строительства на 5060 тыс.руб., снижением величины отложенных налоговых активов на 4 тыс.руб. Значительное увеличение величины незавершённого строительства свидетельствует об иммобилизации средств, а это отрицательная тенденция в деятельности предприятия. Увеличение стоимости оборотных активов предприятия (+25990 тыс.руб.) произошло за счёт увеличения краткосрочной дебиторской задолженности на 6616 тыс.руб., появлением краткосрочных финансовых вложений в сумме 20586 тыс.руб., налога на добавленную стоимость на 2620 тыс.руб., запасов на 272 тыс.руб., что в сумме перекрыло уменьшение денежных средств на 4104 тыс.руб.

Увеличение величины запасов в исследуемом периоде времени вызвано увеличением затрат в незавершённом производстве на 1246 тыс.руб., увеличением запасов готовой продукции и товаров для перепродажи на 984 тыс.руб. Затраты на сырьё, материалы и другие аналогичные ценности сократились (- 1902 тыс.руб.), расходы будущих периодов также снизились (- 56 тыс.руб.).

Для того, чтобы определить, является ли увеличение величины запасов обоснованном на данном предприятии, рассчитаем величину, характеризующую структуру запасов

КЗ=(С+НП) / (ТО+ГП),

Где,

Кз – величина запасов;

С – сырьё и материалы;

НП – затраты в незавершённом производстве;

ТО – товары отгруженные;

ГП – готовая продукция.

КЗ07=(11190 т.р.+666т.р.) / (0 т.р.+11160 т.р.) = 1,06

КЗ08=(8466 т.р.+1314 т.р.) / (0 т.р.+13340 т.р.) = 0,73

КЗ09=(9288 т.р.+1912 т.р.) / (0 т.р.+12144 т.р.) = 0,92

Как видно из расчётов, в начале анализируемого периода величина запасов была достаточной для организации производственного процесса, так как коэффициент, характеризующий структуру запасов был больше единицы. В конце 2010 г. Наблюдается излишнее снижение запасов, что свидетельствует о возможной нехватке средств для осуществления деятельности.

Проанализировав изменение дебиторской задолженности, следует отметить, что за анализируемый период произошло увеличение величины краткосрочной дебиторской задолженности на 6616 тыс.руб.

Для определения среднего периода времени, в течение которого погашается дебиторская задолженность и выплачивается кредиторская, необходимо рассчитать следующие коэффициенты:

Погашается дебиторская:

Кинкасс=(ДЗ*Д) / Qр,

Где,

ДЗ – дебиторская задолженность;

Д - длительность анализируемого периода для дебиторской задолженности;

Qр – выручка от реализации.

Кинкасс08=(1805 т.р.*360 дн.) / 254654 т.р. = 2,62 дн.

Кинкасс09=(3116 т.р.*360 дн.) / 337956 т.р. = 3,32 дн.

Кинкасс10=(8466 т.р.*360 дн.) / 361554 т.р. = 8,43 дн.

Выплачивается кредиторская:

Ккр=(КрЗ*Кр) / Qр,

Где,

КрЗ – кредиторская задолженность;

Кр - длительность анализируемого периода для кредиторской задолженности;

Qр – выручка от реализации.

Ккр08=(15580 т.р.*360 дн.) / 254654 т.р. = 22,03 дн.

Ккр09=(23300 т.р.*360 дн.) / 337956 т.р. = 24,82 дн.

Ккр10=(35180 т.р.*360 дн.) / 361554 т.р. = 35,03 дн.

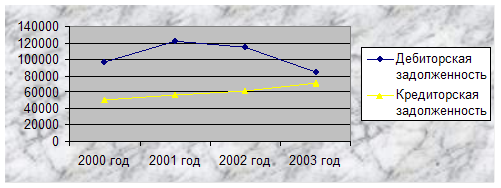

Полученные данные группируем в Таблице 2.

Таблица 2. Расчёт срока инкассирования дебиторской задолженности

| № | Показатель | Год | Изменение | ||

| 2008 г. | 2009 г. | 2010 г. | |||

| 1 | Дебиторская задолженность, тыс.руб. | 1850 | 3116 | 8466 | +6616 |

| 2 | Кредиторская задолженность, тыс.руб. | 15580 | 23300 | 35180 | +19600 |

| 3 | Дебиторская задолженность в днях (расчёт) | 2,62 | 3,32 | 8,43 | +5,81 |

| 4 | Кредиторская задолженность в днях (расчёт) | 22,03 | 24,82 | 35,03 | +13,00 |

Расчёты показывают, что за отчётный период произошло увеличение коэффициента инкассирования дебиторской задолженности на 5,81 дней, кредиторской – на 13 дней. Следовательно, срок погашения дебиторской задолженности за анализируемый период увеличивается, что можно определить как негативную тенденцию в деятельности предприятия. Срок погашения кредиторской задолженности также увеличился, что можно определить как положительную тенденцию в деятельности предприятия, так как организация старается отсрочить выплаты, сберегая оборотный капитал.

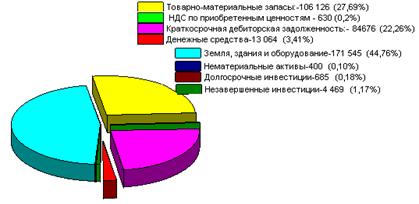

При анализе структуры имущества предприятия можно выделить следующие особенности:

1. Основную долю в имуществе предприятия как в начале, так и в конце периода занимают внеоборотные активы (58,38% и 54,32%), к 2010 г. их удельный вес уменьшился на 4,06%. Соответственно, доля оборотных активов увеличилась с 41,62% до 45,68%. Увеличение удельного веса оборотных активов в имуществе предприятия определяет тенденцию к ускорению оборачиваемости всей совокупности средств предприятия. С другой стороны это может свидетельствовать об иммобилизации средств (рост краткосрочных финансовых вложений на 15,76%, рост незавершённого строительства на 3,61% в общей структуре имущества). В этом случае средства приостанавливают свой оборот и становятся иммобилизированными, а это является отрицательной тенденцией.

2. В начале рассматриваемого периода наибольший удельный вес в структуре необоротных активов занимали основные средства (57,67%). Удельный вес незавершённого строительства составлял 0,66%. В конце года в структуре необоротных активов произошли следующие изменения. Наибольший удельный вес в конце года по- прежнему принадлежит основным средствам (50,01%), причём доля основных средств в структуре необоротных активов в течение анализируемого периода уменьшилась на 7,66%. Снижение удельного веса основных средств в имуществе предприятия ведёт к снижению амортизации основных фондов, а, следовательно, снижается и доля постоянных издержек в общих затратах организации. Следует отметить, и увеличение в течение анализируемого периода доли незавершённого строительства на 3,61%, что является отрицательной тенденцией в деятельности рассматриваемой организации.

3. В структуре оборотных средств в начале анализируемого периода преобладали: запасы (32,36%); краткосрочная дебиторская задолженность (2,29%); денежные средства (6,17%). Удельный вес налога на добавленную стоимость составил 0,8%.

4. Структура запасов на начало года выглядела следующим образом:

- сырьё, материалы и другие материальные ценности (13,82%);

- затраты в незавершённом производстве (0,82%);

- расходы будущих периодов (3,92%);

- готовая продукция и товары для перепродажи (13,8%).

В конце анализируемого периода в структуре оборотных средств произошёл ряд изменений. Наибольший удельный вес имеют запасы (20,25%), причём по сравнению с 2007 г. их удельный вес сократился на 12,11%. Удельный вес краткосрочной дебиторской задолженности и денежных средств составил 6,48% и 0,69% соответственно. Удельный вес краткосрочных финансовых вложений составил 15,76%.

Произошли изменения и в структуре запасов: сократился удельный вес сырья, материалов и других материальных ценностей на 6,71%, увеличились затраты в незавершённом производстве на 0,64%.

В анализируемом периоде темп роста имущества превышает темп роста объёма реализованной продукции, - это свидетельствует о снижении эффективности использования активов предприятия.

Таким образом, по большинству статей актива баланса нашей организации произошло увеличение стоимости в денежном выражении. Изменилась и структура баланса за анализируемый период: произошло сокращение удельного веса необоротных активов на 4,06% и соответствующее увеличение доли оборотных активов.

Похожие работы

... основу экономического развития предприятия. Рост прибыли создаёт финансовую базу для самофинансирования, расширенного производства, решения социальных задач и материальных потребности персонала. Анализ финансовых результатов деятельности предприятия включает: q изменения каждого показателя за период («горизонтальный анализ»); q исследование структуры соответствующих показателей и их ...

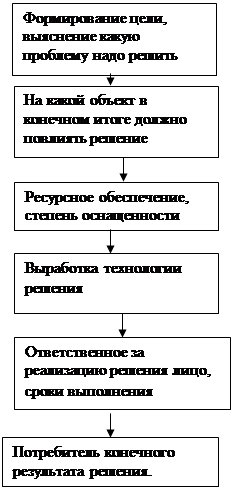

... условий или отклонения при выполнении плана должны анализироваться. План, в случае если это целесообразно, должен корректироваться. Использование современных технологий поддержки управленческих решений позволяет организации и ее руководителю более эффективно осуществлять процесс планирования. 14. Контроль реализации плана. Обеспечение эффективной деятельности организации предполагает непрерывный ...

... также сводится к обобщению результатов исследования прибыли и расходов по конкретному виду перевозок, работ или услуг. 1.2 Цели, задачи и информационная база оценки эффективности деятельности предприятия Информационное обеспечение анализа отражает все множество одновременно или последовательно выполняемых операций, которые вызывают процесс ускорения развития на предприятиях экономической ...

... - избежать ошибок. Для импульсивных, к примеру, характерна противоположная тактическая линия: они ориентируются на успех и менее чувствительны к неудачам /3, с.202,203/ 3.КАЧЕСТВО И ЭФФЕКТИВНОСТЬ УПРАВЛЕНЧЕСКИХ РЕШЕНИЙ НА ПРИМЕРЕ ОАО "МОЗЫРСКИЙ НЕФТЕПЕРЕРАБАТЫВАЮЩИЙ ЗАВОД" ОАО "Мозырский нефтеперерабатывающий завод" - это традиционно высокое качество продукции и культура производства. 28 ...

0 комментариев