Навигация

Шляхи подальшого розвитку ринку банківських послуг в Україні

3.2 Шляхи подальшого розвитку ринку банківських послуг в Україні

Процес формування ринкових відносин в економіці України поступово виявляє значне зростання попиту на послуги установ кредитної системи як з боку суб'єктів підприємницької діяльності, так і з боку фізичних осіб. Сучасні особливості організації бізнесу визначають потреби підприємств не лише у традиційному кредитно-розрахунковому банківському обслуговуванні, а й у значно ширшому спектрі різноманітних послуг комерційних банків, спроможних забезпечити оптимальні умови для ефективного, прибуткового господарювання своїх клієнтів.

Щодо самих банківських установ, то потреба у розширенні діапазону їхніх операцій об'єктивно випливає з умов конкурентного середовища, яке поступово складається на вітчизняному ринку. Крім того, в умовах кризових явищ в економіці країни, спаду виробництва, інфляції традиційні кредитні операції банків неспроможні забезпечити їм належний рівень прибутковості, що поглиблює тенденції до універсалізації банківської справи та створення повноцінного ринку банківських послуг.

Активний розвиток та розширення сфер діяльності банків вимагає окреслення пріоритетних напрямків упровадження нових послуг, на яких повинні бути сконцентровані зусилля.

Серед них можна відзначити: трастові операції; консультаційно-інформаційні послуги; допоміжні операції, пов'язані із забезпеченням господарської діяльності клієнтів; удосконалення традиційних банківських послуг, насамперед депозитно-позичкових.

В Україні серед перспективних напрямків функціонування комерційних банків особливе місце може належати трастовим операціям, які передбачають управління майном та виконання інших послуг в інтересах і за дорученням клієнта на правах його довіреної особи. При здійсненні трастових операцій банк на підставі укладеного договору або за заповітом набуває відповідних прав і виступає розпорядником певного майна на користь довірителя чи третьої особи.

У промислово розвинутих країнах трастові послуги вже давно посідають одне з провідних місць серед широкого набору операцій, які здійснюють комерційні банки. Розвиток цього виду послуг був зумовлений потребами підприємств та домашніх господарств у правильному розпорядженні їхніми коштами, передачі їх іншим особам, оптимальному управлінні ризиками при здійсненні різноманітних фінансових операцій, а також обставинами, що вимагають певного досвіду і професійних знань, необхідних для нормального управління майном. І хоча надання трастових послуг може здійснюватися спеціалізованими компаніями та страховими фірмами, однак комерційні банки, що мають значний досвід і широкі можливості з виконання таких функцій, як облік операцій, зберігання цінностей у сейфах, депозитні операції, фінансовий аналіз і прийняття рішень, займають, безумовно, лідируючі позиції у даному сегменті ринку. При цьому трастові послуги можуть надаватися як фізичним, так і юридичним особам.

Трастові операції банків для фізичних осіб включають: 1) розпорядження спадщиною на підставі заповіту (виявлення і збір усіх активів спадщини, забезпечення їхнього збереження, сплата податків, боргів і адміністративних видатків, розподіл майна між спадкоємцями); 2) управління майном клієнта за дорученням (зберігання довіреного майна і коштів, інвестування їх у різні види активів, розпорядження отриманими доходами і основною сумою на користь довірителя); 3) агентські послуги (збереження цінностей, оренда сейфів, управління активами за вказівками клієнта); 4) опікунство та забезпечення збереження майна недієздатних осіб, у тому числі неповнолітніх спадкоємців.

Важливе місце у трастовій діяльності комерційних банків розвинутих країн належить також обслуговуванню юридичних осіб, для яких банки можуть: по-перше, розпоряджатися активами (насамперед портфелями цінних паперів підприємств, заставленим майном, під яке випускаються облігації, а також коштами пенсійних фондів приватних компаній); по-друге, здійснювати агентські операції, що передбачають виплату дивідендів за акціями корпорацій, процентів за облігаціями, зберігання акцій з передовіреним правом голосу; по-третє, тимчасово управляти справами підприємства в разі його реорганізації або банкрутства.

В Україні розвиток трастових послуг комерційних банків за розглянутими напрямками поки що стримується через відсутність належної законодавчої бази, яка б регламентувала банківську діяльність у відповідних сферах. Наявні вади чинного законодавства, що має регулювати відносини довірчої власності, суттєво обмежують можливості банків у здійсненні трастових операцій, несприяючи активному розвиткові цього сегменту ринку банківських послуг. Тому на сьогодні як перспективний напрямок організації трастових послуг у нашій країні можна виділити операції з цінними паперами за дорученням клієнтів. Цей вид послуг може стати основою для подальшого розвитку інших типів трастових операцій в міру становлення ринкових відносин та створення належної правової бази для здійснення операцій з управління майном за дорученням.

Серед найприйнятніших видів трастових операцій банків з цінними паперами доцільно відзначити такі:

1. Інвестиції у цінні папери та їх продаж за дорученням, від імені і за рахунок коштів клієнтів, що є власниками відповідних портфелів. При цьому комерційний банк залежно від умов укладеного договору може виступати або як агент свого клієнта, виконуючи його інструкції з купівлі-продажу цінних паперів, або як самостійний розпорядник інвестиційного портфеля, здійснюючи операції на власний розсуд, але в інтересах клієнта.

2. Забезпечення посередництва в організації випуску та первинному розміщенні цінних паперів. У даному разі банк може готувати документацію та умови випуску цінних паперів, здійснювати реєстрацію емісії у державних органах, організовувати рекламні компанії, добирати інвесторів, створювати групи передплати з числа інших фінансових установ.

3. Виконання агентських послуг з платежів за цінними паперами клієнта. Банк може, з одного боку, проводити виплати дивідендів за акціями, процентів за облігаціями, погашати боргові цінні папери при настанні строків їх погашення, а з іншого,- здійснювати інкасацію платежів, що належать за цінними паперами клієнта.

4. Виконання функцій незалежного реєстратора цінних паперів.

5. Реінвестування дивідендів, процентів та інших доходів, отриманих за цінними паперами.

6. Зберігання, охорона, перевезення та пересилання цінних паперів за дорученням клієнта.

7. Реалізація повноважень з голосування на щорічних зборах акціонерів у разі, якщо власник акцій, передаючи їх у довірче управління банку, одночасно доручає йому відповідне право голосу.

8. Створення різного роду резервних фондів для страхування фінансових ризиків за операціями з цінними паперами клієнта.

Зазначеними послугами не вичерпується увесь спектр трастових операцій банків із цінними паперами, однак вони можуть скласти базовий набір для вітчизняних кредитних установ на початкових етапах формування ринку банківських послуг.

Окрім трастових послуг, заслуговує на увагу такий важливий напрямок банківської діяльності, як надання клієнтам кваліфікованих консультацій та інформації з різноманітних аспектів управління фінансами та організації господарської діяльності. Досвідчені фахівці банку можуть надавати клієнтам роз'яснення, інформацію, консультації з різного роду банківських, правових і фінансових питань, проблем ведення бізнесу та особистого господарства.

У цьому виді банківських послуг до числа найперспективніших напрямків можна віднести:

- консультації з питань застосування законодавчих, нормативних та інших актів, що регламентують господарську діяльність;

- підготовку і правову експертизу господарських договорів, зовнішньоторговельних контрактів, установчих документів різних підприємств, документів на отримання ліцензій з певних видів діяльності;

- консультації з організації і ведення бухгалтерського обліку, складання звітності, фінансового планування і контролю, складання кошторисів, калькуляції собівартості продукції, питань ціноутворення, організації розрахунків з контрагентами;

- консультації з питань діяльності на фондовому і валютному ринках, прогнозування динаміки валютних курсів і курсів цінних паперів, інвестування коштів, маркетингу, управління активами фірм, зовнішньоекономічної діяльності;

- консультації із загальних питань ведення бізнесу - збільшення капіталу підприємства, реорганізації, злиття, придбання інших компаній;

- консультації та рекомендації клієнтам - фізичним особам з питань купівлі і продажу цінних паперів, нерухомості та інших активів, управління доходами, а також оптимальних напрямків інвестування коштів;

- збір, аналітичну обробку та надання клієнтам найрізноманітнішої інформації про тенденції розвитку економіки на макрорівні, фінансовий стан, особливості господарювання, місце контрагентів на ринку, обмінні курси іноземних валют, поточну, господарську кон'юнктуру, стан світових ринків різних товарів та інші дані.

Реальні перспективи розвитку в банківській практиці нашої країни можуть мати деякі послуги, реалізація яких вимагає від персоналу банків глибоких знань особливостей функціонування господарюючих суб'єктів різних галузей економіки. Такого роду послуги можуть надаватися як у рамках уже існуючих кредитно-розрахункових відносин банків з основним контингентом клієнтури, так і в окремому порядку, на договірних засадах, що сприяє залученню нових клієнтів. Серед зазначених операцій важливе місце можуть посісти:

- аудиторські послуги, що передбачають проведення комплексної перевірки банком усієї фінансово-господарської діяльності клієнта або окремих її аспектів;

- маркетингові послуги, пов'язані з пошуком нових ринків збуту для клієнта, організацією рекламної компанії, добором партнерів, зацікавлених у господарських стосунках із клієнтом;

- гарантійні послуги, надання яких пов'язане з видачею банком зобов'язань за клієнта, виконання яких передбачає здійснення різних грошових виплат;

- виконання окремих внутрішніх операцій клієнтів - таких, як ведення бухгалтерського обліку, касового господарства, управління фінансами, виплата заробітної плати, регулювання постачання і збуту та деякі інші функції внутрішнього управління компанією;

- організація інженерно-економічних експертиз, що включають перевірку проектно-кошторисної документації на будівництво нового, розширення і модернізацію діючого виробництва, контроль за реалізацією проектів та відповідністю фактичних затрат кошторисній вартості, експертні роботи, пов'язані з фінансуванням проектів.

Розглянуті операції можуть загалом вигідно доповнити стандартний набір кредитно-розрахункових операцій комерційних банків, що є важливою перевагою у конкурентній боротьбі за залучення нових клієнтів та утримання наявних. Ширший асортимент послуг створює надійнішу основу для ефективного функціонування банку.

Водночас слід відзначити, що необхідною умовою утримання стійких позицій на ринку банківських послуг є не лише впровадження у чинну практику банків нових видів операцій, а й постійне вдосконалення традиційних напрямків обслуговування клієнтури. Насамперед це стосується розрахункових та депозитно-позичкових операцій.

Проведення комплексу заходів щодо широкомасштабної автоматизації й комп'ютеризації банківської діяльності, запровадження передових технологій та ефективних систем зв'язку сприяють суттєвому прискоренню розрахунків і підвищенню якості обслуговування клієнтури. Нині чинна в Україні система електронних міжбанківських платежів наближається до рівня відповідних систем розвинутих країн світу.

Перспективним напрямком розвитку ринку банківських послуг у цій сфері може стати розміщення електронних терміналів банків безпосередньо в офісах клієнтів та проведення розрахункових операцій через модемний зв'язок. Така форма взаємовідносин дає змогу значно економити витрати коштів і часу як клієнта, так і самого банку. Крім того, поширеним видом послуг у банківській практиці розвинутих країн є управління клієнтом своїм рахунком по телефону за допомогою узгодженого з банком паролю.

Зростання обсягів і подальше вдосконалення депозитних послуг може здійснюватися через автоматизацію вкладних операцій, пошук та запровадження нових форм взаємовигідного співробітництва банку з клієнтами. До таких форм можна віднести відкриття деяких нових видів депозитних рахунків, поширених у банківській практиці промислово розвинутих країн, наприклад:

- рахунки з управлінням коштами, на яких клієнтам надається можливість зберігати певний мінімум, необхідний для забезпечення поточних розрахунків, а всі суми понад цей мінімум автоматично вкладаються у різні види ліквідних доходних активів, що забезпечують вищий процент, ніж звичайні рахунки до запитання. У разі потреби в коштах для поточних операцій банком забезпечується зворотне перерахування;

- депозитні рахунки грошового ринку, що є, по суті, депозитами до запитання, рівень процентних ставок за якими регулярно (наприклад, щотижня) коригується відповідно до змін ринкової норми банківського процента або встановлюється згідно із середнім процентом за державними облігаціями. Ув'язування рівня процентних ставок за вкладами з доходністю державних цінних паперів може стати додатковим фактором довіри клієнтів до банку, спонукаючи їх розміщувати вільні ресурси на таких рахунках;

- рахунки "зв'язаних послуг", операції за якими передбачають надання цілого комплексу послуг, включаючи дозвіл на виписування чеків понад залишок на рахунку, надання сейфу, кредитної картки, скорочення процентів за деякими видами кредитів.

Останній із переліку зазначених рахунків тісно пов'язаний з удосконаленням банківської діяльності щодо надання кредитних послуг. Подібне вдосконалення може грунтуватися на застосуванні таких форм і методів організації кредитних відносин банку з позичальниками, як овердрафт, револьверне кредитування, кредитні картки.

Овердрафт у межах узгодженого ліміту дає змогу клієнтові виписувати чеки або платіжні доручення на суми, що перевищують залишок коштів на його поточному рахунку. Такі кредити мають здебільшого короткостроковий характер і дають змогу покрити витрати, які тимчасово перевищують надходження коштів на рахунок. Вигідність овердрафту полягає в можливості позичальника користуватися кредитом лише в тих сумах, які йому необхідні. При цьому процент за овердрафтом нараховується щоденно на суму кредиту, що є важливим фактором раціонального використання клієнтами своїх коштів.

Револьверний кредит надається банком клієнту повністю або частинами і відновлюється в міру погашення раніше використаних частин кредиту. Зручність для клієнта цієї форми кредитування пов'язана з тим, що дає змогу позичальникам постійно мати у своєму розпорядженні певну суму, яка відновлюється після повернення здійснених виплат.

Операції з кредитними картками є ефективним методом надання споживчого кредиту фізичним особам, бо дають їм змогу швидко розрахуватися з торговельними організаціями за товари і послуги. При цьому банк бере на себе оплату витрат позичальника в рамках відкритої на його ім'я кредитної лінії.

Конкуренція у банківській галузі так загострилася, що постійний пошук і впровадження нових видів послуг стає для багатьох банків питанням не лише лідерства, але й виживання. Одна з інновацій полягає у створенні дебетової карточки, яка застосовується як при проведенні електронних комерційних операцій, так і у банкоматах. Поки що існуючі дебетові карточки не приймаються в якості електронного платежу, оскільки персональні комп'ютери при їх використанні не можуть забезпечити потрібної міри безпечності, як це можливо, наприклад, для кредитних чи оффлайнових дебетових карток, що емітуються банками- членами міжнародних асоціацій VISA i Master Card.

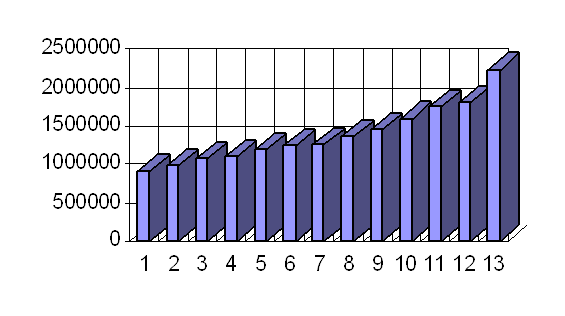

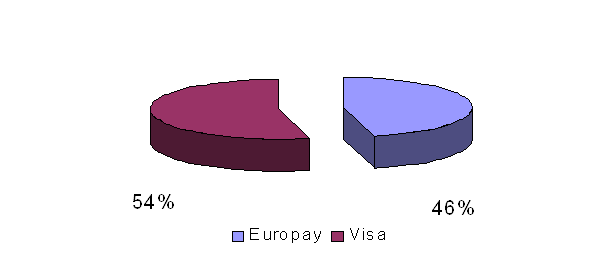

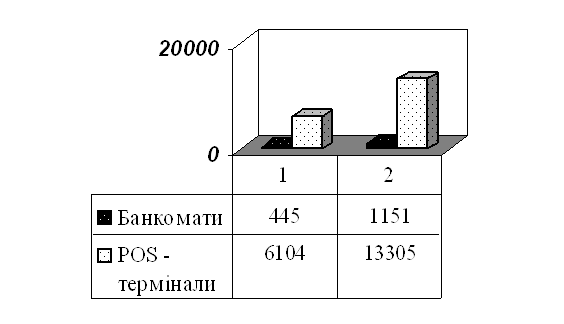

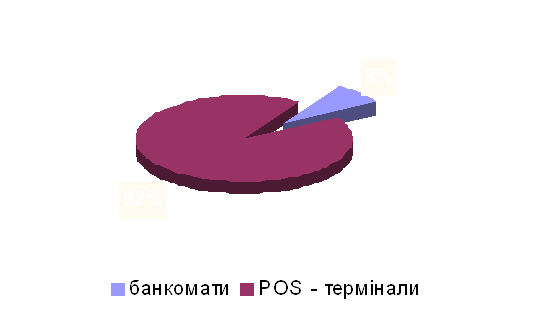

Операції з платіжними картками в Україні, за експертними оцінками складають 15-20% від загального обсягу грошових розрахунків. І це вважається досить непоганим показником, оскільки ринок платіжних карток у нас ще молодий, а клієнтська база недостатньо розвинута.

Помітно впливає на зацікавлений попит на карткові продукти в Україні рівень добробуту потенційних клієнтів. Ринок платіжних карток може оцінюватися з двох позицій: 1- рівень купівельної спроможності низький, отже переважна більшість людей навряд чи їх придбає; 2 - платоспроможні громадяни надають перевагу платіжній картці швидше як засобу розрахунку. Отже, зважаючи на фінансові можливості співвітчизників, попит на карткові продукти умовно можна назвати задоволеним.

Розширення обсягу ринку платіжних карток в Україні багато в чому залежить від банків, що впроваджують цей вид послуг, від проведеної ними рекламної компанії. Більшість потенційних клієнтів недостатньо знає про перевагу безготівкових розрахунків. Тому необхідно вдатися до продуманої стратегії маркетингу.

Сьогодні все більшу популярність у сфері банківських послуг одержують технології без проводів. Услід за брокерськими компаніями і банки розширюють розвиток і надання своїх послуг методом передачі даних через мобільні телефони. Застосування нових технологій дозволяє банкам з'єднати свої інтернет-підрозділи з обслуговуванням по мобільних телефонах. Саме це поєднання має найкращі перспективи для підвищення якості обслуговування клієнтів.

Першими у цьому напрямку стали Harric Bank i Bank of Amerika, які вкінці 1999 р. започаткували проекти "мобільних" фінансових послуг. За допомогою телефонів клієнти можуть оплачувати рахунки, переміщувати кошти у будь-який час.

Вперше в Україні завдяки технології GSM - banking абоненти компанії "Київстар GSM", використовуючи мобільний термінал та АМС - повідомлення, можуть здійснювати платежі без особистої присутності. Ця новинка впроваджується Приватбанком за допомогою пластикових карток Starcard. Користуючись пластиковою карткою, абоненти компанії "Київстар GSM" зможуть здійснювати платежі за товари і послуги у понад 12 млн. торгівельних і сервісних точок, а також одержувати готівку у більш як 560 тис. банкоматів не лише в Україні, а й за кордоном.

Інший приклад, проект АППБ "Аваль" та компанії мобільного зв'язку UMS, який дасть змогу управляти банківським рахунком за допомогою стільникового зв'язку та передбачає використання технології захисту трансляцій, ліцензованих системами YISA та Eurocard /Master Card. Разом з тим ці способи є порівняно дорогими для українських клієнтів.

У зв'язку з цим в Україні запроваджено спосіб віддаленого банківського обслуговування - дистанційне управління рахунком по телефону. Технологією дистанційного управління рахунком по багатоканальному телефону передбачається, що клієнт у режимі тонового наказу, натискуючи клавіші на своєму телефоні дає розпорядження банківському комп'ютеру.

Система платежів по телефону "Телебанк - 24" - це новітній банківський продукт, який не має аналогів в Україні. Цю послугу пропонує з 1 лютого 2001р. АТ "Укрінбанк". Від шахрайства з боку третіх осіб клієнта забезпечує багаторівневий захист. Користувач цієї системи має змогу здійснювати практично всі повсякденні операції, пов'язані з банківським обслуговуванням.

В Україні є досить позитивних чинників для розвитку системи інтернет-комерції. Так, запроваджено СЕП НБУ, системи біржових торгів, корпоративні платіжні системи (у т.ч. "Клієнт-банк") ряду комерційних банків. Банки, юридичні і фізичні особи набули значного досвіду роботи з міжнародними платіжними системами VISA, Master Card, Amerikan Еxpress тощо. Працює кілька карткових проектів. У низці банків запроваджено систему грошових переказів Nestern Union. Завдяки цьому не лише банки, а й багато інших клієнтів зрозуміли і оцінили можливості системи розрахунків.

З огляду на економічну ситуацію в Україні та можливості сучасних Інтернет - компаній реалізація не лише значних проектів електронної комерції (Інтернет - банки, біржі, брокерські контори), а й узагалі будь-яких проектів в Інтернеті за рахунок власних джерел фінансування практично неможлива. Для досягнення належного рівня і серйозного виходу на ринок українським Інтернет- компаніям потрібні інвестиції, інакше місце у цій перспективній сфері, яку в Україні ще не розподілено, займуть іноземні інвестори.

Розглянуті напрямки розвитку ринку банківських послуг можуть сприяти розширенню сфери діяльності комерційних банків в Україні, їх адаптації до нових умов ринку і зростаючих потреб клієнтури у повноцінному комплексі послуг, адекватному вимогам сучасного стану економіки.

Висновки

Дослідження автором магістерської роботи проблем та перспектив розвитку ринку банківських послуг в Україні дозволяє зробити наступні висновки.

1 Найбільш правомірним, з нашої точки зору, є трактування послуг як результату банківської діяльності. Для досягнення цього результату банки здійснюють різного роду операції, основними з яких є пасивні, активні та комісійно-посередницькі.

2. Сектор банківських послуг в Україні несе на собі відбитки ліберального банківського законодавства, що надає суб'єктам другого рівня можливість проведення операцій в різних секторах ринку позичкового капіталу та дає клієнтам широкий вибір фінансових послуг. Таким чином, комерційні банки стають ключовою і базовою ланкою кредитних систем. За існуючої універсальної структури Закон "Про банки і банківську систему" не містить обмежень відносно окремих видів операцій і сфер фінансового обслуговування, крім положень статті 48, згідно якої банкам забороняється діяльність у сфері матеріального виробництва, торгівлі (за винятком реалізації пам'ятних, ювілейних та інвестиційних монет) та страхування, крім виконання функцій страхового посередника. Всі комерційні банки можуть надавати клієнтам повний набір послуг за умови отримання ліцензії на здійснення відповідних операцій.

3. Поступова стабілізація економічної ситуації в Україні вимагає від банків активізації їх роботи щодо надання депозитних послуг. Сьогодні основна частка депозитів до запитання, що розміщуються в банках, належить юридичним особам. Банкам доцільно більшу увагу приділяти розвитку депозитних послуг для населення. Це вимагає від банків нових підходів до встановлення форм депозитних рахунків, розширення кола депозитних рахунків з різноманітними режимом функціонування, впровадження нової техніки і технологій ведення банківських операцій із застосуванням різноманітних засобів (чекових книжок, кредитних карток, надання кредитів власникам поточних рахунків у формі овердрафту та ін.). Це дозволило б повніше задовольняти потреби клієнтів у різноманітних послугах та поліпшити якість обслуговування.

4. Ефективним засобом, розширення депозитних послуг є різноманітні дебетові і кредитні картки, що можуть використовуватись для оплати товарів і послуг, отримання готівки та надання низки інших додаткових можливостей, що стимулює їх власників до розміщення коштів у банку. Цьому сприятимуть також достатні гарантії банку щодо повернення коштів вкладникам у разі банкрутства банку.

5. Фундаментальні засади, на яких грунтується сучасна організація кредитних послуг - збіг інтересів кредитора й позичальника, залежність видачі позики від ресурсних можливостей банку, чітке визначення матеріальної основи позичкової операції, дотримання базових принципів кредитування й застосування адекватних методів провадження кредитного процесу - загалом вказують на поступове наближення, хоча і не в повній мірі, цих відносин до ринкових умов ведення господарської діяльності.

Разом з тим, необхідно зазначити, що у вітчизняній банківській практиці ще не знайшли широкого використання ті методи кредитування, які так чи інакше пов'язані з відкриттям кредитної лінії клієнту і котрі активно застосовуються комерційними банками розвинених країн (револьверний кредит, овердрафт, кредитування за контокорентом, кредитні картки).

6. Розширенню безготівкових розрахунків сприятиме запровадження системи типу "клієнт-банк" та використання "електронних грошей" як платіжного засобу для масових споживачів товарів і послуг.

7. Для вітчизняних комерційних банків найбільш прийнятним і перспективним напрямом розвитку трастових послуг є операції з цінними паперами за дорученням клієнтів. Даний вид послуг може стати основою для подальшого розвитку інших типів трастових операцій по мірі становлення ринкових відносин і створення належної правової бази для довірчих послуг.

8. Підвищенню конкурентоспроможності банку у залученні додаткових коштів на депозити різних груп клієнтів сприятиме застосування комплексного обслуговування клієнтури, тобто задоволення потреб клієнтів у різноманітних послугах. Це означає, що окрім традиційного кредитно - розрахункового і касового обслуговування, банки надають своїм клієнтам цілу низку додаткових послуг.

Постійне розширення діапазону послуг, зниження їх вартості, покращення якості кредитно - розрахункового і касового обслуговування, надання різного роду консульцій, пільгове обслуговування постійних вкладників сприятимуть збільшенню обсягу кредитних ресурсів банку.

9. Важливою складовою електронного бізнесу є інтернет - банкінг- управління банківськими рахунками через Інтернет. Це - найдинамічніший і найпрогресивніший напрям фінансових інтернет-рішень. Як засвідчив досвід американських і європейських банків, він дає змогу банку продавати, а клієнту -одержувати максимальний спектр послуг.

Для залучення та заохочення клієнтів банкам необхідно постійно збільшувати перелік послуг і поліпшувати їх якість. Зрозуміло, що послуги банків стануть ще доступнішими для більшості користувачів, якщо їх надавати на основі застосування Інтернет - технологій. І це усвідомлена стратегія розвитку банківських послуг у перспективному сегменті ринку.

Список використаної літератури

1. Закон України "Про Національний банк України" від 20.05.1999р./ http://www.rada.kiev.ua/

2. Закон України "Про банки і банківську діяльність"/ Українська інвестиційна газета.- 2001.-№4.-С.1-22.

3. Положення про кредитування / Затверджено постановою Правління НБУ №246 від 28.09.1995р.

4. Положення про порядок формування і використання резерву для відшко-дування можливих втрат за кредитними операціями комерційних банків/ Затв. Постановою Правління НБУ №122 від 27.03.1998р.

5. Азаров М. Проблеми кредитування у сучасних умовах та формування процентних ставок за кредитами на регіональному рівні // Вісник НБУ. - 1999 -№5.-С.43-45.

6. Банки и банковские операции: Учебник для вузов/ Под ред. Е.Ф. Жукова.- М.:Банки и биржи, ЮНИТИ, 2000. -471 с.

7. Банківська енциклопедія / Під ред. проф. Мороза А.М.- К. "Ельтон",1997.-328с.

8. Банковское дело: Учебник/ Под ред. О.И. Лаврушина. - М.: Финансы и статистика, 2001.-576с.

9. Барановський А. Рынок банковских услуг в Украине / Финансовая Украина.-1999.-№ 28. С.44.

10. Бутенко О. Ермакович В. Банки Украины: вчера, сегодня, завтра/ /Финансовая Украина. - 2002.- №12 .С.18-19.

11. Бюлетень Національного банку України - 2006.-№ 4.

12. Вступ до банківської справи: Учбовий посібник / Відп. ред. М.І Савлук.- К.: Лібра, 2005. -344с.

13. Гладких Д.М. Пріорітети кредитної політики комерційних банків // Вісник НБУ.-2000.- №10. С.39-42.

14. Гладких Д.М. Цінова структура банківських послуг і кредитних ресурсів в Україні // Вісник НБУ.-1999.-№3-С.50-53.

15. Гладких Д.М. Ціноутворюючі фактори ринку кредитних ресурсів // Вісник НБУ.-1999.-№2.-с.35-38.

16. Гроші та кредит: Підручник / За ред. Б.С. Івасіва.- К.: КНЕУ, 1999.- 404с.

17. Дзюблюк О. В. Про деякі напрями вдосконалення депозитних операцій ко-мерційних банків в умовах фінансової стабілізації економіки України // Вісник ТАНГ. - 2001.-№2.-С.48-57.

18. Дзюблюк О.В. Про деякі напрями розвитку ринку банківських послуг в Україні // Фінанси України.-2001.-№1.-С.86-91.

19. Дзюблюк О.В. Проблеми підвищення ефективності кредитних операцій комерційних банків // Вісник НБУ- 2000.- № 9.- С. 55-56.

20. Дзюблюк О.В. До питання про суть комерційного банку і специфіку банківського продукту // Вісник НБУ .-2002.- № 4 - С. 60- 62.

21. Дзюблюк О. В. Комерційні банки в умовах переходу до ринкових відносин.- Т.: Тернопіль, 2002.-140 с.

22. Дзюблюк О. В. Організація грошово-кредитних відносин суспільства в умовах ринкового реформування економіки. -К.: Поліграфкнига, 2000 -512с.

23. Заруба О.Д. Фінансовий менеджмент у банках: Навчальний посібник. - К.: Знання, 1999.-172с.

24. Зайцев О. Email Paymant - хит сезона в американском банковском бизнесе // Банковская практика за рубежом.- 2003.- № 8.- С.72-75.

25. Зайцев О. Мировой частный банковский бизнес: перемены неизбежны // Банковская практика за рубежом. - 2003 № 9. -С.74-77.

26. Иванов А.Н. Инвестиционные и консультационные услуги иностранных банков // Деньги и кредит.- 2003.-№5. -С.61-65.

27. Єпіфанов А., Міщенко В. Проблеми кредитування та оцінки кредито-спроможності клієнтів банку// Банківська справа.-2000.- № 5.- С. 39-45.

28. Кириченко О., Гіленко І., Ятченко А. Банківський менеджмент: Навч посібник для вищих навчальних закладів. -К.: Основи, 2002. - 671с.

29. Компанієць С. Довіра до банківської системи зміцнюється // Вісник НБУ.- 2004.№4.- С.18-20.

30. Кредит і кредитні правовідносини: економічна природа і практика законодавчого регулювання/ М. Олексієнко та ін.- К.: "Козаки", 1998.-144с.

31. Лапко Н.Т. Роль банківських установ у поліпшенні платіжної дисципліни// Вісник НБУ.- 2001.- №8 С.15-19.

32. Лапко Н. Симптом недуги - примусове регулювання черговості платежів // Вісник НБУ.-2002 -№ 5. -С. 43-45.

33. Матук Ж. Финансовые системы Франции и других стран. В 2 т. /Пер. с фр. Т.1 в 2кн./ Кн.1.- М.: Финстатинформ, 1998.-365с.

34. Мирун Н.И., Герасимович А. Банковское обслуживание предприятий и населения.- К.: Национальная академия управления, 2000.-280 с.

35. Науменкова С. Ринок фінансових послуг: основні тенденції розвитку // Вісник НБУ. -2004.- № 1.- С.36-43.

36. Підсумки діяльності комерційних банків України за 2003 рік.// Вісник НБУ.- 2003. -№ 3 - с.2-7.

37. Ревун В. Проблеми функціонування комерційних банків // Вісник НБУ.-2000.- № 7.-С.30-34.

38. Синки Дж.Ф. Управление финансами в коммерческих банках /Пер. с англ. 4-го перераб изд.-М.: Catallaxy,1998.-957с.

39. Сохань П. Становлення банківської системи України (1991-1994 рр.)// Банківська справа. - 2000. - № 3/ - C.34-46.

40. Cтельмах В. Національний банк України: перші десять років діяльності // Вісник НБУ.-2004.-№ 4.- С.2-4.

41. Стицын И.О., Стицын Я.О. Маркетинг в банке. / Худож.оформл. В.М. Штогрина. - Тернополь: АО "Тарнекс", К.: УММС "Писнайп", 1997.- 656с.

42. Усоскин В.М. Современный комерческий банк: управление и операции. - М.:"Все для Вас", 1997.- 320 с.

43. Циганов С. А. Особливості функціонування комерційних банків на ринку цінних паперів // Фінанси України - 2003.- № 6 -С.122 -125.

44. Чистякова Т. Прогресивні форми розрахунків // Вісник НБУ.- 2000.-№ 8. -С.39-40.

45. Шимкович В. Банковские операции… по телевизору // Банковская практика за рубежом.- 2003.- № 5. С. 71-73.

46. Шимкович М. Путь к международному банку лежит через Интернет // Банковская практика за рубежом.- 2003.- № 1 - С. 24-25.

47. Ширинская Е.Б. Операции коммерческих банков : российский и зарубеж-ный опыт.- 2-е изд. - М.: Финансы и статистика, 2000.

48. Юрчук Г. Електронна комерція та її перспективи для банківської системи України // Вісник НБУ. - 2003.- № 3.- С. 21-27.

49. Яременко Ю. Незамінний компонент банківських послуг // Вісник НБУ. 2004 - № 4.- С.22-23.

Додаток А

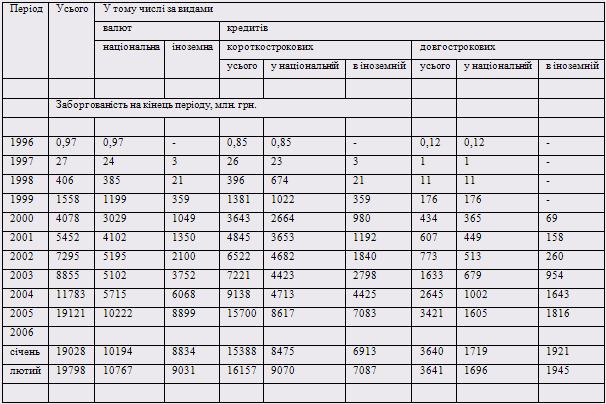

Кошти на рахунках підприємств, організацій та населенняв комерційних банках України (за видами валют та строками)

Додаток Б

Кредити, надані комерційними банками в економіку України

Додаток В

Цінні папери та довгострокові вкладення комерційних банків Україи в 2001-2003 роках (заборгованість на кінець періоду, млн. грн.)

| Показники | 2004 | 2005 | 2006 |

| 1. Цінні папери в портфелі комерційних банків | 1661 | 1723 | 1997 |

| 1.1. На продаж | 180 | 484 | 517 |

| - акції та інші папери з нефіксованим прибутком | 105 | 159 | 155 |

| у національній валюті | 104 | 158 | 148 |

| в іноземній ваюті | 1 | 1 | 7,22 |

| - боргові цінні папери | 76 | 325 | 362 |

| у національній валюті | 76 | 304 | 361 |

| в іноземній ваюті | 0 | 21 | 0,64 |

| 1.2. На інвестиції | 193 | 431 | 926 |

| - акції та інші вкладення з нефіксованим прибутком | 94 | 167 | 438 |

| у національній валюті | 94 | 167 | 436 |

| в іноземній ваюті | 0 | 0 | 1,16 |

| - боргові цінні папери | 99 | 264 | 488 |

| у національній валюті | 99 | 233 | 453 |

| в іноземній ваюті | - | 31 | 35 |

| 1.3. Казначейські та інші цінні папери, що рефінансуються НБУ | 1288 | 799 | 553 |

| - на продаж | 485 | 128 | 152 |

| у національній валюті | 485 | 52 | 78,9 |

| в іноземній ваюті | - | 75 | 73,6 |

| - на інвестиції | 803 | 671 | 400 |

| у національній валюті | 803 | 596 | 387 |

| в іноземній ваюті | - | 74 | 13,1 |

| 1.4. Боргові цінні папери, емітовані НБУ, на продаж | - | 10 | 2 |

| у національній валюті | - | 10 | 2 |

| 2. Довгострокові вкладення банків | 47 | 88 | 137 |

| - вкладення в асоційовані компанії | 30 | 63 | 93 |

| у національній валюті | 29 | 62 | 93 |

| в іноземній ваюті | 1 | 0 | - |

| - вкладення в дочірні установи | 17 | 25 | 44,4 |

| у національній валюті | 17 | 25 | 44,4 |

| в іноземній ваюті | - | - | - |

Додаток Г

Цінні папери та довгострокові вкладення банків України в 1998-2006 роках(заборгованість на кінець періоду, млн. грн.)

| Період | У цінні папери | У спільну діяльність | |||||

| усього | у тому числі | ||||||

| акції | боргові зобов'язання | враховані банками векселі | Компесаційні сертифікати | ||||

| недержавні | державні | ||||||

| 1998 | 315 | 10 | 16 | 207 | 81 | - | 7 |

| 1999 | 1350 | 24 | 8 | 1180 | 138 | 3 | 18 |

| 2000 | 3985 | 73 | 10 | 3495 | 374 | 34 | 35 |

Похожие работы

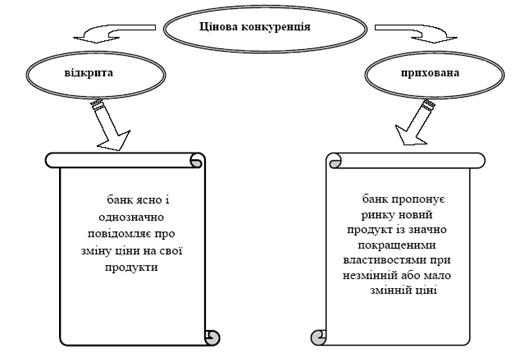

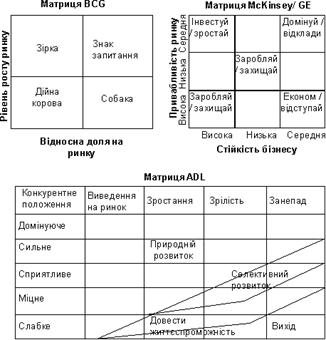

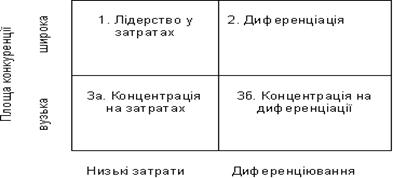

... ціною може визначити сукупність споживчих властивостей, що споживачі будуть готові побачити в даному банківському продукті. РОЗДІЛ 2. АНАЛІЗ КОНКУРЕНТОСПРОМОЖНОСТІ АКБ “ПРИВАТБАНК” НА РИНКУ БАНКІВСЬКИХ ПОСЛУГ 2.1 Аналіз ринку банківських послуг Ринок банківських послуг є однією із важливих і невід'ємних складових сучасної ринкової економки. Тому сьогодні зростає інтерес до різних аспект ...

... маржі В такому випадку, макимізація прибутку відбувається за рахунок швидкого обороту коштів. Запропонований метод було прийнято як альтернативний метод визначення умов надання банківських послуг в Дніпропетровській філії АБ "Правексбанк", що дозволило збільшити фінансовий результат за перші 5 місяців 2008 року на 6 процентів. 4. АВТОМАТИЗОВАНА ІНФОРМАЦІЙНА СИСТЕМА Рис. 4.1 – Блок- ...

... будь-який громадянин в Україні, якщо в нього є стабільний дохід, може отримати “кредитку” без заставного майна та будь-яких гарантій, як це відбувається в розвинутих країнах світу. 3.3 Місце операцій з пластиковим картками в Інтернет-просторі України Лідери провідних держав та широкі кола ділового світу сприймають нову економіку не лише як сучасну модель ведення бізнесу, а й як стратегічну ...

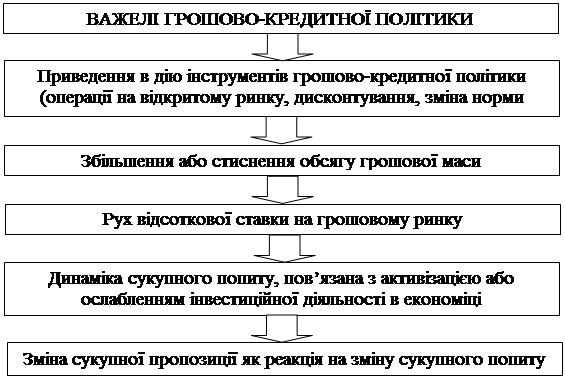

... ЇЇ РОЗВИТКУ В УКРАЇНІ 3.1 Причини нестабільності грошово-кредитної системи України та заходи щодо її стабілізації Серед основних причин, що спричиняють порушення у функціонуванні грошово-кредитної системи, необхідно визначити такі: - нестабільність курсу національної валюти; - прорахунки грошово-кредитної політики Центрального банку; - неадекватна фіскальна ...

0 комментариев