Навигация

Типы коммерческих банков, их особенности. Принципы денежного обращения и требования к их выполнению. Правила оформления и обращения векселя

Тема: Типы коммерческих банков, их особенности. Принципы денежного обращения и требования к их выполнению. Правила оформления и обращения векселя

Введение

В последние десятилетия наука о деньгах, кредите и банках превратилась в одну из самых популярных учебных дисциплин всего экономического цикла. И в этом есть своя закономерность.

Именно в наше время пришло понимание того факта, что сфера денежно-кредитных отношений и соответствующих им учреждений является ключевой для развития всей экономики, усиливая подчас до критических значений элементы неустойчивости, хаоса и риска. Именно через денежно-кредитную сферу и ее институты проявляют себя, обретают количественные параметры исходные моменты экономического анализа — покупательский платежеспособный спрос и товарное предложение. Денежно-кредитные отношения обладают всеобщей практической значимостью, тогда как многие экономические модели лишены конкретности и носят умозрительный характер.

Ключевым элементом финансово-кредитной системы любого развитого государства сегодня является коммерческий банк, выступающий проводником официальной денежно-кредитной политики. В свою очередь денежно-кредитная политика составляет основу всего государственного регулирования экономики. Соответственно без овладения методами деятельности коммерческих банков, инструментами денежно-кредитной политики не может быть эффективной рыночной экономики.

Раздел 1. Типы коммерческих банков, их особенности и функции

Коммерческие банки выполняют расчетно-комиссионные и торгово-комиссионные операции, занимаются факторингом, лизингом, активно расширяют зарубежную филиальную сеть и участвуют в многонациональных консорциумах (банковских синдикатах).

Коммерческие банки - основное звено двухуровневой банковской системы.

Сегодня к группе коммерческих банков в разных странах относится целый ряд институтов с различной структурой и разным отношением к собственности. Главным их отличием от центральных банков является отсутствие права эмиссии банкнот.

В нашей стране в зависимости от способа формирования уставного капитала выделяют две основные группы коммерческих банков: акционерные и паевые. Физические и юридические лица, являвшиеся организаторами и основателями банка, получают статус учредителей банка, купив «учредительские» паи или акции. Индивидуальные и институциональные инвесторы, впоследствии купившие акции банка, приобретают статус акционеров. Лица, участвующие своими средствами в формировании уставного капитала паевого банка, называются участниками (пайщиками).

Коммерческие банки могут быть также классифицированы исходя из степени их участия в кредитно-финансовом обслуживании различных категорий клиентов; их роли на рынках кредитно-финансовых услуг, и в первую очередь на рынке кредитных ресурсов; перспектив и возможных форм участия в деятельности государственных структур, в том числе в процессах разгосударствления экономики; размеров собственного капитала коммерческих банков и величины их активов[1].

Основа основ деятельности коммерческого банка — формирование его собственных средств, как базы для привлечения депозитов и осуществления активных операций. В зависимости от размеров уставного фонда все коммерческие банки можно подразделить на три группы: мелкие — с уставным фондом до 30 млн. руб., средние — с уставным фондом от 30 до 100 млн. рублей, крупные, уставной фонд которых превышает 100 млн. рублей.

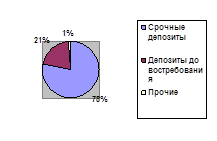

Коммерческие банки, выступая на финансовом рынке со спросом на кредитные ресурсы, не только мобилизуют имеющиеся в хозяйстве сбережения, но и формируют достаточно эффективные стимулы к накоплению средств. Стимулы к накоплению и сбережению денежных средств формируются на основе гибкой депозитной политики коммерческих банков[2].

В механизме функционирования кредитной системы огромная роль принадлежит коммерческим банкам. Они аккумулируют основную долю кредитных ресурсов, предоставляют клиентам полный комплекс финансового обслуживания, включая выдачу ссуд, прием депозитов, расчеты, покупку-продажу и хранение ценных бумаг, иностранной валюты и т.д. По способу формирования уставного капитала банки подразделяются на акционерные, государственные, частные, кооперативные, смешанные. Во всех странах преобладают акционерные банки.

Коммерческий банк — это предприятие, организующее движение ссудного капитала с целью получения прибыли. Сущность коммерческого банка проявляется в его функциях:

- аккумуляция и мобилизация денежного капитала;

- посредничество в кредите;

- создание кредитных денег;

- проведение расчетов и платежей в хозяйстве;

- организация выпуска и размещения ценных бумаг;

- оказание консультационных услуг.

Аккумуляция и мобилизация денежного капитала. Это одна из старейших функций банков. Мобилизуемые банком свободные денежные средства предприятий и населения, с одной стороны, приносят их владельцам доходы в виде процента, а с другой - создают базу для проведения ссудных операций. Именно с помощью банков происходит сосредоточение денежных средств и превращение их в капитал.

Посредничество в кредите является другой важной функцией коммерческих банков. Прямым кредитным отношениям между владельцами свободных денежных средств и заемщиками препятствует несовпадение объема капитала, предлагаемого в ссуду, с потребностью в нем. Не совпадает и срок высвобождения этого капитала со сроком, на который он требуется заемщику. Непосредственные кредитные связи между владельцами капитала и заемщиками затрудняет также риск неплатежеспособности заемщика. Коммерческие банки, выполняя роль финансового посредника, устраняют эти затруднения. Банковские кредиты направляются в различные сектора экономики, обеспечивают расширение производства[3]. Ссуды предоставляются и потребителям на приобретение товаров длительного пользования, домов, их ремонт и т.д., способствуя тем самым росту уровня их жизни, решению социальных проблем. Заемщиком коммерческих банков выступает и правительство, поскольку государственные расходы нередко не покрываются доходами.

Создание кредитных денег. Особая функция банков - создание кредитных денег в виде банковских депозитов, которые используются с помощью чеков, карточек, электронных переводов. Коммерческие банки образуют депозиты, во-первых, принимая наличные деньги от своих клиентов. При этом общее количество денег в обращении не увеличивается, происходит лишь замена одного вида кредитных денег (банкнот) другим (депозитами).

Во-вторых, банк создает депозиты на основе выдачи банковских ссуд, приобретения у клиентов ценных бумаг, иностранной валюты и золота. При этом происходит увеличение объема денежной массы в обращении. Когда клиент снимает наличные деньги со счета в банке, общая денежная масса остается неизменной: деньги просто переходят из безналичной формы в наличную. Списание денег с депозитного счета (при погашении ссуд, продаже банком своим клиентам ценных бумаг, валюты, золота) ведет к сокращению денежной массы. В промышленно развитых странах коммерческие банки являются главным эмитентом денег. Поэтому центральные банки регулируют процесс денежной эмиссии прежде всего путем воздействия на масштабы и характер операций коммерческих банков.

Проведение расчетов и платежей в хозяйстве. Основная часть расчетов между предприятиями осуществляется безналичным путем. Банки - посредники в платежах. Они осуществляют платежи по поручению клиентов, принимают деньги на счета и ведут учет всех денежных поступлений и выдач.

Эффективное функционирование платежной системы в странах с развитой банковской структурой требует совершенствования технологии расчетных операций. В этих странах создаются различные расчетные системы. Например, так называемые клиринговые системы крупных коммерческих банков с широкой сетью их филиалов и отделений. Они позволяют банкам производить клиринговый зачет значительной части платежей в стране. Другой пример - жиросистемы, образованные банками - участниками расчетов, включая центральные банки. Централизация платежей в банках способствует уменьшению издержек обращения, а для ускорения и повышения надежности операций внедряются электронные системы расчетов.

Организация выпуска и размещения ценных бумаг. Через эту функцию реализуется важная роль банков в организации первичного и вторичного рынков ценных бумаг[4]. Осуществляя для своих клиентов выпуск и размещение акций и облигаций, коммерческие банки имеют возможность направлять капитал для производственных целей, для финансирования государственных расходов. Рынок ценных бумаг дополняет систему кредита и взаимодействует с ней. Например, банки предоставляют посредникам рынка ценных бумаг ссуды для подписки на ценные бумаги новых выпусков, а те продают ценные бумаги банкам для перепродажи.

Если компания - учредитель, на имя которой зарегистрированы ценные бумаги, сама продает их, то банк может обеспечивать подписчиков на выпущенные ценные бумаги. С этой целью банк создает консорциум по размещению ценных бумаг. Выпущенные крупными компаниями обязательства на большие суммы банки размещают среди своих клиентов, а не путем свободной продажи на фондовой бирже.

Оказание консультационных услуг. Консультационные услуги коммерческих банков заключаются в консультировании клиентов по таким вопросам, как повышение их кредитоспособности, получение лизинговых и инновационных кредитов, применение новых форм расчетов, использование пластиковых карточек, составление отчетности и др. За последние годы расширяются информационные услуги, связанные со сбором и предоставлением информации о кредитоспособности клиентов коммерческого банка, о рынке банковских услуг, процентных ставках по активным и пассивным операциям и т.д.

Деятельность банковских учреждений многообразна. В современном обществе банки занимаются самыми разнообразными видами операций.

Они не только организуют денежный оборот и кредитные отношения; через них осуществляется финансирование народного хозяйства, страховые операции, купля-продажа ценных бумаг, посреднические сделки и управление имуществом.[5]

Раздел 2. Принципы денежного обращения и требования к их выполнению

Правовой основой денежного обращения выступают нормы Конституции Российской Федерации, федеральные законы «О Центральном банке Российской Федерации (Банке России)» в редакции от 26 апреля 1995 г., «О банках и банковской деятельности» в редакции от 3 февраля 1996 г., иные законы, нормативные акты Президента и Правительства- Российской Федерации, а также подзаконные акты Центрального Банка Российской Федерации. В соответствии с п. «ж» ст. 71 Конституции Российской Федерации к компетенции Российской Федерации отнесено «установление правовых основ единого рынка ... денежная эмиссия», а в ст. 106 закреплено, что «обязательному рассмотрению в Совете Федерации подлежат принятые Государственной Думой федеральные законы по вопросам ... финансового, валютного, кредитного, таможенного регулирования, денежной эмиссии»[6].

Под денежным обращением понимается движение денежной массы внутри страны в наличной и безналичной формах. Важностью общественных отношений, складывающихся в ходе денежного обращения, для экономического и политического развития страны обусловлено их регулирование со стороны государства с помощью права. Главная задача правового регулирования денежного обращения заключается в поддержании правильного соотношения между доходами населения в денежной форме и стоимостью товаров и платных услуг, предлагаемых на внутреннем рынке, поскольку именно в этом случае в обращении находится достаточное, необходимое количество денег, в чем и заинтересовано государство. Регулирование денежного обращения в стране осуществляется с помощью таких операций, как денежная реформа и деноминация[7].

Денежная реформа - полное или частичное преобразование денежной системы, проводимое государством с целью стабилизации и укрепления денежного обращения. Практика показывает, что проведение денежной реформы достигает названных целей только в том случае, если она проводится в условиях стабилизации экономической и политической ситуации в стране.

Деноминация в отличие от денежной реформы является технической операцией, выражающейся в замене старых денег новыми с приравниванием одной денежной единицы в новых знаках к большему количеству рублей в старых знаках. В процессе осуществления деноминации не затрагиваются экономические основы государства, а происходит сокращение денежной массы, находящейся в обращении и изменяется масштаб цен. Деноминация может проводиться как отдельно, так и одновременно с денежной реформой.

В настоящее время в результате правового регулирования денежного обращения создана денежная система, включающая официальную денежную единицу, эмиссию наличных денег, а также организацию наличного денежного обращения.

Особая роль в осуществлении денежной политики государства, в организации денежного обращения в стране возлагается в соответствии со ст. 75 Конституции РФ на Центральный банк.

В целях организации наличного денежного обращения на территории страны на Банк России возлагаются следующие функции: - прогнозирование и организация производства, перевозка и хранение банкнот и монеты, создание их резервных фондов; - установление правил хранения, перевозки и инкассации наличных денег для кредитных организаций; - установление признаков платежеспособности денежных знаков и порядка замены поврежденных банкнот и монеты, а также их уничтожения; - определение порядка ведения кассовых операций для кредитных организаций.

Денежное обращение может выступать в форме наличного и безналичного денежного обращения. В первом случае средством платежа являются реальные денежные знаки, передаваемые одним субъектом другому за товары, работы и услуги. Безналичное денежное обращение состоит в списании определенной денежной суммы со счета одного субъекта в кредитной организации и зачислении ее на счет другого субъекта в этой же или иной кредитной организации либо в иной форме, при которой наличные денежные знаки как средство платежа отсутствуют. В соответствии с постановлением Правительства РФ « Об установлении предельного размера расчетов наличными деньгами в Российской Федерации между юридическими лицами» от 17 ноября 1994 г. установлено правило, в соответствии с которым предельный размер расчетов наличными деньгами между юридическими лицами составляет 2 млн. рублей по одному платежу, расчеты на сумму, превышающую названную, должны производиться только в безналичном порядке.

В сфере регулирования денежного обращения в стране только Банк России наделен правом осуществлять эмиссию наличных денег, т. е. дополнительно выпускать в обращение денежные знаки. Центральный банк имеет оборотную кассу и резервные фонды. В оборотную кассу ежедневно поступают и из нее ежедневно выдаются наличные деньги. Резервные фонды Центрального банка РФ используются для хранения запаса денег. Таким образом, при эмиссии наличные денег они просто передаются из резервных фондов в оборотную кассу.

Любое государство, в том числе и Российская Федерация, заинтересованы в сокращении объема наличного денежного обращения и в расширении безналичных форм расчетов. В настоящее время в соответствии с законодательством страны существуют такие формы безналичных расчетов, как аккредитив, платежное поручение, вексель, чек, кредитная карточка, электронные формы расчетов и другие. Для хранения безналичных денег и осуществления расчетов в кредитных организациях открываются различные виды счетов (текущий, расчетный, бюджетный, депозитный и др.).

В целях ограничения налично-денежного обращения в стране Указом Президента Российской Федерации «О дополнительных мерах по ограничению налично-денежного обращения» от 14 июня 1992 г. было установлено, что все юридические лица, независимо от их организационно-правовой формы: - обязаны хранить свои денежные средства в учреждениях банков; - должны производить расчеты по своим обязательствам с другими предприятиями в безналичном порядке через учреждения банков; - могут иметь в своей кассе наличные деньги в пределах лимитов, установленных учреждениями банков по согласованию с руководителями предприятий; -обязаны сдавать в банк всю денежную наличность сверх установленных лимитов остатка наличных деньги в кассе в порядке и сроки, согласованные с учреждениями банка; - имеют право хранить в своих кассах наличные деньги сверх установленных лимитов только для оплаты труда, выплаты пособий по социальному страхованию, стипендий, пенсий и только на срок не свыше трех рабочих дней, включая день получения денег в учреждении банка.

В соответствии с указанными ограничениями Центральный банк РФ 23 сентября 1993 г. установил порядок ведения кассовых операций предприятиями и организациями на территории России. К кассовым операциям относятся операции юридических лиц по расчетам наличной валютой России в процессе их деятельности.

Все наличные деньги, поступающие на предприятия, в организации и учреждения, должны в обязательном порядке документально оприходоваться. Все наличные деньги, выдаваемые юридическими лицами, должны также документально оформляться. Основными денежными документами в данном случае выступают приходный и расходный кассовые ордера, которые оформляются на основе первичных документов (договоров, заявлений и т. п.). В кассовой книге отражаются все операции по приему и расходованию денег по каждому операционному дню. Приходные и расходные ордера, а также чеки на получение денег в кредитных организациях подписывает распорядитель кредита, которым выступает руководитель предприятия, учреждения, организации или специально уполномоченное им лицо[8].

По окончании рабочего дня сверхлимитные суммы наличных денег должны сдаваться в банк. В кассе предприятия, учреждения или организации может оставаться в пределах лимита лишь такая сумма денег, которая необходима для осуществления на следующий день неотложных небольших платежей. Исключения из этого правила специально оговариваются в соответствующих нормативных актах Правительства или Банка России.

Ответственность за соблюдение правил ведения кассовых операций возлагается на руководителей предприятий, главных (старших; бухгалтеров, руководителей финансовых служб и кассиров.

Банки обязаны систематически проверять соблюдение предприятиями действующего порядка ведения кассовых операций и в случае выявления нарушений принимать необходимые меры к их устранению.

Раздел 3. Правила оформления и обращения векселя. Виды векселейРасчеты векселями – одна из форм неденежных расчетов, присущих рыночной экономике. Правовая регламентация сделок, заключенных с использованием векселей, осуществляется специальным вексельным законодательством.

Вексель – это письменное долговое обязательство, оформленное по установленной форме, в соответствии с которым юридическое лицо, выдавшее вексель (векселедатель) берет на себя обязательство выплатить владельцу векселя (векселедержателю) обозначенную в векселе сумму в указанный срок.

В векселе указываются:

• место и дата выдачи,

• сумма обязательства в целом или с выделением обязательства по процентам,

• срок и место платежа,

• наименование получателя,

• подпись векселедателя.

Предметом вексельного обязательства могут быть исключительно деньги. При использовании векселя в хозяйственных операциях (допустим, при расчетах) следует учитывать двоякую природу векселя[9]:

• во-первых, вексель - это ценная бумага и, как следствие, является самостоятельным объектом гражданских прав, т.е. его можно продать, передать в залог, внести в уставный капитал и т.д.;

• во-вторых, вексель - это документ, удостоверяющий имущественное право требования (право требовать осуществления платежа), поэтому при передаче векселя третьему лицу передается как сам вексель, так и права по нему. При этом передача векселя осуществляется на основании акта приема-передачи, который составляется и подписывается обеими сторонами сделки, ставится оттиск печати.

В соответствии с гражданским кодексом РФ[10] вексель может быть передан посредством индоссамента - передаточной надписи, которая обычно совершается на оборотной стороне векселя. Индоссамент может быть:

• специальным (ордерным), т.е. с указанием конкретного лица, которому передан вексель,

• или бланковым, т.е. «на предъявителя», без указания лица, которому передается вексель.

В любом случае нотариальное заверение передаточной надписи не требуется.

Вексель может быть предъявлен банку до наступления срока платежа. Эта операция носит название «дисконт векселей». В этом случае банк удерживает с держателя векселя (получателя денег) сумму дисконта за учет векселя, которая определяется как стоимость векселя, умноженная на учетную ставку банка и на число дней, оставшихся до срока платежа по векселю, и деленное на 36000, а разницу между стоимость векселя и суммой дисконта выплачивает организации, представившей вексель для дисконта.

Векселя бывают простые и переводные. Простой вексель иногда также называют соло-вексель, а переводной - тратта.

Также векселя делят на товарные и финансовые – и хотя в законодательстве такой классификации не предусмотрено, на практике она существует:

• товарный вексель – это ценная бумага, которая выдается в счет оплаты товаров, работ или услуг;

• финансовый вексель – это ценная бумага, которая выдана безотносительно к каким-либо товарам, работам или услугам.

Еще раз подчеркнем, что с точки зрения вексельного законодательства товарные и финансовые векселя абсолютно равнозначны: их составляют, выдают, индоссируют и оплачивают в одинаковом порядке. Более того, вексель, который изначально был финансовым, может превратиться в товарный.

Существует следующая классификация векселей:

1) в зависимости от характера движения:

простой (соло-вексель);

переводный (тратта);

2) в зависимости от возможности держателя векселя переуступить право получения денег другому лицу:

именной («Платите предприятию»);

ордерный («Платите предприятию или по его приказу любому другому предприятию»);

предъявительский «Платите предъявителю»);

3) в зависимости от формы взыскания дохода по векселю (плата за вексель):

процентный - в оформлении векселя указывается процент, который должен быть выплачен предъявителю на дату погашения векселя. Если при заполнении векселя процент указан, он автоматически становится процентным;

дисконтный - в этом случае в векселе заложен дисконт при продаже-передаче, т.е. существует разница между ценой реализации и ценой погашения векселя;

4) в зависимости от срока обращения:

краткосрочный - со сроком обращения до 3 месяцев;

среднесрочный - со сроком обращения от 3 месяцев до 1 года;

долгосрочный - со сроком обращения более года;

5) в зависимости от содержания:

финансовый вексель - вексель, плательщиками по которому выступают банки и Министерство финансов РФ. Финансовыми векселями оформляются ссудные сделки в денежной форме;

товарный (коммерческий) вексель - вексель, используемый для кредитования торговых операций, когда покупатель, не обладая в момент сделки достаточной суммой денег, предлагает продавцу вместо них другое платежное средство - вексель, который может быть как его собственным, так и чужим, но имеющим передаточную надпись;

фиктивный вексель - вексель, выдача которого не связана с реальным движением ни товарных, ни денежных ценностей. В его основе лежит стремление получить дешевый кредит у третьего лица путем выписки векселей друг на друга (дружеские векселя) или выписки векселей на вымышленных лиц (бронзовые векселя). Это создает фиктивный капитал векселедержателя;

обеспечительский вексель - вексель, выписываемый для обеспечения ссуды ненадежного заемщика. Он хранится на депонированном счете должника и не предназначается для дальнейшего оборота. Если платеж совершается в срок, то вексель погашается, если нет, то должнику предъявляется вексель.

Именно товарные векселя служат основой вексельного оборота. Особенности товарных векселей:

товарные векселя могут выпускать юридические лица, расположенные на территории РФ и являющиеся таковыми по действующему законодательству;

товарные векселя выписываются на бланках единого образца, установленного Минфином РФ;

товарные векселя используются при расчетах между предприятиями за поставку товаров, выполненные работы и услуги. Товарный вексель представляет собой дополнительное обеспечение кредиторской задолженности;

сумма, на которую выписывается вексель, отражается в бланке векселя. В бухгалтерском учете товарные векселя учитываются по вексельной сумме, т.е. по номиналу векселя.

Задача №1

Распишите по таблице график погашения платежей по кредиту на следующих условиях:

Сумма кредита -72000 руб.

Ставка по кредиту 40% годовых.

Срок кредита – 180 дней.

Дата выдачи кредита – 01.02.2008 г.

Особые условия по кредиту – проценты за пользование кредитом выплачиваются ежемесячно. Сумма основного долга погашается ежемесячно равными долями одновременно с погашением процентов.

| Дата платежа | Сумма основного долга (v) | Проценты по кредиту (I) | Общая сумма платежей. |

| 1 | 2 | 3 | 4 |

| 01.03.2008 | 12000 | 2397,6 | 14397,6 |

| 01.04.2008 | 12000 | 1998 | 13998 |

| 01.05.2008 | 12000 | 1598,4 | 13598,4 |

| 01.06.2008 | 12000 | 1198,8 | 13198,8 |

| 01.07.2008 | 12000 | 799,2 | 12799,2 |

| 01.08.2008 | 12000 | 399,6 | 12399,6 |

| Итого | 72000 | 8391,6 | 80391,6 |

Ежемесячный платеж заемщика состоит из двух частей:

Похожие работы

... с ценными бумагами” имело ограниченный срок действия и в настоящее время не действует. В проекте Налогового кодекса взимание гербового сбора также не было предусмотрено. 4. ОРГАНИЗАЦИЯ ВЕКСЕЛЬНОГО ОБРАЩЕНИЯ В КОММЕРЧЕСКОМ БАНКЕ 4.1. Операции банков по обслуживанию вексельного обращения Осуществление банком операций по обслуживанию вексельного обращения заключается в выполне ...

... векселя последний векселедержатель Предъявляет вексель к оплате в кредитную организацию. По окончании действия кредитного договора клиента погашает сумму кредита и проценты.1.5. Учет среднесрочных и долгосрочных кредитов в коммерческом банке.Учет выдачи и погашения среднесрочных и долгосрочных кредитов клиентам. Среднесрочные кредиты используются юридическими лицами на приобретение основных ...

... можно сделать вывод, что акции российских эмитентов в ближайшее время будут неодоценены на мировых рынках. 2. Организация учёта операций с негосударственными ценными бумагами. 2.1. УЧЁТ КУПЛИ - ПРОДАЖИ КОРПОРАТИВНЫХ ЦЕННЫХ БУМАГ. Акционерные коммерческие банки для формирования и расширения своего уставного капитала прибегают к выпуску собственных ценных бумаг - акций. Выпуская собственные ...

... . Как показал анализ, в странах Восточной Европы защита вкладов и депозитов обеспечивается системой лицензирования, надзора и регулирования деятельности коммерческих банков со стороны центрального банка, проведением процентной политики по вкладам и депозитам населения, государственно-частным страхованием организованных сбережений населения. Для каждой из стран с развивающейся рыночной экономикой ...

0 комментариев