Навигация

Практическая часть

2. Практическая часть

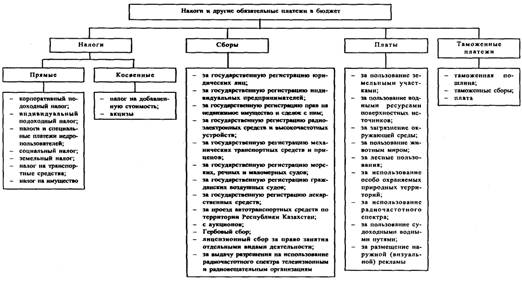

2.1 Индивидуальный подоходный налог (ИПН) (раздел 6 НК)

В соответствии с Налоговым Кодексом РК Плательщиками индивидуального подоходного налога (ИПН) являются физические лица, имеющие налогооблагаемый доход в налоговом году.

Индивидуальный подоходный налог удерживается с каждого работника в порядке и размерах, установленных в налоговом кодексе РК.

При определении дохода работника, облагаемого у источника выплаты, за каждый месяц в течение налогового года вычету подлежат:

· обязательные пенсионные взносы в накопительные пенсионные фонды в размере, установленном законодательством Республики Казахстан – (10% от суммы дохода);

· сумма в размере минимальной заработной платы, установленной законодательным актом Республики Казахстан на соответствующий месяц начисления дохода;

· добровольные пенсионные взносы.

ИПН=(Д-ОПФ-МЗП)*Ст/100

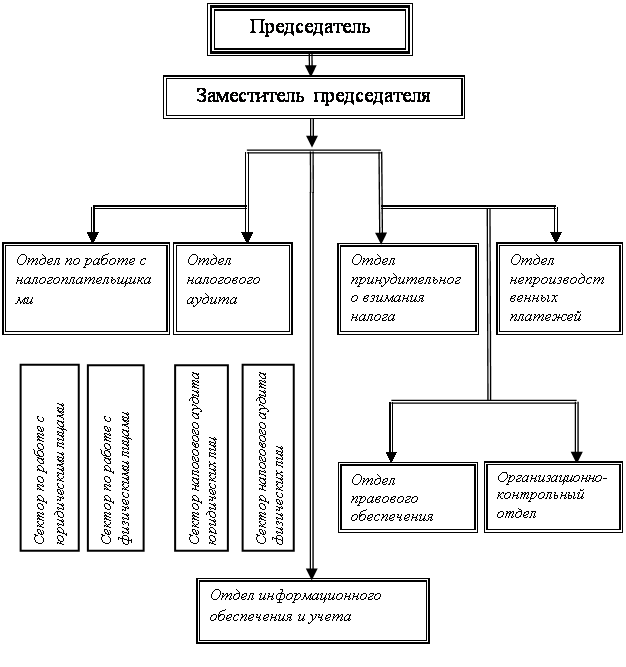

2.2 Социальный налог (СН) (раздел 12НК)Плательщиками социального налога (раздел 12НК) являются:

a) индивидуальные предприниматели

b) частные нотариусы, адвокаты

c) юридические лица-резиденты РК, если иное не установлено пунктом 2 настоящей статьи

d) нерезиденты, осуществляющие деятельность в РК через постоянные учреждения

Объектами налогообложения для плательщиков являются расходы работодателя, выплачиваемые работникам-резидентам в виде доходов.

Социальный налог исчисляется в соответствие с НК.

СН=(Д-ОПВ)*Ст/100

Социальный налог начисляется после выполнения удержания в пенсионный фонд.

ЗАДАНИЕРассчитайте ИПН и социальный налог для сотрудника за январь месяц текущего года. Данные для расчета представлены в таблице 1. Все расчеты по исчислению индивидуального подоходного налога и социального налога должны быть сведены в таблицу 2.

Таблица 4 - Исходные данные

| Месяц | Наименование | Вариант 4 |

| Январь | Оклад (тг) | 58 000 |

| Премия (% к окладу) | 15 | |

| Алименты | 10 000 | |

| Командировочные расходы(тг) | 45 000 | |

| Путевка в санаторий | 35 000 | |

| Оплата медицинских услуг | 35 000 |

Таблица 5 - Результаты расчетов ИПН и СН

| Начислено доходов (тг.) | Сумма обязательных пенсионных взносов (тг.) | Сумма налоговых вычетов по ИПН (тг.) | Сумма доходов облагаемых ИПН (тг.) | Сумма ИПН (тг.) | Сумма доходов облагаемых СН (тг.) | Сумма СН (тг.) |

| 101 700 | 10 170 | 14952 | 101700 | 7657,8 | 101700 | 10068,3 |

Расчеты (на январь месяц):

· начислено: 58000 + 58000*0,15+35000=101700 ;

· ОПВ: 101700 * 0,1 = 10170;

· ИПН: (101700– 10170 – 14952) * 0,1=7657,8;

· СН: (101700 – 10170) * 0,11=10068,3.

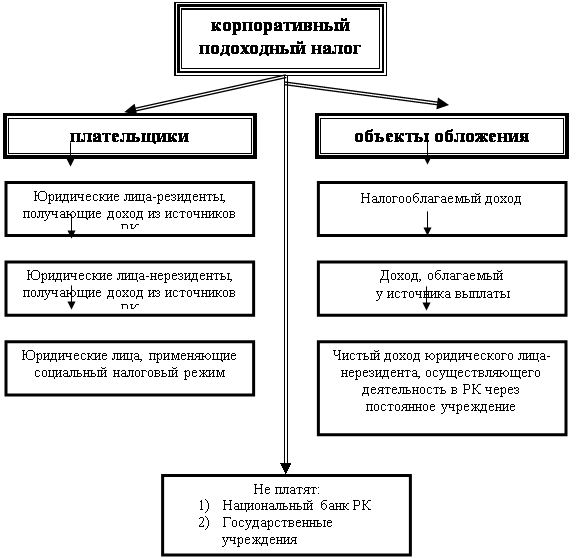

2.3 Расчет корпоративного подоходного налога (раздел 4 НК)Важнейшим прямым налогом, взимаемым с юридических лиц, является корпоративный подоходный налог (Раздел 4 НК). Его плательщики — это предприятия и организации, являющиеся юридическими лицами по законодательству РК, а также иностранные компании, занимающиеся предпринимательской деятельностью в Казахстане.

Объектами обложения корпоративным подоходным налогом являются:

1) налогооблагаемый доход;

2) доход, облагаемый у источника выплаты;

3) чистый доход юридического лица-нерезидента, осуществляющего деятельность в Республике Казахстан через постоянное учреждение.

Налогооблагаемый доход определяется как разница между совокупным годовым доходом §1 и вычетами, предусмотренными и §2 и §3 раздела 4 Налогового Кодекса (НК) с учетом корректировок, производимых согласно § 6.

НОД=СГД-+К-В

Совокупный годовой доход юридического лица-резидента состоит из доходов, подлежащих получению (полученных) им в Республике Казахстан и за ее пределами в течение налогового периода.

В настоящее время действует ставка корпоративного налога в размере 20%.

При определении налогооблагаемого дохода из СГД подлежат вычету

(§ 2,3 статья 100 - 122 НК):

а) расходы налогоплательщика в связи с осуществлением деятельности, направленной на получение дохода, подлежат вычету при определении налогооблагаемого дохода, за исключением расходов, не подлежащих вычету в соответствии с НК;

б) в случаях, предусмотренных НК, размер относимых на вычеты расходов не должен превышать установленные нормы;

в) вычеты производятся налогоплательщиком при наличии документов, подтверждающих расходы, связанные с его деятельностью, направленной на получение дохода.

К вычетам относятся амортизационные отчисления по фиксированным активам (ФА) в пределах установленных норм. Исчисление амортизационных отчислений по ФА производится по амортизационным группам.

Таблица 6 – Группы фиксированных активов

| № группы | Наименование фиксированных активов | Предельная норма амортизации, % |

| I | Здания, сооружения, за исключением нефтяных, газовых скважин и передаточных устройств | 10 |

| II | Машины и оборудование, за исключением машин и оборудования нефтегазодобычи, а также компьютеров и оборудования для обработки информации | 25 |

| III | Компьютеры и оборудование для обработки информации | 40 |

| IV | Фиксированные активы, не включенные в другие группы | 15 |

По каждой группе на начало, и конец налогового периода определяются итоговые суммы, называемые стоимостным балансом группы (СБГ).

Остаточной стоимостью ФА группы является стоимостный баланс групп на конец предыдущего налогового периода, уменьшенный на сумму амортизационных отчислений, исчисленных в предыдущем налоговом периоде, учитывающий также корректировки, произведенные согласно статьям 121 и 122 НК.

При поступлении ФА увеличивается СБГ на стоимость ФА, при выбытии ФА он уменьшается.

СБГн = СБГк-А±К1,

СБГк= СБГн+ ФА-ФА±К2,

где СБГн - стоимостный баланс группы на начало налогового периода;

СБГк - стоимостный баланс группы на конец предыдущего налогового периода;

А- сумма амортизационных отчислений, исчисленных в предыдущем налоговом периоде;

К1- корректировки, производимые согласно статье 121 НК Кодекса;

+ФА- поступившие в налоговом периоде фиксированные активы;

-ФА- выбывшие в налоговом периоде фиксированные активы;

К2- корректировки, производимые согласно статье 122 НК.

Фактические расходы, понесенные при ремонте, относятся на вычеты в том налоговом периоде, в котором они были понесены, на сумму этих расходов увеличивается стоимостный баланс группы на конец текущего налогового периода.

ЗАДАНИЕ.Показатели компании за текущий год (таблица 3). На основании данных приведенных в таблице, рассчитайте налог на транспортные средства, налог на имущество и корпоративный подоходный налог.

Таблица 7 - Исходные данные

| № стр. | Наименование показателей компании | Вариант 4 (тыс.тг) |

| Фиксированные активы предприятия представлены следующими видами основных средств со стоимостным балансом на начало года: | ||

| 1. | Административное здание | |

| 2. | Здание склада | 780 |

| 3. | Производственный транспорт (грузоподъемностью до 1т) | 580 |

| 4. | Легковой автомобиль (объем двигателя 1800 куб.см) | 620 |

| 5. | Компьютеры | 320 |

| Хозяйственные операции, произведенные в течение налогового периода: | ||

| 6. | Приобретен производственный транспорт (грузоподъемностью до 1т) | 129 |

| 7. | Приобретена офисная мебель | 920 |

| 8. | Произведен ремонт легкового автомобиля | 90 |

| 9. | По решению суда была списана кредиторская задолженность | 160 |

| 10. | Реализована офисная мебель | 924 |

| 11. | Доход от сдачи в аренду имущества | 1111 |

| 12. | Приобретено материалов | 3840 |

| 13. | Доход от реализации товаров, работ услуг | 9893 |

| 14. | 10 февраля были приобретены акции 1000шт. номинальной стоимостью | 0,9 |

| 15. | Получены товары от поставщика нерезидента 4 февраля на сумму ($) (курс $ -120,5) | 45 |

| 16. | 8 марта произведена оплата товаров, полученных 4 февраля, в сумме ($)(курс $ -120,1) | 45 |

| 17. | Компания получила дивиденды, имеется справка об удержанном налоге у источника выплаты | 300 |

| 18. | Доход от работы столовой | 1200 |

| 19. | 15 марта были проданы 200шт. приобретенных ранее акций по цене | 1,2 |

| 20. | Произведен возврат товара, реализованного в декабре прошлого года. Себестоимость возвращенной партии товара составила | 260 |

| 21. | Заплачен штраф в бюджет | 45 |

| 22. | Перечислено в благотворительный фонд | 20 |

| 23. | Расходы на оплату труда составили | 620 |

| 24. | Расходы по столовой | 1300 |

| 25. | Командировочные расходы (в т. ч. командировочные расходы, не подтвержденные документами) | 90 |

| 26. | За ТОО «Вымпел», признанным в прошлом году банкротом, по данным бухгалтерского учета числится дебиторская задолженность | 260 |

| 27. | Прочие расходы периода составили | 369 |

| 28. | Расходы на электроэнергию | 29 |

| 29. | Сумма авансовых платежей по корпоративному налогу, начисленная в бюджет за текущий период составила | 250 |

Похожие работы

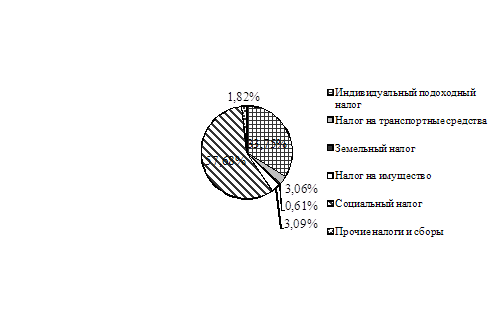

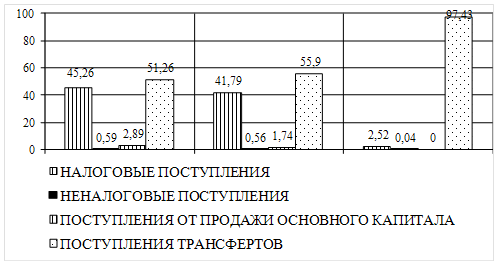

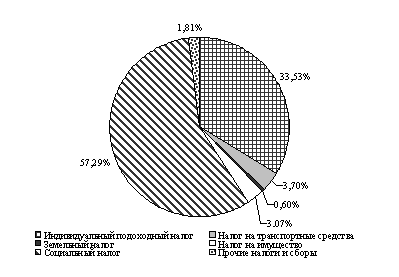

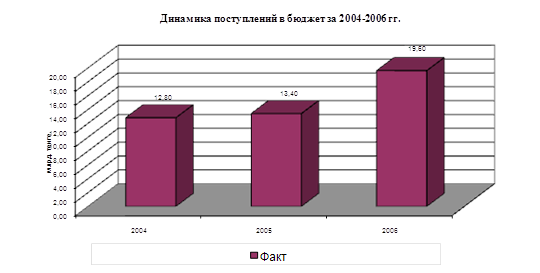

... декларирования доходов и представления сведений об имуществе, находящегося на праве собственности, от государственных служащих. Таким образом, территориальные бюджеты в Казахстане в основном обеспечиваются за счет налоговых поступлений, а именно, за счет местных налогов и сборов. За счет данных средств осуществляется финансирование программ важных для регионов, таких как развитие и стимулирование ...

... . Дополнительным резервом поступлений стало перечисление АО «ССГПО» налога в сумме 134,1 млн. тенге по выплаченной в декабре 2007 г. 13‑й заработной платы. Доходная часть бюджета на 2008 г. на 42,7% сформирована за счет социального налога. Уточненный прогноз по данному источнику исполнен на 106,9%, в бюджет области дополнительно поступило 727,5 млн. тенге. Перевыполнение прогноза по данному ...

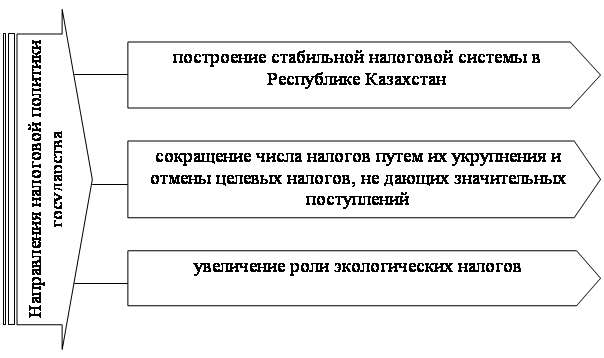

... означает возможность установления в налоговом законодательстве всех оснований и порядка возникновения, исполнения и прекращения налоговых обязательств налогоплательщика. 3. Принцип справедливости налогообложения Налогообложение в Республике Казахстан является всеобщим и обязательным. Запрещается предоставление налоговых льгот индивидуального характера. 4. Принцип единства налоговой системы ...

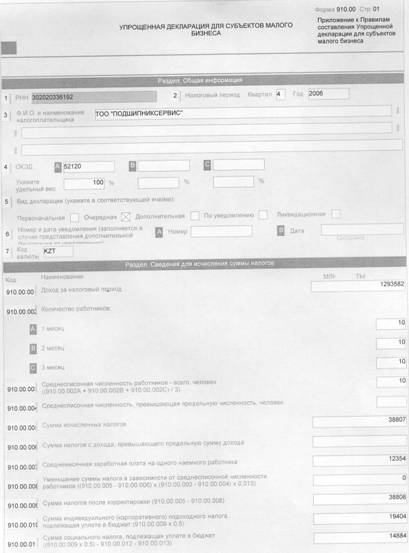

... тенге, но общий эффект обещает быть положительным за счет роста белых зарплат. Заключение Дипломная работа посвящена исследованию проблем налогообложения предприятий малого и среднего бизнеса в Республике Казахстан. В первой главе дипломной работы проведено исследование теоретических основ налогообложения субъектов малого и среднего бизнеса. Под предпринимательством в Республике ...

0 комментариев